文|满投财经

近日,港交所文件显示,中国旅游集团中免股份有限公司(以下简称“中国中免”)通过港交所上市聆讯,联合保荐人为中金公司和瑞银集团,若成功上市有望成为今年港股市场最大的IPO。

据悉,中国中免成立于1984年,早于2009年在A股上市,截至8月11日,总市值超三千亿元。经历多年发展,中国中免现已是全球最大的旅游零售运营商,同时也是中国唯一一家覆盖全免税销售渠道的零售运营商。

中国中免再闯IPO,在疫情的影响下公司的经营情况如何?未来能否扬帆起航?

01、疫下收入持续增长,离岛业务成为支撑

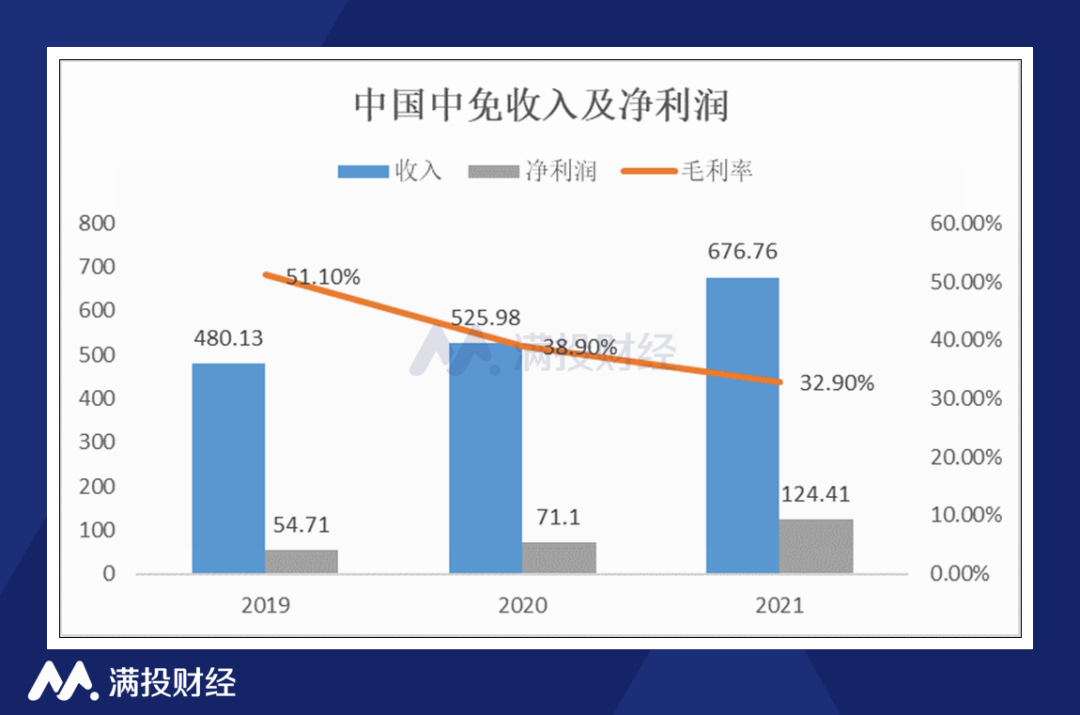

从近几年业绩表现来看, 2019年、2020年及2021年度,中国中免收入分别为480.13亿元、人民币525.98亿元及676.76亿元,在受疫情影响的大环境下,公司的收入仍然维持增长趋势。

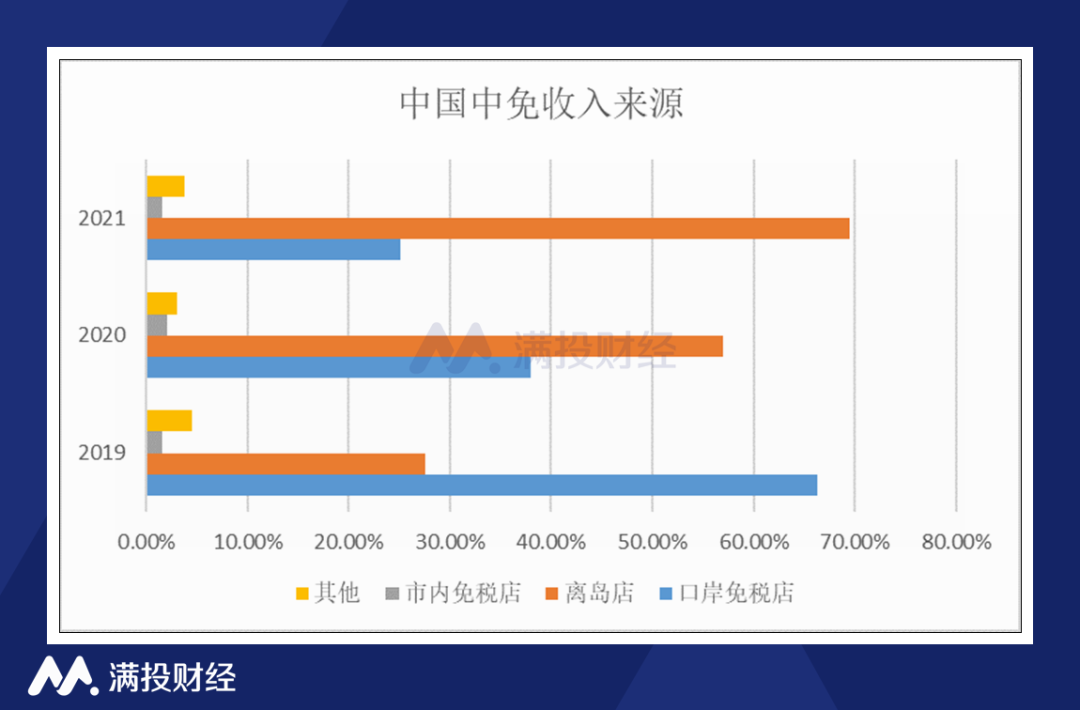

按照零售渠道划分,中国中免的营业收入来自于口岸免税店、离岛店、市内免税店及其他收入。在2020年以前,口岸免税店作为传统渠道是中国中免最大的收入来源,2020年《关于海南离岛旅客免税购物政策的公告》落地,对免税商品购买限制做出了大幅度放开,购物额度从每年每人3万元提高至10万元,取消了单件商品8000元免税限额,加之海南离岛免税品“邮寄送达”等政策的落地,海南离岛免税购物消费实现迅猛增长,同时,中国中免于2020年收购海南省免税品使其在中国离岛免税市场中占据重要的市场份额,充分利用海南优惠政策带来的红利,公司的离岛店销售收入占比急剧上升,占比从2019年的27.6%上升至2021年的69.5%,超过口岸免税店成为公司的拳头业务。

同样增长的还有公司的净利润,2019年至2021年,中国中免实现净利润54.71亿元、71.10亿元及124.41亿元,疫情影响下净利润持续增加,公司解释主要受益于有利的国内免税政策,与新冠疫情有关的租赁开支以及广告及推广开支减少,导致销售及分销成本减少,同时获得的政府补助增加,线上销售增加等。

值得注意的是,虽然收入和净利润持续增长,但公司整体毛利率却明显下滑。2019年至2021年,公司的毛利率分别为51.1%、38.9%及32.9%,毛利率下降主要由于销售成本增加,包括就有税商品支付的关税、消费税及其他相关税项增加以及使用折扣及促销;以及2022年以来,国内新冠疫情反弹,导致实施旅游限制和店铺暂时关闭,门店数量从199家减少至截至193家,从而使传统零售渠道销售减少,同时公司提供折扣及促销活动。

然而,在门店数量有所减少的情况下,中免的品牌供应能力不断提升,整体品牌数从最初2014年的400多个增加到2021年底的1000个+(2014 年乃至2011 年之前,中免香化品牌相对有限),但较乐天、新罗2021年1600、1300左右品牌数仍有差异。

与此同时,公司存货也持续增长,平均存货周转天数增加,主要是由于公司在海南持续扩张业务,受疫情影响销售受阻,货物积压。对此,中国中免大力发展线上销售业务,减轻了旅游限制的部分负面影响,然而由于针对线上销售的规定,若干类别的商品(如烟草商品)较难配合线上销售方式。

整体来看,中国中免业务体量在疫情之下仍呈增长趋势,其市场地位和业务范围也较为稳定。但是需要看到的是,该公司近三年毛利率不断下降,出现库存积压,同时,国内疫情多点散发、多地频发的现状对公司的经营短期内造成较大影响。

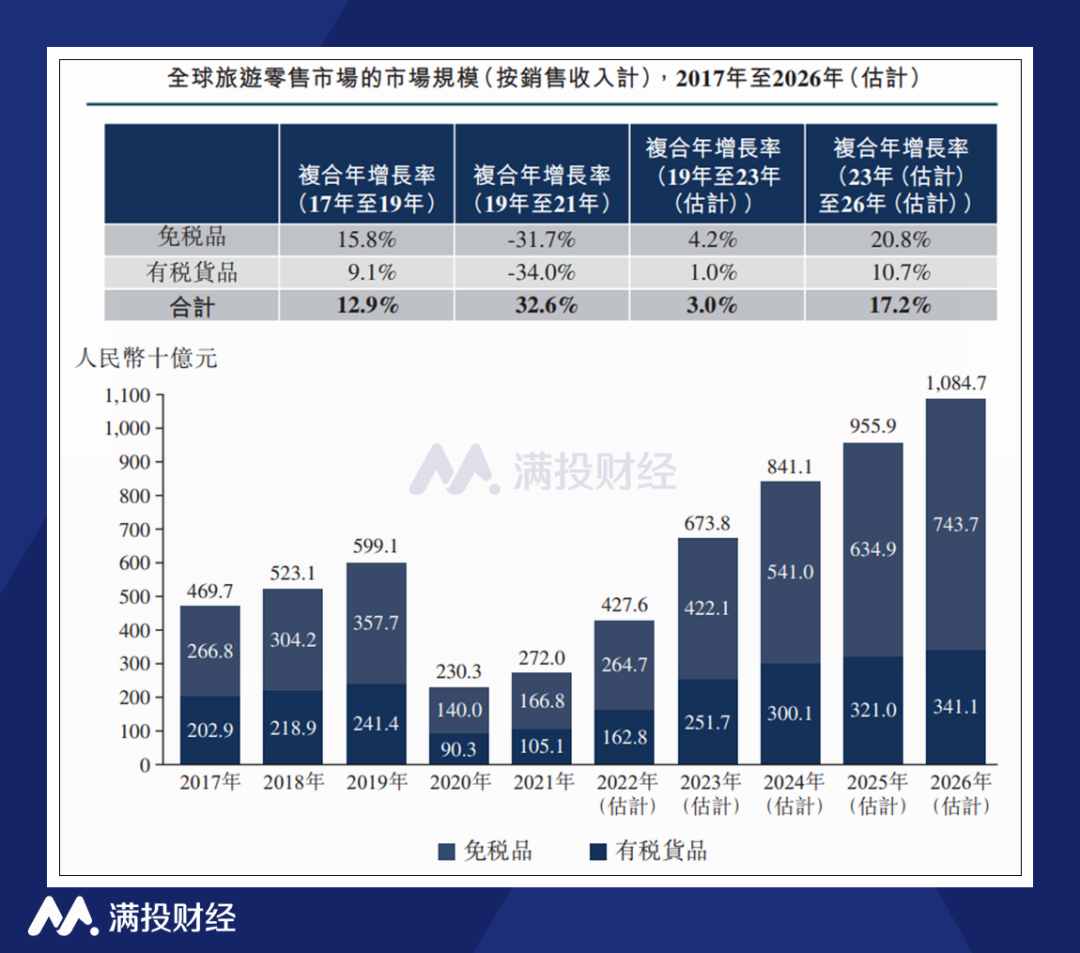

02、市场竞争加剧,供应链强化是公司未来发展最大核心所在

疫情发生前,全球旅游零售市场增长稳定,由2017年的4,697亿元增至2019年5,991亿元,复合年增长率为12.9%。2020年后,在新冠疫情的影响下,市场规模较2019年大幅下降至2021年的人民币2,720亿元,随着疫情控制能力的增加,旅游零售市场预期于2023年逐步复苏, 2023年至2026年,旅游零售市场预期继续稳步增长,预计年复合年增长率为17.2%。

全球旅游零售市场集中度相对较高,且准入门槛高。2021年,全球前五大旅游零售商按销售收入计占市场份额达72.5%,而中国中免位列第一,市场份额为24.6%,其余依次为乐天、新罗兔、杜福瑞、DFS集团。中国中免已建立起全球范围内超过 370个供货商和近1,000个品牌的直采渠道,规模直采优势突出。

资料来源:招股说明书

凭借离岛政策红利,免税行业竞争加剧,市场对中免核心担忧便在于竞争,目前国内免税上市公司主要是中国中免,此外海旅拟注入海汽,海旅免税、海发控免税未来有望注入上市公司,王府井拟收购奥莱布局海南零售。目前,海南离岛免税门店以中国中免为主,市场份额占比约91%,从营收上看,海图免税21年营收24.55亿元,相比中免676.76亿元差距较大,短期对中免影响并不悲观。

从国际来看,免税上市公司主要包括 Dufry、新罗、新世界等(新世界传统零售业务占比较高),而 Dufry、新罗这两个公司在业务上与中免存有差异。Dufry以机场免税为主,疫情前虽然为全球免税第一,但机场免税业务主导下本身盈利能力和成长性均不如中免,新罗兼有机场和市内免税店业务,但疫情前机场免税业务占比也较高。

总体来看,中免目前在免税市场龙头地位凸显,未来出境旅行逐步开放的背景下,国际免税龙头的竞争仍存,且竞争压力并不低,公司在供应链、销售渠道及物流运营方面逐步提升,不断强化战略布局,未来应对竞争的武器是否充足,供应链、渠道和流量或为关键。

评论