文|GPLP犀牛财经

保险企业2022年二季度报告披露已接近尾声,2022年1月1日起实施的《保险公司偿付能力监管规则(Ⅱ)》(即“偿二代二期”)之下,保险业正在悄然发生变化。

GPLP犀牛财经通过中国保险行业协会(下称“中保协”)官网统计发现,共有200家保险企业相关数据,其中包括87家人身险企业、89家财产险企业、10家集团公司(控股公司)和14家再保险企业。

01 保险行业“游戏规则”发生了改变

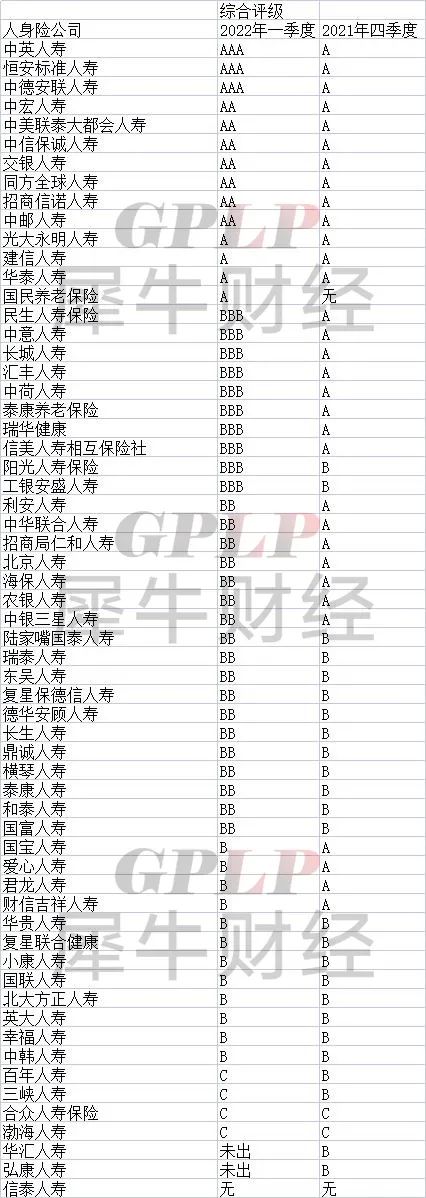

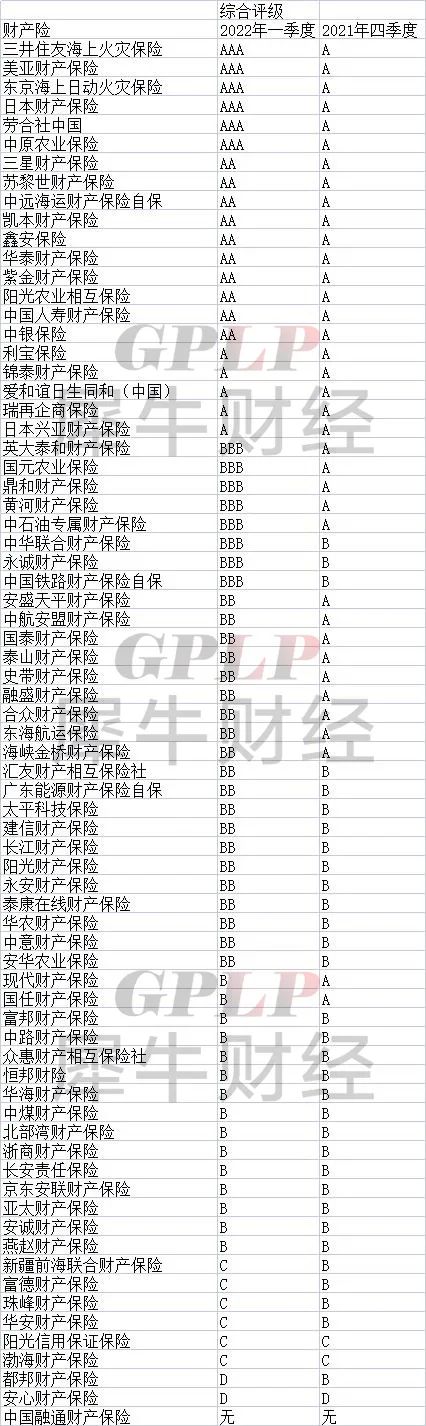

“偿二代二期”新规将保险业的风险综合评级进一步细化,将原来的“A”“B” “C”“D”4类变为“AAA”“AA”“A”“BBB”“BB”“B”“C”“D”8类。

GPLP犀牛财经统计中保协数据获悉,截至8月15日,已经披露2022年二季度偿付能力报告的142家险企中,2022年一季度获得“AAA” “AA” “A”评级的共39家,占比27.46%。

(险企最近两个季度综合评级情况 来源:中保协制图:GPLP犀牛财经)

2022年一季度获得“AAA”评级的险企共有10家,人身险企业、财产险企业、再保险企业分别为3家、6家、1家,这10家企业为中英人寿、恒安标准人寿、中德安联人寿、三井住友海上火灾保险、美亚财产保险、东京海上日动火灾保险、日本财产保险、劳合社中国、中原农业保险、汉诺威再保险上海分公司。

相关监管规定显示,险企须同时满足三个条件,才算偿付能力达标:一是综合偿付能力充足率不低于100%;二是核心偿付能力充足率不低于50%;三是风险综合评级在B类及以上。而获得“C”“D”类评级的险企为偿付能力不达标。

GPLP犀牛财经的统计数据显示,2022年一季度获得“C”“D”类评级的险企共12家,占比近8.45%,这意味着共有12家险企偿付能力不达标。

其中,财险企业8家,分别为新疆前海联合财产保险、富德财产保险、珠峰财产保险、华安财产保险、阳光信用保证保险、渤海财产保险、都邦财产保险、安心财产保险;人身险企业4家,分别为百年人寿、三峡人寿、合众人寿、渤海人寿。

值得一提的是,百年人寿、三峡人寿、都邦财产保险、新疆前海联合财产保险、富德财产保险、珠峰财产保险、华安财产保险7家险企是在新规之下,由2021年四季度的“B”类评级转为“C”类评级。

新规之下,部分险企虽然风险综合评级仍旧达标,但却发生了下调。

GPLP犀牛财经统计发现,人寿险企业、财险企业、再保险企业分别有19家、16家、3家风险综合评级发生了下调。

人寿险中, 8家、7家、4家险企的风险综合评级由“A”分别变更为“BBB” “BB” “B”;财产险中,有5家、9家、2家险企的风险综合评级由“A”分别变更为“BBB”“BB”“B”;再保险企业中,有1家、2家险企的风险综合评级由“A”分别变更为“BBB”“BB”。

当然,无论规则如何变化,仍会有险企“逆势而上”,综合评级上调。

人寿险企业中,有3家、7家险企的风险综合评级由“A”分别变为“AAA” “AA”,有2家、11家由“B” 分别变为“BBB”“BB”。

财险企业中,有6家、10家险企的风险综合评级由“A” 分别变为“AAA”“AA”,有3家、11家由“B” 分别变为“BBB” “BB”。

再保险企业中,有1家、1家险企的风险综合评级由“A” 分别变为“AAA”“AA”,1家由“B”变为“AA”,2家由“B”变为“BB”。

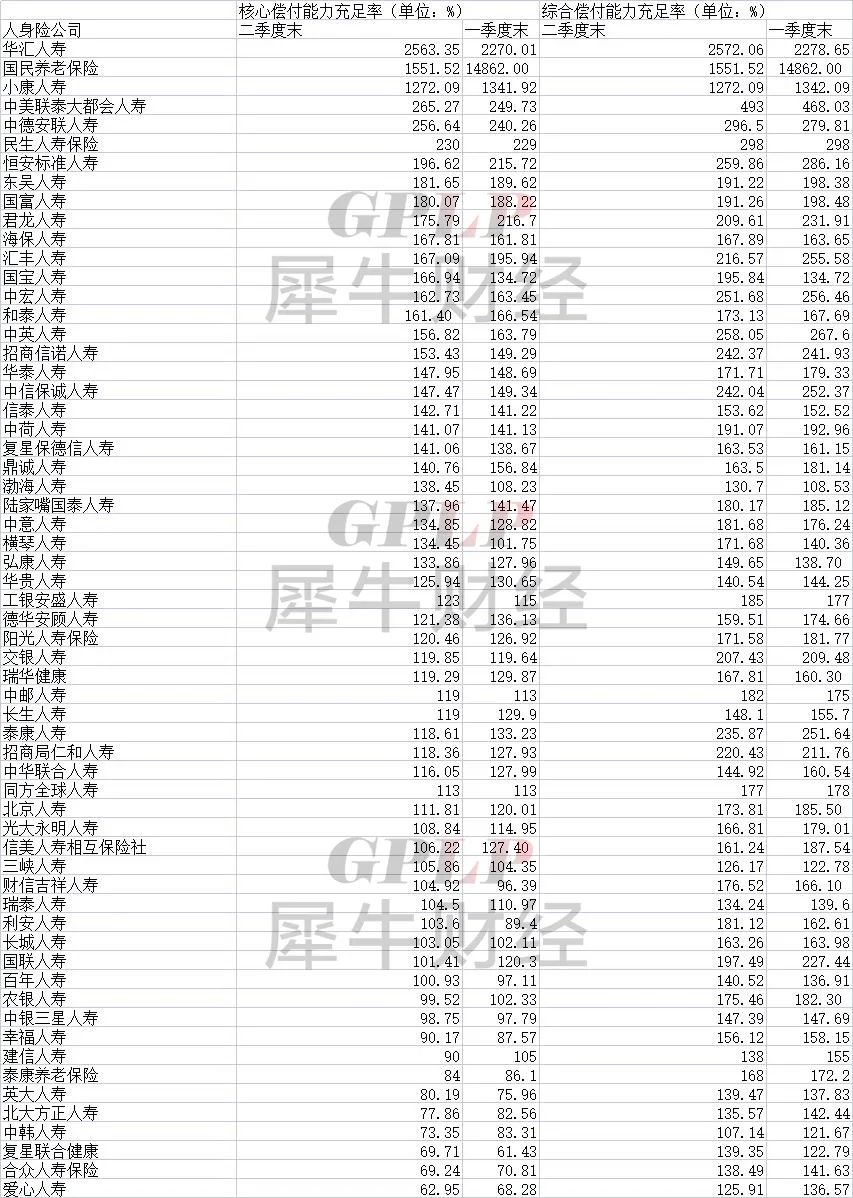

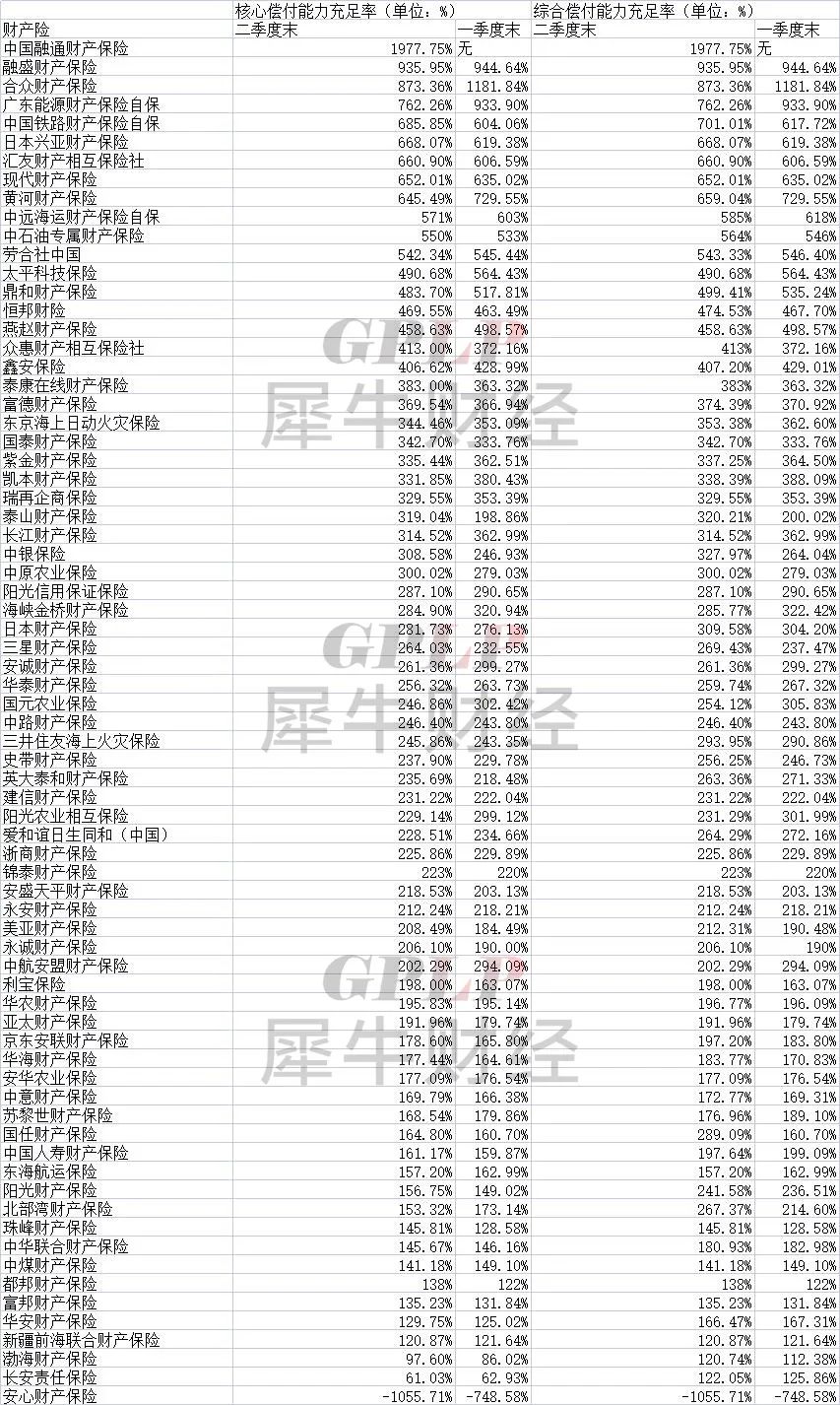

偿付能力充足率指标方面,GPLP犀牛财经统计数据显示,截至8月15日,已经发布2022年二季度偿付能力报告的142家险企中,有72家险企核心偿付能力充足率较2022年一季度出现下滑,占比50.70%。其中,人身险企业、财产险企业、再保险企业分别有35家、31家、6家。

2022年二季度,有79家险企综合偿付能力充足率较2022年一季度出现下滑,占比55.63%。其中,人身险企业、财产险企业、再保险企业分别有38家、35家、6家。

(人身险偿付能力情况 来源:中保协制图:GPLP犀牛财经)

(财产险偿付能力情况 来源:中保协制图:GPLP犀牛财经)

(财产险偿付能力情况 来源:中保协制图:GPLP犀牛财经)

监管指标方面,仅有安心财产保险2022年二季度核心偿付能力充足率、综合偿付能力充足率均不达标,均为-1055.71%;另有11家人身险企业、2家财险企业的核心偿付能力充足率不足100%

有专家表示,保险企业偿付能力普遍下降主要是受偿二代二期规则变化的影响。因偿二代二期规则对于实际资本认定要求更严格,对于长期股权投资等风险资产的资本要求更高,对负债端的部分保险风险也增加了风险资本要求。

02 人身险企业净利润好于一季度,整体向好

新规之下,险企的保费和净利润也成为关注的焦点。

GPLP犀牛财经统计数据显示,截至8月15日,61家人身险企业、71家财产险企业、10家再保险企业,2022年上半年合计保费分别为6409.32亿元、2293.73亿元、272.02亿元;2022年二季度合计保费分别为2217.05亿元、1100.37亿元、533.45亿元。

净利润方面,人身险企业、财产险企业、再保险企业2022年上半年合计分别为38.34亿元、61.22亿元、2.5亿元;2022年二季度分别为61.64亿元、39.30亿元、0.13亿元。

分类别具体来看,2022年上半年,61家人身险企业中有17家保费收入达到百亿元以上。

人身险企业行业排名前三的分别为泰康人寿、中邮人寿、阳光人寿,2022年上半年保费收入分别为970.92亿元、659.33亿元、420.57亿元;二季度保费收入分别为373.10亿元、234.39亿元、151.97亿元。

(人身险2022年上半年保费情况 来源:中保协 制图:GPLP犀牛财经)

净利润方面,人身险企业中,泰康人寿、阳光人寿保险2022年上半年的净利润分别为61.55亿元、29.23亿元;二季度的净利润分别为36.81亿元、26.27亿元,位列行业前二,并与同行拉开了较大差距。

(人身险企业2022年上半年净利润情况 数据来源:中保协 制图:GPLP犀牛财经)

而此前中国银保监会披露的保险行业2022年上半年数据显示,人身险企业原保费收入为20447.83亿元,按可比口径同比增长3.5%。

保费收入方面,71家财险企业,仅有中国人寿财险、中华联合财险、阳光财险3家财险2022年第二季度保费收入达到百亿元以上,分别为252.60亿元、187.21亿元、107.28亿元。

(财产险企业保费收入情况 数据来源:中保协 制图:GPLP犀牛财经)

上述3家财险企业上半年的保费收入分别为525.30亿元、368.44亿元、208.73亿元,与业内其他财险企业拉开明显差距,稳居行业前三。

净利润方面,GPLP犀牛财经统计发现,2022年上半年,71家财险企业中,有54家实现盈利,占比76.06%;19家实现亏损,占比26.76%。

(财产险企业净利润情况 数据来源:中保协 制图:GPLP犀牛财经)

具体来看,2022年上半年净利润位居行业前四的财险企业分别为中国人寿财险、阳光财险、英大泰和财险、鼎和财险,分别实现净利润11.77亿元、11.31亿元、8.13亿元、6.33亿元,其他财险企业净利润皆小于4亿元。

2022年二季度表现来看,71家财险企业中,有56家企业实现盈利,占比78.87%;16家亏损,占比22.54%。

具体来看,只有中国人寿财产保险、中华联合财产保险2家财险的净利润达到4亿元以上,分别为8.53亿元、5.29亿元。

GPLP犀牛财经统计发现,截至8月15日,已经披露二季度报告的10家再保险企业中,有4家企业2022年上半年处于亏损状态,其中包括2022年上半年实现147.68亿元保费收入的中国农业再保险。

(再保险净利润情况 数据来源:中保协 制图:GPLP犀牛财经)

整体来看,人身险企业2022年一季度亏损较为严重,二季度有所回升,整体面向好;财险企业二季度略微好于一季度;再保险企业二季度整体盈利,但也有企业亏损。

保险行业未来将如何发展?GPLP犀牛财经持续关注。

评论