文|长桥海豚投研

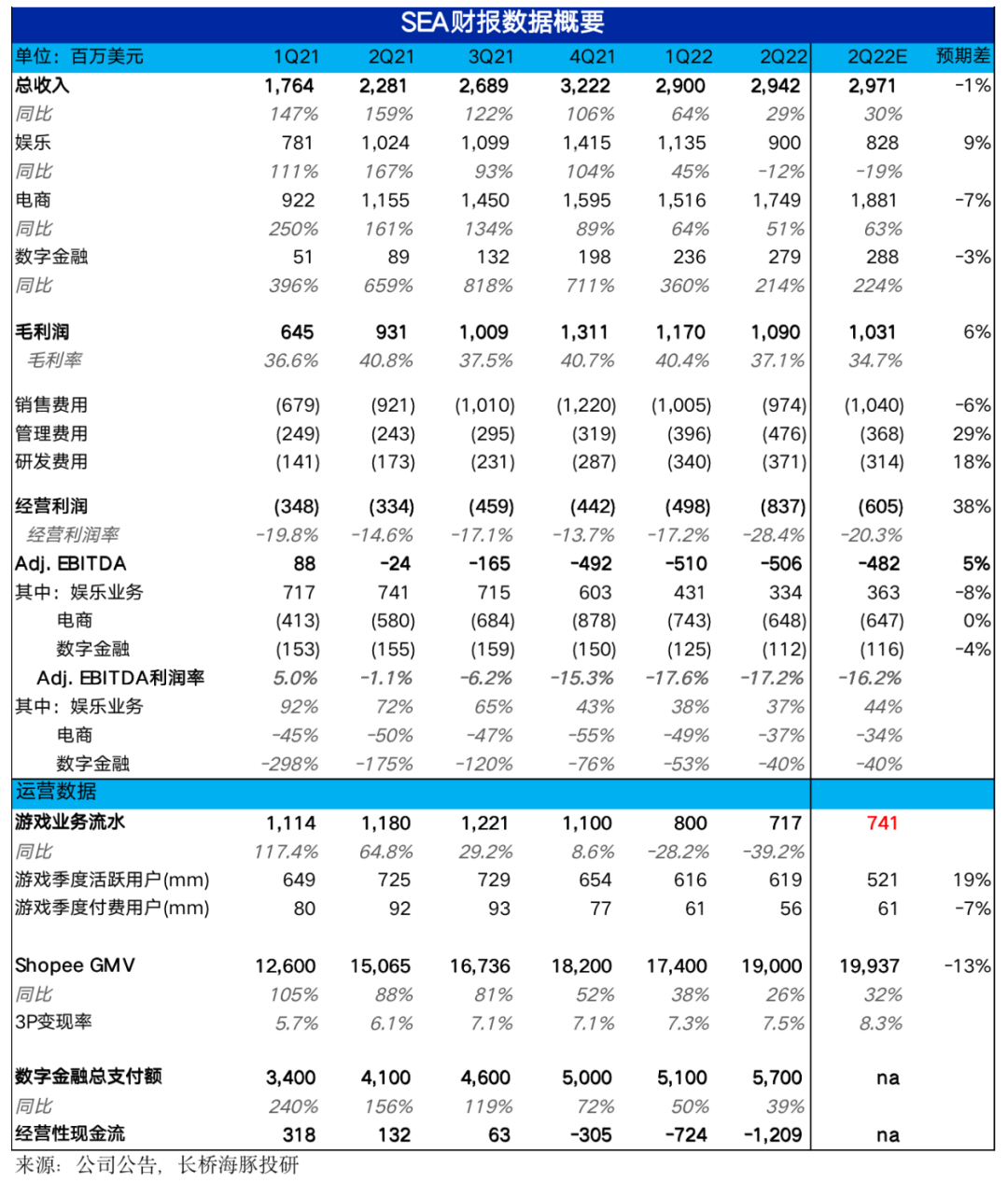

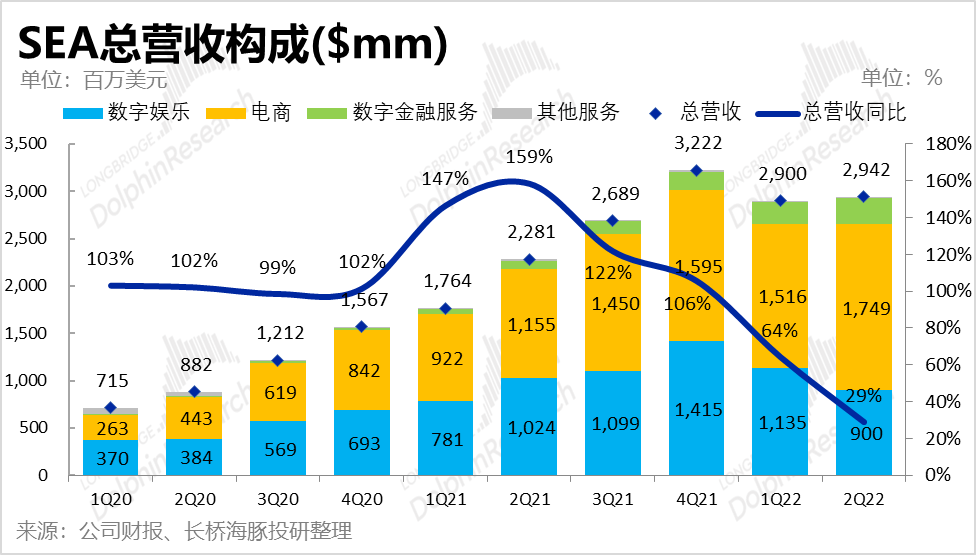

8月16日晚美股盘前,SEA冬海集团公布了2022年二季度财报,总的来说,各项业务的营收增长相较预期都不出彩,而期待中的利润改善也未如期而至,因此业绩整体观感并不好。详细来看:

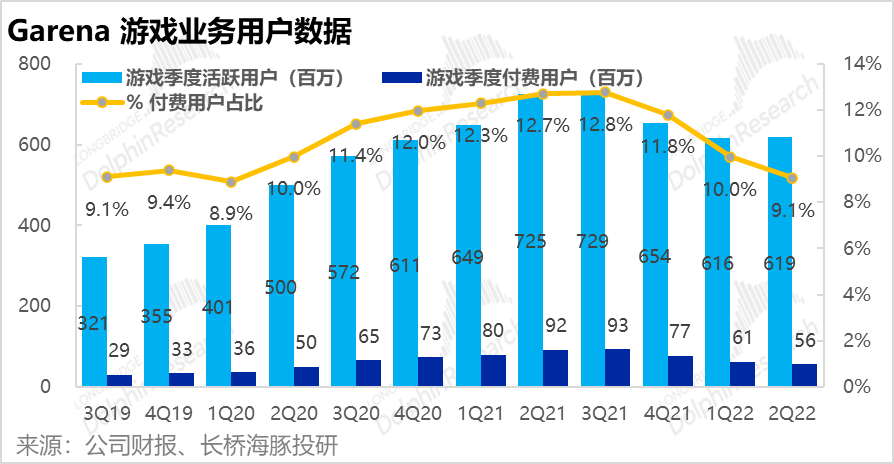

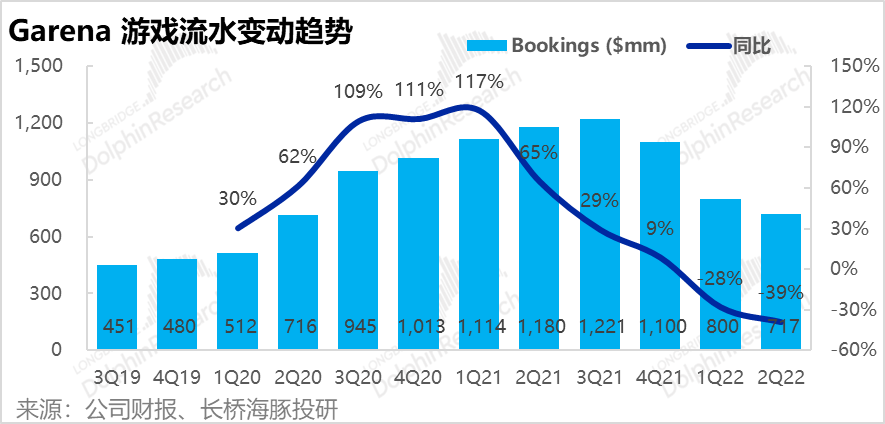

1、Garena游戏业务:由于Garena加大了推广力度,本季游戏用户数量大超预期。活跃用户数量不仅未减少,甚至环比增长到6.19亿人,远超预期的5.21亿。不过实际付费玩家还在继续流失500万,导致Garena本季流水同比大幅下降40%到7.17亿美元,低于预期的7.4亿。因此,营销活动虽然稳住了玩家大盘,但玩家付费意愿以及Garena的创收能力还在走低。且公司新游仍无重大进展,游戏板块的核心症结并未缓解。

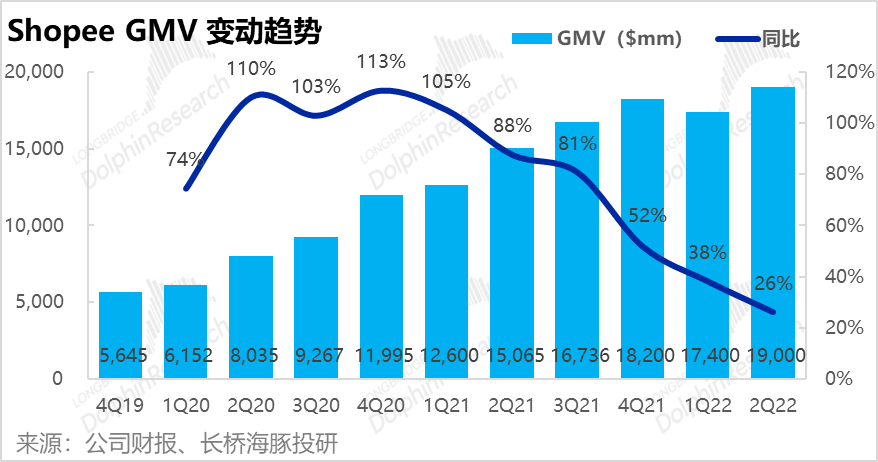

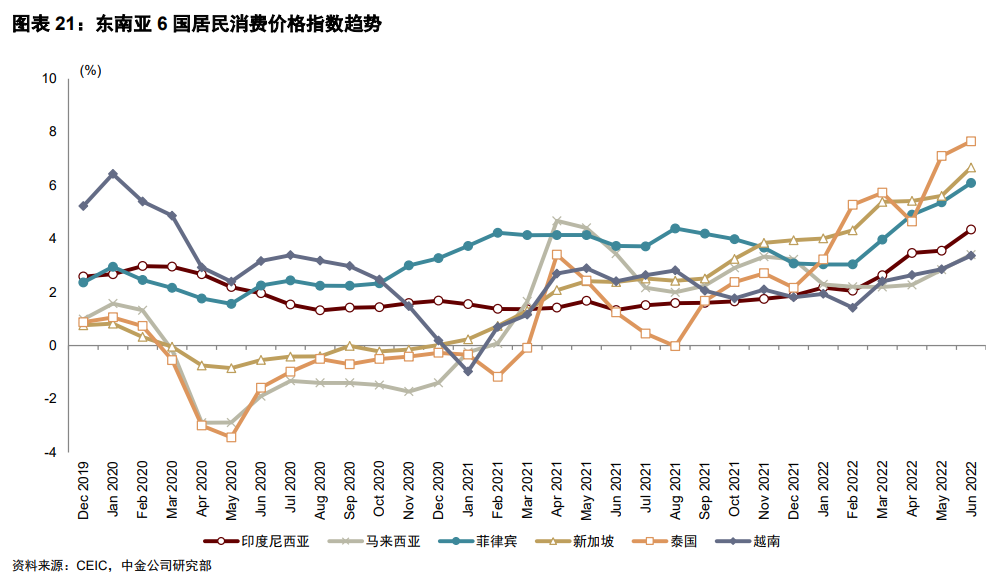

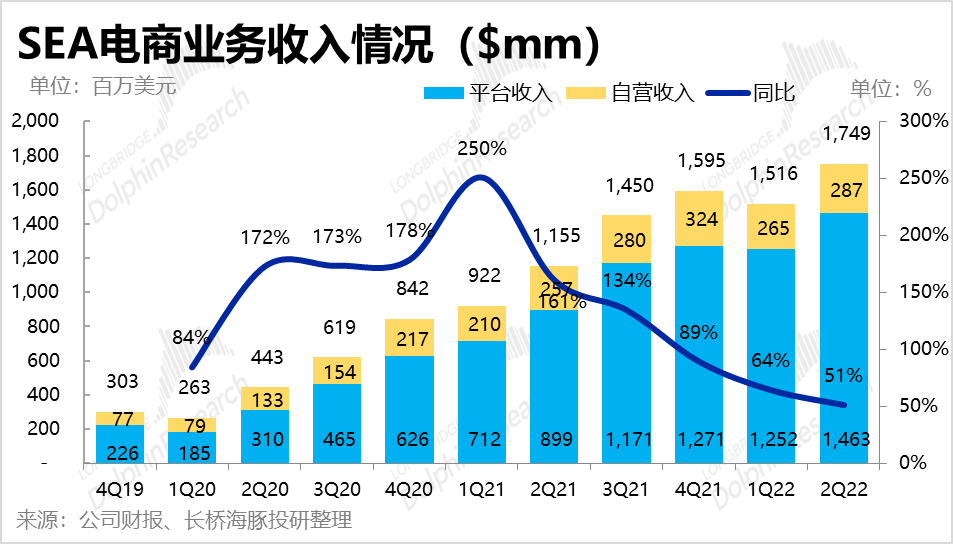

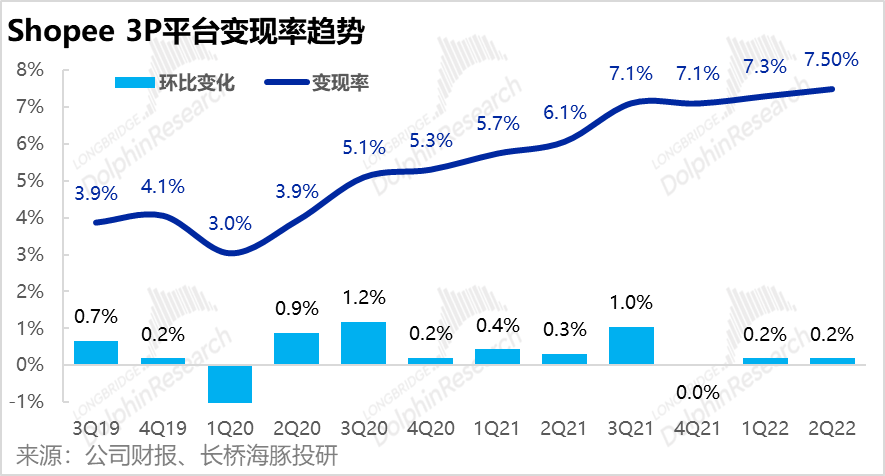

2、Shopee电商业务:由于美元升值、全世界范围内的通胀、和线下消费复苏的共同冲击,本季Shopee GMV增速再度下滑至26%,总量为190亿元,低于市场下调预期后的199亿,可见公司主动把战略重心由规模转向利润后对增长的拖累不小。好在Shopee通过在东南亚等核心市场提升变现率的举措(环比增长20基点到7.5%),帮助营收仍实现了51%的增长到17.5亿美元,但仍低于市场过于乐观预期的18.8亿。

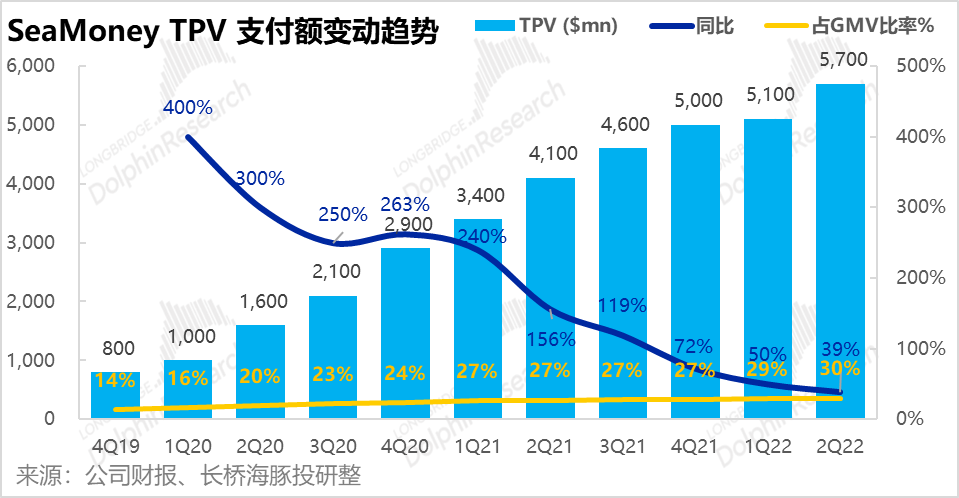

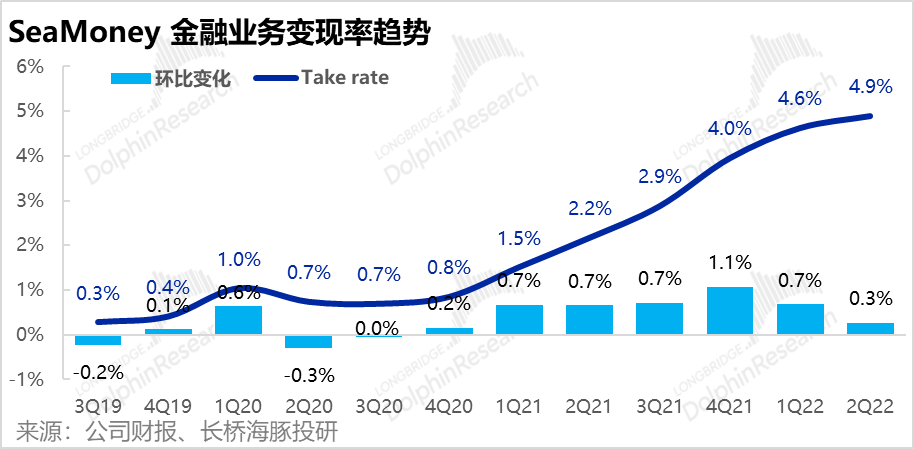

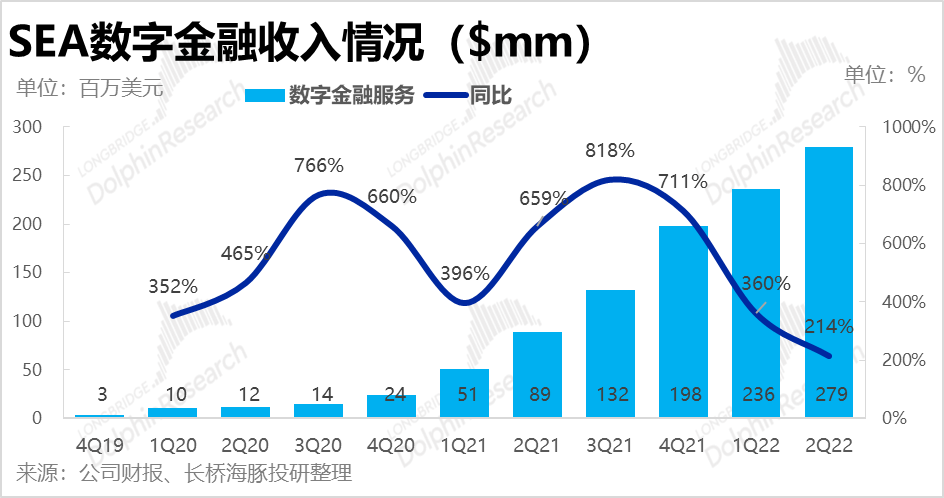

3、SeaMoney数字金融:金融业务则仍在高速成长中,本季度实现支付额(TPV)57亿美元,环比净增额再创新高。同时或由于非支付类收入增长,本季度变现率再度环比提升30基点到4.9%,推动营收继续同比暴涨2.1倍至2.8亿美元。

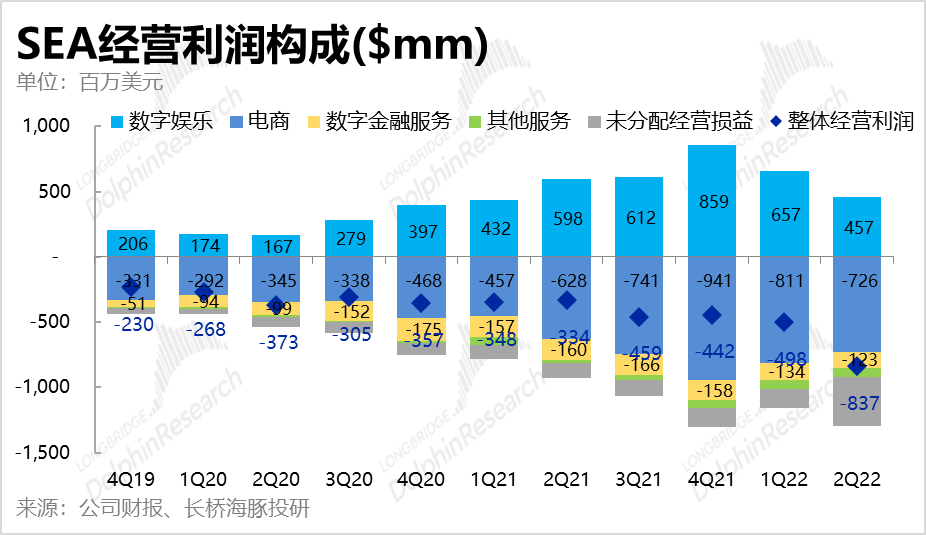

4、增长放缓,但利润释放却未改善,分板块来看:

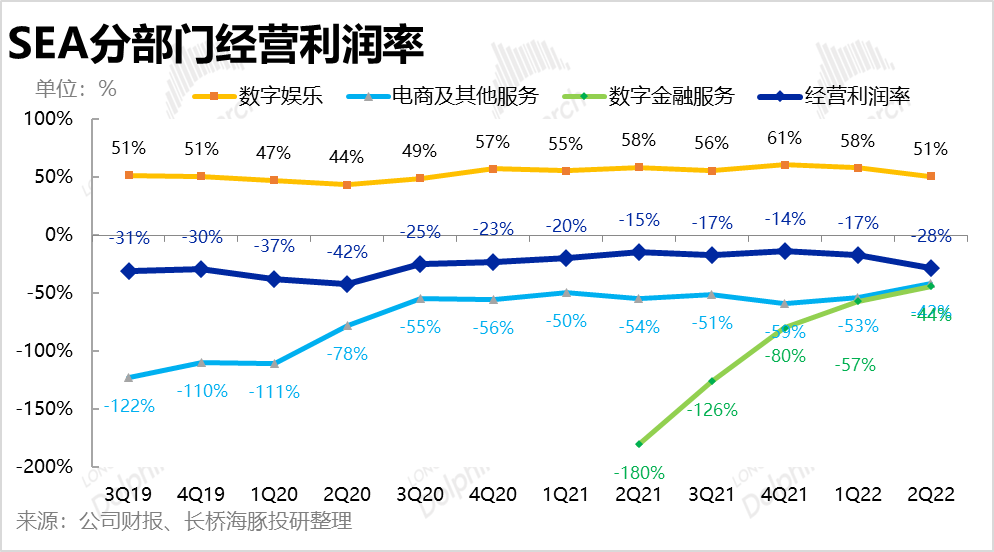

a.游戏业务由于付费率下降,且活动投入增加,导致毛利率由7%下降到10%,同时在为留住玩家增长的营销投入,以及为自研游戏而增长的研发投入,共同导致游戏板块的经营利润率由58%显著恶化至51%。板块Adj.EBITD为调整后EBITDA为3.3亿,低于预期的3.6亿;

b.在公司主动收缩至核心市场,并且多次提高变现率的帮助下,本季Shopee板块经营亏损率由53%,显著改善到了42%。Adj.EBTIDA为亏损6.5亿,与市场预期基本一致。但考虑到本季电商板块收入低于预期,因此实际利润改善的幅度还是略微不及市场的期待。

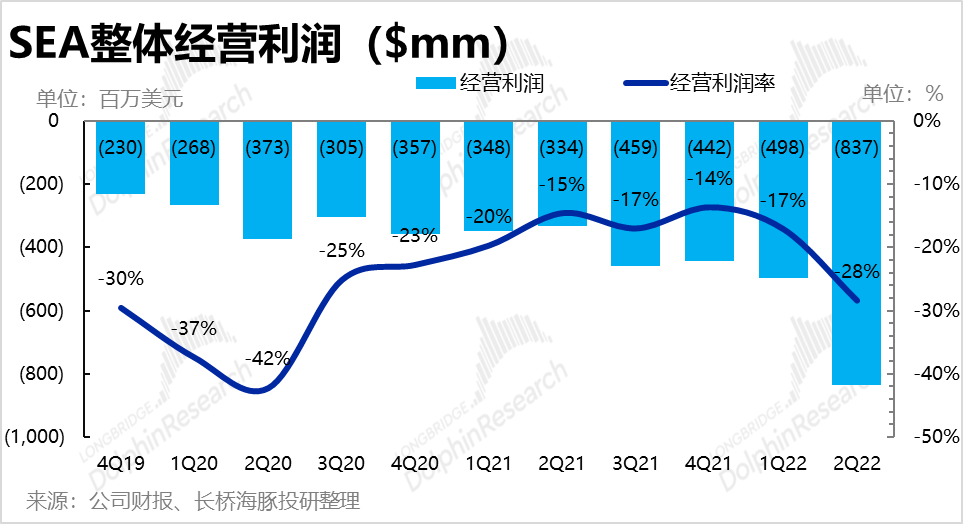

5、整体利润进一步恶化:游戏、电商板块在利润释放层面相对预期并不出色。集团层面由于员工总数在21年内翻倍,而游戏开发在内的研发人员也大量增加,本季公司整体的管理费用和研发费用仍在以100%左右的速度翻倍增长。因此,尽管弹性最大的营销费用基本停止增长,本季公司整体经营亏损大幅扩大到8.37亿元,远高于市场预期亏损的6亿。

即便剔除本季1.7亿美元的商誉减值后,公司整体调整后EBITDA -5.1亿也高于市场预期亏损的4.8亿。

因此,尽管公司已采取牺牲成长换取利润的策略,公司实际利润改善的程度还是不及市场的预期。

长桥海豚君随后会通过长桥App与海豚的用户群分享电话会纪要,感兴趣的用户欢迎添加微信号“dolphinR123”加入长桥海豚投研群,第一时间获取电话会纪要。

长桥海豚君观点

总体上,SEA本季度财报的核心问题是:在公司已经将战略重心转移至利润后,在Garena盈利下滑问题未能改善的同时,以牺牲增长为代价换来利润的Shopee板块,在增长低于预期的同时,利润改善也不及预期。可以说市场所期待的任何转折点信号都未出现。并且在逆风的宏观环境,和越发严重的利润压力下,管理层在已经下调过一次指引后,本次宣布放弃对Shopee业务营收的指引,这么看来,下半年增长情况大概率会更加难看。总的来说,SEA还处于转折阶段内痛苦的阵痛期。

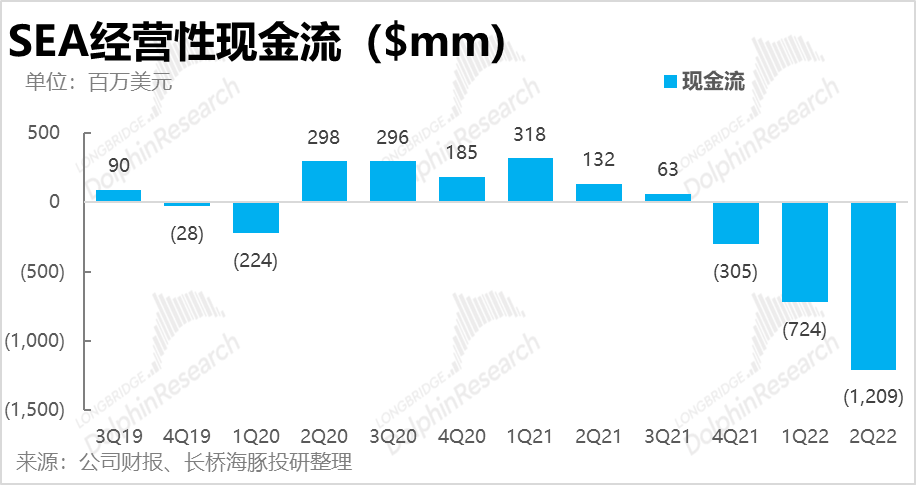

而从现金流的角度,本季经营性现金再度大额净流出12亿美元,而本季度末公司的库存现金和等价物也继续下滑到了仅78亿美金。可见目前公司在资金层面的压力正越来越大,也是一个不小的隐患。

以下为财报详细解读

一、Garena游戏:用户企稳,但造血能力继续下降

在连续数个季度的用户流失和流水萎缩后,对Garena游戏板块市场一直在期待以用户、流水止跌为标志的拐点何时能到来,以及公司重磅新游戏的发布。从二季度来看,用户有望企稳,但流水尚未止跌,同时公司的游戏pipeline中也尚未看到重磅作品发布。

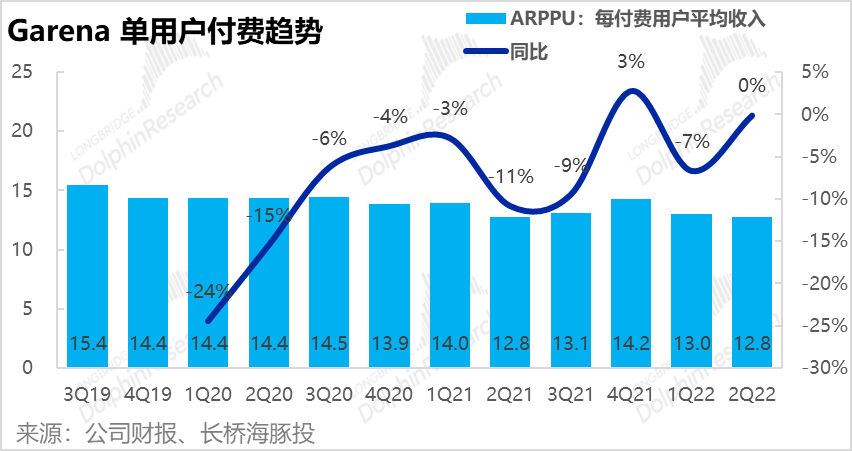

首先用户数据上,本季度Garena季度活跃用户数量出人意料的环比止跌转涨,由上季的6.16增长到6.19亿人,远远超出市场预期中下跌到的5.21亿人。不过真正创造现金流的付费用户数,本季再度环比减少500万到5600万,同比减少近40%。

据悉,未来留住用户并活跃游戏社区,Garena本季加大了宣传推广和活动力度,看来成效显著(但也会导致支出增长)。而且通过“砸钱”获取的大多还是“白嫖”玩家,在游戏产品线继续老化的情况下,玩家的付费意愿继续减少。

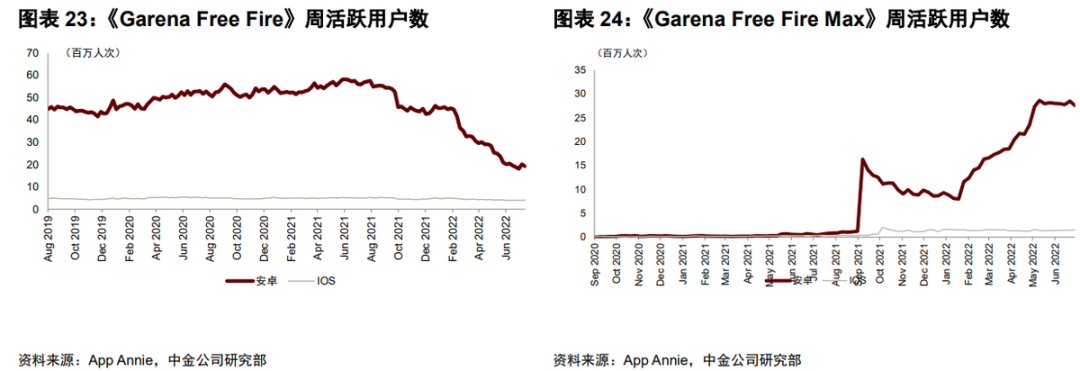

而根据专业机构统计的数据,Free Fire的周活跃用户数在大幅减少近一半后,目前已基本企稳,并且流失的用户中有相当一部分是被高清版本Free Fire Max 承接,因此在连续三个季度用户数下滑后,Garena的活跃用户数可能会进入平台期,不会在大幅度流失。

好在付费玩家总数虽继续减少,但剩余忠诚玩家的人均付费金额环比持平,因此本季度游戏流水为7.17亿美元,同比下降39%,与付费玩家流失程度相当。

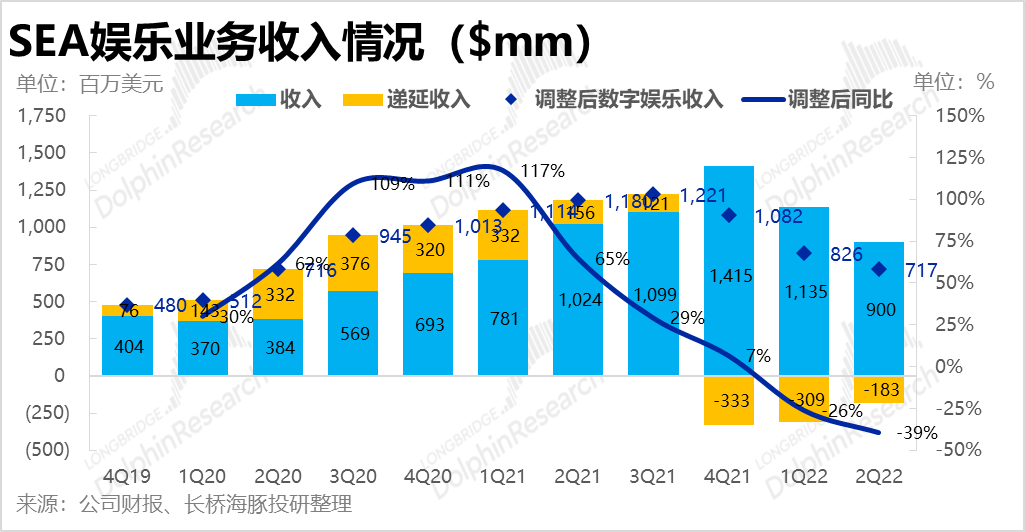

因此,虽然本季游戏业务确认营收9亿,同比下降12%,看似好于市场预期的8.3亿美元;但主要原因还是公司加速确认收入,游戏业务递延收入余额本季减少了1.8亿美元,若剔除递延影响,游戏业务调整后的营收为7.2亿,同比下降39%,且低于市场预期的7.4亿。因此,游戏业务创收能力还在继续恶化。

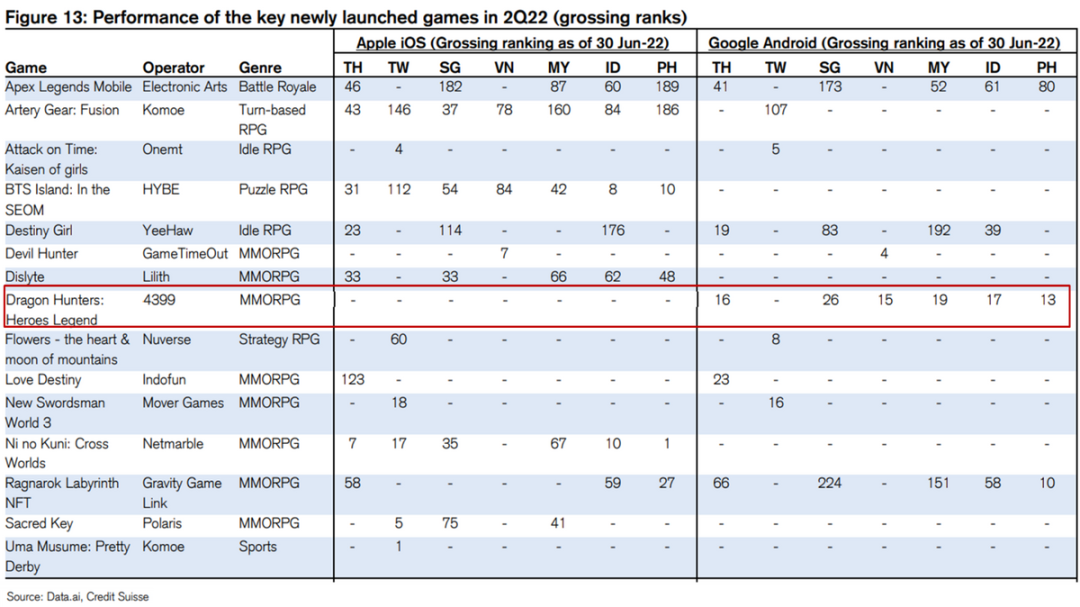

就Garena在二季度新发行的游戏,比较值得关注的有EA开发的Apex英雄手机版,莉莉丝开发的Dislyte神觉者,以及4399旗下的猎龙者传说。其中后两款游戏在所发布地区的排名相对考前,但也尚未能贡献可观收入。公司仍急需一款重磅热门新作。

二、Shopee电商:以增长换利润的成效并不如意

由于公司游戏板块创收能力恶化,Sea自去年四季度起便将Shopee电商业务的战略重点由增长转轨至利润。并为此接连推出法国、印度、西班牙市场,在巴西以外的南美国家也有所收缩。市场对电商业务能否快速自负盈亏也十分关注。但从本季度的表现来看,电商业务增速放缓速度比预期略快,盈利改善情况却不如预期的好。

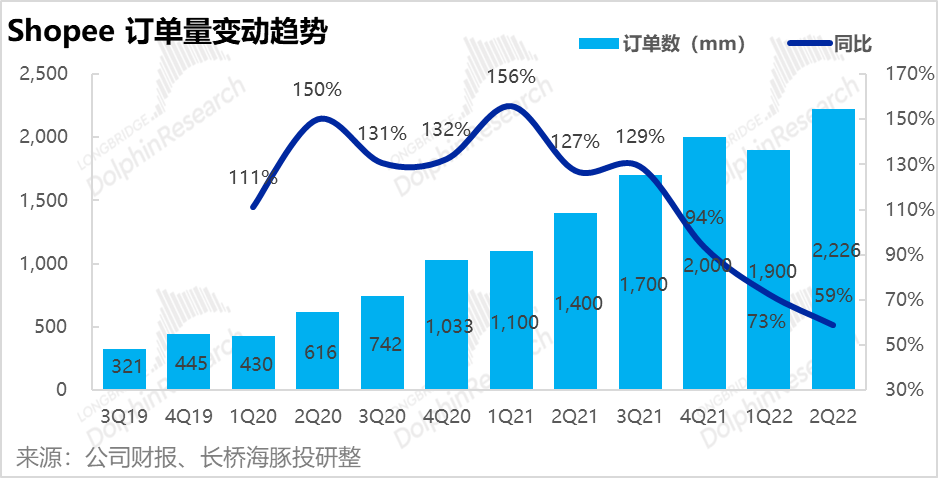

首先,本季度Shopee实现GMV190亿,同比增速进一步下滑至26%,且低于预期的199亿。虽然市场已预期到,美元升值、全世界范围内的通胀、和线下消费复苏后对东南亚和南美地区的电商消费都有负面影响,并且下调了预期,但Shopee的实际表现还是略显不好。可见公司主动收缩后,对增长有不小拖累。

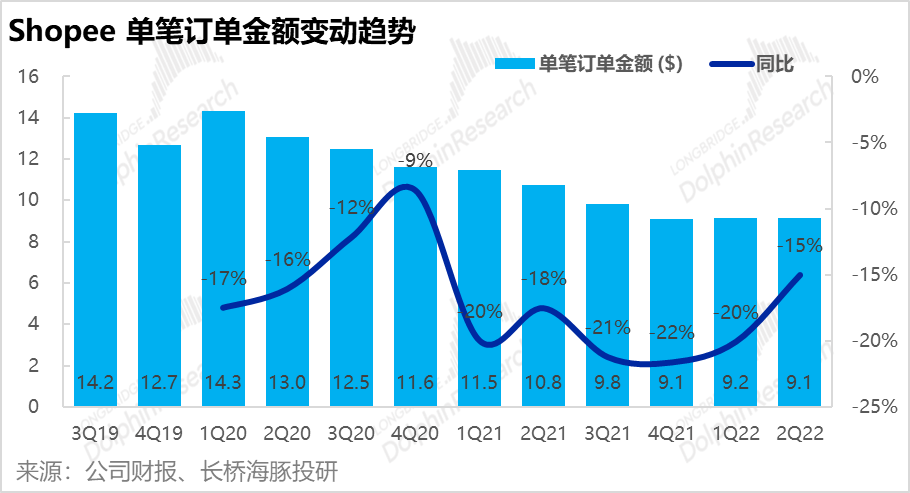

从价量驱动角度,由于公司放缓了开拓新市场的步伐,并专注于核心的东南亚和巴西市场,Shopee单笔订单金额的下降速度大幅缩窄。但同时,Shopee本季订单增速也由上季的73%进一步放缓到59%,从而拖累了GMV增长。

落实到电商业务营收上,本季收入17.5亿美元,同比增长51%,增速绝对来看仍任不低,但营收还是低于市场预期的18.8亿。

不过营收增速显著高于GMV增速,还是反映了公司为提升电商业务盈利能力,提高变现率的举措。经计算,本季度Shopee电商业务的变现率为7.5%,环比再度增加了20个基点。

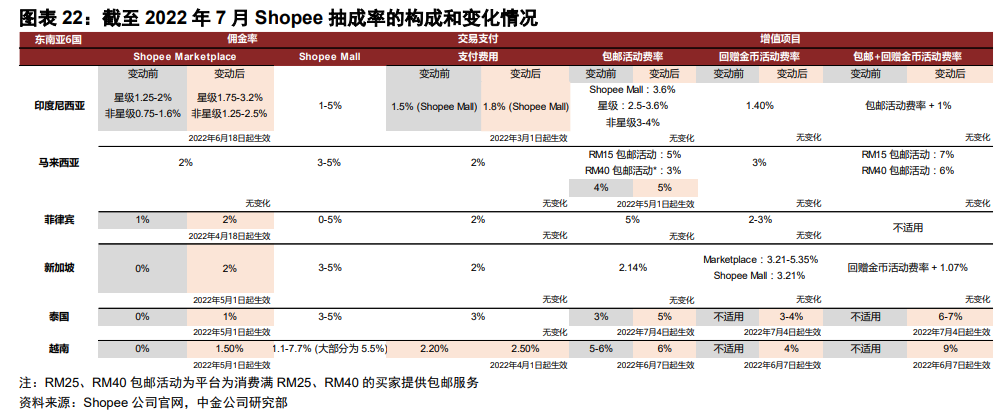

根据Shopee在官网上的披露,自今年4月起公司在东南亚各国市场多次上调了佣金费、支付费用和包邮费率。在7月也新公布了在泰国上调变现率的决定,因此展望三季度,Shopee的变现率会有继续提升的趋势。

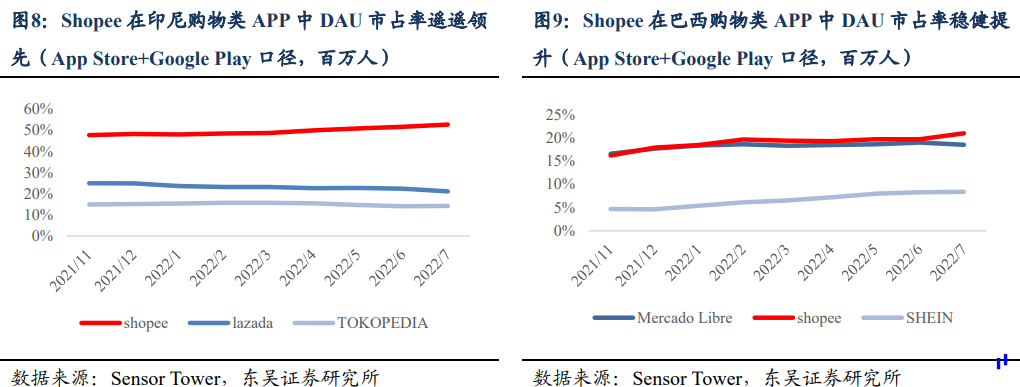

不过从竞争格局来看,Shopee在其东南亚最大市场—印尼内购物类App中,用户市占率稳坐第一且在继续上升。而在巴西市场内,近期也拉开了与第二名Mercado Libre的差距。

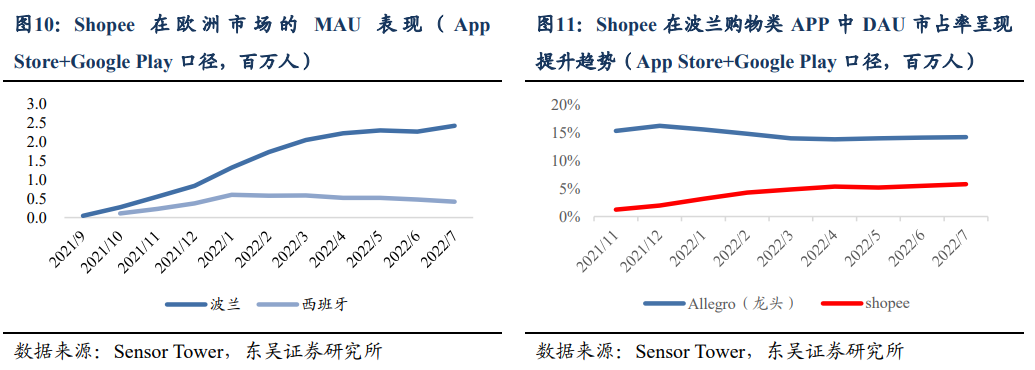

而在欧洲市场中,Shopee目前在波兰的表现最优(海豚君先前就认为,Shopee在经济相对不发达的市场更易成功),并逐步缩小与波兰当地电商龙头间的差距。

因此,Shopee在现有市场内的竞争地位还是相当稳固,受宏观层面逆风的影响较大。

三、SeaMoney 数字金融:继续高速成长,但市场并不关心

SEA旗下的新兴板块--数字金融业务,本季度实现平台内支付额(TPV)57亿美元,同比增长39%。虽看似增速放缓,但从营收环比净增额来看,本季度实际在加速成长。截至本季度末,SeaMoney的用户数量已达5270万人,环比上季增加370万人。

除了TPV高速成长外,SeaMoney业务的变现率也在继续提升,本季度变现率达4.9%。(应当是除了基于支付额的手续外,其他借贷类业务的收入也在增长,从而推动TPV口径下的变现率高速提升)。由于TPV和变现率的双双增长,本季SeaMoney业务营收2.8亿美元,同比增长了2.1倍,但相对市场预期的2.88亿营收还是略低。

总的来说,作为新兴业务,SeaMoney数字金融业务仍在突飞猛进的增长中。不过由于其营收规模尚小,也不能贡献正的EBITDA,因此这块业务目前尚不能对公司的估值有所贡献。

四、整体业绩:各业务营收超预期放缓,利润改善情况也不佳

由于游戏(剔除递延影响后)、电商、金融业务的营收增长皆不及预期,公司整体的营收表现自然也不好,本季实现总营收29.4亿美元,低于预期的29.7亿元,同比增速也放缓到29%。

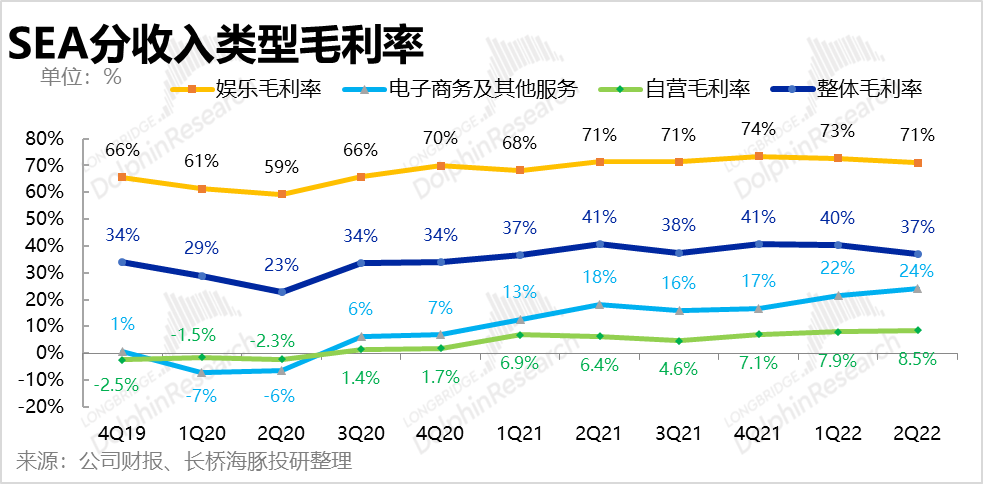

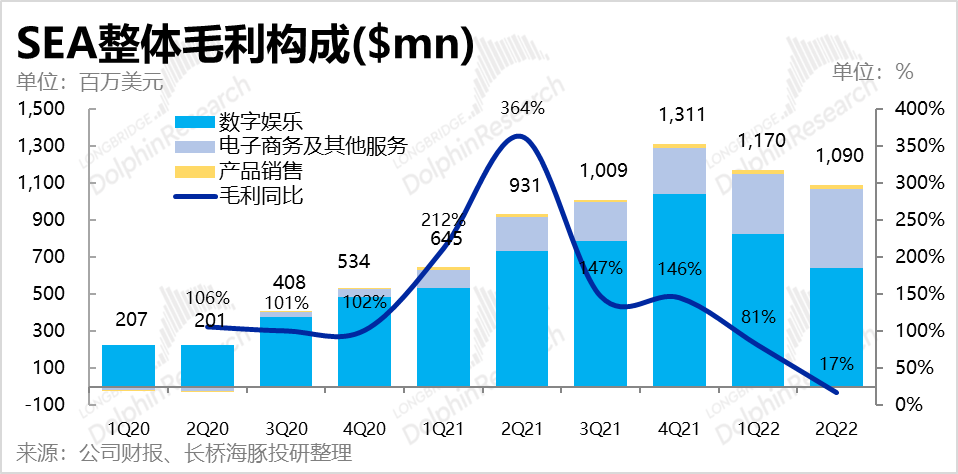

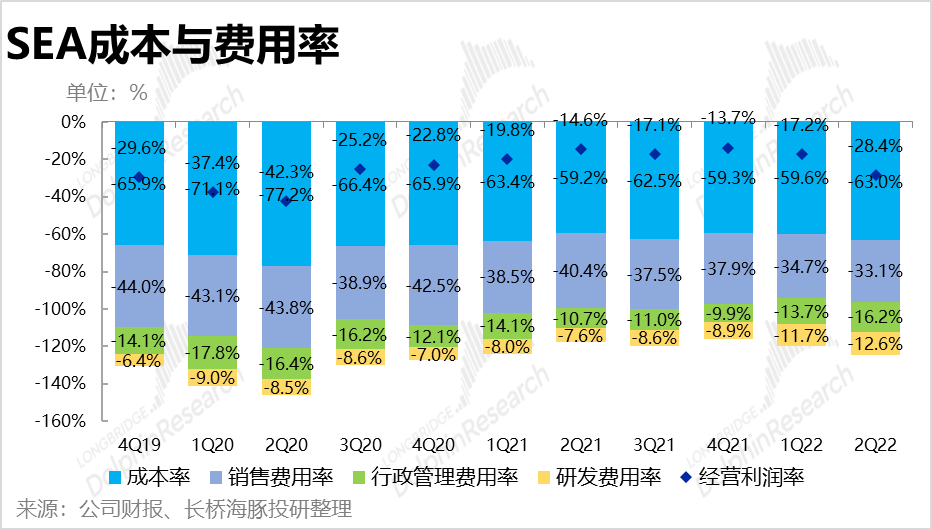

除了营收增速不佳外,由于游戏业务付费玩家的比例下降,且活动等推广费用增加,本季游戏毛利率由73%下滑到了71%。虽然电商和金融业务在主动收缩,专注核心市场、提升变现率的战略下毛利率有所提升,但由于营收结构中高毛利的游戏业务比重下降,公司本季整体毛利率还是由上季度的40%,显著下降到37%。

由于营收增速放缓,且毛利率下降公司的毛利润虽仍同比增长,但毛利润实际已连续三个季度环比下降。

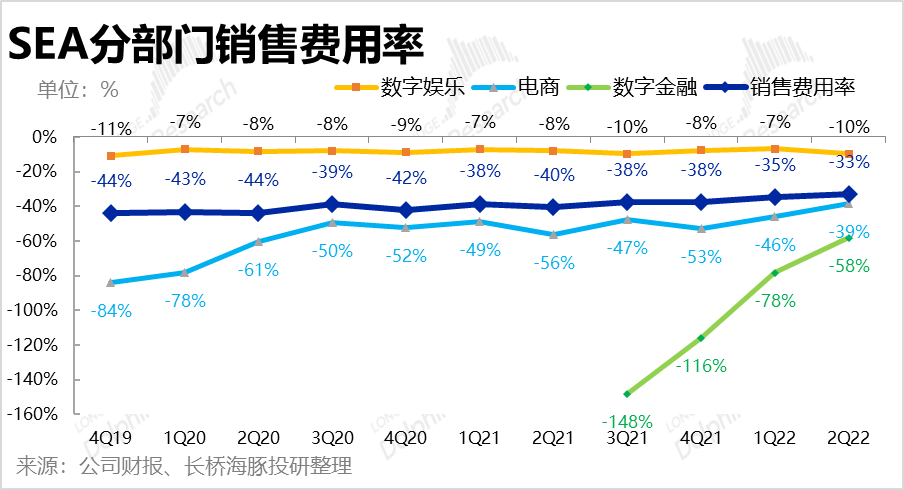

从经营费用上,在降本增效的背景下,弹性最大的营销费用增长迅速放缓,本季仅同比增长6%,占营收比较也减少了2pct。细分来看,为了留住玩家,本季游戏板块的营销费用率由上季的7%,增加到了10%。而电商和金融板块的营销费用率都有明显的缩窄。

不过虽然弹性的营销费用被成功控制,行政费用和研发费用本季都还在高速增加中。具体来看:

1.行政管理费用同比大涨了96%,据公司解释着主要由于SeaMoney金融业务高速成长后,坏账损失也明显增加。此外公司总员工数量增长也是原因之一(据公司年报披露,到2021年末公司的整体员工数较20年基本翻倍);

2.研发费用同样同比大增115%,不过较上季度增速还是有所放缓。公司解释这主要是由于研发人员明显增加。由于公司加码游戏自研能力,开发人员由5000人增加到了11000人。因此研发费用率增长也在情理之中。

因此,在毛利率下滑,虽然营销费用减少,但研发和管理费用明显扩张后。虽然公司声称要更注重利润,但本季经营亏损率还是17%大幅增加到28.4%,公司的经营亏损也扩大到8.37亿,明显高于市场预期的6.1亿。(不过其中有本季确认了1.7亿商誉减值的影响)。因此,在营收增长放缓的同时,公司的利润情况不仅未改善,还进一步恶化了。

五、分部门利润表现

1.游戏部分:由于付费用户比例减少,毛利率下降,但吸引用户的推广费用和研发费用却在逆势增长,本季度游戏业务的经营利润率由58%,下降到了51%。调整后EBITDA为3.3亿,低于预期的3.6亿;

2.电商板块:由于电商业务在控费、提变现率上的举措,本季经营亏损率由53%,改善到了42%,降本增效取得了不小成功。调整后EBTIDA为亏损6.5亿,与市场预期基本一致。但考虑到本季电商板块收入低于预期,因此实际利润改善的幅度还是略微不及市场的期待;

从单均利润角度:本季Shopee单均Adj.EBITDA亏损为0.33美元,而上季度为0.4美元。

剔除总部成本分摊后,东南亚地区单均Adj.EBITDA亏损为1美分,而上季为4美分。

南美地区本季单均Adj.EBITDA亏损为1.42美元,而上季为1.52美元。

3.金融板块:随着营收规模高速增长,金融业务的经营亏损率也大幅缩窄到44%,调整后EBITDA为亏损1.12亿,与市场的预期也基本一致。

4.集团层面:除了上述板块外,集团层面本季未分配的经营亏损未3.69,较上季1.44亿亏损显著扩大,这也拖累了集团整体的经营亏损。

六、现金流

从现金流的角度,本季经营性现金再度大额净流出12亿美元,而本季度末公司的库存现金和等价物也继续下滑到了仅78亿美金。可见目前公司在资金层面的压力正越来越大,也是一个不小的隐患。

评论