文|面包财经

九岭锂业近期向上交所递交招股申请,拟募资约7.6亿元用于投建扩产项目、研发中心和补充流动资金。

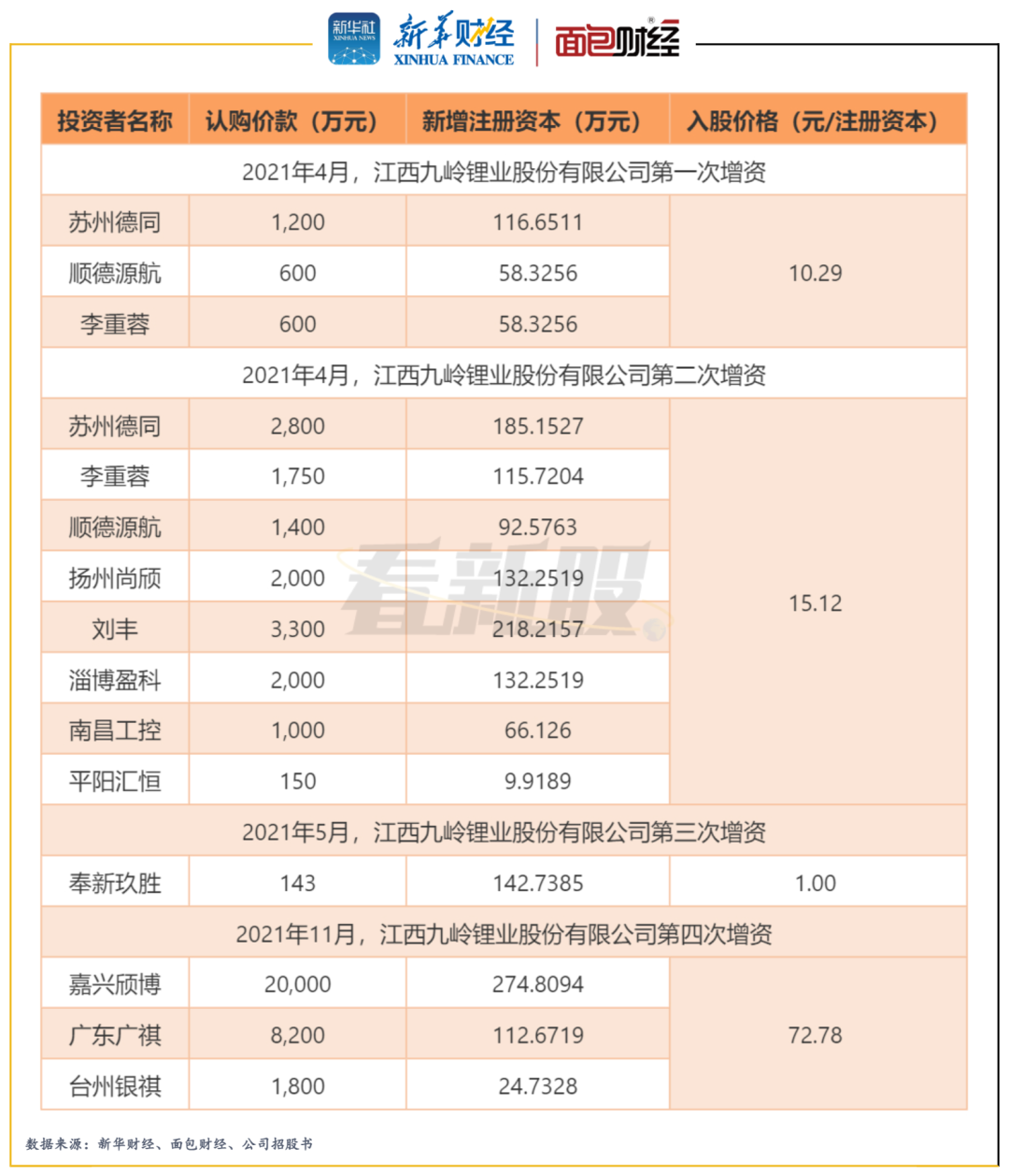

2021年4月以来,公司先后完成多次增资,入股价格变动较大。4月,苏州德同等股东入股的价格约为10.29元/注册资本,而至11月,嘉兴颀博等股东入股的价格升为72.78元/注册资本。

2019年至2021年,尽管九岭锂业的毛利率随碳酸锂市场价格波动,但相比于同行公司毛利率和市场价格的涨幅,九岭锂业的毛利率上升幅度相对偏低。

2021年11月新股东增资入股,价格大幅提高

九岭锂业主要从事锂盐产品的研发、生产和销售。公司的核心产品为碳酸锂,是锂离子电池的正极、电解质等核心原料,下游应用领域为新能源汽车动力电池、储能电池、消费电池等。

截至2022年6月20日,魏冬冬、魏绪春、潘蕊合计控制公司57.8645%的股份,为公司实际控制人,股权相对集中。数据显示,2021年4月至11月,变更为股份公司后的九岭锂业先后完成了四次增资。

图1:2022年4月至11月新股东增资入股情况

2021年11月,广东广祺、台州银祺和嘉兴颀博通过增资入股,增资价格均为72.78元/股,与当年上半年入股的其他股东相比,增资价格明显升高,招股资料显示该次的定价依据为公司投后估值100亿元。

短短半年时间,九岭锂业投资估值大增,但公司未对当时新投资者入股的具体情形进行详细披露。与同行业可比上市公司相比,公司的估值也偏高。

2021年,九岭锂业实现归母净利润15926.11万元,结合当年11月增资时的投后估值100亿元,该次估值对应的市盈率约为62.79倍。截至最新收盘,同行可比上市公司永兴材料和盛新锂能的滚动市盈率分别约为20倍和15倍。

2021年毛利率增幅不及同行

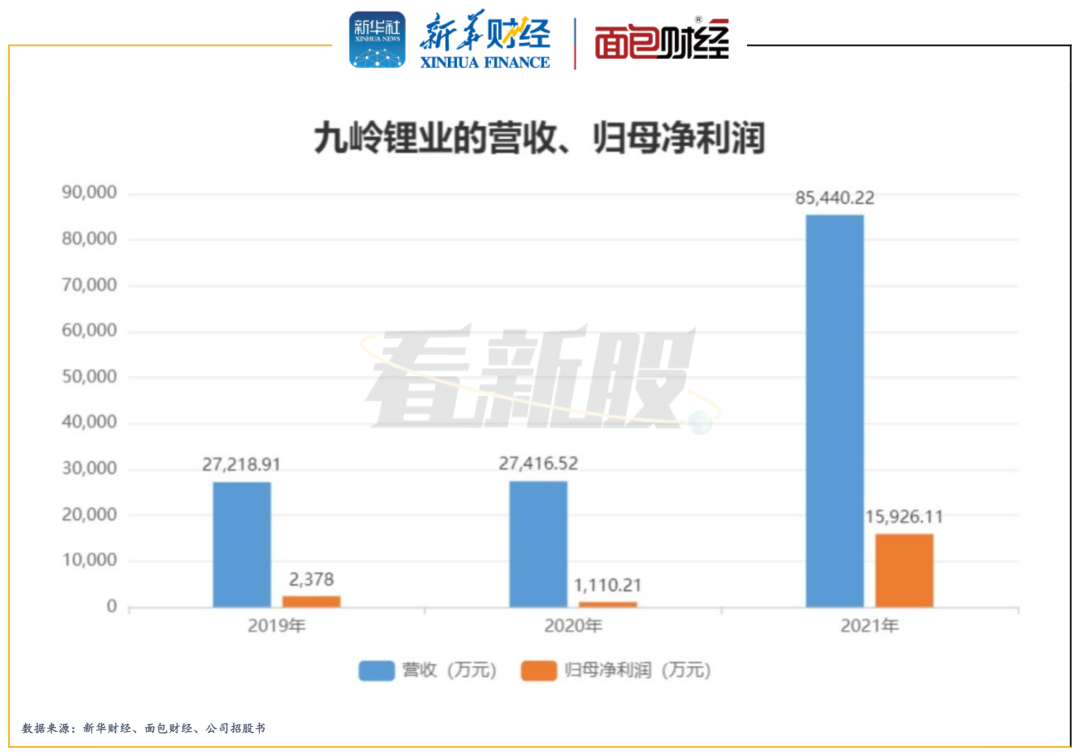

2021年,受益于行业景气度较高,主营碳酸锂产品的九岭锂业的营收和归母净利润分别为85440.22万元和15926.11万元,同比分别增加超2倍和13倍。

图2:九岭锂业营收、归母净利润

报告期间,九岭锂业的毛利率为34.75%,较上年度上升12.95个百分点,提高较明显,主要系公司主营产品碳酸锂市场价格的快速上涨。

但数据显示,2021年,天齐锂业、赣锋锂业等同行可比上市公司毛利率均同比增长超过20个百分点,而当年碳酸锂(国产99.5%电池级)的季度市场均价自一季度的74758.62元/吨增长至210057.38元/吨,碳酸锂的国内市场价格上升了1.81倍。相比于同行公司毛利率和市场价格的涨幅,九岭锂业的毛利率上升幅度相对偏低。

图3:九岭锂业的毛利率和可比上市公司的对比

引入多氟多为第一大客户

数据显示,2019年至2021年,九岭锂业对其前五大客户的依赖程度较高,由此形成的销售收入的占比持续超过五成。而且,期间公司主要客户的构成不算稳定。2021年,公司新引入多氟多作为客户,且多氟多刚成为九岭锂业客户之后,销售金额就高达1.88亿元,占九岭锂业主营收入的比例超过二成,变为公司第一大客户。

图4:2019年至2022年九岭锂业前五大客户情况

招股资料显示,2020年年度九岭锂业与多氟多等客户签订的合同包含了较大比例的固定价格供应量,导致公司2021年度锂盐产品销售单价的上涨幅度显著偏低。公司可能存在为扩大销售,采用低价策略的情形。

评论