文|侃科技 王新宇

每日优鲜资金断裂存在破产清算的风险之际,叮咚买菜却交出了一份阶段性盈利的成绩单。

2022年第二季度,叮咚买菜总营收66.34亿元,同比增长42.8%;净亏损3450万元,上年同期为19.374亿元;GMV达到71.152亿元,较上年同期53.781亿元增长32.3%。

值得关注的是净亏损,不按美国通用会计准则(Non-GAAP),叮咚买菜报告期内实现了2060万元的净利润,而上同期则为17.285亿元的净亏损。

按理说,盈利应该是资本市场的强心剂,但叮咚买菜喋喋不休的股价非但没有好转,在财报发布后还下跌了1.8%。从更长期来看,叮咚买菜当前4.42美元的收盘价,较去年10月的28美元高点已经跌去了80%

问题出在哪了?

01 非常规盈利

华为跌倒小米吃饱,这种出现在手机市场的景象并没有复制到生鲜电商。

每日优鲜大举撤退的同期,叮咚买菜也在紧锣密鼓的关城。根据叮咚买菜APP,目前经营城市只有28个,较2021年Q2财报透露的36个城市减少8个。

大举关城的动作发生在今年5月,也就有声音将二季度的盈利与其挂钩。从时间节点来看,「降本」可能很快体现,但「增效」并非一朝一夕。

真正的原因还要从去年下半年开始的转型找起。

从上市起,叮咚买菜首要采取的市场策略就是跑马圈地,所以2021年持续高位的履约成本拖累了UE模型的优化,单均经营亏损高居不下,甚至有所扩大。

去年下半年开始的「规模优先」到「效率优先」的转型,反映到业务上,就是退出「低效」城市,在高线城市优化UE模型,力争摆脱亏损。

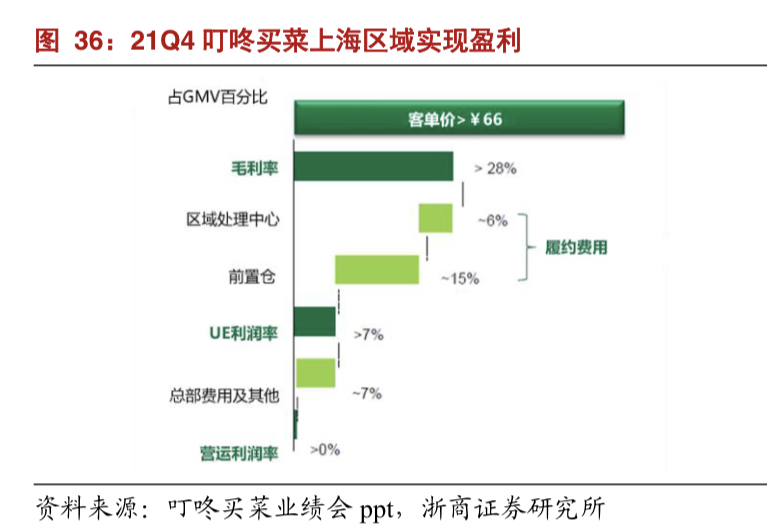

2021年12月,叮咚买菜在上海的经营利润率转正,28%的毛利首次覆盖住21%的履约成本。随后叮咚买菜向全国复制,套用上海地区的三板斧:提升毛利率、优化履约费用和降低销售费用。

首先是毛利率。

前置仓模式被视为「地狱级」难度的生意,主因就在于生鲜品的毛利太低,2021年线下商超生鲜品类毛利率只有15%左右。生鲜虽属居民刚性需求,但大部分产品同质化强,加价率有限。

所以,生鲜电商想要盈利,就要从以下几个方面突破:

1、调整品类结构,以生鲜产品为基础,拓展非生鲜食品和日用品类;

2、提升自有品牌和预制菜占比;

3、降低损耗。

品类结构和损耗率是生鲜电商绕不开的一关,前者关系到调整后的客单价和复购率问题,后者则存在技术难度。盒马的损耗率在5%以下,但其负责人表示通过技术优化也只能再下降1%。

生鲜SKU占比超过44%的叮咚买菜,将切入点放在了提升自有品牌和预制菜占比上。

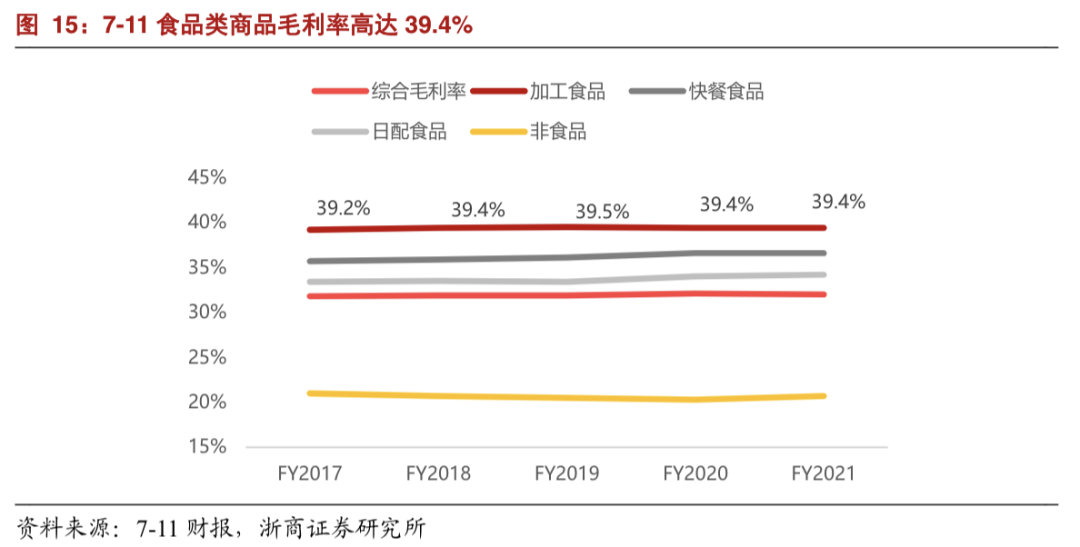

2021年Q4,叮咚买菜的自有品牌商品、自研产品和预制菜在GMV中占比分别为10.2%、6.5%和14.9%,而到了今年Q2,自有品牌商品占比已达到17.5%。更别提更高毛利的预制菜,要知道7-11里的「关东煮」,毛利率高达39.4%,远超生鲜的16%。

其次是履约费用。

对于前置仓而言,履约费用包括以下几项:

1、分拣中心、前置仓工人和骑手的外包费用;

2、分选中心和前置仓租金;

3、产品从分选中心,到前置仓的物流运输费用。

而履约费用的摊薄,一个是通过提升订单密度摊薄固定成本,如租金、水电、物流等;另一个是提高骑手配送效率,优化末端配送费用。

随着单仓订单规模上升和骑手配送效率优化,叮咚买菜单均履约费用从2019年的20.6元降至2021年的18.8元,今年Q2履约费用占总收入的比例已从36.5%下降到23.2%。

但在整体配送效率上,叮咚买菜仍有较大优化空间。

2021年四季度,叮咚买菜上海地区骑手日均交付订单量为89.5单,而整体日均交付订单量为74.8单。

最后是销售费用。

报告期内,叮咚买菜的销售和营销支出为1.5亿元,比去年同期的4.1亿元下降了64.2%,主要由于“产品开发能力成为主要的增长动力,从而更有效地吸引客户。”

02 未来可期言之过早

在商业竞争中,对手的退出无疑意味着大干快上的好时机,而叮咚买菜没有大举投入收复每日优鲜留下的失地,也就意味着其自身也有难以言明的困难。

这种困难之所以没有表现出来,是因为叮咚买菜没有选择继续扩张,否则很有可能陷入同每日优鲜一样的泥沼。

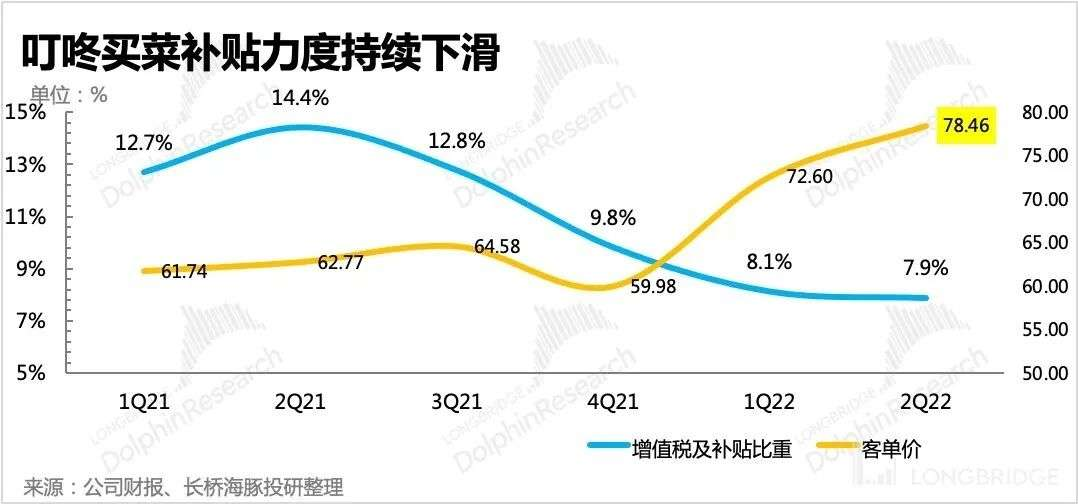

例如在提升毛利率这件事上,叮咚买菜虽然提升了自有品牌商品和高毛利预制菜占比,但还有一个容易被忽略的选项,即降低补贴。

前置仓补贴分两类,1)销售商品的补贴,会计上直接抵减收入,补贴计入GMV不计入收入,可以用GMV/收入指标衡量补贴程度。

叮咚买菜的GMV/收入从2021年Q2的116%到2022年Q2的107%,降幅明显,该数字在2019年和2020年分别为121.4%和115.0%。

长桥海豚投研的数据也显示,叮咚买菜的补贴力度自去年同期之后就一直在下滑。

2)拉新补贴(只拉新客不销售商品)计入销售费用,可用销售费用率衡量。

2022年Q2叮咚买菜销售和营销支出为1.5亿元,比去年同期的4.1亿元下降了64.2%。

换言之,如果叮咚买菜持续扩张,上述两项补贴的钱是省不下的。2021年,叮咚买菜为优惠券补贴付出的代价是28.1亿元,占GMV比重达到12.4%。

另一个关键点则是履约费用。

前置仓模式盈利难就难在,其毛利难以覆盖履约费用。

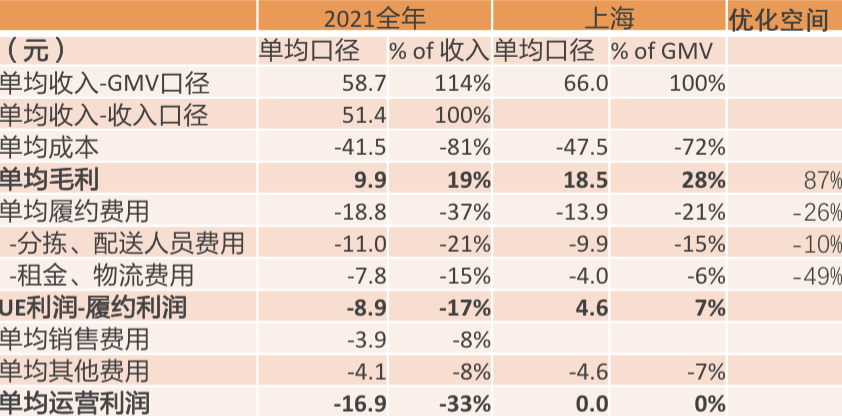

根据2021年单均口径数据拆分,叮咚买菜单均毛利为9.9元(毛利率19%),单均履约费用为18.8元(履约费用率37%),UE层面单均亏损8.9元。

对比叮咚买菜最成熟的上海地区,2021年12月经营面盈利的数据是:单均毛利为18.5元(毛利率28%),单均履约费用为13.9元(履约费用率21%),UE层面单均盈利4.6元。

而二季度叮咚买菜整体履约费用率的降低,主要是收缩低效城市和低效前置仓,使得单仓履约费率优化。关闭部分前置仓后,整体租金成本、水电费成本的下降,以及相应配置的骑手、分拣团队的裁撤,是履约费用下降的直接原因。

换言之,如果不关城或者持续扩张,整体履约费用率依旧会居高不下。

断臂求生虽有一丝悲壮,但在正确的时间做正确的事,也是一种战略选择。叮咚买菜之所以能在同每日优鲜的竞争中胜出,也正是因为押中了「复购率」,并为此疯狂投入。

但在最新的财报里,「复购率」以及一众与之有关的数据,却被叮咚买菜雪藏了。

如果仅从GMV的角度看,叮咚买菜二季度71.152亿元总额同比32.3%的增长是没有问题的,但问题出在驱动GMV增长的数据,叮咚买菜没有披露。

驱动GMV的成单量和客单价,后者叮咚买菜在Q2财报中解释,客单价提高推动了产品收入增长。而这种提高有疫情因素在内,情形类似2020年的客单价提升。

成单量则几乎完全在财报中消失。无论从供给侧的前置仓数量*单仓订单数;还是需求侧的购买用户数*购买频次,叮咚买菜都没有披露。

事实上,叮咚买菜过去几个度也是有选择的披露关键数据,截止目前,用户数据(1050万)停留在2021年Q3,前置仓数量停留在2021年Q4,订单数据(8060万)停留在2022年Q1。

03 战略收缩恐将持续

叮咚买菜二季度的利润可能是一起不寻常的事件。

但公司的高管们希望投资者相信,它的盈利状况不会只是一次性的。“在今年期末,叮咚买菜可以实现全面盈利,”创始人兼首席执行官梁昌霖在叮咚买菜二季度财报电话会议上告诉投资者,他还说,该公司对自己的商业模式有信心。

但由于叮咚买菜隐藏核心数据,反而加深了外界疑虑。其中一个便是,究竟谁在推动GMV和营收上涨?

是客单价提升还是订单量增加,对叮咚买菜而言,订单密度变高是更优的选择。而如果是客单价提升,就要把疫情的因素当做重要的参考标准。也就是说,二季度的盈利难以常态化,依赖高客单价并非长久之计。

每日优鲜客单价始终高于叮咚买菜,2021年Q1每日优鲜、叮咚买菜的客单价分别为89.6元和61.7元,但高客单价可能也是抑制购物频率原因之一。

高客单价意味着平台要在自有品牌或非生鲜商品中寻找溢价,但这些商品又天然属于低频,拉低复购率。

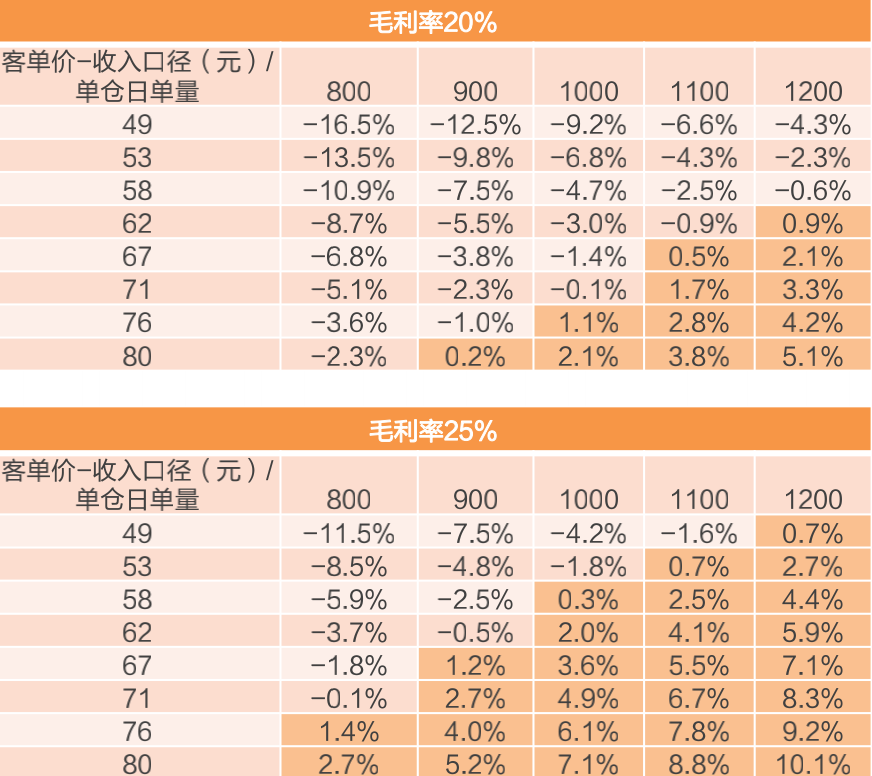

天风证券在一份研报中推算,叮咚买菜在毛利率20%的假设下,收入口径客单价达到62元、单仓日单量达到1200单时能实现UE层面盈利;在毛利率25%的假设下,收入口径客单价达到58元、单仓日单量达到1000单时能实现UE层面盈利。

简单来说,毛利率越高,对应的客单价和单仓日单量越低。目前来说,叮咚买菜也正是在通过各种手段提升毛利率,包括加大对预制菜的投入。

这也就延伸到叮咚买菜的规模扩张层面,在大面积关城之后,短时间内重新开城的概率在减小。现阶段及以后一段时间,确保毛利率成为叮咚买菜的首要任务。甚至还会继续战略收缩,退出更多低效城市。

04 尾声

战略收缩在当下的市场环境中并不是一个贬义词,在地狱级难度的生鲜电商市场就更不是了。

投行喜欢将叮咚买菜和每日优鲜做比对,因为它们是今天唯二的前置仓选手。而如果回顾它们的分野,2020年是关键时间点。前者把复购率放在了战略位置上,后者则是极力推动客单价。

最终客单价影响了购物频率,进而导致订单量下滑。叮咚买菜则通过复购率挺过毛利率低谷后,用自有品牌和预制菜再拉高毛利率。

当然,叮咚买菜的模式能否走通还有待检验,毕竟如今无论是投资人还是资本市场,希望看到的是一个赚钱机器,而不是烧钱机器。

参考资料

[1] 本地生活专题研究:生活因你而火热,中泰证券

[2] 叮咚买菜,活在每日优鲜阴影里,开菠萝财经

[3] 首季盈利,叮咚买菜成为 “前置仓最后孤勇者”,长桥海豚投研

[4] 生鲜电商多模式发展期:前置仓细分赛道尽显韧性,玩家各显身手,东方证券

[5] 互联网传媒行业深度报告:即时零售:万亿赛道,以“快”为先,浙商证券

[6] 叮咚买菜核心数据“打哑谜”:单季度首次盈利,只是昙花一现?,消金界

[7] 前置仓行业:叮咚买菜,前置仓模式领头者,疫情之下方显本色,天风证券

[8] 新业态系列报告(二):从叮咚买菜和每日优鲜看前置仓电商的未来,平安证券

[9] 传媒互联网行业:叮咚买菜首次实现季度盈利,抖音蝉联全球移动应用(非游戏)收入榜冠军, 东兴证券

评论