文|市值观察 徐风

编辑|小市妹

在当前的白酒行业,酱香白酒势头无疑最为凶猛。数据显示,2021年酱酒只用8.4%的行业产能,就实现了收入1900亿,占行业总收入的31.5%;销售利润占比更是达到45.8%。

而清香型白酒,在“酱浓清”中势力最为薄弱。山西汾酒作为清香型白酒龙头,尽管近年来业绩可圈可点,但其品牌定位、产品混乱、渠道杠杆问题越发凸显,品牌高端化也远不及预期。

当前来看,汾酒此前高喊“2030年实现赶超茅台”的目标实在遥不可及。

01 品牌定位始终是前进的一道坎

在汾酒的未来规划中,前董事长李秋喜在2020年的业绩说明会上曾明确提出,到“十四五”末,汾酒要跻身行业第一阵营,远期实现“对标茅台,十年赶超”的目标。然而,品牌定位这一关键问题预示着汾酒的这一远大目标也仅仅停留在想象状态。

不同于“茅五”,汾酒的品牌定位一直不清晰。在品牌高端化的今天,想要打破品牌固有认知完成升维,难上加难。这一点从1988年的行业改革就已经注定。

1988年,国务院决定放开部分名烟名酒价格,而几大酒企在战略上选择了不同的道路。“茅五”继续高端化,选择“民酒”路线的汾酒则错失了转型高端的先机。

从历史后视镜看,汾酒走民酒路线有一定必然性。由于清香型白酒生产周期短、成本低、出酒率高,早在1985年汾酒就成为全国最大的白酒生产基地,年产量达8000吨,占当时全国13种知名白酒产量的一半,是名副其实的“老大哥”。

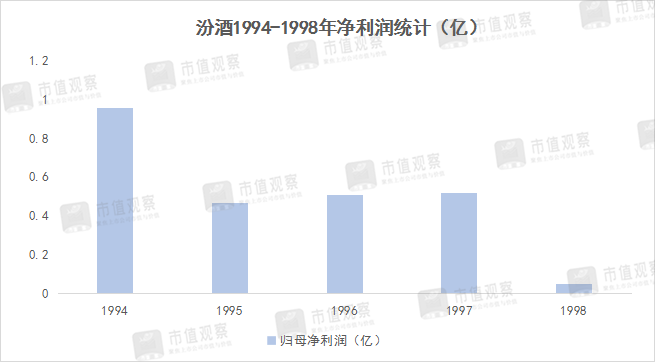

在实施了“名酒变民酒”的价格策略后,汾酒产品价格接连下调,同时恰逢1994年前后的经济下行期,以及受1998年山西朔州假酒案、东南亚金融危机等因素影响,汾酒经营遇到了极大挑战,净利润到1998年仅有500万出头。

数据来源:山西汾酒财报

自此汾酒开始改变战略,直到2004年才确定了“高品质、高附加值”的品牌开发策略,在之后的发展中,逐步成为区域次高端龙头。

在2003-2012年的行业“黄金十年”中,汾酒也经历了快速发展,但在品牌高端化上始终没有有效突破。直到2016年后基于消费升级背景下的行业复苏,汾酒才逐步建立起梯次的高端产品体系。

对于高端化,汾酒一贯打出“文化”牌。如2009年,汾酒提出品牌文化战略工程,欲打造“中国酒魂信仰体系”;2016年又提出了“骨子里的中国”;2020年9月,前董事长李秋喜首次提出构建汾酒的“活态文化”战略。都无不反映出汾酒对“中国文化名酒第一品牌”的神往。

但事后表明效果并不明显,“文化牌”没有给汾酒带来太多品牌溢价。汾酒始终缺乏一款千元级的核心单品,即便推出了汾30复兴版,也是姗姗来迟。

更为关键的是,当前汾酒已经没有新故事可讲,只能通过打历史牌来提升品牌价值。如印发汾酒文化书籍、宣传仰韶文化、以及与茅台的“巴拿马金奖”之争等。

对于“巴拿马金奖”归属,前董事长李秋喜曾在公开场合炮轰茅台是“虚假宣传”,并称“山西汾酒才是1915年巴拿马博览会金奖获得者”。然而此事终未有盖棺定论。

另外,在汾酒品牌规划上也存在不清晰的情况。一方面希望青花汾酒对标“茅五”,另一方面要将竹叶青酒打造成“中国第一健康轻奢品牌”,形成“双轮驱动”。但这样容易增加消费者的品牌辨识难度,对汾酒的大品牌也存在稀释作用。

02 产品混乱,价格体系仍待规范

当前贴牌在白酒行业属于普遍现象,厂商依靠贴牌酒走量赚“快钱”,但贴牌酒质量的参差不齐、定价问题屡屡见诸报端,不仅坑惨消费者,对厂商品牌也产生了很大损害。

汾酒自然也抵不过贴牌酒诱惑。如2019年爆出的“山西汾酒代理”事件,多名经销商遭遇了“李鬼”。

不但产品与此前约定的不符,本应为股份公司产品却收货为集团产品,同时价格虚高。

如一款“汾酒珍藏老坛V8”,“代理价格为每瓶68元,而其它渠道市场指导价仅为38-45元,拿货价仅为10多元,导致自己收到的货物卖不出去,积压在库里。”一名经销商表示。

此前有报道称汾酒贴牌酒开发权限只要300万元,门槛低。一款批发价30元的开发酒,终端售价高达600元。甚至还曾有将散装酒装入汾酒商标瓶中再次出售的现象。

汾酒贴牌酒乱象与集团酒自身定位有关。

与汾酒股份出厂的青花等系列品牌不同,集团酒是由汾酒集团旗下其他子公司生产的酒水,基本都是开发酒。开发商由集团下属酒厂和经销商组成,并由各开发商自行设计包装酒品名进行销售。

这种开发酒模式颇有历史渊源。在1998年的朔州假酒事件中,由于涉事酒厂与汾酒同出一地,且名称相近,导致汾酒也深受影响,市场流失,而正是这种开发酒模式让汾酒度过了难关,但也造成了良莠不齐的贴牌乱象。

在价格管理问题上,不仅是集团开发酒,股份公司同样亟待规范。虽然汾酒很早就在打击窜货,但2021年初的冯某诈骗案,说明效果并不明显。

冯某作为汾酒员工,多名经销商、烟酒店经营者因欲从冯某处低价进货青花30,从而被骗走大量资金。而此前这些受害人都曾与冯某有过成功的合作经历,其中不乏有熟人介绍。

混乱的产品体系,屡次爆出的产品事件,都不利于汾酒品牌的信誉度和公信力,也拉开了与一线品牌的差距。

03 渠道之“殇”:赶超茅台依旧遥不可及

汾酒的快速发展建立在经销商大规模扩张基础上,对经销商管理也存在隐忧。

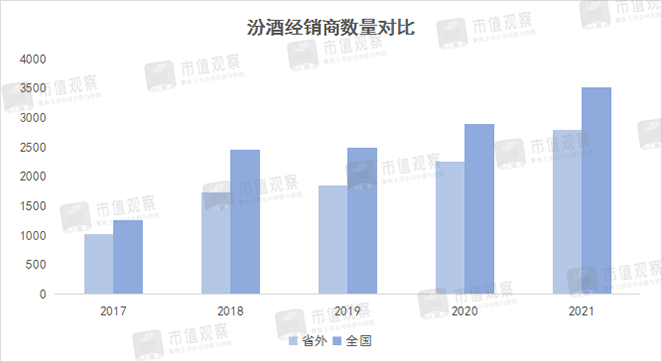

从2017年开始,汾酒的全国化进程进入快车道。营收从2017年的63.61亿增长到2021年的199.71亿,增幅达213.96%。省外经销商数量4年间也增长了174.12%。

数据来源:山西汾酒财报

经销商大幅增长,首先得益于汾酒给予的商票承兑的“赊销”宽松政策。而众所周知,白酒行业普遍采取预收款制度,是厂商品牌地位强势的体现。

这种宽松政策本质上是放大经营“杠杆”的行为。近两年汾酒商票规模都在40亿以上,占营收比例也超过了20%,或存在对经销商压货及回款风险。

渠道的高利润率也是汾酒吸引经销商的一大亮点。据财信证券研究,以玻汾为例,其具备50%的超高渠道利润率。如果汾酒调整相应渠道政策,势必会影响到经销商的积极性。

在对经销商“宽进”的同时,汾酒并没有建立好相应的退出机制,近年来一直是“只进不出”。这一点与其他几大厂商差异明显。经销商的潜在质量问题也增加了汾酒的经营风险。

汾酒的高增长还与高增的期间费用密不可分,尤其是销售费用。2021年汾酒销售费用为31.6亿,近4年增长了177.2%,管理费用也超过10亿,维持在较高水平。另外高达37.47%的负债率在几大名酒中也是最高的。

对于汾酒的增长预期,管理层意图十分明确,仍然希望维持中长期高速增长。

但2021年以来,汾酒营收逐季放缓,其中第四季度单季营收同比下滑超20%,有控货去库存因素,也有为2022年一季度开门红做准备的原因。今年一季度高增长在意料之中,但全年是否能维持仍待观察。

从汾酒产销率来看,也没营收表现的那般好,没有做到“茅五”那样的满产满销。

2021年汾酒产销率为87%,同时库存量增加了33%。在这样的情况下却接连抛出扩产计划。预计到2030年共计增产6.1万吨,相当于当前产量的35%。在行业增长放缓,各大酒厂纷纷开启扩产模式下,未来行业竞争业态仍存在不确定性。

同时汾酒产品结构升级也不及预期。当前整体青花系列营收占比并不高,约为30%-35%,低端玻汾系列约占30%。市场对汾酒定位还是以次高端为主,高端系列的青花30复兴版,要形成五粮液和国窖1573类似的大单品还相差甚远。

因此,就跻身第一阵营而言,在营收上进军“前三甲”并不难,关键在于品牌高端化。高端化无法实现,仅凭渠道和销量维度的增长仍会面临业绩瓶颈。不仅2030年的远期目标无法实现,超越五粮液也几无可能。

评论