文|锌刻度 陈邓新

编辑|高 智

家里有矿,心中不慌。

据《证券日报》统计,2022年上半年,比亚迪、特斯拉、蔚来、小鹏等多家新能源汽车品牌在1月份、3月份、5月份进行了不同幅度的涨价,7月底至8月初,多家新能源车企又陆续发布涨价。

之所以如此,与上游原材料不断涨价息息相关。

如此一来,抢矿已成为车企们以及动力电池厂商的“共识”,天齐锂业、赣锋锂业等“矿主”纷纷扶摇直上,成为资本市场的一抹亮色。

然而,正在IPO路上的九岭锂业却似乎成为“异类”。

九岭锂业坐拥锂云母矿山,且下游为宁德时代、比亚迪、特斯拉等头部车企,按理该享受更高的溢价,不过IPO之前估值高达百亿元,可IPO之时估值却减半,这意味着出现了少见的倒挂现象。

九岭锂业IPO,怎么这么“悲催”?

锂云母提锂,从领跑到陪跑

九岭锂业,等不起了。

成立于2011年的九岭锂业,被誉为锂云母“四小龙”之一,拥有全球第一条万吨级锂云母提锂产线,具备“矿石开采→矿石分选综合利用锂盐生产及深加工”,以及碳酸锂、氢氧化锂等锂盐产品的垂直一体化生产能力。

由此可见,九岭锂业是锂电池上游的重要企业。

然而,九岭锂业在产业链上的话语权并不高,其宣称的实力与实际的江湖地位并不匹配。

之所以如此,皆因九岭锂业掉队了。

早期,锂盐生产主要依赖锂辉石提锂,氧化锂的含量为1%~1.5%,天齐锂业、赣锋锂业走的就是这条路线。

可惜的是,锂辉石主要分布在澳大利亚、加拿大、津巴布韦、刚果等地,国内的储量难以满足需求,存在被“卡脖子”的隐忧。

此背景下,国产替代成为行业的共识。

一条路线是盐湖提锂,毕竟我国的盐湖资源占全国总储量的85%,而矿石资源约占15%,国产替代的空间很大,这条路线的代表企业为盐湖股份。

另外一条路线是锂云母提锂,锂云母的氧化锂的含量在1%以下品位较低,但胜在我国的锂云母丰富,九岭锂业所在的江西宜春也被誉为“亚洲锂都”。

图源:招股说明书

于是乎,九岭锂业曾一度雄心勃勃。

“成为全球一线碳酸锂生产企业,规划2020年能够实现A股上市。”魏冬冬如是说。

却不想,这之后锂电池行业遭遇了“寒冬”。

彼时,九岭锂业选择了观望,不想重蹈天齐锂业急于扩张遭遇生存危机的覆辙。

可2020年下半年行业复苏,没有逆势扩张的九岭锂业反而被打了个措手不及,非但与头部企业的差距被拉大,就算在锂云母“四小龙”中也不如永兴材料、江特电机风光。

毛利率偏低,研发投入不足

这么一来,九岭锂业渴望借助资本市场提速,也在情理之中。

此背景下,九岭锂业的IPO出现了“怪相”。

2021年年末,广汽、上汽入股九岭锂业,其估值为百亿元左右,如今拟发行15%的股权募集7.6亿元,以此推算估值仅有50.67亿元。

一名私募人士告诉锌刻度:“估值减半进行IPO,以往多见于‘流血上市’的企业,九岭锂业不符合这一点,那么上市之后或有较大的溢价空间,风投资金未必会亏。”

上述私募人士进一步表示,当前A股行情低迷,一定程度上抑制了九岭锂业估值之外,但其基本面也有瑕疵。

一方面,毛利率偏低。

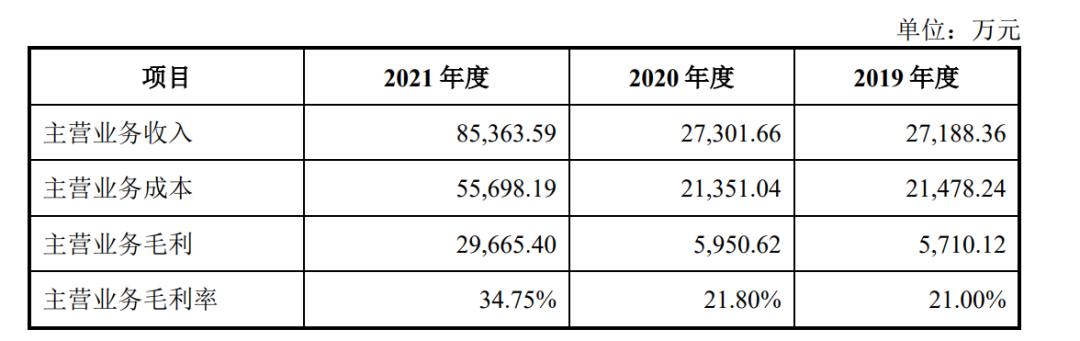

2019年~2021年,九岭锂业的毛利率分别为21%、21.8%、34.75%,处于增长的趋势,但横向比较来看,低于天齐锂业的61.97%、赣锋锂业的39.81%等。

九岭锂业的毛利率

如若单看锂盐业务毛利率,九岭锂业2021年为31.69%,而盐湖股份为70.03%、天齐锂业为61.96%,永兴材料为51.99%、赣锋锂业为47.76%、江特电机为39%。

九岭锂业的劣势,肉眼可见。

对此,九岭锂业坦承:“主要原因系公司未能预判到2021年碳酸锂市场价格将出现快速上涨,为锁定盈利和回款,2020年底与客户签订的合同包含了较大比例的固定价格供应量,导致公司2021年度锂盐产品销售单价的上涨幅度显著低于市场价格的上涨幅度。”

从这个角度来看,九岭锂业似乎出现了战略误判,从而令资本市场生疑。

另外一方面,研发投入不足。

2019年~2021年,九岭锂业的研发费用分别为1246.52万元、1157.4万元、1472.59万元,研发费用率分别为4.58%、4.22%、1.72%。

据挖贝网报道,272家锂电池概念股同期的研发费用总额为1164亿元,平均研发费用为4.28亿元。

而据爱集网报道,可比公司同期的平均研发费用为1.73亿元,是九岭锂业的将近12倍;平均研发费用率为2.39%,均显著高于九岭锂业。

在掉队的情况下,较低的研发投入不利于追赶,更何况锂云母提锂的成本相对较高,亟需通过技术迭代进一步降本增效。

提升矿石自给率,成为当务之急

以上可见,九岭锂业仍需苦练内功,以应对未来的风险。

首先,改善家族式企业管理。

据招股说明书显示,九岭锂业是一家典型的家族式企业,董事长魏绪春与总经理魏冬冬为父子关系,魏冬冬与副总经理潘蕊为夫妻关系,这三人合计持股57.86%。

此外,高管之中也有一些人与上述三人沾亲带故。

众所周知,家族式企业的优势是稳定性、灵活性、向心力、执行力、责任心等较强,容易心朝一处想、劲往一处使;挑战在于吸纳新鲜血液、提拔优秀人才等。

譬如,在爱企查中,可见九岭锂业的20条发明专利都与魏冬冬有关,其技术能力可见一斑,但总经理一职更多考验的是战略领导力。

九岭锂业的发明专利

其次,提升矿石自给率。

九岭锂业2021年许可开采量已达上限,仍不能满足实际需求,不得不对外采购,其中含锂矿石采购0.2亿元、锂云母精矿采购1.2亿元。

如若,年度许可开采量不变,新项目又陆续投产,那么九岭锂业的锂云母自给率势必进一步下降,非但会侵蚀利润,更会降低其“矿主”的含金量。

再次,为下行周期未雨绸缪。

这两三年来,碳酸锂、氢氧化锂等锂盐产品处于上行周期,九岭锂业吃到了“红利”,但价格暴涨并不具备可持续性。

中国汽车工业协会副秘书长陈士华表示:“本轮原材料价格超常规上涨,背离了正常供需关系,属于非理性上涨,存在炒作方为抢抓锂产能扩张前的最后窗口期,囤积居奇、蓄意哄抬物价的不正当竞争行为。”

一旦进入平行周期、下行周期,九岭锂业则面临更严峻考验。

总而言之,九岭锂业业绩不错、题材不差,再叠加估值减半,登陆资本市场或颇受欢迎,不过其也有研发投入不足、持有锂矿品位较低、战略判断谨慎等问题。

那么,九岭锂业渴望借助资本市场的力量弯道超车,仍有不确定性。

评论