文丨亿邦动力网 廖紫琳

编辑丨董金鹏

阿迪达斯承认在中国犯了错。

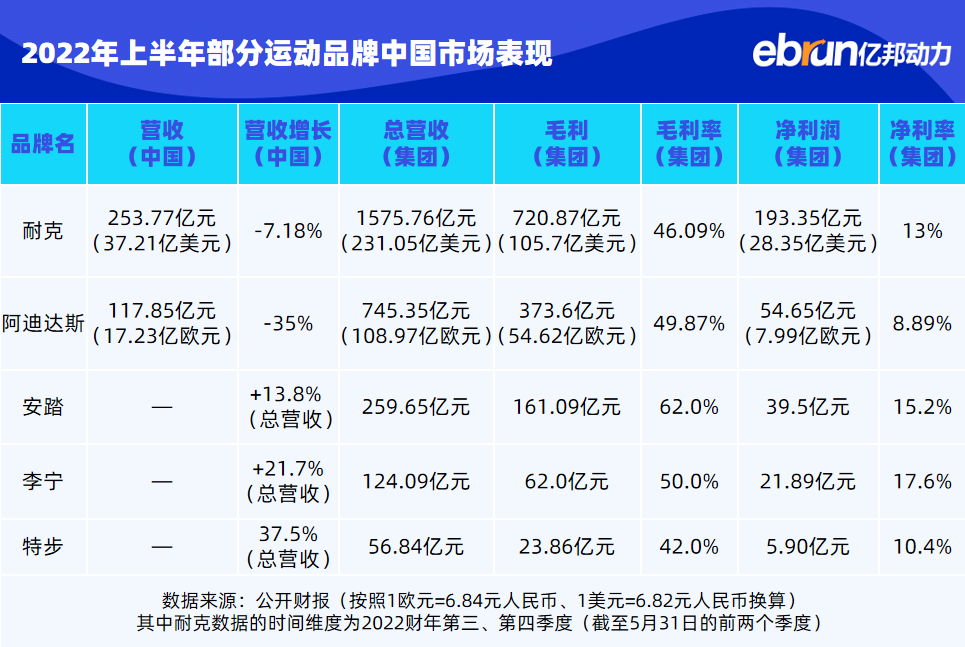

8月4日,阿迪达斯发布2022年第二季度财报,巧合的是大中华区第一、二季度营收均同比下降35%。这已经是该品牌在大中华区连续第五个季度下滑。

与此形成鲜明对照,李宁、安踏和特步等中国品牌的销售额和净利润仍保持微增。2022年上半年,即使疫情承压,安踏营收同比增长13.8%至259.65亿元,李宁营收同比增长 21.7% 至 124.09 亿元,特步营收同比增长37.5%至56.84亿元。

变化远不止此。2021年,安踏营收493亿元,超越阿迪达斯大中华区45.97亿欧元营收(折合人民币约317亿元),逼近耐克大中华区82.9 亿美元营收(折合人民币约562亿元),在中国运动鞋服领域市场占有率排名第二。

在此背景下,阿迪达斯CEO卡斯柏·罗斯德(Kasper Rorsted)日前接受采访称,在中国市场,除受新冠疫情影响外,阿迪达斯自身也“犯了错误”。阿迪达斯犯错,一众国货品牌被寄予厚望,安踏、李宁等顺势上位。

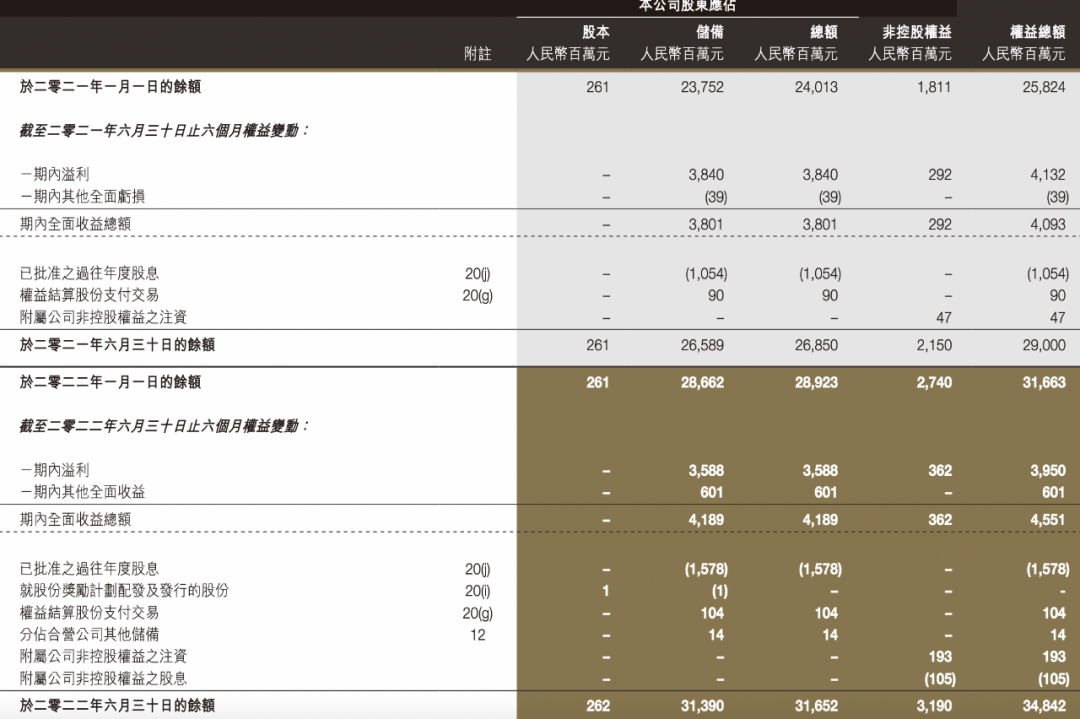

8月23日,安踏发布财报,上半年营收259.65亿元,创下历史新高,且超过耐克中国2022财年第三四季度(2021年12月1日至2022年5月31日)业绩总和。安踏股价应声上冲,但随即回落,今日收盘股价为92港元,涨超4%。上市以来,安踏股价从高点190港币回调60%,至90港币左右,市场对安踏目前的财务表现“大致符合预期”。

眼下引人深思的问题是,阿迪达斯到底犯了什么错?安踏又如何弯道超车?借着国人的消费热情,安踏等国货品牌可以高枕无忧吗?

01、阿迪犯错,还未找到“中国的感觉”

2020年,阿迪达斯在大中华区迎来“命运逆转”。

2019年末,阿迪达斯在大中华区已经连续实现23个季度两位数增长。2017年是39.12亿欧元,2019年增长至52.78亿欧元,对应的营收占比从17.97%上涨至22.33%。

2019年结束时,中国市场超越美国和欧洲,首次成为阿迪达斯销售额贡献最大的地区。

情况很快急转直下。2020年营收44.28亿欧元,2021年营收45.97亿欧元,业绩持续疲软。2022年中期业绩显示,阿迪达斯达中华区业绩连续2个季度同比下滑约35%,至17.23亿欧元。

两年多来,它既受新冠疫情影响,关闭门店,影响业绩,还深陷“新疆棉”危机。尽管如此,阿迪达斯并未感觉到危机。承认犯错后,罗斯德表示仍对中国持乐观态度,阿迪达斯正在采取扩大电商销售等一系列行动,加强对中国市场的影响。

危机远不止此。除了上述原因,内部库存积压、产品创新不足和供应链问题一直拖累着它。2022年第二季度财报显示,阿迪达斯库存同比增加35%至54.83亿欧元,原因是供应链和全球物流的不稳定性导致交货时间变长,以及中国市场消费不振。

阿迪达斯不少产品在亚洲地区代工生产,通过海运集装箱运输到世界各地,再上架销售。这太慢了,缓慢的供应链速度让它跟不上市场变化。财报中提到,受疫情影响,越南供应链短暂的停工停产,给阿迪达斯带来约两亿欧元损失。

据媒体报道,一双运动鞋从第一张设计草图,到制作和测试原型、订购材料、来回发送样品、改造生产线、正式生产并最终将成品运送到门店,整个过程需要18个月,甚至更长。上市之后,除经典款外,大约3/4的运动鞋发售时间不超过一年;即使为已上市产品进行补单,也需要2-3个月的周期。

高库存和低现金流,迫使阿迪达斯做出改变。从消费市场可以明显感知,阿迪达斯开始打折了,直播间里总有一两款超低价的阿迪达斯鞋作引流款。2022年第二季度财报电话会议上,阿迪达斯表示预计大中华地区下半年打折促销活动会明显增加,这是清理库存的必要举措。

产品方面,罗斯德也在采访中承认,“我们不够了解消费者,所以我们为那些做得更好的中国竞争商家们留下了空间”,“如今的中国消费者,喜欢(产品)有一种‘中国的感觉’”。

至于“中国的感觉”具体是什么,罗斯德并未明说。不过从阿迪达斯近期的一系列动作,或许可以窥探一二。

2022年3月,阿迪达斯更换中国区负责人,原都市丽人执行总裁萧家乐接替贾森·托马斯(Jason Thomas);

阿迪达斯反思品牌广告与效果广告的投放比例,重视在中国市场的品牌建设(阿迪达斯全球媒介总监Simon Peel曾表示,集团77%营销预算投入在效果广告,仅23%投入在品牌广告方面);

阿迪达斯入驻抖音,今年6月冬奥冠军苏翊鸣做客“抖音电商开新大赏”直播,7月签约中国足球运动员张玉宁。

这一系列动作,或许可以理解为“产品和品牌营销的本土化”。遗憾的是,改革比问题来得晚。

业绩摆在眼前,这一次阿迪达斯失算了。受大中华区业绩低于预期影响,阿迪达斯预计公司今年营业利润率在9.4%左右,此前预期为10.5%至11.0%之间。

阿迪达斯曾在新五年(2020-2025)战略中,将大中华区列为其三大战略重点市场之一,到2025年与北美地区和欧中非地区一起,为公司贡献约90%的销售额增长。现在看来,这一目标的实现挑战重重。

02、安踏上位,市占率已排名第二

阿迪达斯“让”出的份额,被中国运动品牌抢走了,尤其是安踏。

欧睿数据显示,2021年,耐克和阿迪达斯在中国的市场占有率分别滑落至25.2%和14.8%,而安踏集团增至16.2%,首次超越阿迪达斯上升至第2位;排名第4名的李宁,市场占有率也上升至8.2%。

2022年以来的业务数据,也延续了这一趋势。安踏刚刚披露的业绩报告显示,2022年上半年实现营业收入259.65亿元,远超阿迪达斯大中华区17.23亿欧元(约117.85亿元)的业务收入。其中,安踏主品牌营收133.6亿元,同比上涨26.3%,FILA营收107.77亿元,DESCENTE、KOLON SPORT等其他品牌营收18.28亿元,同比上涨29.9%。

与此同时,李宁、特步也传来喜报:李宁上半年营收增长21.7%至124.09亿元,特步上半年营收同比增长37.5%至56.84亿元。

中国市场上,国际巨头接连败退,国货品牌逐渐找回主场。

以安踏为例,放眼2022年上半年运动鞋服品牌市场表现来看,安踏在营收、毛利率、现金流等核心财务指标上已经走在前列,甚至赶超阿迪达斯。

在毛利方面,上半年安踏集团毛利161.09亿元,同比增长11.8%,毛利率保持在62%左右。其中,安踏品牌毛利涨31.7%至73.58亿元,毛利率涨至55.1%。同期,阿迪达斯上半年毛利率约为50%,耐克毛利率为46.09%,李宁和安踏毛利率分别是50%和42%。

在库存和现金流方面,安踏保持在良性范围内。今年上半年,受一二线城市疫情防控和DTC渠道转型影响,安踏库存微增7%至81.92亿元,存货周转天数增至145天,自由现金流为41.08亿元。但安踏平均应收账款周转天数同比下降6日至22日,资金流动速度加快。

同期,阿迪达斯的库存和现金流问题更为严重。2022年第二季度,阿迪达斯库存增长35%至54.83亿欧元(约375亿元),自由现金流为负,同比下跌123.47%至-2.22亿欧元。截至5月31日,耐克的库存增加23%至84亿美元,自由现金流为9.09亿美元。

回顾过去,库存的良性把控、营收和利润的增加,是安踏2020年DTC战略的业绩提振效果。虽然耐克、阿迪达斯都提出过类似的业务调整,但因为“船大难掉头”、改革决心不足等原因,效果并没有安踏明显。

2021年,安踏DTC收入达85.5亿元,同比增长4.8倍,今年上半年再次增长79.3%至66.4亿元。而2021年,阿迪达斯DTC收入较前一年保持稳定,较2019年增长14%。耐克2022财年(截至5月31日的)业绩显示,全年自营收入187亿美元,同比增长14%。

从安踏的业务动作来看,其DTC策略可以具体拆解为三个方向:

第一,产品DTC设计,推出多品类商品满足市场需求;

第二,渠道DTC,采取“直营+电商+少量优质经销商”模式,加强渠道把控;

第三,线上线下一体化,围绕安踏小程序打造新零售平台。

安踏的产品已经从一双运动鞋,发展到运动鞋服全领域,产品覆盖男士、女士、儿童等多年龄段群体,且在设计上尝试IP联名,营销上尝试抖音、小红书等潮流平台,吸引年轻消费者。

一个例子是,仅在抖音平台,经认证的安踏相关蓝V账号就超过了80个,均由安踏集团总部和经销商按照不同人群(成人、儿童),或不同品牌(安踏、FILA等)、不同场景(户外、篮球、跑步、潮流运动等)而开设。

在新零售平台方面,安踏通过线下门店导流至安踏小程序,引导用户注册会员,构建各地客户群,以线下门店辐射周边社区,推出即时送达服务。

渠道上,此前安踏以分销为主,有“省级代理-地市代理-县市代理”三级,一级分销商为直营门店,二三级分销商为加盟门店,DTC改革后,将大量门店收归直营,并重视电商直营渠道,提高货品周转效率和消费者体验。

安踏内部人士评价集团DTC战略进展称,虽然受到疫情影响,但安踏还在继续收编加盟门店改为直营,关停效益差的大店,单店效益较此前有较大提升。

03、FILA增长下滑,主品牌贡献不足仍是隐忧

短暂的超越令人振奋,但长期的领先还未有定论。

关于中国运动品牌的市场表现,有行业人士评价称:“仅靠民族情感提高品牌归属感和号召力,从而给企业带来的业绩增长是非常有限的。而且在安踏、李宁们身上,民族品牌和品牌高溢价之间还存在着消费心理上的悖论。既然你是民族品牌,为什么还卖给国人这么贵?”

说到底,在该人士眼里,中国品牌还需要用科技创新来提升自身的品牌价值。

从行业经验来看,以React、Zoom X为代表的减震技术和以Flywire为代表的鞋面技术,让耐克的产品成为潮流运动圈挚爱追求,以BOOST技术为核心支撑的ADIDAS YEEZY系列至今仍是热销爆品,在二手市场上依然有人愿意高价求购。

对中国品牌来说,无论是安踏,还是李宁、特步,他们的核心科技是什么?有没有产品能够经久不衰呢?公司的增长动力和品牌溢价来源于什么?

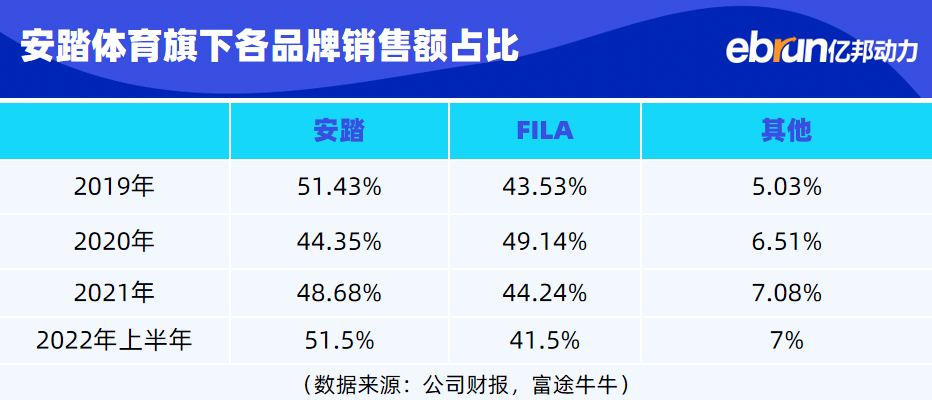

同样以安踏为例,安踏内部将旗下品牌划分为三个品牌矩阵,即以安踏、安踏儿童为代表的专业运动群,以FILA、FILAFUSION、FILAKIDS为代表的时尚运动群,和以DESCENTE迪桑特、KOLON SPORT可隆体育、ARC'TERYX始祖鸟等品牌为代表的户外运动群。

针对上述分类,三大品牌群有着不同的“驱动增长轮”,专业运动群依靠科技创新驱动,时尚运动群依靠高品质驱动,户外运动群则是具备高潜力的。

回顾过去两三年,以FILA为代表的时尚运动品牌群营收已经突破200亿元大关,增速从最高时超50%回落至今年上半年负增长0.5%。无论是从增长天花板还是品牌成长规律来说,FILA给安踏带来“突飞猛进”的增长时代结束了,未来大概率是保持平稳的增长态势。

接下来,压力将传递到安踏主品牌“ANTA安踏”。

“单聚焦、多品牌、全球化”,这是安踏早在2021年打响的战略口号——聚焦在运动鞋服领域,打造多个品牌并走向全球市场。“多品牌”这一点,和耐克、阿迪达斯很像。

1988年,耐克收购ColeHaan(时尚鞋服品牌)后,相继收购了Bauer(曲棍球鞋品牌)、Hurley(体育比赛和青年鞋服)、Converse(休闲鞋运动品牌)、Starter(美国运动潮牌)和Umbro(足球运动品牌)。阿迪达斯的发展经历也与此类似,收购后效益不佳,再折价出售,旗下Reebok锐步就是其中一例。

但与耐克不同的是,安踏主品牌的营收占比悬殊。历年财报数据显示,耐克主品牌NIKE和阿迪达斯主品牌ADIDAS,分别占集团总业绩的80%和70%左右,但自2020年起,安踏主品牌销售贡献就被FILA反超,2020年FILA品牌销售贡献占49.14%,安踏主品牌销售贡献占44.35%,2022年上半年,主品牌营收开始反弹,销售贡献占比增长至51.5%。

一边是主品牌的营收占比有待提高,一边是安踏的创新科技成果有待市场验证。

自去年起,安踏每年举办创新科技大会,会上发布安踏集团最新的创新科技成果和产品应用。继去年氮科技发布后,今年8月安踏发布最新技术“氮科技科技平台与碳管悬架系统”(奥运同款核心技术,产品更轻更软更弹)和“冠军跑鞋”系列新品,还官宣与华为运动健康达成战略合作。

“氮科技”是安踏找到的新技术路子,是一种鞋中底减震技术,已经面向市场推出创系列、马赫系列、C202系列跑鞋等。此外,安踏综训品类的服装从国家队的装备中提炼专业科技,大量运用于速干、吸湿排汗、冰感、环保等科技面料,从而推向市场。

具体产品的销售情况还需等待下一财季的数据公布。但已知的是,自2007年上市以来,安踏集团已累计投入研发成本超56亿元。2021年,安踏在研发方面的投入为11.3亿元,占总营收2.3%;2022年上半年,安踏的研发投入占营收2.3%。

虽然对比耐克、阿迪达斯5%~10%的研发占比,安踏的研发投入仍显不足,但较彪马(1.6%)、李宁(1.92%)、特步(1.9%)等运动品牌投入略高。安踏官方曾表示,到2030年,安踏研发投入预计超过200亿元。

2022中期业绩里,安踏集团对安踏品牌为首的专业运动群的期望是“强老拓新”,一方面持续生产和优化差异化和高性价比产品,另一方面强化高端市场布局,依靠创新科技研发成果,挖掘增长机会。总体上看,创新在路上,国货品牌实力崛起还需时间。

评论