文|满投财经

北京时间8月23日,视频会议龙头公司Zoom视频通讯(ZM.US)公布了截至2022年7月31日的未经审计的2023财年第二季度财报。数据显示,第二季度公司实现总营收11.00亿美元,同比增长8%;净利润为4.58亿美元,同比下滑85.57%; Non-GAAP 摊薄后每股净收益为1.05美元。

初看超10亿美元的营收,Zoom的业绩称不上差,然而若是与过往相比,这份看似保持了高收入水平的业绩报告之下,其实是不容乐观的增长趋势。Zoom的2023财年第二季度财报究竟透露出了哪些信息?作为疫情催生出的行业龙头,Zoom在后疫情时代之下又将何去何从呢?

01、仍在增长的收入实际上却是创收疲乏的又一次印证

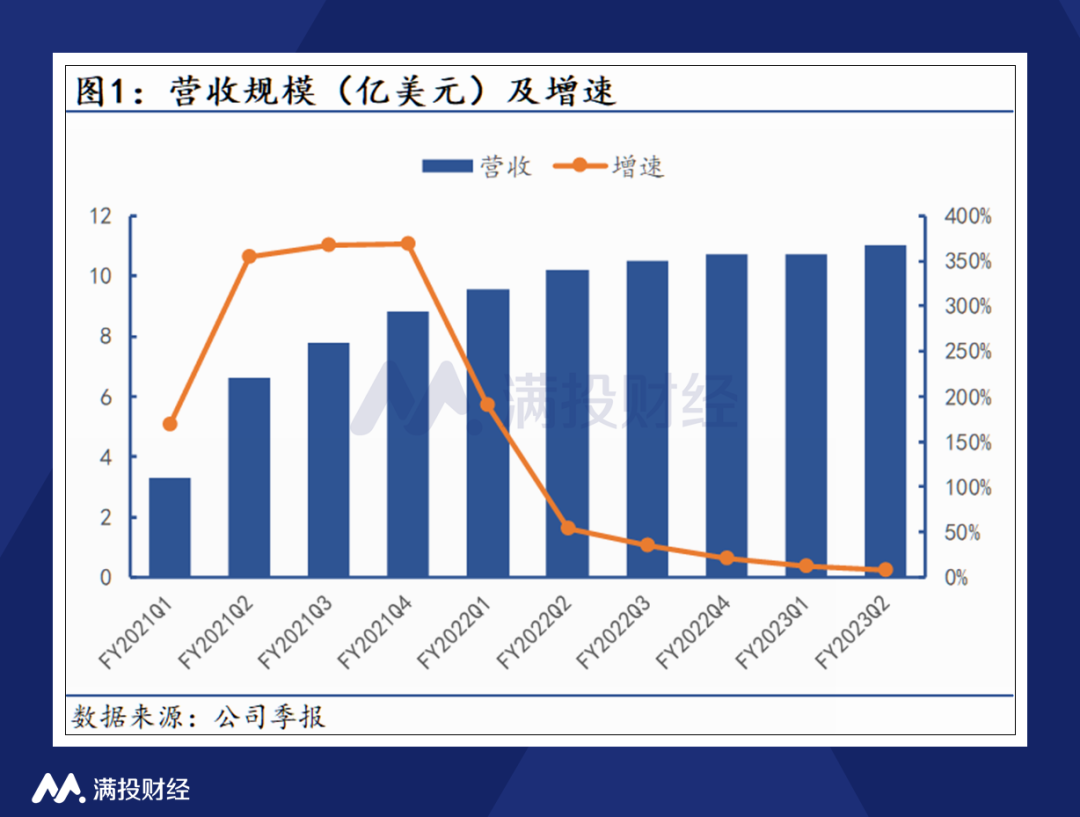

单从营收来看,Zoom在第二季度的总营收为11.00亿美元,较去年同期上涨8%,已连续五个季度实现收入超10亿美元,且保持了增长态势。然而,这一仍在增长的收入却并未达到公司上一季度给出的11.15~11.20亿美元收入预期。同时,从各季度增速来看,8%的同比增长也延续了增速放缓趋势,下跌至历史新低。

毫无疑问,增速的放缓与疫情红利的消退有最直接的关系。回望2020年初,新冠疫情席卷全球,让远程办公和教学让视频会议需求爆发式上涨,而Zoom则凭借其核心产品Zoom Meetings牢牢抓住机遇,实现营收的翻倍。然而,红利终究有吃透的那一天。2021年起,随着疫情得到有效控制,线上办公需求回落,Zoom俨然开始失宠,再加上此前高基数的影响,营收增速断崖式下跌。

在成本方面,第二季度公司Non-GAAP毛利率高达78.9%,环比/同比均有小幅增长,成本有所降低。作为视频会议服务供应商,Zoom的运营成本主要与云托管和数据中心相关,因此,公司毛利率的上涨一方面是由于以免费用户为主的用户数的下降,另一方面则是因为公司云服务的优化以及数据中心容量的扩展。随着同一位置数据中心的增加,规模化效应逐渐显现,预计未来Zoom的运营成本将进一步下降。

在费用方面,受平台化战略影响,Zoom不断延伸产品矩阵,加大研发投入,同时也为提高新产品订阅率而扩大营销支出。第二季度,公司的研发费用约为9800万美元,同比增长81%,占总营收的8.9%;销售费用则同比增长35%,占总营收的26%。二者共同为净利润下滑的主要原因,且在平台化战略下还将提升。

总体来看,尽管Zoom的收入依然实现了增长,成本也有所降低,但后疫情时代下的创收疲态已经显露,而净利润的下滑虽然主要是受研发和销售费用提升的影响,但85.57%的幅度依然超出市场预期,公司在2023财年第二季度的业绩表现不尽如人意。

那么,随着疫情的转好,Zoom是否终将跌落神坛呢?

02、疫情渐退,带来的影响却还在继续

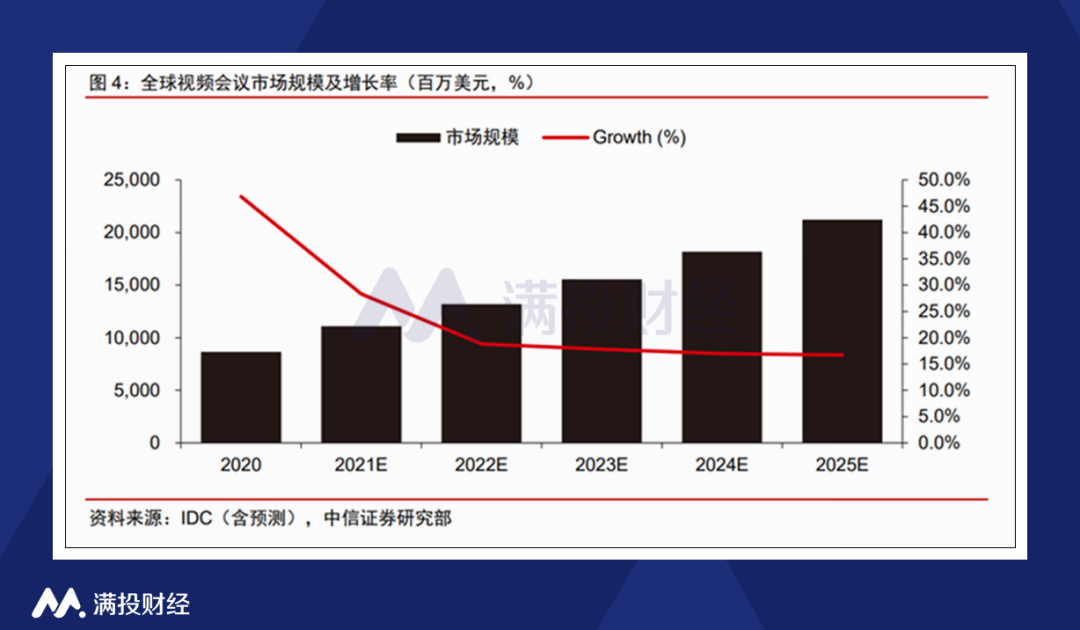

虽说2020年的新冠疫情让视频会议行业一时间成为了风口,但办公模式的云端化、在线化却并非只是昙花一现。随着疫情得到有效控制,线下办公逐步恢复,尽管线上会议的需求大不如前,但它的便利性和高效性却也为这一市场留足了空间,混合办公模式逐渐成为部分企业的选择。根据IDC预测,2021年全球视频会议市场规模为111.1亿美元,2025年将达到212.1亿美元,2021-2025年复合增速为17.5%。

然而,尽管还存在较大的市场空间,行业内的竞争却也不可忽视。疫情开始以来,全球视频会议市场就由Zoom、Microsoft和Cisco三大巨头主导,根据Statista数据,光Zoom和Microsoft在2021年视频会议市场就已分别占据46%和29%的份额。而相较于拥有完整产品生态和Office客群基础、能够采用Microsoft 365捆绑销售策略的Microsoft来说,Zoom存在明显的劣势。

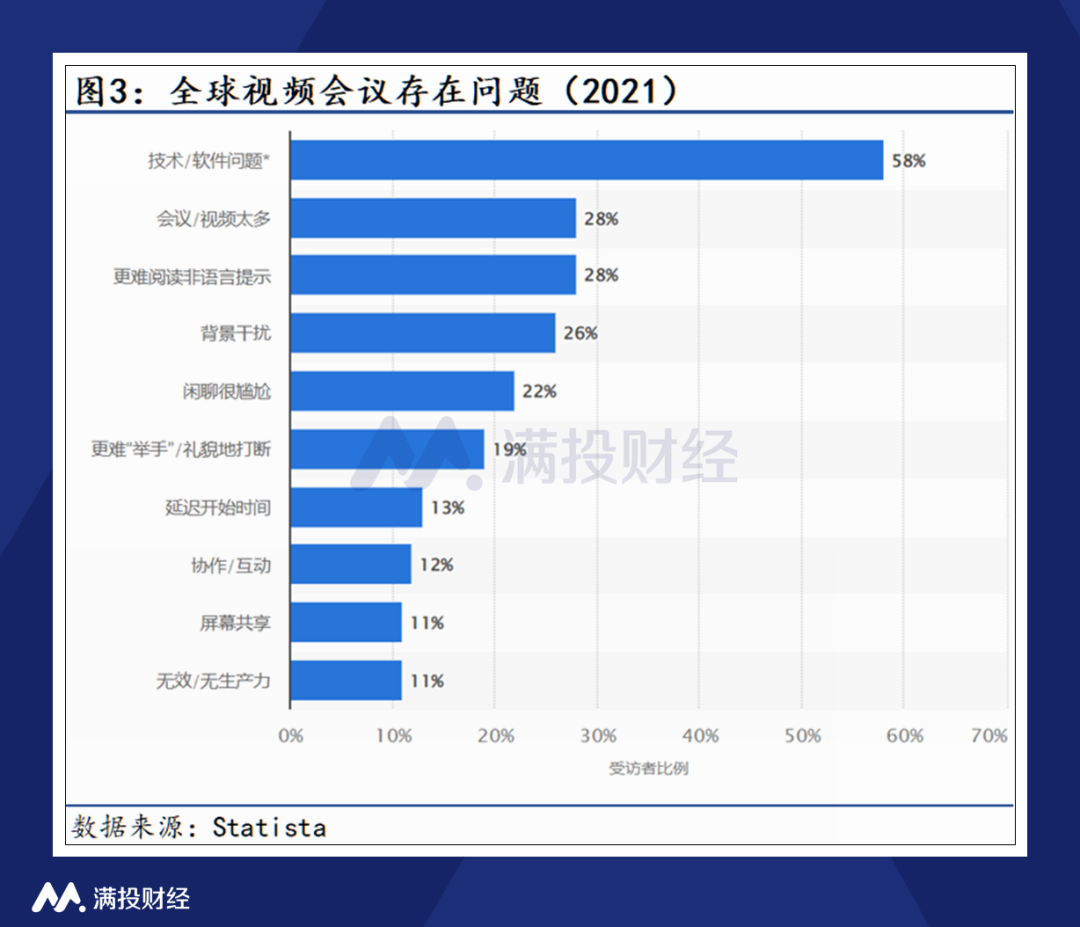

不过,作为疫情催生出的行业龙头,Zoom也有其独有的竞争优势。据Statista调查,有58%的受访者认为视频会议的最大问题在于网络稳定性等技术性故障,而凭借在全球布局的数据中心节点,Zoom提供的视频会议服务具有较高的可靠性和稳定性,通话质量也相对较高,因此成为多数企业和机构的首选,且拥有较高的用户粘性。

目前,由于后疫情时代个人用户需求下滑明显且订阅率较低,再加上此前的安全和隐私问题,Zoom正积极向B端转型,在扩大企业客户群提升用户留存率的同时,也在不断提高存量用户的订阅率,扩大收入来源。而平台化策略则是公司实现这一目标的有效手段,通过围绕核心产品Zoom Meetings的视频通讯平台的搭建,集成Zoom Phone、Zoom Events等新产品,产生协同效应,增强服务吸引力,提高订阅率。

从用户数据来看,Zoom的平台化策略成效已逐渐显现。截至2022年7月31日,公司已拥有约20.41万家企业客户,同比增长18%,新客户有所增长;而企业客户过去12个月的净美元扩展率则高达120%,意味着客户留存率较高,且存量客户续订和升级服务的意愿较强,业绩稳定性也将同步提升。

仍需注意的是,2020年8月Zoom宣布停止直接向中国大陆出售新产品和升级已有产品,仅通过第三方合作伙伴向中国大陆企业提供服务。在竞争加剧和渗透率不断提高的全球视频会议市场中,尽管Zoom主要面向海外,但此举也会对用户增量产生一定影响。

总而言之,尽管疫情红利消失后,Zoom在第二季度并没有交上一份令人满意的答卷,但受益于混合办公模式持续下带来的市场发展,以及高用户粘性和平台化策略,Zoom的竞争优势愈加明显。随着视频通讯市场渗透率的不断提高,Zoom的龙头地位或能继续稳固。

评论