文|公司研究室大消费组 楚山

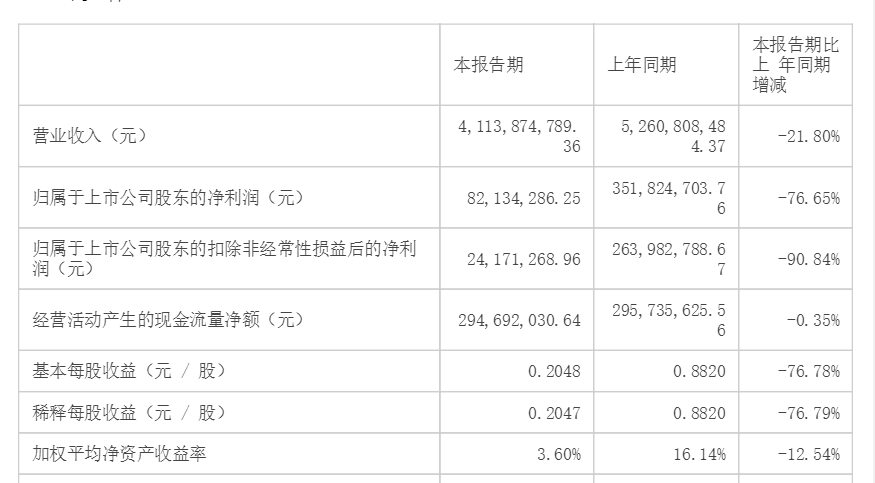

近日,网红食品公司三只松鼠(300783.SZ)发布了2022年半年报。报告期内,公司营业收入为41.14 亿元,较去年同期的52.6亿元下降21.80%;归属母公司净利润为8213.43 万元,同比下降 76.65%。

消息发布后,投资者用脚投票,导致股票开盘大跌。截至8月23日收盘,三只松鼠的股价只及高点时的21.44%,难怪有股民称“三只松鼠跌得只剩半只”。不少人质疑,这家最初靠5个人在淘宝网上卖货起家的食品公司,曾经红极一时,眼下是否已经过气?

01、董秘办承认:过去十年快速发展,但缺乏核心能力的沉淀

无论如何解释,三只松鼠上半年营收与净利润双降已是既成事实。目前的关键是:这种局面会延续多久?公司有没有行之有效的应对措施?

对此,公司董秘办相关负责人在接受一家证券媒体采访时坦言:“今年三只松鼠十周岁了。过去十年是松鼠快速发展的十年,但缺乏核心能力的沉淀。今年也是三只松鼠高质量转型元年,我们着力打造研发与制造的核心产品力,同时开拓分销的销售渠道,通过国际坚果的中国化种植合理降低成本。我们希望速度慢下来,质量提上去,舍短期看长期,实现松鼠的持续稳健发展。”

这是除了财报外,来自三只松鼠方面,有关过去与未来的比较权威的说法。公司研究室注意到,这段话里,有这样一些关键词:缺乏核心能力,打造核心产品力,高质量转型元年,舍短期看长期。

首先,公司承认,过去10年,依靠吃互联网红利,发展速度很快,但缺乏核心能力的沉淀。至于是哪些核心能力,没有细说,比如后文提及的研发能力,分销渠道,自主生产等。

其次,董秘办称,公司未来将舍短期看长期,实现松鼠的持续稳健发展。换句话说,以往那种快速增长的时光已经过去了,未来相当一段时间大概率也不会重现了。

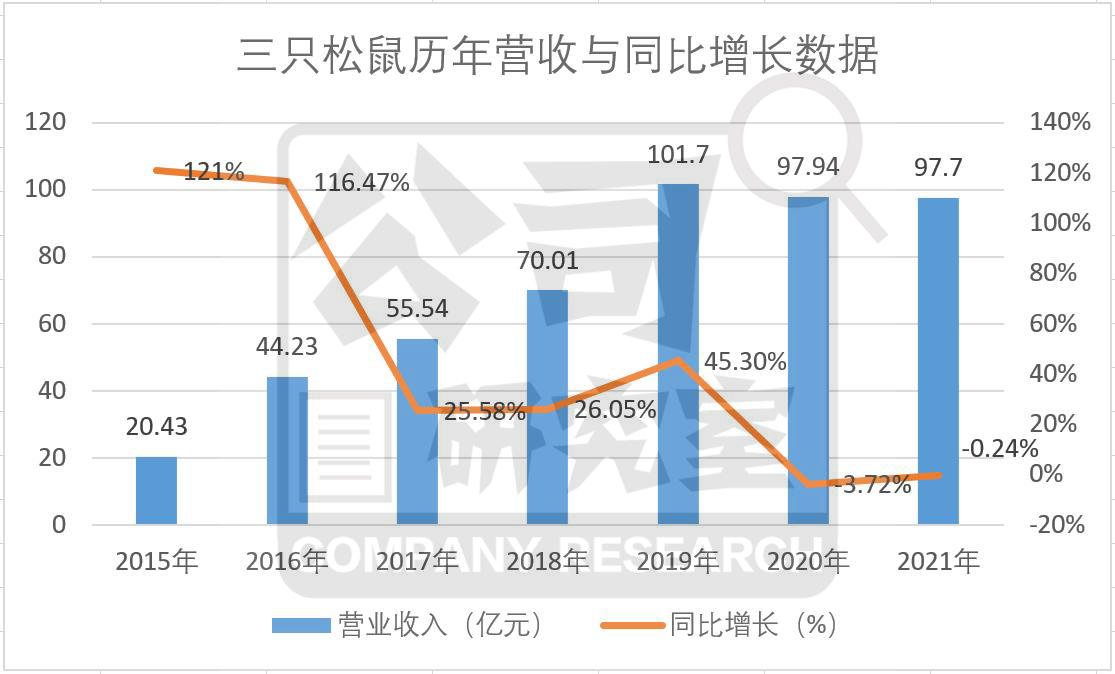

一位圈内人对公司研究室坦言,“10年红利期,已经不短,三只松鼠的原始积累已经完成,而且公开上市,应该知足了。只是对于那些深套在公司股票中的中小投资者而言,幻想着依靠营收短期高速增长来解套已经不现实了。事实上,从2017年起,公司营收就稳定在25% 附近,2019年脉冲到45%,随后两年因为疫情一下子跌入负数。因此,三只松鼠依靠流量带来的单纯数量型扩张,其实早已走到末路。只是不少人还沉迷在它以往的网红光环里,不愿意或不敢承认而已。”

02、营收与净利双降原因引质疑:平台服务费是吞噬公司利润的真凶?

在披露财务数据的同时,三只松鼠也解释了营收与净利双降的原因。

对于营收同比下降21.80%的具体原因,三只松鼠表示,报告期内线上平台流量下滑,人群持续分化;聚焦坚果后SKU缩减;疫情导致部分物流仓库发货受限,影响电商整体营收;基于外部竞争和自身定位变化,主动关闭不符合长期发展的门店;分销渠道于报告期内以市场布局和新业务培育为主,上半年处于开发和培育期,规模效应尚未显现。

对于净利润同比下降76.65%的具体原因,三只松鼠称,报告期内部分原材料价格、运费上涨,影响毛利率;投入超亿元品牌推广费用,较大程度影响当期利润;关闭部分门店带来押金折损及装修摊销、拆铺等费用。

公司研究室注意到,除了疫情影响、原材料上涨这些普遍理由外,公司解释中同样有一些关键词:线上平台流量下滑,聚焦坚果后SKU缩减,分销渠道处于开发和培育期,超亿元品牌推广费用。

前面2项事关营收,比较好理解,网络流量红利期过了,聚焦坚果后其他品类营收自然少了;第三项虽然也事关营收,但有点费解:不管是处于开发期还是培育期,经销商总会带来一些收入,即使尚无规模效应,应该也不会导致营收下降吧?这笔账,不清楚公司是怎么算的,。

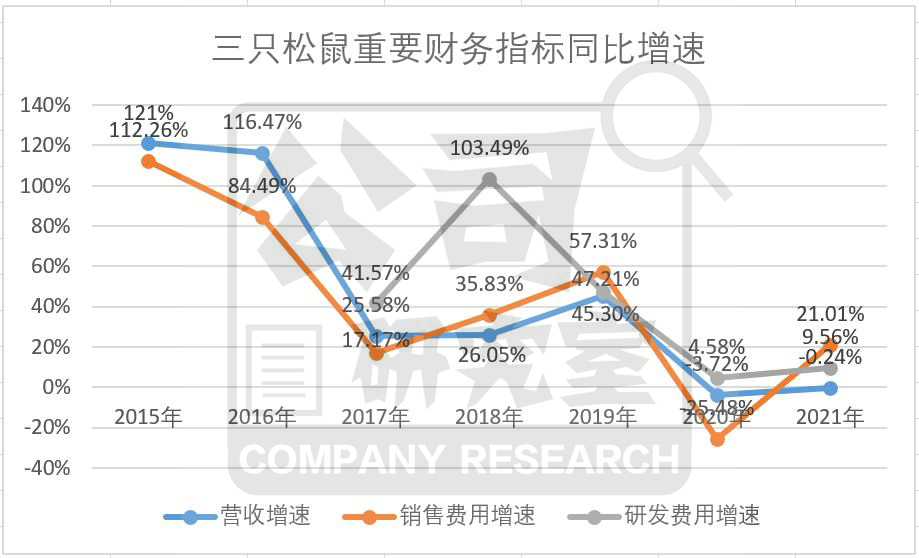

第四项事关净利润,看上去,超亿元品牌推广费用似乎不少,但在整个销售费用中占比其实不是很大。财务数据显示,2019—2021年,三只松鼠的销售费用分别为 22.98亿、17.12亿、20.72亿。2022年上半年,公司营销费用9.523亿。在2021年年报中,公司称销售费用同比增长21%,主要系推广费和平台服务费增加较多所致。

业内人士称,“这个解释比中报里的说的原因更全面,事实上,各大电商平台的流量服务费恐怕才是销售费用的大头,而随着流量红利的减少,这些投放带来的收益自然也会下降,这或许才是吞噬公司利润的真正黑洞。”

03、是否涉嫌虚假宣传:连续五年中国坚果销量遥遥领先?

从公司董秘办以及中报透露的信息看,三只松鼠似乎真的希望将“速度慢下来,质量提上去”,将2022年打造成“高质量转型元年”。至于具体的举措,比如“从电商单一渠道转向线上线下全渠道运营,从代工转向二产及一产布局,从全品类拓展发展转向聚焦坚果”。

部分媒体与券商研报称,三只松鼠正直面转型中的阵痛。

有分析人士认为,“三只松鼠目前阵痛是真的,上半年营收与净利润大幅下降就摆在那里;但转型能否做到,那就只能走着瞧了。毕竟,这家网红食品公司,骨子里就习惯花钱买流量做营销那一套,这种互联网DNA岂是说改就能改的。”

这位分析人士坦言,对于转型这种不确定性很大的事项,还是留待时间去证明。看看三只松鼠的研发投入占比,你就会大致估摸出公司转型力度究竟大不大,距离高质量发展究竟还有多远。

阅读财报时,公司研究室注意到,在三只松鼠的中报PDF版上,开头的LOGO下面有这样一句话:连续五年中国坚果销量遥遥领先。从2019年的招股说明书,到目前为止的中报、年报,公司研究室发现,从2020年年报开始,三只松鼠财报开头的LOGO下面开始出现这类“广告词”,最开始是“全国坚果零食销量第一”,后来变成“远销全球165个国家的中国坚果”,再到如今的“连续五年中国坚果销量遥遥领先”。

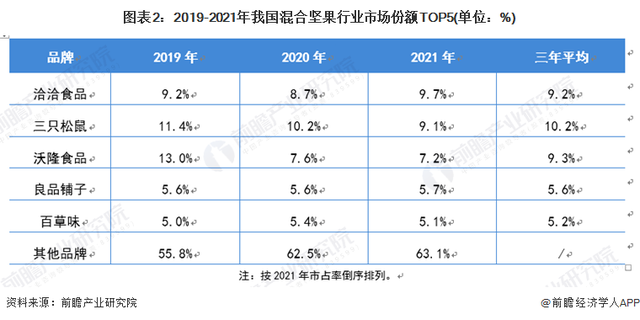

业内人士表示,前面两句就不提了,目前这句口号恐怕容易引起争议,有涉嫌虚假宣传之嫌。所谓“连续五年中国销量遥遥领先”,实际上包含着自2016-2021或2017-2022年国内坚果销量第一的意思。而目前能看到或经常被人引用的前瞻产业研究院的数据,似乎与这个说法相冲突。在前不久发布的青岛沃隆食品公司的招股书上,对近几年国内坚果品牌市占率的数据,引用的就是这家研究机构的数据,因此,其可信度还是得到业内认可的。

按照前瞻产业研究院的数据,2019-2021年,三只松鼠仅在2020年占据中国混合坚果行业市场份额第一,因此,所谓“连续五年中国坚果销量遥遥领先”的说法,实际上是在打擦边球,难免让人质疑三只松鼠涉嫌“虚假宣传”。

评论