记者 |

8月23日,中国平安(601318.SH;2318.HK)发布2022年中期报告,资管版图经营业绩同步浮出水面。

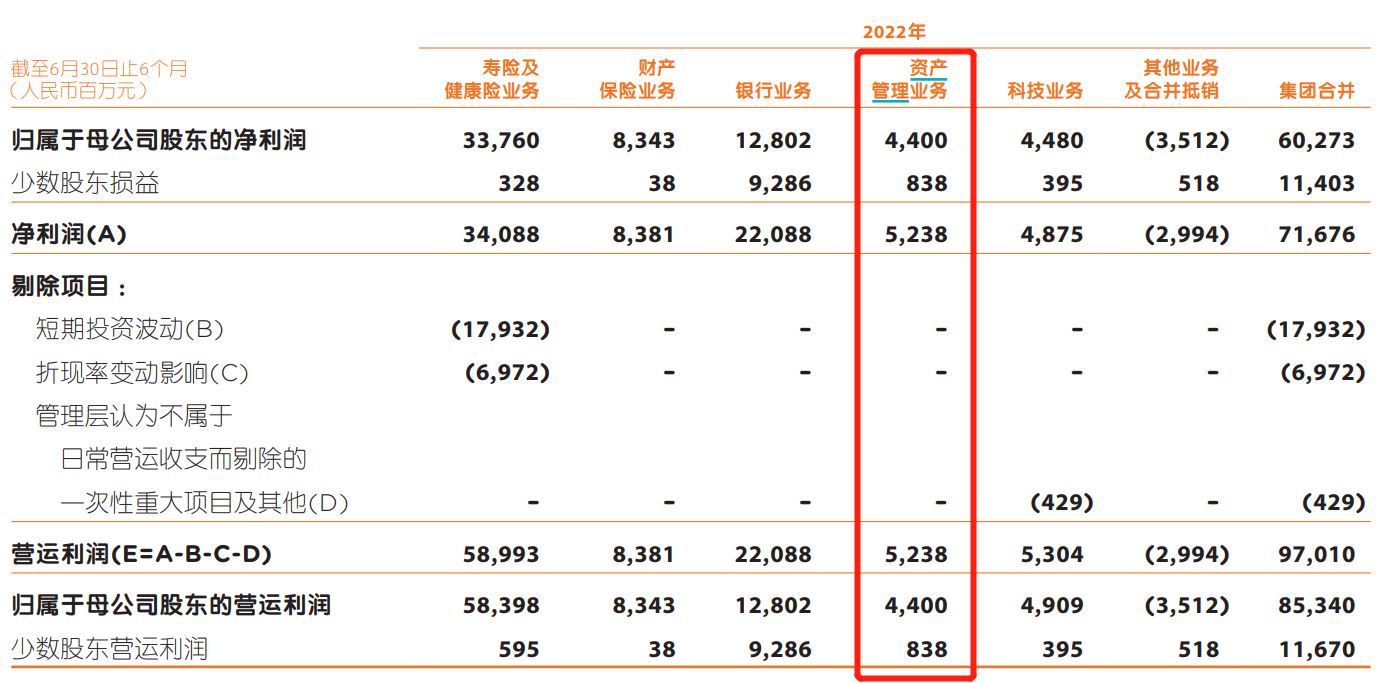

报告显示,2022年上半年,中国平安实现营业收入6121.02亿元,同比减少3.7%;归属于母公司股东的营运利润853.40亿元,同比增长4.3%;基本每股营运收益4.88元,同比增长5.2%;归属于母公司股东的净利润602.73亿元,同比增长3.9%。

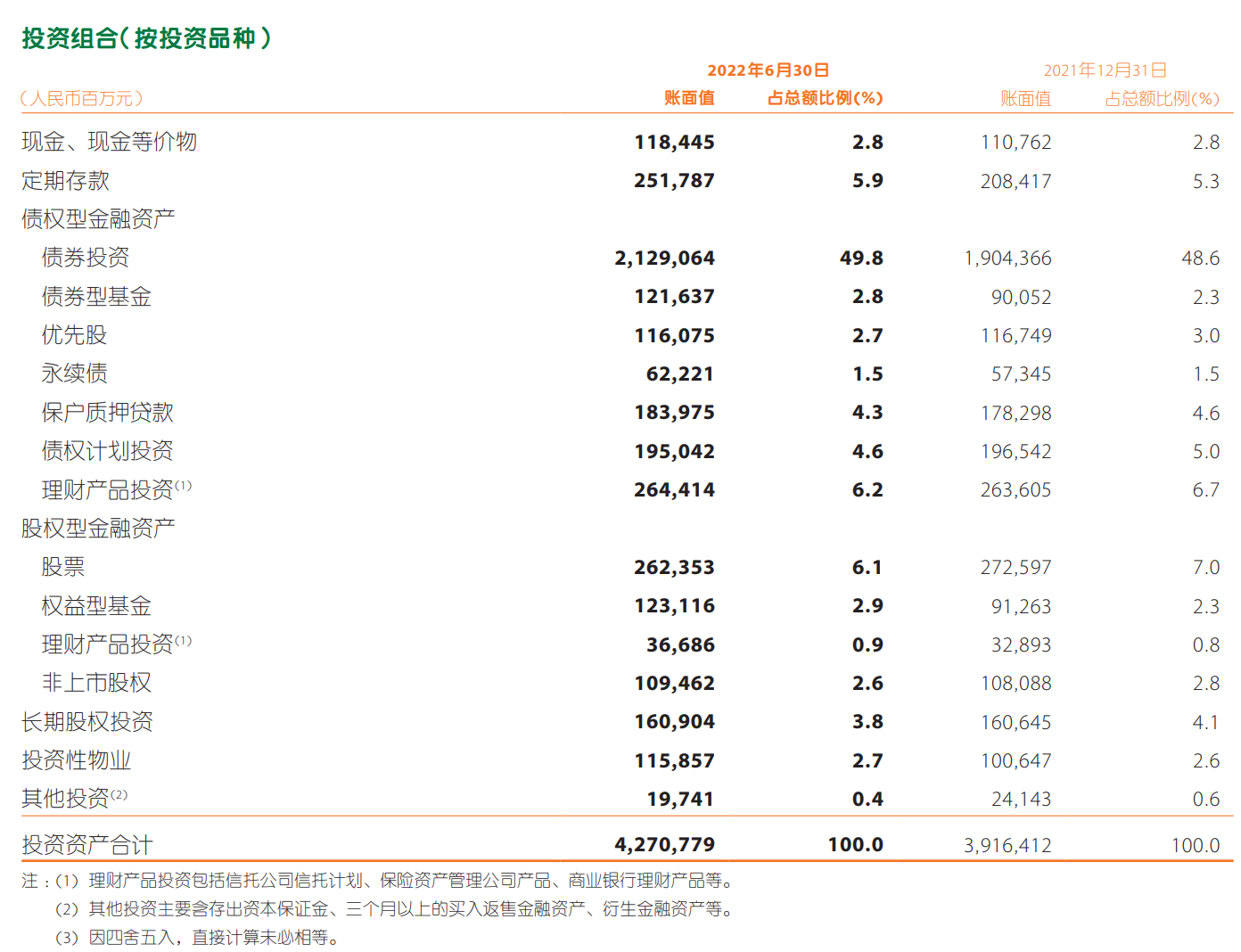

保险资金投资组合方面,截至6月30日,公司保险资金投资组合规模超4.27万亿元,较年初增长9.0%。其中,债券投资2.13万亿元,占比49.8%。

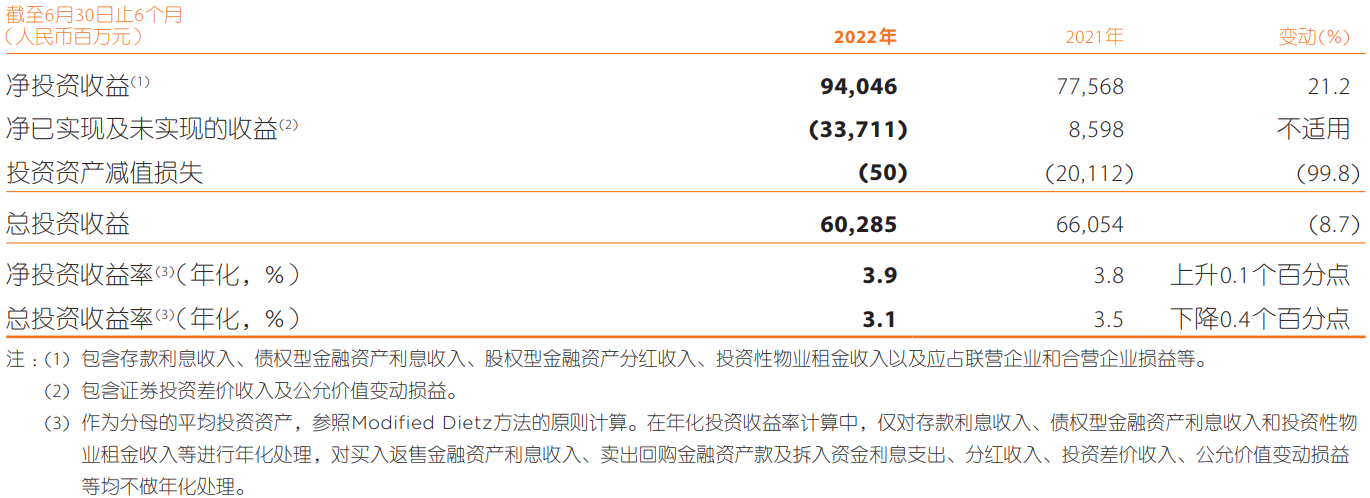

投资规模虽然成功突破4万亿元,但是受资本市场波动影响,投资收益有所承压。年化净投资收益率3.9%,年化总投资收益率3.1%,相比于2021年同期分别上升0.1个百分点、下降0.4个百分点。

在业绩发布会上,对于上半年的投资业绩,中国平安总经理助理兼首席投资官邓斌表示满意,“在这样一个非常复杂的环境下,我们经历了疫情的反复、地缘政治不确定性事件的出现,市场也经历了明显的回撤。年化净投资收益率3.9%的取得,来自于上半年大力配置长久期的固收产品,特别是利率债,同时有一些基金分红的收益,使得在不确定性环境下狠抓确定性收益。”

在投资风险的分散上,他指出,注重选取好的基金经理人,通过MOM、FOF两种渠道去找最好的基金经理人帮助寻找好的赛道和投资标的。

整体来看,邓斌评价说:“如果问我当年的投资收益是否达到了心中的理想目标,应该说还没有,但是在这样的市场环境下是否做到了最好,应该说做的还不错。作为长期资金,保险是要穿越很长的经济周期的,宏观经济有自己的周期,我们大资金和宏观经济息息相关,所以未来会向好发展。”

展望未来,邓斌表示:“下半年争取保持在穿越周期的情况下,能够长期满足负债需求。中国经济确实经历了不寻常的上半年,但是未来向好,我们对中国宏观经济未来的发展保持充分信心,各个产业都在尽所能地复工复产,经济正逐步恢复。”

至于广泛关注的不动产投资,邓斌认为风险完全可控,只要坚守住“房子是用来住的,不是用来炒的”,这个行业是有光明未来的。

半年报显示,截至2022年6月30日,中国平安4万亿保险资金投资组合中,不动产投资余额为2228.33亿元,在总投资资产中占比5.2%,其中物权1158.57亿元,股权523.76亿元,债权546.00亿元。物权投资主要是有持续稳定回报的商办收租型物业,符合保险资金长久期的资产配置原则,以匹配负债。股权投资中,约60%以项目公司股权形式投向收租型物权资产。

邓斌表示:“未来我们对商办、工业园区、物流、基础设施建设等仍然保持着浓厚的配置兴趣,还在寻找优质的不动产。要说有什么让我睡不着觉的话,可能就是现在市场上流动的钱太多,想找优质的不动产越来越难。”

压力在资管子公司的身上有所展现,今年上半年,中国平安资产管理业务受到“重创”。中国平安主要通过平安证券、平安信托、平安融资租赁和平安资产管理等公司经营资产管理业务。2022年上半年,资产管理业务实现净利润52.38亿元,同比大幅减少40.6%。

落实到各家子公司,2022年上半年,平安证券实现营业收入99.47亿元,同比增长6.9%;净利润24.21亿元,同比增长38.5%。

平安信托上半年实现营业收入21.49亿元,同比下降22.1%,其中手续费及佣金收入为11.76亿元,同比下降40.0%。但得益于总投资收益同比上升,信托业务净利润同比增长3.3%,达12.96亿元。

此外,平安融资租赁、平安资产管理、平安海外控股等共实现净利润15.21亿元,但并未如此前报告中展示各家子公司的经营业绩。

这个数据相比于2021年同期差距十分悬殊。2021年半年报显示,平安融资租赁净利润为22.09亿元,平安资产管理净利润为11.01亿元,两家公司合计33.10亿元。

子公司的资管规模方面,平安信托聚焦私募股权、机构资管、家族信托等核心优势业务,持续压降融资类信托规模。截至上半年末,平安信托的受托资产管理规模为5328.75亿元,较年初增长15.5%。投资类不仅成为主要的业务组成,还是规模增长的最大动力,上半年投资类规模达3411.74亿元,较年初增长32.9%。融资类规模为951.42亿元,较年初减少12.6%。

旗下保险资管公司管理规模同样保持增长。截至上半年末,平安资产管理的受托资产管理规模达4.24万亿元,较年初增长4.7%。其中,第三方资产管理规模5426.96亿元,较年初增长6.0%。

评论