文|DoNews Amelie

编辑|赵晨希

8月15日,根据微盟2022年上半年财报显示,总收入9亿元(人民币,下同),同比下滑6.2%,毛利达到5.98亿,期内亏损6.59亿元,同比扩大17.6%。虽整体亏损,但其中SaaS业务订阅解决方案收入在疫情冲击下保持逆势增长,收入达5.81亿元,同比增长5.7%。

同时,微盟劲敌有赞2022年上半年财报显示:集团总收入7.30亿元,同比降低9.2%。其中订阅解决方案收入约为4.40亿元,较去年同期减少13.5%。总体而言,上半年集团毛利率由去年同期的60.7%下降至60.5%。

可以说,曾经双双被市场看好的微盟与有赞,如今已成为一双难兄难弟。整体财务方面,营收减少、毛利下降、裁员、降本却未增效、节流并未开源是两家企业出现的共同特征。

同样在海外,就连被国内SaaS平台模仿的明星企业Salesforce也进入到了亏损快车道。自从Salesforce在2021财年Q4净利润断崖式下滑后,“难盈利”就成为资本市场对Salesforce的担忧。

01 SaaS行业集体翻车

为什么被资本市场频频看好的SaaS行业,现如今集体翻车?

对于SaaS平台增收不增利的现象,香颂资本执行董事沈萌曾对DoNews表示,原因主要有两种:第一是因为竞争更加激烈,因此企业为了提高营收而压低收益率,导致营收降低,第二是出于战略考虑,即为了保证长期发展而进行支出,导致利润下滑。

的确正如沈萌所言,目前查询到的SaaS企业将近3500家左右,这还不算未查询到的公司,众多SaaS企业的诞生,这导致单一公司获客难度大大增加,也让企业客户流失率不断攀升。同时,出现收支不平衡,营销费用增加,而更多的SaaS初创型企业未能熬到A轮融资,就已经草草结束企业的生命。

那么SaaS企业的翻车,是否具有一些共性?又有哪些特性?

虽说都在亏损,但就细分经营数据看,有赞和微盟又有显著的差异:前者进行开源节流,降低不必要的成本开支、员工数同比锐减五成;后者微盟推进两大商业战略引擎,其一是TSO全链路战略,其二是WOS助力“生态化”。

可以说,对于疫情影响下的动荡市场,微盟和有赞实行了两种完全不一样的战略部署。

从战略角度分析,微盟集团TSO全链路战略,软件+流量+运营方式服务商户贡献商家解决方案,加速打通商域、私域、公域,实现“三域联营”。以及WOS助力“生态化”+“出海化”。WOS新商业操作系统定位于面向未来的去中心化新商业操作系统,意味着微盟从SaaS服务的公司,向PaaS平台服务进军,踏出了搭建“生态”第一步。在此战略上,微盟投入了大量数字化产品研发费用。

虽说微盟也在开源节流,降本增效,但战略定位上更偏向从价值发展定位出发。

与其皆然相反的有赞,面对市场下行,有赞裁员风波一波未平一波又起。作为电商SaaS的头部企业,需要通过裁员应对业绩压力,市场对于有赞这一操作褒贬不一。

有赞CEO白鸦也直面裁员问题,裁员因为除了疫情因素打乱了一部分市场节奏外,还包括与快手合作等原因使得公司无法控制快速增长导致的经营成本大幅增加。与快手分手让有赞营收压力浮出水面。查看有赞经营数据显示:过去几年有赞的付费商家流失率一直不低于20%。

连续不断的亏损,双方也做了官方说明。按照微盟官方解释,是受疫情影响、研发开支增加等原因,导致公司上半年营收亏损,预计下半年迎来全面复苏。有赞认为自身财务状况已得到有效改善,认为“降本控费的效果逐步显现,经营现金流及经营结果得到显著改善”,下半年经营亏损有望进一步收窄。

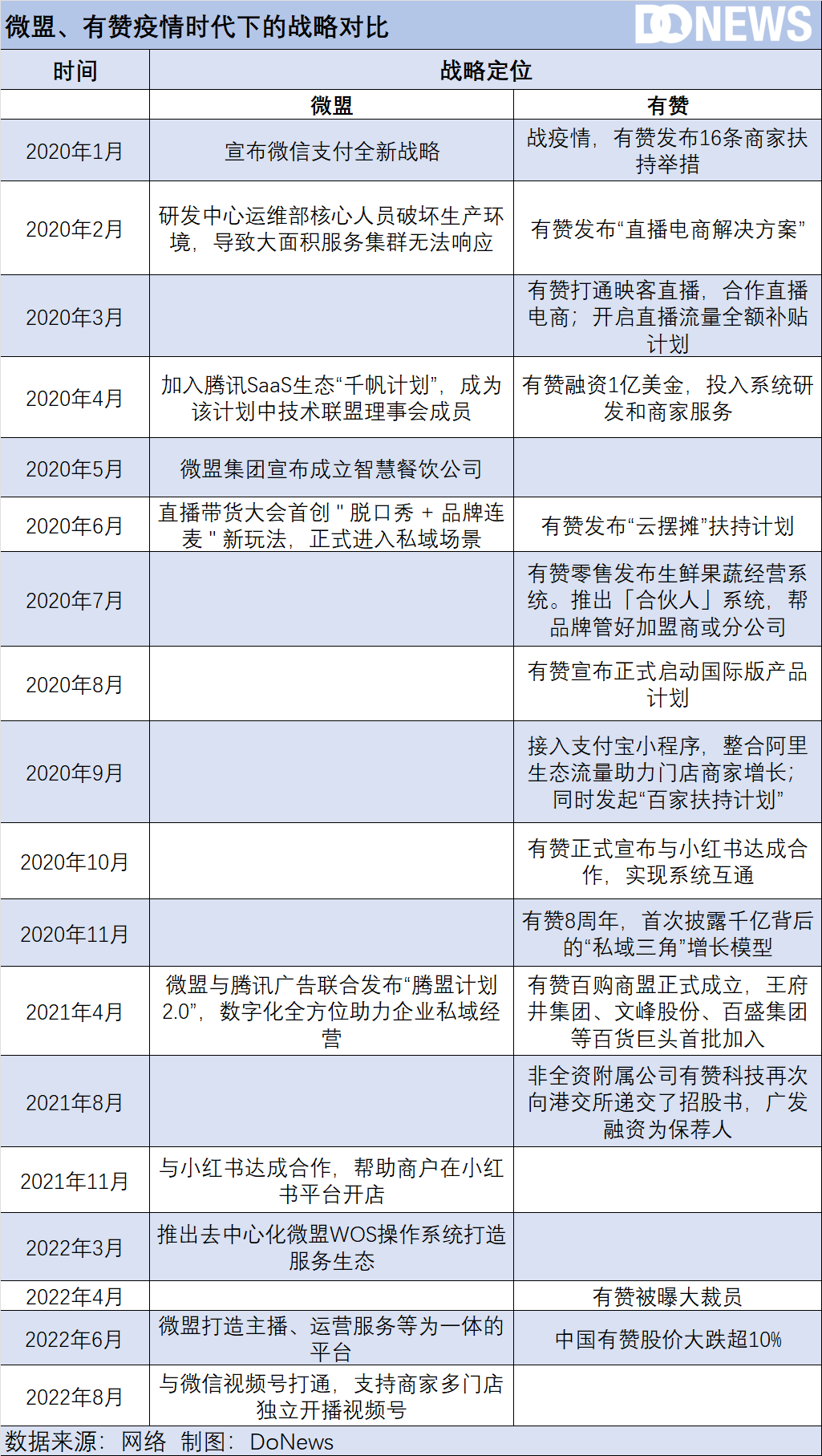

微盟、有赞疫情期间战略发展简略图

从图文上可看,疫情这三年,微盟与有赞在疫情危机时都积极进行多项对外合作,尤其针对大客户群体。

显然,电商SaaS平台走到深水区,市场动荡之下,选择降本控费还是研发价值理论,两家公司有不同的选择。而如何找到最优解,对两家公司而言,具有很大的挑战。

02 依附巨头之后,微盟、有赞开始自救

为何SaaS平台都抢占大客户资源?

2020年在工信部推动下,互联网重回开放基因,阿里与腾讯的“握手言和”让流量生态从相对封闭走向互联互通。这政策一出,让电商SaaS服务商有赞的商户流失率达到29.6%,去年同期仅为17.5%;微盟2020年付费商家流失率也同样高达26.1%。

毕竟对于商家而言,淘宝、微信以及抖音等外链的打通,意味着商家无需通过有赞、微盟这类第三方工具平台搭建的小程序或微信店铺进行营销、导流或留存。

这就不得不让微盟及有赞把竞争资源重心放到了大客户身上。曾为有赞贡献约40%的交易额的快手,转入了微盟阵营,这对有赞来说无疑是巨大打击。面对这样的大客户,美银美林曾分析,“在高端市场方面,微盟计划扩展到购物中心等领域,预计2025年大客户将贡献其SaaS收入的50%。”

如此看来,拿下更多商户以及大客户将成为微盟与有赞未来破局的重点。

为什么有赞和微盟必须要拿下大客户资源?其背后还有着更为被动的原因。其一,有赞订阅解决方案收入减少,以及SaaS产品的订阅费减少;其二,而其商家解决方案收入的减少。同样微盟同样业务也受到问题,商家解决方案收入减少的原因,则在于受疫情及宏观经济影响,商户广告的预算收紧。尽管有赞和微盟的付费商户数有所增加,但也难掩其业绩双双陷入增长困局的事实。

微盟、有赞开始自救,突破困局。

首先,有赞通过取消冗余岗位设置、缩短协作链条来提升经营效率,较大幅度地减少了支出。据悉,有赞半年内减少了1861名员工,减少比例为41.41%,得益于此,2022年上半年,有赞销售成本同比减少8.9%,交易成本同比减少22.5%,其中人工开支同比下降3.8%。

接着,有赞将战略重心转移到了视频号和小红书。接入小红书小程序后,商家可在小红书内实现交易闭环。据有赞公开数据显示,截至2022年6月,有赞接入小红书的商家增幅超过了10倍,成交额增幅也达到了1500%。

有赞看准流量业务,正式在今年6月宣布业务将从“开店营销解决方案”全面升级为”私域运营解决方案”,即有赞要将服务的核心客群分为内容变现、品牌DTC、门店数字化三大类。有赞似乎想得很清楚,存量时代,效率为王,只有帮助商家提升拓客效率,才能帮助有赞提升商家续签率。

再来看微盟,微盟也在寻找出路。于是,在”大客化、生态化、国际化”三大战略的指引下,以及微盟集团TSO全链路战略,软件+流量+运营方式服务商户近500家,其中KA商户超50家,TSO商户GMV20亿元,贡献商家解决方案收入5000万元人民币,加速打通商域、私域、公域,实现“三域联营”。微盟也在逐渐向市场释放自己稳步向好的积极信号。

微盟也跟进流量平台,不断加大在视频号直播和短视频领域的投入,成为微信视频号官方运营服务商的微盟,拓展视频号中”运营+招商+培训+供货”四类服务业务。同时也根据国际化战略,通过与TikTok、Google、Facebook等国外主流媒体合作,撬动海外流量红利,进行全球战略推进。

至于微盟生态化战略,微盟的动作是在研发上重磅投入的WOS新商业操作系统,该系统覆盖电商零售行业客户的主要产品与解决方案。其中微盟云联合一批优质生态合作伙伴,并发布了超500项云市场应用及服务,新增优质生态合作伙伴逾60家,微盟云生态业务收入同比增长了129.8%。

可以看出,微盟锁住大客户腾讯、结合上下产业流的生态化卡位、与海外流量巨头合作。战略涉及点、线、面,可以说具有很大的发展潜力。不过,由于投入时间较短,收效还不显著,这也就意味着对微盟来说何时盈利仍是未知数。

总结来看,有赞的业绩虽然已经略有起色,但有赞的整体表现并不强劲,二级市场也并非利好,能否重启增长的快车道,也是摸着石头过河。对于付费商家,有赞集微盟都以每年12%-20%的速度流失,这就意味着,无论是获客还是留客,有赞、微盟等SaaS服务商都要投入大量的成本。

微盟、有赞还有很长的路要走,也希望代表中国SaaS平台的企业能有更长的路能走,也许就是那句老话,世上本无路,走的人多了,便是一条路。

评论