文 | 英才杂志 顾天娇

延安必康(002411.SZ),目前股票名称 *ST必康,曾经也是市值高达522亿的大牛股。

2022年8月13日,*ST必康公告控股股东签署《重整投资意向协议》,如果重整顺利,上市公司将迎来新的实控人。

这家2015年借壳上市的医药公司,三年业绩承诺期满后即“变脸”,三四年的光景,市值跌至150亿。而且上市之后,实控人李宗松花式占用上市公司资金并组织财务造假,一步步掏空上市公司。

濒临退市之际,是谁伸出援手准备偿还债务、拿下*ST必康控制权?近乎被掏空的*ST必康目前最值钱的就是体内的锂电池相关资产,摆脱债务包袱后又能否进入增长轨道?

离奇的在建工程

2015年12月,九九久重组收购陕西必康,后者实现借壳上市,后上市公司更名延安必康,其市值在2018年达到最高点522亿。

但好景不长,如今延安必康已是披星戴帽,濒临退市。

2022年4月30日,在上市公司年报截止日,延安必康发了一条业绩修正公告,从盈利9.5-10亿,变为亏损7.8-8.8亿。

在推迟了整整2个月后,延安必康2021年度被出具无法表示意见的审计报告及否定意见的内部控制审计报告,且因为公司前期存在的违规担保并未解决,深圳证券交易所于 2022 年 7 月 1 日开市起对公司股票交易实施“退市风险警示”和“其他风险警示”,延安必康至此变成 *ST必康。

而被出具无法表示意见的审计报告及否定意见的内部控制审计报告,背后原因在于实控人李宗松对 *ST必康的资金占用,以及组织财务造假。

从延安必康借壳上市起,这家公司的一系列举措就显得不同寻常。上市之初,延安必康在已经通过定增向李宗松等人募资约23亿元的情况下,继续发债融资60亿元:2016年接连发行了3年期的20亿元“16必康债”、3年期的30亿元“16必康01债”、3年期的10亿元“16必康02债”。

合计增加了80亿的资金,这样规模的融资对于上市时净资产仅20亿的延安必康来说,步子是否迈得太大了一些?而且定增募资李宗松自己就拿出14.4亿,这笔钱又是怎么拿出来的?

2015-2018年,延安必康账面“在建工程”金额从24.35亿增至82.25亿,每年约增20亿,很显然前期融资的钱大部分投入到工程建设中。

但是,同期延安必康的“固定资产”金额从11.32亿增至18.28亿,三年时间58亿的工程投入就换来7亿的固定资产?中间差的51亿真的落在迟迟建不好的项目上了吗?

事实上,2015-2018年期间,延安必康的控股股东及其关联方非经营性占用上市公司资金累计44.97亿元。陕西必康按照李宗松指示向A、B两家公司累计转出43.40亿元,部分资金用于支付A公司销售款项,部分资金用于支付收购款,由B公司在指定区域内搜集符合条件的标的企业,约定达到并购条件后由上市公司予以收购,但约定的收购事项并未实施,且相应转出的款项亦未返还上市公司。

另外,陕西必康以预付工程款方式向C公司转款12.52亿元,由C公司以提供借款形式通过中间方最终转给关联方江苏北松,江苏北松实控人正是李宗松。

李宗松先利用上市公司进行股权、债券融资,然后巧立名目将上市公司资金通过层层关联方转出,最后落到自己的口袋里。这样来看,当时借壳时出的钱也顺利“回流”。

为了掩饰控股股东及实控人占用资金的情况,延安必康在2015-2018年通过虚假财务记账、伪造银行对账单等方式,虚增货币资金超36亿元。

一个不走正路的实控人,在公司经营上面也会显露端倪。

延安必康借壳时的业绩承诺是:陕西必康在2015年、2016年及2017年实现的净利润分别不低于5.65亿元、6.30亿元及7.20亿元。业绩承诺期间,上市公司净利润分别为5.68亿元、9.62亿元、9.01亿元,但业绩承诺期满后,上市公司2018年净利润仅实现4.26亿元,不到上年的一半。

而且经营性现金流与净利润变动不匹配,营收质量较差。2015-2019年经营性现金流净额分别为同期净利润的121%、157%、4%、95%、43%。随着业绩考核的结束,公司现金流迅速变差。

花式并购、腾挪资金

随着资金流失,延安必康的债务问题开始浮出水面。

2020年4月,延安必康公告称,2018年发行的7亿元公司债“18必康01”因未能如期兑付,已通过增加增信措施及变更还本付息安排的方式与债券持有人达成一致。当时,延安必康账上有货币资金6.32亿元(其中受限资金4.17亿元),但是短期债务(短期借款+一年内到期的非流动负债)高达46.67亿元。

巨大的偿债压力之下,延安必康不得不想尽办法筹资。

2020年3月,延安必康公告拟将其控股子公司九九久分拆至深交所创业板上市,最终因为2020年8月陕西证监局对延安必康的实控人李宗松作出行政处罚,分拆终止。

在筹划分拆上市未能成行后,延安必康为九九久科技找到新买家。2020年11月3日,延安必康发布公告称,公司拟向新宙邦以22.27亿元转让九九久74.24%股权,同时向九九久科技及其法定代表人周新基以3.9亿元转让九九久13%股权。

除了出售九九久,延安必康还将将在建工程嘉安信息中心工程、新沂智慧健康小镇及其所坐落的土地使用权转让给新沂经济开发区建设发展有限公司,转让价格为16.91亿元。

看似出售资产将获得近43亿元的现金,有能力偿还借款了,但是在出售资产的同时,延安必康还在大举并购,这一操作颇为令人疑惑。

2020年9月17日,延安必康以自有资金人民币14.82亿元收购北盟物流100%股权。

而北盟物流的实控人正是李宗松,这次收购也是其腾挪上市公司资金的手段之一。

2020年8月收到行政处罚后,李宗松承诺自8月18日起一个月内(即2020年9月17日前)解决资金占用问题,归还16.67亿资金至上市公司全资子公司。

不过,当时李宗松质押股份占其持有股票的比例超过99%,并且其直接持有以及通过新沂必康间接持有的股份均处于冻结状态。李宗松无法质押股份获得资金,那么从何处调用资金来归还上市公司呢?如此,延安必康收购北盟物流的原因就很明显了。

对于上市公司来说,收购北盟物流所用的钱最终会由李宗松通过归还“占用资金”的方式流回来,左口袋出钱右口袋进钱,上市公司实际上没有真正意义上收回李宗松占用的资金。对于李宗松来说,则是拿着上市公司的真金白银,填补自己的窟窿。

需要注意的是,当时北盟物流尚处于亏损状态,2019、2020年1-6月分别亏损1.49亿、8063万,从2015年就“在建”的项目冷链、物流堆场等均未完工及投入运营。李宗松承诺在交易完成后3年内实现5.5亿的利润,也终究被证明就是一个画好“大饼”。

而且,北盟物流还身负给上市公司大股东新沂必康和李宗松所做的27.96亿元的担保,上市公司何止是收购了个“空壳”,实际上是买了个“地雷”。在李宗松这招“移花接木”下,延安必康不得不背上了担保。

到了2022年1月27日,延安必康又以5万现金对价,将北盟物流100%股权转让给新沂驰恒物流,一家2022年1月17日刚成立、且与李宗松存在潜在关联的公司。很显然,发挥完光热后,北盟物流就要功成身退了,临到最后,还要被李宗松利用从上市公司口袋里薅出5万元。

如今,北盟物流虽然不在上市公司体内了,但截至2022年8月2日披露的进展公告中,27.96亿元的担保仍未实质解除,*ST必康也继续被实施“其他风险警示”。

控股股东重整

前文提到债务压顶,延安必康不得不展开自救,先是拟分拆九九久上市融资,后因实控人被行政处罚而终止;然后想找到接盘方新宙邦受让股权,但这一交易也未能成行;并购资产最后导致实控人占用的资金也未能返还。

这一系列操作之后,延安必康的债务问题依然没有得到解决。包括延安城投、长安银行、浙商银行、光大证券、金元证券、江海证券等纷纷起诉延安必康及其关联方要求偿还本金利息。

2021年6月16日,延安必康披露,公司收到控股股东新沂必康新医药产业综合体投资有限公司(以下简称新沂必康)出具的告知函,新沂必康收到陕西省延安市中级人民法院《民事裁定书》。6月11日,鼎源投资以新沂必康不能清偿到期债务,且明显缺乏清偿能力为由,向陕西省延安市中级人民法院申请对新沂必康进行重整。

陕西省延安市中级人民法院裁定受理新沂必康新医药产业综合体投资有限公司等 42 家公司实质合并破产重整,并依法指定了管理人。

近日,新沂必康重整进入新的阶段。

2022年8月12日,新沂必康于与光晖控股(深圳)有限公司(以下简称光晖控股)签署《关于新沂必康新医药产业综合体投资有限公司等 42 家公司之重整投资意向协议》。

协议主要内容如下:

这个方案有三点值得注意,一是如果方案顺利推进,意向投资人将获得*ST必康控股权,进而成为上市公司实控人。

二是意向投资人将会承接新沂必康的债务,但并非*ST必康的债务,而上市公司的现存债务问题,未来可能通过变卖资产或者意向投资人提供借款等方式来解决。

三是意向投资人看中延安必康的新能源、新材料业务,未来这块业务将是发展重点。

意向投资人的出现,意味着上市公司将获得第三方支持,以主权换生机,面临退市的*ST必康迎来一丝曙光。

那么光晖控股是什么来历?

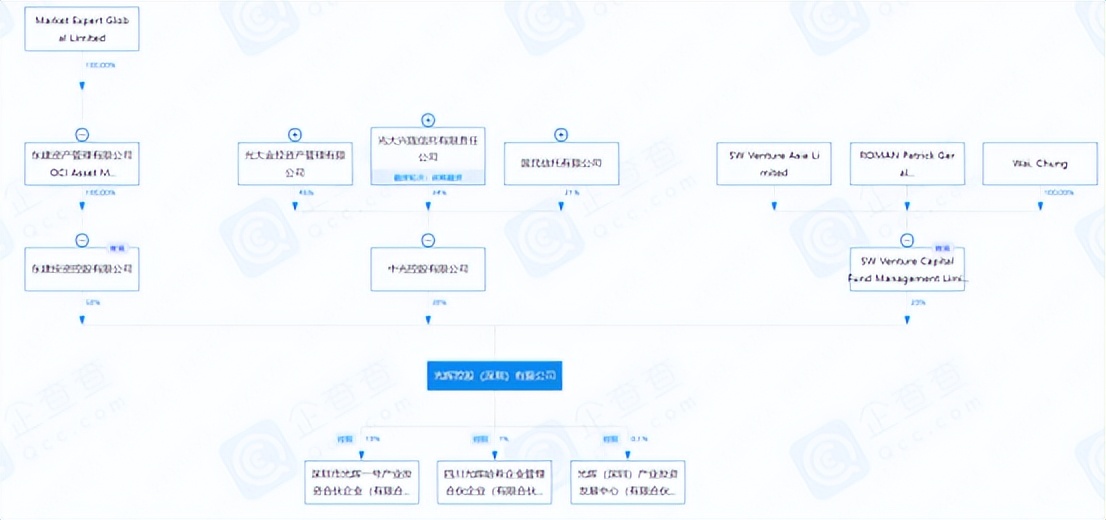

光晖控股成立于2021年12月21日,东建投资控股有限公司持有光晖控股50%股权,为该公司第一大股东。

东建投资控股有限公司背后是东建国际(00329.HK),一家从事直接投资和私募基金投资业务的公司。其第一大股东为在开曼成立的有限合伙企业JZ Investment Fund L.P.,第二和第三大股东分别为东方证券旗下的东证资本和建行的投行子公司建银国际。

光晖控股的第二大股东是中光控股有限公司,央企光大集团控股孙公司。

可以看到,意向投资人并非产业资本,而是金融机构。所以一种可能性是,光晖控股接手*ST必康后着手对企业进行重整,未来在合适时点再将上市公司卖给其他产业资本。

体内最有价值的资产

目前,*ST必康体内最有价值的一块就是新能源、新材料业务,这也是意向投资人看中的点。

九九久即*ST必康的新能源、新材料的运营平台,主要产品包括六氟磷酸锂、高强高模聚乙烯纤维、三氯吡啶醇钠等。

其中六氟磷酸锂,是锂电池电解液的核心原材料之一。九九久目前产能为6400吨/年,国内产能占比约12%,是除多氟多(002407.SZ)、天赐材料(002409.SZ)、江苏新泰的国内第四大六氟磷酸锂生产销售企业。

根据延安必康2020年半年报,其六氟磷酸锂产品实现营业收入1.15亿元,毛利率为6%,看上去毛利率很低,但不可忽视的是当时正处于六氟磷酸锂周期拐点。

2015年后,伴随新能源汽车投资概念兴起,上游材料六氟磷酸锂价格也出现快速上行。然而,行业产能的加快释放,使得市场供给在2016年前后逐步达到过剩状态,价格也从最高时近40万元/吨,跌至2020年上半年仅7万元/吨左右,降幅超过80%。

随着下游新能源汽车、电解液需求持续增长,2020年下半年开始六氟磷酸锂价格出现明显回暖。据SMM现货价格显示,截止2022年8月18日,国产六氟磷酸锂现货均价报26万元/吨,是当年低谷价格的4倍。

如今六氟磷酸锂占电解液总成本的比重也从以前的35%-40%,上升到43%-50%。

2021年,延安必康六氟磷酸锂的营收增至23.45亿元,毛利率涨至69.54%。

除此之外,九九久还有一款产品超高分子聚乙烯纤维,这个材料与芳纶、碳纤维并称世界三大高性能纤维,广泛应用于军事、航海、体育等领域。目前九九久产能13000吨/年,居于全国第一。

与成长空间较大的新能源、新材料业务相比,2021年占延安必康营收比重达51%的医药商业业务不仅营收下降,毛利率仅5.48%,更重要的是其收入真实性存疑,很可能成为被“优化”的对象。

评论