文|松果财经

针对九号公司8月15日发布的2022年半年报,市场有两种观点。

一边是基于成长性的看法,上半年营收和净利润分别只实现了2.16%、0.63%的增速,过于不匹配九号的成长股身份和高估值。另一方抓细节,认为九号在“去小米化”的大背景下稳住了利基市场,继续保持良好前景。

无论成绩,在大股东红杉中国和小米系资本陆续减持套现的背景下,九号的抛压一直都在。然而,自8月初从本轮走势高点向下以来,即使在分歧明显的业绩日后,九号的股价依然站稳了20日线。没有大跌,资金选择承接,说明这份中报的价值依然得到了认可。

雪球社区有投资者说,现在谈论九号的天花板,就像站在上海中心的一楼,看到的只是二楼楼板。上海中心有132层,九号站在哪层?又能走到哪层?

半年报的“红与黑”

2022年上半年,九号实现营收48.2亿,同比增长2.16%,实现净利润2.56亿,同比增长0.63%。

数字上的平淡为人关注,却也掩盖了九号业务正在发生的结构性变化。

首先,九号的总收入结构显著变化。数据上,九号二季度收入实际略微下降,下降的原因是渠道。上半年,小米定制产品分销收入为7.32亿元,同比下降59.18%。反推下来,九号公司在半年降低了超10亿元小米渠道收入的情况下,保持了营收利润双增长。

作为曾经和小米绑定比较深的公司,小米渠道收入下降,那么整体营收受影响则是必然事件。但从数据上能够看到,九号公司对单一性渠道的收入依赖正在下降,因为自主品牌销售情况大大增强:上半年自主品牌销售收入26.33 亿元,同比增长43.41%;ToB 产品销售收入14.55 亿元,同比增长33.66%。

九号已经不再是电动平衡车的学徒,而小米也不可能永远和一家公司捆绑。矛盾的是,市场一方面想要九号公司降低对小米渠道的潜在依赖,另一方面却又不愿意看到过多的营收损失。

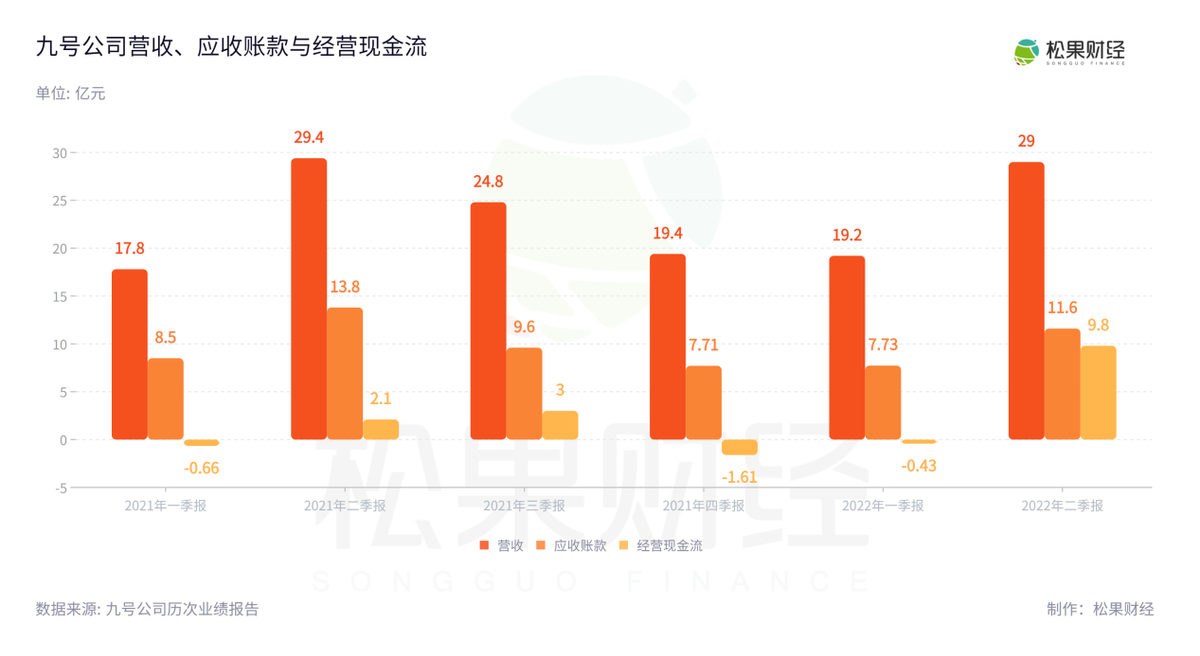

其次,九号公司尽管受客观因素影响,导致营收利润同比增速表现一般,但市场似乎也忽视了其现金流的大幅增长。

九号公司上半年经营现金流同比大增368.37%至9.8亿元,半年报中透露的原因是去年的应收账款回款,其在报告中的陈述:“二季度,中国及亚太地区的电动滑板车和电动两轮车因新冠疫情和地区冲突,出货受到影响,但欧洲、美国地区的零售和 ToB 业务以及终端需求在上半年始终保持了良好的同比增长。”

另外,松果财经认为,九号自主品牌的盈利能力要强于为其他渠道提供的定制,所以其二季度的毛利率已经回升到26.71%,净利率达7.49%,环比一季度大幅提高。九号公司这份半年报目前收到了9家机构的点评,6家机构着重强调了盈利能力的边际改善。

最后则是产品结构改善对业绩增长的影响。公司旗下新兴业务赛格威全地形车上半年销量为8627台,收入3.7亿元,同比增长172%,单辆车收入4.3万元,环比提升了1.3万元。其对利润预期的优化和产品结构的改善是看得到的。

另外,九号智能电动两轮车上半年销量30.7万台,收入9.3亿元,同比增长81%。这部分目前的亮点是高端市场品牌地位稳固,但规模效应还有待提升。

加上今年在欧美市场发布的GT系列、P系列、D系列、S90L等智能电动滑板车新品,欧洲完成批量交付且反响良好的赛格威割草机器人,九号公司正在不断拓展利基市场边际。随之而来的是投入的加大,而这显然会影响市场的认识。

相比短期利润,九号更在意长期增长

资本追求财务回报,每个季度有规律地跟踪公司的表现,带来了对应的股价变化。这也意味着,大多数资本更在意短期的增长。如果财报的直接改观不大,那么对财报的理解必然有一部分趋向于负面。

假如费用上的增幅没有如此明显,九号的实际净利润增速将达到两位数:上半年,九号销售/管理/研发费用率分别为6.56/5.72/5.43%,分别同比增长1.35、0.85、0.71个百分点。销售费用同比增长28.6%、0.7亿元,管理费用同比增长19.91%、0.5亿元,研发费用同比增长17.47%、0.4亿元。

最主要的是销售费用率,从去年四季度开始连续上升。如果“优化”费用,九号在二级市场的表现或许会大不一样。

段永平说,利润之上的追求指的是把消费者需求放在公司短期利益前面。对于大多数企业来说,利润之上的追求是奢侈的,不切实际的。但对于顶级公司来说,利润之上的追求是必不可少的。

九号没有选择短期利润,而是采取了发展期企业的扩张路径。而且,在九号公司选择拓宽市场限制利润率的情况下,仍然有资本在九号股价下跌后形成了承接。这些资金相信的是什么?

九号在半年报中透露,几项费用增长来自宣传与广告费、人工成本上升、强化研发团队建设等等。联系到签下易烊千玺的代言、欧美市场的新品、线下网点的铺设,支出的意义很容易理解。

比如说,针对电动两轮车品类,雅迪有近三万家门店,爱玛也有两万多家门店,九号中国区专卖门店截至今年上半年还只有2400家。那么,即使新国标不断催化换代需求,九号也仍需加大市场拓展力度。线上的推广自然对此做出了弥补,线下却始终是一种很传统和有必要的打法,车的不同无法改变渠道的价值。

有了规模,才有规模效应。生产30万辆电动两轮车和300万辆电动两轮车,成本、投资回报效果完全不同。所以,费用必然吞噬利润,但能换来的东西或许会更多。在更多产品领域,要避免陷入窘境,就要不停地创新。

克里斯坦森在其商业名著《创新者的窘境》中提出,企业资源的分布取决于消费者和投资者,这构成了大环境中企业的价值网,而价值网决定着企业的成本结构。

如果说九号最初以电动平衡车一战成名是一种对传统短途出行的颠覆式创新,那么它目前就面临两个价值网上的问题。

其一,在全地形车等产品的发展上,技术供给转化为市场需求需要一个过程,过程即是成本。

其二,技术改造电动两轮车的路途,是对传统电动两轮车行业的跨越式入侵,但九号又并非走的是性价比路线,而是以延续性创新引领新的价值主张。这最终能占据多大的市场,其实与消费者观念紧密联系,而九号需要让消费者接受自己的理念,不能依赖于市场的自发改变,销售费用率走高是必经之路。

市场有一股相信九号的力量,但股价波动也是事实,其背后核心问题还在于市场共识:这些费用和预期,把九号堆成了一家什么样的公司?

估值要素过多,但时间还很富裕

看电动两轮车,九号对标雅迪、爱玛、小牛电动。看商用机器人,有投资者认为九号公司会和石头、科沃斯以及众多配送、家用初创机器人公司有未来竞争。8月15日,上证科创板高端装备制造指数上线,九号作为第二大权重股,排在石头科技之后,它的智造业属性也十分鲜明。

不同的视角看企业,定位会出现显著偏差。如果将九号公司的重点视为电动两轮车——目前占其收入比例为19.3%,那它的估值区间将变得有限。如果看机器人,那它毫无疑问将走进星辰大海,上半年的机器人收入涨了五倍,虽然基数小,但是预示着产品的竞争力和未来增长力颇为值得期待。

缺乏估值共识,就很难形成股价合力,没有流动性的抬升,自然就没有溢价。九号公司和大多数公司一样,自今年5月A股大底以来收获了接近翻倍的涨幅,但其中α的因素明显是主导。

按照九号公司自己的规划,小于2km的微交通出行设备有电动平衡车,2-20km短交通以电动滑板车和电动自行车为主,20-50km支线交通则主要是含电自和电摩的电动两轮车等产品。我们所看到的割草机器人、配送机器人,本质上是技术复用的产物,九号依然是一家专注智能短交通及机器人的公司。

九号公司CEO王野说,“机器人不是一个品类,而是一门技术”。这已经奠定了九号不一样的地位。事实也的确如此,因为打败一款产品很容易,但打败不断创新的技术唯有超越或者颠覆。而无论采取哪种方式,九号公司自身就是技术的缔造者。

当然,假设九号公司的一款机器人技术领先一年,虽然先发红利确实存在,但这个红利的窗口期不会太长,制造业的高度成熟总是会稀释技术的领先价值。所以九号公司必须不停地推高自己的创新系数,攀爬新的阶梯。

上兵伐谋,其次伐交,其次伐兵,其下攻城。善战者,不战而屈人之兵。九号公司掌握了《孙子兵法》的精髓,但内在的自我挑战终究很难被市场完全认知。因此,九号的股价极其考验择时水平。因为面对这样一家公司,市场的认知始终在博弈。

最后,对九号的绝大多数期待都要回到接下来的无数个业绩窗口中去,这不是一家炒作型的公司。在所有关于红海、国际局势、减持消息的定论之前,要记得,这家公司的名字叫九号公司。它是谁,决定了它最终能站到大楼的哪一层。

评论