文|公司研究室 淮上月

这两天,头部白酒公司中报纷纷发布。从这些公司的财务数据看,上半年星状发散的疫情,还是对白酒动销带来较大影响,为下半年经营带来不小压力。公司研究室选取TOP5白酒的几项财务指标,进行对比分析,以更直观地展示白酒业上半年业务运营的轨迹与质量。

这些TOP5白酒公司分别是:贵州茅台(600519.SH)、五粮液(000858.SZ)、洋河股份(002304.SZ)、山西汾酒(600809.SH)、泸州老窖(000568.SZ)。其中,山西汾酒上半年营收超过泸州老窖,从第五跃居第四,保持了之前较强的上升势头。从品牌角度看,茅五泸属于白酒一线品牌,洋河股份属于次高端中的老牌劲旅,山西汾酒则属于近年崛起的老树新花,因此,这5家公司上半年的表现,基本代表了白酒市场主流品牌的运营实况。

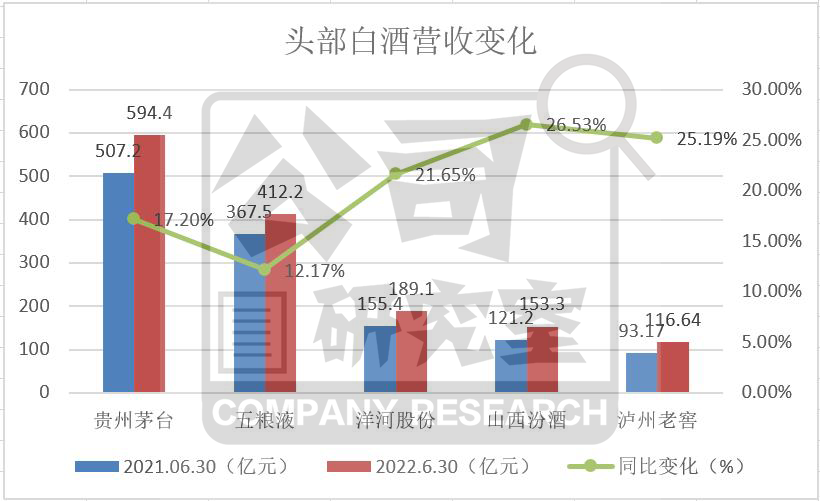

01 营收同比:山西汾酒增长26.53%领跑,五粮液增长12.17%殿后

一季度,赶上元旦春节旺季,多家白酒公司凯歌高奏;二季度是传统淡季,加上疫情影响,各家白酒公司动销压力很大,因此,中报业绩与一季度相比,增速显然没那么亮丽了。

公司研究室注意到,就营收规模而言,2022年上半年TOP5白酒从大到小的顺序是:贵州茅台、五粮液、洋河股份、山西汾酒、泸州老窖。与2021年年报相比,山西汾酒超过泸州老窖,从第五跃居第四。其实,这一趋势在一季度就已体现,当时,泸州老窖营收63.12亿,山西汾酒则是105.3亿。与2021年中报相比,TOP5白酒上半年营收均突破百亿,在疫情扰动下,头部白酒的品牌影响与综合实力得以强劲展现。

值得欣慰的是,TOP5白酒营收,上半年均维持了两位数增长。相比较而言,山西汾酒、泸州老窖、洋河股份同比增长均在20%以上。这里面,山西汾酒虽然增速排名第一,但与去年同期75.51%的增幅相比,增速出现明显下降。相比较而言,洋河股份的表现相对强势,洋河股份处于华东疫情区,受冲击较大,去年同期增长15.75%,2022年上半年同比增长21.65%,这表明张近东上任后加速推动的核心员工股权激励及营销奖惩措施已经收效。

值得注意的是,贵州茅台上半年收入增长17.2%,去年同期仅11.15%,在体量巨大的情况下,能有如此表现已很难得。据公司称,2022年上半年直销渠道收入209.5亿,同比增长超过120%,营收占比36.36%。其中2022年第二季度直销渠道收入 100.6亿元,同比增长 53亿(+112.9%),直销营收占比从2021年的22.66%逐季提升至 40%,包括i茅台等电商平台的贡献。

营收增长表现较弱的是五粮液,同比增长仅12.17%,而去年同期则是19.45%。公司称,主要受疫情以及五粮浓香公司为优化产品结构,向中高价位产品聚焦导致产销量下降较大影响。

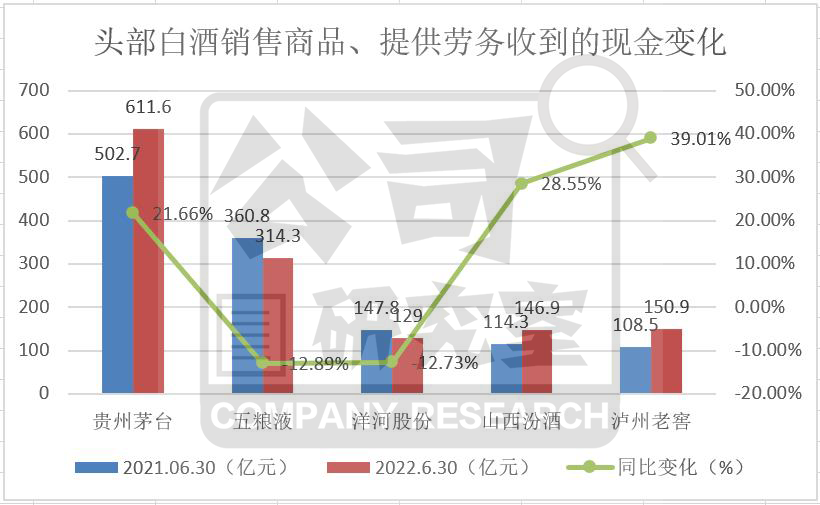

02 现金流与合同负债同比:泸州老窖销售现金增长39.01% ,五粮液合同负债下滑70%

业内人士告诉公司研究室,除了营收规模及其增速,圈内人比较看重营收质量,比如销售商品、提供劳务收到的现金如何,这关系到有多少真金白银到手,而不是一大堆应收票据或应收账款;再如,合同负债的变化,圈内人都知道,白酒公司收入具有较强的可调剂性,一个重要因素就是合同负债也就是预收账款的确认。这一块就像白酒公司的一个资金池,可以根据需要调剂,从而使当期财务报表更好看。

从销售商品、提供劳务收到的现金流入看,TOP5白酒中,2022年上半年泸州老窖同比增速高达39.01%,山西汾酒、贵州茅台紧随其后。相比之下,五粮液与洋河股份在这一项上表现不佳,五粮液同比下滑12.89%,洋河股份下滑12.73%。其中,五粮液上半年经营活动产生的现金流量净额同比减少78.33%至18.87亿元。同期,五粮液的应收票据则进一步走高,较年初增加13.9亿元至252.49亿元,较2021年同期则增加70亿元。

五粮液中报称,受疫情影响,公司通过降低预收款中现金收取比例、优化订单计划管理等举措,减少经销商资金压力,导致销售商品提供劳务收到的现金减少。同时,上年同期基数较高,两方面原因导致现金流缩减。

就合同负债而言,TOP5 白酒公司中,泸州老窖同比增长65.44%,山西汾酒增长48.66%%,洋河股份增长43.35%,贵州茅台增长4.59%,只有五粮液同比下滑,且跌幅高达70.35%。

公司研究室注意到,五粮液合同负债上半年减少了约111亿元,较年初释放约85%。这意味着,截至2022年6月30日,五粮液去年末的销售业绩已透支超八成,下半年的业绩表现很大程度上取决于渠道端的去化完成情况。这无疑加大了公司下半年运营压力。

国海证券(000750.SZ)研报认为,整体来看,五粮液公司报表质量下滑,上半年销售收现同比下滑 13%;期末预收账款下降至 21 亿,环比下滑 20 亿,同比下滑 50亿;应收票据环比下降 30 亿元。

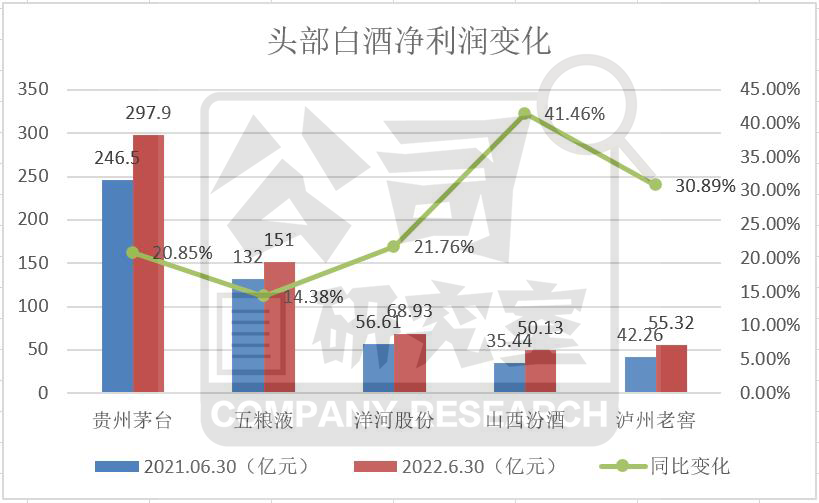

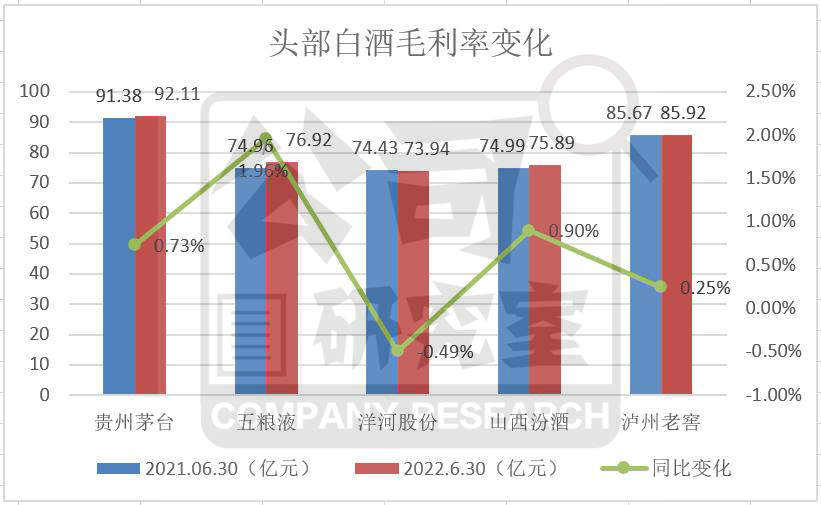

03 净利润与毛利率:五粮液净利润同增14.38%垫底,洋河股份毛利率73.94%不升反降

从净利润角度看,TOP5白酒表现都不错。其中,山西汾酒保持了近两年的上升势头,2022年上半年净利润50.13亿,同比增长41.46%;泸州老窖紧随其后,同比增长30.89%。公司研究室发现,在这项财务指标上,只有五粮液同比增速低于20%。值得关注的是,2021年同期,五粮液净利润同比增速为21.6%,高于今年的14.38%,这也是5家头部白酒中,净利润同比增长中唯一下滑的一家。

除了净利润,圈内人比较看重各家白酒公司的毛利率,因为毛利率的表现,往往折射出公司营收结构中不同档次品类的销量变化。在整个行业销量向中高端集中的当下,这一点比较重要。中报显示,TOP5白酒公司中,上半年只有洋河股份毛利率较2021年同期出现了下滑。

至于毛利率提升的原因,多家公司解释称,原因在于优化市场布局,提升产品结构。比如,山西汾酒称持续推进青花汾酒圈层拓展和渠道扩张,加大消费者培育力度,青花系列产品实现销售收入61亿元,同比增长56%,中高端产品占比不断提升。

申港证券研报称,贵州茅台22H1毛利率的提升,主要来自系列酒结构的优化(如茅台1935 销售额放量增长)以及直销占比的提升。虽销售费用率同比微增 0.52 个 pct,但毛销差/归母净利润率同比分别提升0.25pct/0.57pct。至于五粮液的毛利率上升,安信证券认为,五粮液主品牌放量、系列酒瘦身,整体结构继续优化;西南证券(600369.SH)表示,得益于综合吨价的提升,五粮液酒类业务毛利率提升 1.5个百分点至 81.9%,盈利能力进一步增强。

比较费解的是洋河股份毛利率的下滑。财报显示, 2022年上半年,洋河股份中高档酒、普通酒实现营收分别为162亿元、23.18亿元。其中,中高档酒营收同比增长达29.05%。既然如此,毛利率为何不升反降呢?

光大证券(601788.SH)研报称,洋河股份22Q2 毛利率66.51%,同比下降 4.31pct,22H1 中高档酒/普通酒毛利率 79.52%/43.24%,同比下降 2.46/1.12pct。毛利率下降估计与材料和人工成本提升幅度较高有关,22H1白酒直接材料/直接人工成本同比增加 24.8%/31.6%,Q2 梦系列或受到疫情扰动,海之蓝增速相对较高,估计产品结构变化对毛利率亦存在阶段性影响。

评论