文|子弹财观 晴天

编辑|蛋总

穷人的烦恼千篇一律,富人的烦恼五花八门。在热钱翻涌的资本市场中,“不缺钱”的爱美客并不淡定。

8月24日,爱美客发布2022年上半年财报,上半年公司收入8.85亿元,同比增长39.7%,净利润5.91亿元,同比增长38.9%,净利率高达66.8%。在“活下去”成为疫情笼罩下企业生存要务的当下,爱美客或许是让人羡慕嫉妒恨般的存在。

客观来看,爱美客不仅营收和利润快速增长,更是持有现金27亿元,此外还有未到期理财产品8.52亿元。但同时,爱美客还在马不停蹄地推进港股上市计划。

与大部分企业IPO主要目的是募集资金不同,爱美客看起来并不缺钱,为何急于谋求A+H上市,爱美客又在焦虑什么?

01 会赚钱不会花钱

一方面是一骑绝尘的盈利水平,一方面是不及预期的A股募集资金使用情况,甚至引发市场对于其“会赚钱不会花钱”的争议。

财报显示,2022年上半年爱美客实现毛利率94.4%,比去年同期增加1.1%,净利率66.8%,较去年同期67.14%微降。报告期内,公司持有现金及现金等价物27.98亿元,持有未到期的银行理财产品8.5亿元。

爱美客不仅有钱,似乎还苦于“有钱无处花”。

自2020年9月在深圳创业板上市至今,爱美客一直持有大量现金,但资金使用规划不明确,并持续购买银行理财产品。公告显示,公司利用闲置资金理财,是为了提高公司资金使用效率。

不仅自有资金闲置,A股上市时募集的资金也并没有充分使用。财报显示截至2022年6月,公司自有资金和募集资金购买理财产品合计发生金额为19.62亿元,其中未到期余额8.52亿元。

综合2021年12月和2022年4月通过的使用闲置资金进行现金管理的议案,今年内,爱美客可动用购买理财产品的自有和募集资金额度,高达37亿元,其中今年一季度新增理财产品2亿元,第二季度新增理财产品5亿元,这意味着今年还有近30亿元的额度可用来买理财。

除了A股上市时大额超募外,原计划投资项目进度不及预期,也是导致爱美客资金大量闲置的原因。

根据招股书,2020年9月,爱美客A股上市时实际募集资金净额为34.35亿元,募集资金计划用于投资相关项目的总金额为19.34亿元,超募资金超15亿元。

其A股募集资金计划投资的项目包括植入医疗器械生产线二期建设项目、营销网络建设项目、基因重组蛋白研发生产基地建设项目、补充流动资金项目等9大项目,但是这些项目进展并不如预期。

公告显示,由于疫情影响等原因,原计划于2022年12月交付使用的植入医疗器械生产线二期建设项目,交付时间延迟至2024年12月;原计划于2022年12月交付的营销网络建设项目,延期至2025年12月。

截至2022年6月,爱美客尚未使用的募集资金余额为18.49亿元,占全部募集资金总额的53.8%。

这就可以理解,为何其他医美企业大都通过合作代理、合资方式拓展肉毒素业务,而爱美客采取直接收购的方式。假设不算收购韩国公司所用资金,爱美客上市近两年,募资资金使用率只有21.25%。

“不缺钱”也不着急花钱的爱美客,却在马不停蹄推进港股上市计划。2021年7月,爱美客向香港联交所递交发行上市申请,此时距离其A股IPO还不到1年。在上市申请于今年初过期之后,6月爱美客又重新递交了申请。

募资—花不完—资金闲置—买理财—再募资……爱美客实力演绎资本市场“迷惑行为大赏”。不过,还是那句俗话“没人会嫌钱多”,在爱美客“不缺钱”的背后也有不少令其头疼的难题,为此不得不准备更充足的弹药。

02 爱美客的多元化焦虑

事实上,爱美客整体营收过于依赖某几款产品,一直被外界认为是公司发展的主要风险所在。

根据6月更新的港股招股书,关于公司未来发展的风险,爱美客坦言“我们收入增长的主要驱动力,来自于为数不多的几款主要产品的销售,一旦这些产品无法实现或保持预期的销售额增长,可能会对业务及经营业绩产生重大不利影响。”

一直以来,爱美客依托针对颈纹治疗的超级单品“嗨体”为市场所熟知,对于很多消费者及大众而言,嗨体的知名度远远超过爱美客本身。

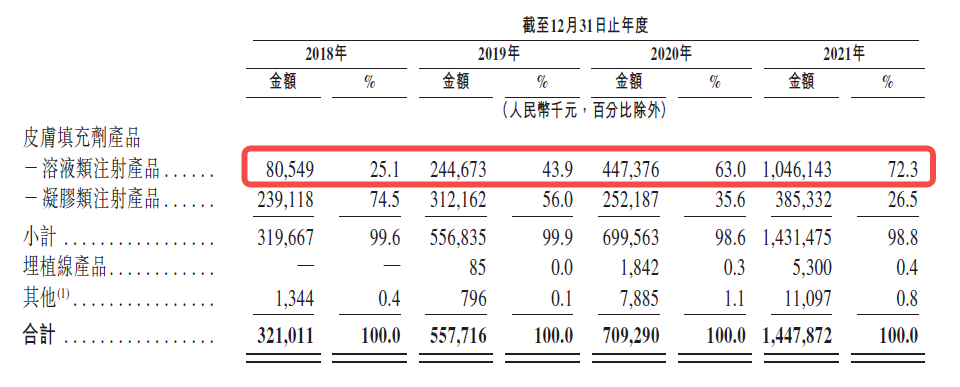

目前爱美客共有在售产品7款,包括溶液类皮肤填充剂、凝胶类皮肤填充剂和埋植线产品,其中以嗨体为核心的溶液类注射产品的大幅增长,支撑起爱美客业绩的整体增长。数据显示,2018-2021年,溶液类注射产品收入占比从25.1%提升至72.3%。

在这个过程中,爱美客接连实现A股IPO、以10亿左右的年收入达成千亿市值,以及冲刺港股。但仅依托1-2款爆品,足以支撑起爱美客如此庞大的资本布局与长远发展吗?显然不能,因此,寻找下一个拳头产品是爱美客迫在眉睫的任务。

过去的两年,爱美客在核心新品布局上持续拓展,但第二个现象级爆品迟迟未出现。

2021年,爱美客收购韩国肉毒素公司Huons Bio的25.4%股份,今年5月双方签订经销合作框架协议、未来由爱美客独家代理中国区域肉毒素产品的进口和经销,目前该肉毒素产品处于国内临床阶段。

不过,肉毒素市场是一个竞争极为困难的市场,多年以来,国内市场由美国保妥适、国产衡力两款产品占据,虽然2020年韩国乐提葆和英国吉适突破重围上市,但截至目前,其分割的市场份额依然屈指可数,线上交易平台数据显示,今年1-4月乐提葆和吉适订单量仅占据肉毒素市场5%的份额。

与此同时,国内还有多款肉毒素产品上市进程在推进中,未来竞争必然激烈,爱美客靠肉毒素打造新爆品的可能性较小。

2021年6月,爱美客旗下产品“含左旋乳酸-乙二醇共聚物微球的交联透明质酸钠凝胶”,即“濡白天使”,取得Ⅲ类医疗器械注册证。这是一款再生材料新品,具有塑形、激活胶原再生能力。

这款产品也带动了爱美客凝胶类产品收入的快速增长,2022年上半年,爱美客包含濡白天使在内的凝胶类产品实现收入2.37亿元,同比增长59.71%,据中泰证券预测,濡白天使上半年预计实现销售1亿元。

但濡白天使面临诸多竞争对手:乔雅登等传统填充类玻尿酸可以实现塑形效果,且在2021年,国内总共获批3款再生材料类填充剂,除濡白天使外,还有伊妍仕少女针和艾维岚童颜针。

势头正猛的胶原蛋白类产品,也将与濡白天使争夺市场。实际上,医美填充类产品中,胶原蛋白才是新填充材料的大赢家。根据新氧发布的数据,2022年1-4月,除玻尿酸以外的新填充材料订单中,胶原蛋白占据近80%的市场份额。

(图 / 新氧)

一面是强势的传统玻尿酸填充产品,一面是奋起直追的新兴再生材料产品,以及势头正猛的胶原蛋白产品,濡白天使也许可以在面部精细化修饰的细分市场找到一席之地,但是要以爆品的姿态杀出重围并不容易。

有医美机构负责人对「子弹财观」表示,“我可能在医美行业干得太久了,比较保守,介于众多新品,我选择多观察一段时间。”

当新品还在奋力布局和厮杀时,反而是嗨体的衍生产品、针对黑眼圈治疗的嗨体熊猫针,实现了市场份额的大跨度拓展。

嗨体熊猫针于2021年上市,据中泰证券数据,2022年上半年,爱美客嗨体熊猫针销售额占其溶液类产品比例预计为35%。以此计算,熊猫针销售额约为3亿元。但这依然只是爱美客围绕“嗨体”这一爆品的精细化运营,并非全新品类。

03 港股IPO意图:买进来还是走出去?

新的爆品打造还需要更多的研发和探索,不过,通过爱美客收购韩国肉毒素公司的操作可以看到,直接收购,是拓展新品类更为有效的方式。但是前提是,要有足够的资金。

爱美客目前“不缺钱”,如果将来在港股上市,还能募集更多资金。

根据爱美客6月更新的港股招股书,上市募集资金用途规划包括五个方面:1、投资、收购和授权许可安排;2、开发及扩展在中国的产品管线;3、通过在研产品进行海外产品开发、注册及商业化及相关合作来扩大全球布局;4、用于营销和品牌建设工作;5、用于营运资金及其他一般公司用途。

其中,第一点和第三点都与海外市场运作相关。简单而言,一是买进来,投资、收购国外的产品,二是走出去,将已有或在研产品推向海外市场。

“其实对于企业来说,永远不会嫌钱多。以爱美客为例,虽然说现在账上有钱,并不代表它一直用这个钱来买理财产品,它可能是在看标的,或者是虽然帐上有钱,但在未来的发展计划中,这个钱是不够的,那么可能就要寻求新的融资方式。”某投行人士对「子弹财观」表示。

该投行人士还表示,A股是一个比较封闭的市场,如果公司想要国际的知名度,会去香港或美股,甚至还会去欧洲那边,尤其当公司有海外发展计划时。

但对于国内医美公司而言,无论是买进来,还是走出去,都很艰难。

走出去拓展海外市场,需要长期的布局和积累,难以在短期内实现。投资并购方面,医疗器械行业具备高门槛、高壁垒特征,国际并购往往都价值不菲。

以爱美客收购韩国肉毒素公司Huons Bio为例,其在收购过程中使用收益法进行估值,增值率高达7384.03%,并由此引发深交所关于高增值率合理性的问询。

据了解,爱美客所收购股份的韩国公司仅有900KDa肉毒素一项产品在韩国境内获批上市,韩国境外获批上市的市场主要为伊拉克、玻利维亚、哈萨克斯坦三个国家。

可以看到,该肉毒素产品除韩国外,在海外获批的均为小众市场,中国、美国等市场目前都未上市,对此,深交所要求爱美客及第三方机构对标的公司的产品单一风险给予进一步揭示。

从国际医疗器械并购市场来看,根据普华永道统计,2021年医疗器械公司在93笔收购交易中花费了764亿美元,平均交易金额达8.22亿美元,其中最大一笔交易Baxter收购Hillrom公司,代价高达105亿美元。

由此可见,爱美客以高溢价并购韩国公司的8.56亿元,相对医疗器械行业平均并购价格而言,俨然是九牛一毛。如果爱美客确有计划进行海外并购,那么港股募资就可以解释了。

爱美客未来能否寻找到合适路径,助力企业增长新版图,现在还未可知。但可以肯定的一点是,港股估值将明显低于A股,此外,A+H上市必然摊薄每股收益。

高处不胜寒,毛利率、净利率一骑绝尘的爱美客,将逐渐走入新征程,而新故事将以投入和消耗开始,而不是收益。

评论