文|BT商业科技

营收出现同比下滑,但亏损额继续收窄、毛利率也有所改善,涂鸦智能二季度交出了一份不算完美但也不乏亮点的成绩单。

就二季度的数据看,进步最大的是SaaS及其他业务,但主营的IoT PaaS业务表现并不理想,这也是营收同比下降的主要原因。而亏损额度的收窄以及毛利的改善,主要得益于较好的成本控制。

总的来说,涂鸦智能二季度的表现无法令人满意。主要原因在于,市场大环境并不差,无论整个物联网行业还是PaaS赛道,都处于高速增长状态。营收的下滑,平台本身肯定要负上很大责任。

走高性价比路线,通过低价模组和庞大的经销渠道和营销活动打江山,让涂鸦智能长期遭受缺乏技术壁垒的质疑。这一点,也直接体现在对第三方供应商、公有云平台的依赖上。随着智能家居厂商加速上云,涂鸦智能的增长潜力当然值得期待,只不过对应的竞争对手也会越来越多。

上市短短一年多,市值已蒸发90%,涂鸦智能现在没有退路,只能迎难而上。

涂鸦智能Q2财报出炉,亏损收窄成最大亮点

乘着智能家居这股东风,“IoT云平台第一股”涂鸦智能的发展前景一度备受看好,在去年3月份登陆美股后市值一度飙升至逾百亿美元的巅峰。但如今,其市值、股价已较峰值跌去逾九成,严重的亏损让其投资者和分析师们深感忧虑。

北京时间8月30日美股盘后,涂鸦智能如期公布2022财年二季度财报。数据显示,涂鸦智能二季度营收出现同比下滑,海外业务仍受到疫情、通胀等不利因素的影响。但好消息是,该季度亏损额继续收窄,毛利率也有所改善,总的来说是喜忧参半。

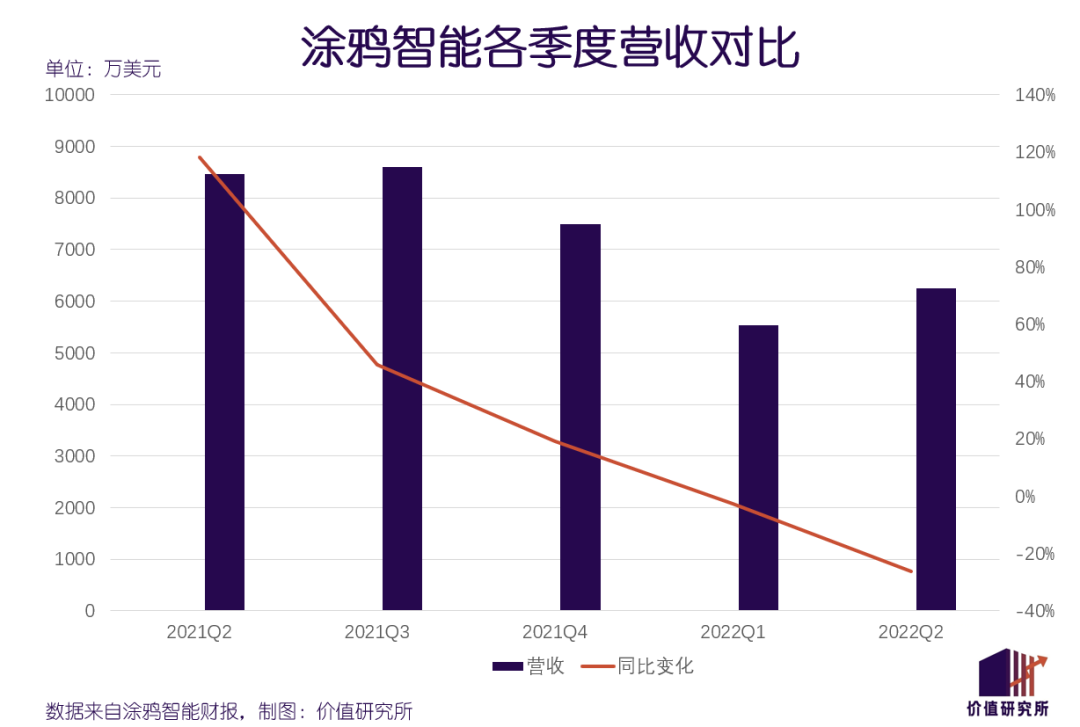

先看营收的情况。数据显示,涂鸦智能二季度总营收为6250万美元,同比下滑26.1%。需要注意的是,这已经是涂鸦智能营收连续两个季度出现下滑,且跌幅较一季度明显放大。

在今年一季度,涂鸦智能营收5532万美元,同比跌2.72%,是自上市后首次出现同比下滑。本来希望涂鸦智能能在二季度打个翻身仗,谁知道情况变得更加糟糕。

涂鸦智能的营收主要来自三个板块,分别为IoT PaaS服务、智能设备分销业务和SaaS及其他增值服务。就二季度的数据看,进步最大的是SaaS及其他业务,但主营的IoT PaaS业务表现并不理想。

根据财报数据,二季度涂鸦智能IoT PaaS业务收入为4760万美元,同比大跌38.1%,营收占比依旧维持在80%以上。至于SaaS服务,虽然录得高达114.3%的同比增长,但实现营收也不过720万美元,对整个公司来说依旧显得杯水车薪。

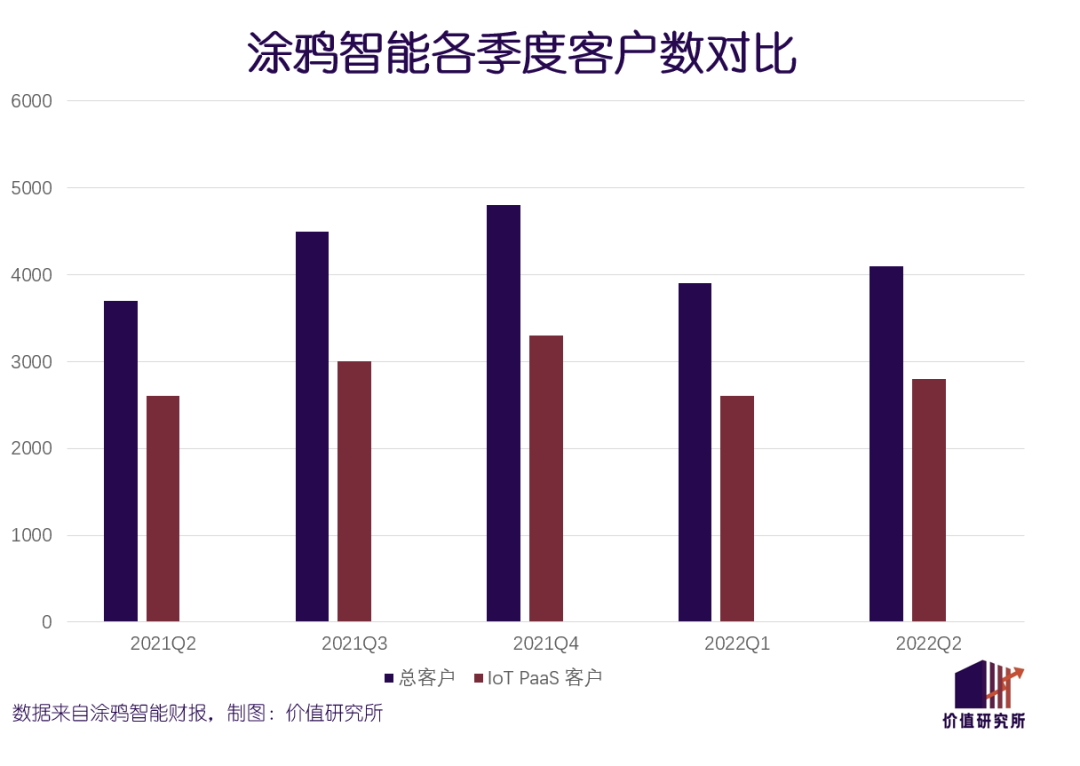

涂鸦智能的IoT PaaS服务收入,来自为客户提供云链接、基础物联网和边缘计算服务的收费。客户连接的设备数越多,PaaS模组数量就越多,营收自然就越高。而在上半年,该业务客户规模的增长相对有限,是造成营收大幅收缩的重要原因。

数据显示,截止今年二季度末,涂鸦智能客户总数约为4100家,较去年同期仅增加约400家,较今年一季度增加约200家。其中,二季度的IoT PaaS客户数为2800家,同比仅增长约200家。更糟糕的是,这两项数据均较去年四季度的峰值明显下滑。数据显示,去年四季度涂鸦智能客户总数和IoT PaaS客户数分别为4800家和3300家。

不过这份财报也不是全无亮点——最令人欣慰的,无疑是亏损额的收缩以及毛利率的改善。

数据显示,二季度涂鸦智能运营亏损为3950万美元,同比收窄5%;非GAAP运营亏损则同比收缩15.9%至2230万美元,相对应的非GAAP亏损率更是较第一度大幅收窄32个百分点,这也是自去年三季度来首次出现环比改善。

毛利方面,二季度公司整体毛利率同比提升0.6%至42.8%,各个业务板块的毛利状况也都得到不同程度的改善。其中,营收出现大滑坡的IoT PaaS业务毛利率也从去年同期的42.4%小幅提升至42.5%。

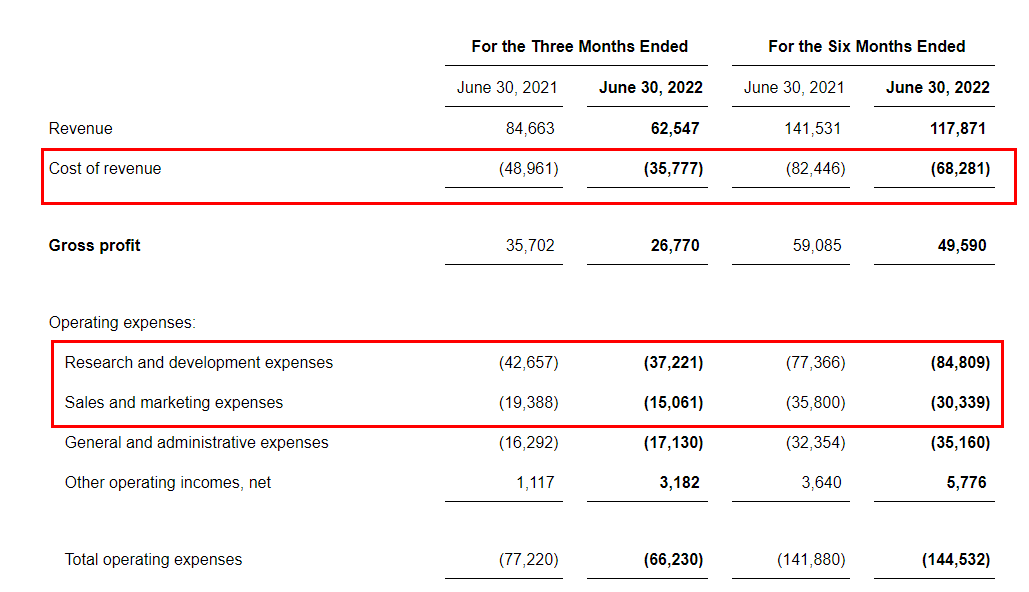

在营收下滑的情况下,毛利还能实现显著改善,主要得益于较好的成本控制。

翻看成本结构可以发现,涂鸦智能二季度营收成本从去年同期的3570万美元下降25%至如今的2680万美元,总运营费用则同比下降14.2%至6620万美元。在各项支出中,研发费用和销售及营销费用都显著降低,只有一般及行政开支略有上升。

(图片来自涂鸦智能财报)

不过总的来说,涂鸦智能二季度的表现难以令投资者满意。毕竟智能家居云服务需求处于爆发阶段,按理说作为资深玩家的涂鸦智能理应成为受益者。

前瞻价值研究院的报告显示,中国物联网产业规模超过5000亿元,过去五年保持近40%的年均复合增长率。至于涂鸦智能押宝的IoT PaaS业务,根据灼识咨询的数据,2021年规模为946亿美元,预计在2026年将达到1948亿美元,未来五年年均复合增长率约为15.5%,是一条具备高成长性和高潜力的赛道。

市场大环境并不差,最终交出这样一份毁誉参半的成绩单,平台本身肯定要负上很大责任。

全面解构涂鸦智能的营收模式以及成长经历之后,价值研究所(ID:jiazhiyanjiusuo)认为,一切问题的症结,在很早的时候就已埋下伏笔。

缺乏技术壁垒,涂鸦智能的最大命门

在赴美上市仅仅一年多之后,涂鸦智能今年7月5日以双重主要上市的形式登陆港交所,成为两次上市间隔时间最短的回港中概股之一。

在短时间内两次上市,很多人将原因归结为美国SEC的极限施压以及今年上半年在美上市中概股的多轮暴跌。但另一个无法回避的事实是,涂鸦智能从去年下半年开始持续滑坡的业绩。

正如前文所说,IoT PaaS是涂鸦智能最重要的营收支柱,其业绩的起伏,自然很大程度上和该业务的发展挂钩。而这项主营业务最大问题在于,习惯了粗放式生长、长期走薄利多销路线,一直没有堵上技术环节的缺口。

自成立之初,涂鸦智能的IoT PaaS业务就走高性价比路线,通过低价模组和庞大的经销渠道、营销攻势打江山。在2017年,涂鸦智能联合创始人兼COO杨懿曾向媒体表示,涂鸦智能要做的是“把智能家居普及出去”。

“智能家居市场的普及取决于多个因素,其中一个就是价格突破临界点。”

在那个时期,亚马逊、谷歌以及苹果三大国际巨头是智能家居行业的统治者,国内市场尚处于起步阶段,并没有形成规模效应。涂鸦智能的IoT PaaS服务则对准刚刚起步的国内外中小厂商,提供低价采集的模组和云端服务,在价格上具备一定优势。直到后来不断发展壮大,才拿下飞利浦、Calex等少数几个大型客户。

在估值水涨船高的那些年,涂鸦智能客户数以及供应的IoT PaaS设备数都处于爆发式增长状态。2019年,涂鸦智能部署的IoT PaaS设备数达到了6010万台,次年暴涨94%至1.17亿台,规模在业内首屈一指。

然而,靠销售规模拉动营销的路线,以及重市场推广轻技术研发的主战略,让涂鸦智能长期遭受缺乏技术壁垒的质疑。而涂鸦智能在技术上的缺陷,直接体现在对第三方供应商、公有云平台的依赖上。

一方面,在招股书和过去两年的财报中都能看到,涂鸦智能IoT PaaS模块的生产主要交由第三方供应商负责。只有通过第三方供应商在模块中嵌入IoT PaaS边缘计算功能,这些模块才能正常运作,而涂鸦智能本身并不具备独立生产的能力。从这个角度讲,涂鸦智能更接近于贴牌厂商的角色。

在上一财年年报中,涂鸦智能坦承芯片供应紧缺对其业务造成的严重影响。深究其原因,仍是缺乏上游议价能力和技术竞争力,无论核心零部件还是生产环节都十分依赖外部合作。

另一方面,从早期的亚马逊AWS,到如今加入的微软Azuer和腾讯云,涂鸦智能的IoT PaaS云服务基础架构一直都由第三方公有云厂商进行托管。除此之外,最近两年开始大力发展的SaaS业务,同样依赖公有云服务商提供底层技术服务。

需要注意的是,由于IaaS公有云市场渐趋饱和,SaaS赛道又过于分散、难以形成头部效应,许多云服务大厂都将下一阶段扩张重点锚定在PaaS平台服务上。比如在今年早些时候推出全屋智能2.0版本的华为,就是IoT PaaS赛道的全新、重磅玩家。

对于涂鸦智能来说,这些厂商的介入不仅相当于带来新的竞争对手,更有可能影响双方在公有云服务方面的合作。

大敌当前,涂鸦智能没有退路。看起来,唯有通过补上在技术上的短板、构筑自己的竞争壁垒,才能从根本上解决成长的烦恼。

智能家居厂商加速上云,涂鸦智能的机遇与挑战

8月25日,涂鸦智能发布了最新版Matter解决方案,为客户提供全球首批支持Matter协议的服务和产品。

熟悉智能家居领域动态的读者应该清楚,Matter协议是涂鸦智能、CSA连接标准联盟、谷歌、亚马逊以及苹果等头部企业共同发起的应用层连接协议,旨在打破智能家居领域的生态壁垒,实现不同品牌、不同类型智能设备的无缝衔接,打造真正的智能生态系统。

智能家居行业的互联互通,对于涂鸦智能等云服务厂商来说无疑是一个全新的机遇。因为在其背后,隐藏着智能家居厂商全面上云,加速向规模化、平台化转型的大趋势。

2012-2019年,是国内智能家居行业的爆发期,注册企业数量一路从6000家增长至60000多家,翻了整整十倍。但经过一轮大浪淘沙,行业已经逐渐步入成熟期,规模以上企业成为主角。

格局稳定下来之后,对外拓宽竞争边界变得困难,内部的互联互通成为厂商们的增长驱动力。去年12月,中国家用电器协会、中国通信标准化协会联合制定并发布的《智能家居系统跨平台接入与身份验证技术要求》,就将印证了这个趋势。

现如今,不同品牌之间的智能家居产品亟需打破生态局限走向互联,上云是最直接的选项。以智能安防产品为例,CSHIA统计的数据显示,国内超过92%的智能安防产品都有上云需求,实现智能门锁、摄像头等产品的无缝衔接。在这个过程中,涂鸦智能为主的PaaS/SaaS服务商,正是智能家居厂商需要依赖的沟通桥梁。

不可否认,在IoT PaaS这条主赛道上,涂鸦智能有自己的优势。

官方披露的数据显示,自从2020年以来,涂鸦智能IoT PaaS服务新增连接设备数和同比增速就稳居行业之首。虽然技术上算不上出类拔萃,但兼容性极强的开发平台,足以连接各个基础云平台的系统,对需要频繁迁移产品的开发人员以及渴望跨平台连接的智能家居厂商来自有吸引力。

当然,如果说市场需求爆发是涂鸦智能的机遇,那么随着行业规模扩大,竞争对手不断增加,则将为其带来新的考验。

前面提及的华为,就是最值得涂鸦智能关注的竞品。

华为智能家居业务本就起步于PaaS平台服务,目前仍在围绕其HiLink开发者平台进行布局。在全新发布的全屋智能2.0中,华为的HiLink解决方案可以提供手机、平板、智能穿戴等IoT产品之间的互联互通,并打破第三方物联网连接壁垒。比如华为开放的API接口,可以实现和美的M-Smart等系统/设备的互联。

小米这边,虽然向第三方厂商开放IoT生态链的意愿并不强烈,但也在努力壮大小米智能生态内部的开发者团队。总而言之,涂鸦智能想在一众强敌中杀出一条血路并不容易。能不能成功,或许只有时间才能给我们答案。

写在最后

在成功赴美上市后,涂鸦智能CEO陈燎罕曾向媒体坦承自己在创业之初的曲折经历,以及内心的煎熬。

“一年半的时间才有第一个客户,我们当时也对自己产生怀疑:我们的方向是不是选错了?我们进入赛道的时间是不是太早了?”

事实告诉我们,涂鸦智能的路没有选错,入场的时间也没错。恰恰相反,早在2014年亚马逊和谷歌就押中了智能家居赛道,前者的Alexa智能音箱和后者的Google Home系列产品都诞生于这一时期,也为智能家居市场埋下了爆发的种子。如今回过头看,涂鸦智能选择押宝的IoT云服务赛道,也完美迎合智能家居行业的发展潮流。

IoT云服务的市场增速、潜力都值得信赖,良性的市场大环境并没有因为疫情等客观因素而崩坏。现在要看的,只是涂鸦智能能不能顶住竞争压力,补强短板,守住自己好不容易攒下的份额优势。

评论