文|雷达财经 李亦辉

编辑|深海

随着半年报揭晓,海天味业的增长压力再次呈现了出来。

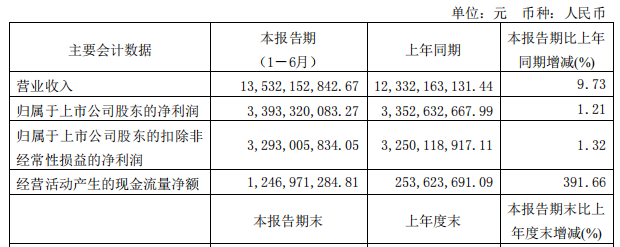

8月29日,该公司发布半年报。财报显示,2022年上半年,海天味业实现业收135.32亿元,同比增长9.73%;净利润33.93亿元,同比增长1.21%。

同花顺iFinD数据显示,这是继去年之后,海天味业营收、净利润再次双双录得个位数增长。其中,归母净利润为上市以来最差增速。

据中报披露,报告期内,需求端受疫情影响,居民需求疲软,公司订单出货量放缓;成本端上游原材料继续超预期上涨,产品盈利能力被压缩。这导致海天味业的主营业务食品制造业毛利率下滑了2.39%,营业成本上涨了14.58%。

海天味业在二级市场的表现也不尽如人意,市值几近腰斩。公司股价自2021年1月达到152元高点后,已波动下挫超一年,截至8月30日收盘,股价为78.25元/股。

业绩承压、股价大起大落,海天味业频频试水多元化破局。但到目前为止,这些新业务尚未给海天味业贡献太多业绩。

业绩增速持续低迷

过往财报数据显示,海天味业连续多年两位数增长。

2017年,公司营收145.8亿元,同比增长17.06%,其后三年,一直保持15%-16%的稳定增幅。即便疫情突发影响的2020年,公司当年营收增速依然有15.13%,营业收入达到227.9亿元。

2021年,“酱油中的茅台”表现堪忧,营收250亿元,同比增长9.71%,增速创6年来新低,首次跌到个位数。

这一年,海天味业首次感受到寒意。公司在年报中提到,2021年外部环境发生了非常大的变化,新冠疫情余波未平、消费需求疲软、各种原材物料价格上涨、社区团购恶性竞争、限电限产导致供应趋紧等等,企业经营环境复杂而严峻,公司面临前所未有的挑战。

实际上,2021年10月25日起,海天味业对酱油、蚝油、酱料等部分产品的出厂价格调整3%-7%不等。而它上一次提价还是在五年前。

即便如此,其毛利率仍是从2020年的42.17%降至2021年的38.66%,创下2013年以来的新低。

而从原材料涨幅来看,公司提价速度显然跟不上成本的上涨。据2021年年报,上游原材料大豆、包材等价格纷纷上涨,导致海天味业“直接材料”上涨高达18.17%,营业成本同比增长16.3%,远超终端产品涨价幅度。

在今年3月的业绩交流会上,海天味业董秘张欣表示,“提价时除了考虑成本还需兼顾市场,目前消费者需求较弱,不能无限制地将成本向消费者转移。”

涨价策略“失效”后,海天味业的业绩压力有增无减。进入今年一季度,公司营收72.1亿元,同比微增0.72%;归母净利润18.29亿元,同比下降6.36%。

从半年报推测,公司第二季度实现营业收入63.22亿元,同比增长22.19%;实现归母净利润15.64亿元,同比增长11.79%,扭转了一季度负增长的态势。

东莞证券认为,步入二季度,4月疫情反复一定程度上影响了发货节奏与订单出货速度。5-6月随着餐饮渠道逐步恢复,公司产品销量有所改善,叠加去年Q2低基数以及提价逐步体现至报表端,公司Q2业绩环比大幅改善。

但据中报透露,报告期内,国内疫情多点爆发,餐饮、旅游等行业遭受冲击,居民消费需求疲软,给调味品市场带来很大挑战,公司的产品订单出货量放缓,短期承压显著。成本端,原本已经高企的成本今年继续超预期上涨,产品盈利能力被压缩,公司经营压力进一步加大。

数据显示,2022年上半年,海天味业毛利率为38.05%,同比减少2.39个百分点,其“酱茅”成色略显褪色。

银河证券研报提到,毛利率下滑主要系大豆、包材等原料价格上涨所致,提价难以全部对冲。

半年报显示,2022年上半年,海天味业营业成本同比增长14.58%,主要是材料价格上涨及产品销售增加所致。

消费者需求疲软,也进一步说明,公司难以通过提价将成本顺利转嫁给下游,尤其它的餐饮渠道占比高于家庭渠道,受到餐饮低迷的影响更大。

至于渠道方面,2021年,公司线上渠道营收仅7亿,收入占比不到3%。到今年上半年,线上销售5.36亿元,占比4.23%,仍然较低。

在电商与新零售盛行的当下,提高线上销售占比仍是海天味业努力的方向。

酱油行业消费触顶?

天眼查资料显示,海天味业是中国调味品行业的优秀企业,专业的调味品生产和营销企业,历史悠久,是中华人民共和国商务部公布的首批“中华老字号”企业之一。目前生产的产品涵盖酱油、蚝油、酱、醋、料酒、调味汁、鸡精、鸡粉、腐乳等几大系列百余品种产品。

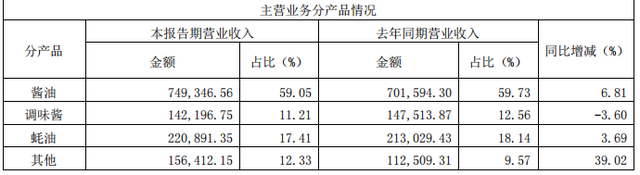

在公司上半年135.32亿元总营收中,酱油以74.93亿元营收、59.05%的收入占比撑起“半边天”。另外两大品类中,蚝油在上半年收入22.09亿元,营收占比17.41%;调味酱收入14.22亿元,占比11.21%。

上述“三驾马车”中,报告期内酱油收入同比增长6.81%,蚝油也同比增长了3.69%,调味酱则在上半年表现不佳,同比下滑了3.6%。

从年报数据来看,占比公司总营收六成的酱油,在去年毛利率超过40%,为毛利率最高的产品。但收入来源过于聚焦酱油,在酱油行业趋于见顶的情况下,公司经营风险倍增。

国家统计局数据显示,我国酱油产量从2004年到2015年呈现出放量式的高速增长,从2015年之后酱油行业总产量开始回落。

背后的原因在于,尽管调味品是刚需,但在消费水平提升的背景下,吃少吃好成为消费者的追求。据国家统计局数据,国内人均年酱油需求量已从2015年的7.28千克降至2020年的4.86千克。

另一组数据是,据平安证券研报,2012-2020年,中国酱油行业零售额从411亿元增长至874亿元,年复合增速为9.9%。如果看最近几年的数据,2016年以来,增速已经明显低于10%,2019年只有6%多一点。

海天味业最早通过草菇老抽打开餐饮市场,后来草菇老抽产品在广东厨师圈打开名声。但是,由于饮食习惯和口感偏好等差异,我国调味品行业呈现出区域集中格局,单一厂商较难打通全国市场。

而在酱油消费总量见顶的情况下,海天味业近年来的增长只是来源于渠道的拓展。

2014年,海天味业共有一级经销商2100个左右。随后的2018-2020年,公司经销商数量从4807家增至7051家,单个经销商平均贡献营收却逐年下降,从339万元降至307万元。

然而,增加经销商也不是长久之计。目前,海天味业的网络已100%覆盖了中国地级及以上城市,在中国内陆省份中,90%的省份销售过亿。有分析认为,以后海天味业想要继续提升行业集中度难度也越来越大。

广东省食品安全保障促进会副会长朱丹蓬分析指出,海天味业的酱油是行业老大,但随着产能限制和竞争加剧,已经明显触到天花板,这也是公司进行多品牌、多品类等布局的核心原因。

频繁跨界拓展新品类

业绩承压之下,倒逼海天味业寻找新的增长点。

除了传统的酱油、蚝油和调味酱这些大品类之外,公司还将产品线拓展至醋、料酒、复合调味料等这类有较大容量空间的品类。

据统计,2020年8月,海天味业推出四款火锅底料,正式入局火锅底料市场;同年12月,进军复合调味料赛道,上市了一系列“快捷方式”中式复合调味料。

2021年初,海天又低调推出“油司令”新品,正式进军食用油板块;同年6月,海天又上线了一款名为“地理印记”的大米产品,进入粮食板块。

3月25日的业绩会上,海天味业相关负责人表示,醋、料酒、复合调味料等目前竞争格局尚未定格,公司将助推这些新品类加快发展,构建新的增长点。彼时董秘还回复投资者称,预制菜领域与调味品关联度较高,公司也正在积极调研中。

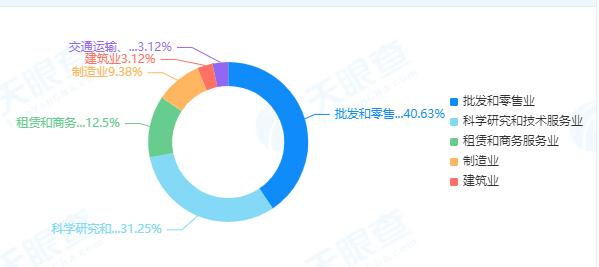

天眼查显示,截至目前,海天味业对外投资32起,其中超4成在批发和零售业。

这些新业务表现如何呢?公司在最新财报中表示,上半年酱油、蚝油等核心品类继续保持领先,醋、料酒等高潜品类取得超常规发展。

表现在营收方面,包括了公司积极拓展的其他品类的部分,上半年实现营收15.64亿元,增幅高达39.02%,表现优异。

招商证券认为,今年疫情下公司加大对醋、料酒等新品类的投入,借助核心经销商资源抢占份额,效果明显。

而在与调味品相关联的品类之外,海天味业还将触角伸向了饮料领域。

去年3月,海天推出一款名为“爱果者”的苹果醋饮料,零售价9元左右。不过,在某电商平台旗舰店中,目前此款饮料的销量平平。

在近期,海天味业又在其“海天美味馆”小程序内上架了一款饮料新品,名为“喜悦满满”胡萝卜发酵果蔬汁,以0脂肪、0甜味剂、0防腐剂、消化快好吸收等为卖点。

中商产业研究院的数据显示,2021年全国社会消费品总额分类中,饮料类商品同比增速达22.4%,在所有社会消费品类目中名列前茅,海天味业或正是看中了该赛道的前景。

入局饮料界能否为海天味业打开一扇窗呢?鉴于饮料市场竞争激烈,不少公司早已深耕多年,一些观点对此持怀疑态度。

盘古智库高级研究员江瀚认为,饮料行业是一个竞争非常激烈的红海市场,海天味业跨行业进军饮料行业所要面临的竞争压力不比调味品行业小。

评论