文|市值榜 贾乐乐

编辑|赵元

随着8月31日的到来,德邦会不会退市将迎来大结局。

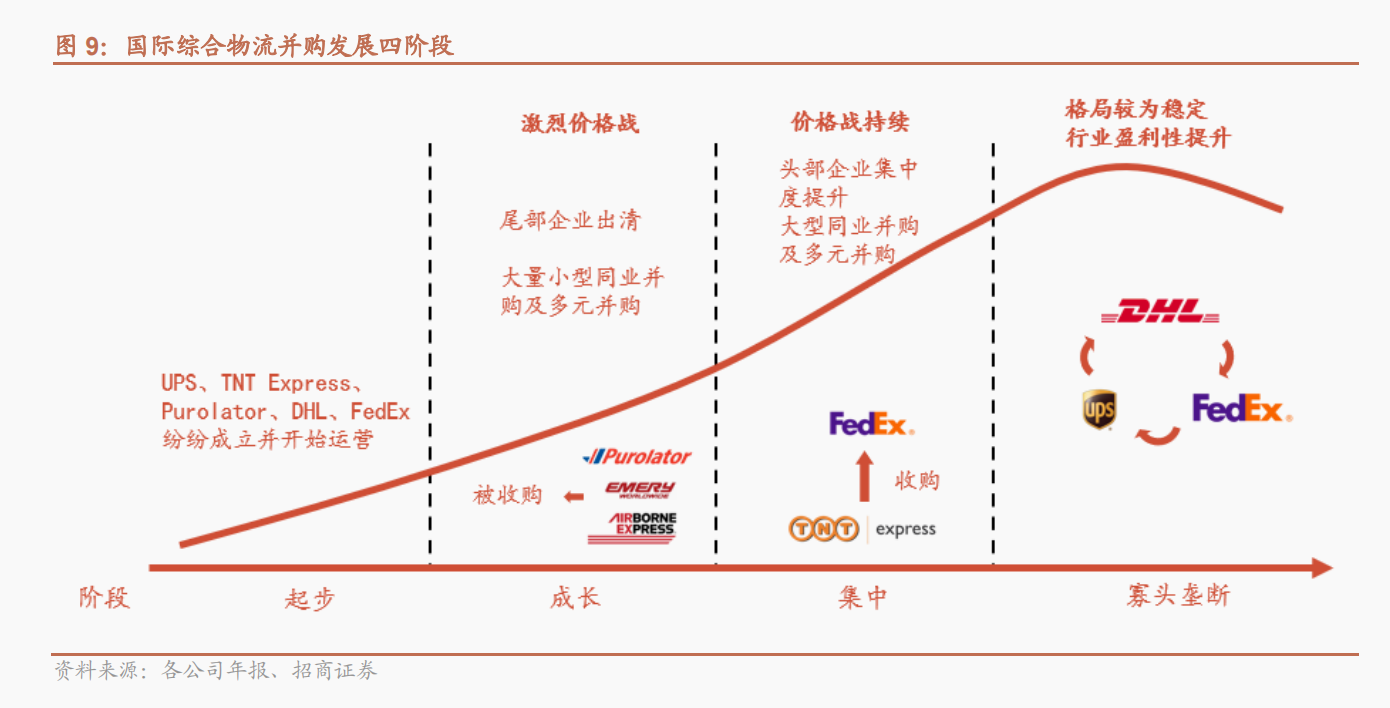

当前,我国的物流业正在复刻国际物流公司走过的路,正从集中阶段迈向寡头垄断阶段,密集、多元化、大型并购是这个阶段的特点,比如,顺丰收购嘉里物流、极兔收购百世,再如今年的京东收购德邦。

今年3月,京东集团控制的京东卓风拿到了德邦的控制权,在控制权变动公布前后,德邦走出了翻倍的行情,市场对于京东物流给德邦带来的想象有所期待。

8月,德邦进入全面要约收购期,一旦接受要约收购的股份数量达到一定标准,德邦将失去上市公司地位。整个8月,德邦的股价波动幅度不大,一直在要约收购价13.15元上下徘徊,多空双方在小心翼翼地博弈。

时间来到要约收购的最后期限,在没有明显套利空间的情况下,德邦会触发退市条件吗?如果德邦不会退市,投资者应不应该接受要约?德邦进入京东体系以后,能为投资者打开收益空间吗?本文将回答这些问题。

01 德邦会退市吗?

德邦作为股本总额超过4亿元的上市公司,按照《上海证券交易所股票上市规则》,当社会公众持股低于总股本的10%时,将不具备上市条件。

其中,社会公众股不包括持有上市公司10%以上股份的股东和一致行动人、上市公司的董监高及其关联人员。

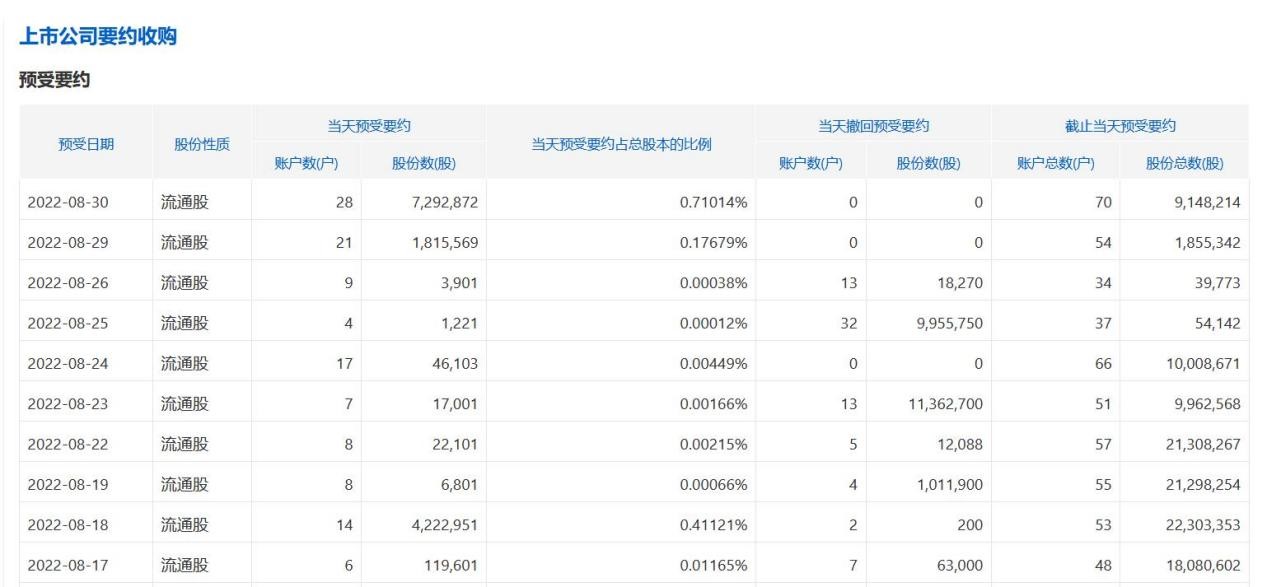

根据规定,本次要约收购最后期限在2022年8月31日,截至2022年8月30日,预受要约的股东户数为70户,股份数合计为914.8万股,占总股本比例不足1%,距离触发退市条件还有很远的距离,德邦大概率不会退市。

而从东财Choice的筹码分布来看,截至8月29日,70%的成本集中于13.2—17.96之间,相较于13.15元的收购价,套牢盘比较多,投资者卖出股票动力不足。德邦8月的行情还有一个特点:一旦股价低于要约收购价,成交量就迅速萎缩,股东更加惜售。

从上面截图也可以看出,有投资者对于是否接受要约犹豫不定,比如,8月24日盘后德邦披露中报,次日,有32个股东户合计995.6万股撤回预受的要约。

换句话说,德邦的中报,增强了投资者的信心。从这份中报可以看出,德邦的盈利能力正在改善。

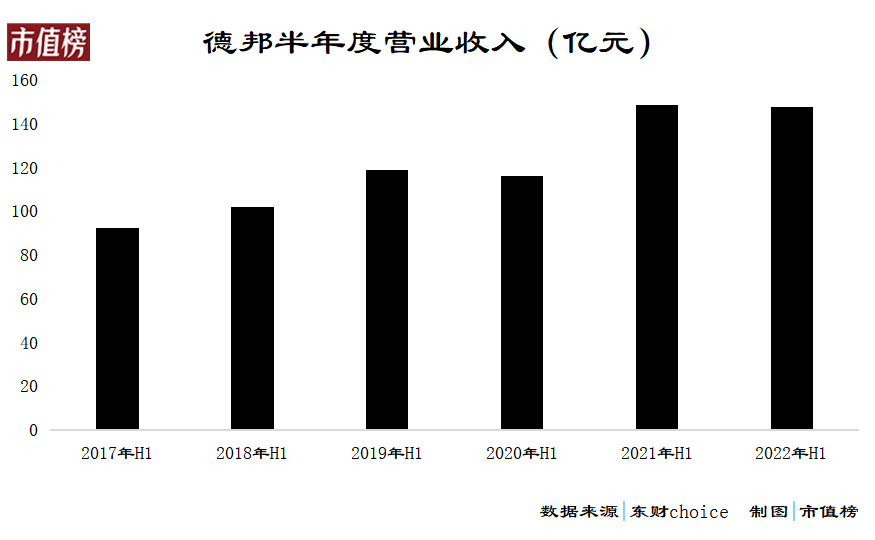

2022年上半年,德邦实现营业收入148.0亿元,同比微降0.59%,主要是受部分地区因疫情封控的影响。单二季度来看,德邦营收77.8亿元,同比和环比分别增长了3.5%和10.8%。

利润端的表现更好于收入。2022年上半年归母净利润1.74亿元,同比增长超过3倍,扣非后净利润0.89亿元,上年同期为亏损0.80亿元。

主要原因在于控费成效显著,管理费用和销售费用分别下降了8.06%和9.31%,品宣费用、通讯费用、交通差旅费用、办公费都有明显的收缩。

背后原因在于德邦的知名度已经达到了一定水平,宣传策略趋于稳定,和组织、流程优化降低了职能成本,也就是说这些降费策略将长效发挥作用。

一方面是德邦的业绩转好,另一方面德邦当前的股价略低于13.15元,中小股东的犹疑难以避免。

当前,要约步入了最后期限,在8月29日、30日和31日这最后三个交易日,预受股东不能够撤回对要约的接受,德邦的中小股东必须做出慎重的决定。

02 应不应该接受要约收购?

在德邦大概率不会退市的情况下,接受和不接受要约,哪个更明智?

这需要先厘清对于是否接受要约收购犹豫的人群有哪些,接受与不接受要约的利与弊。

犹豫的人群分为三类:

第一类是对于要约收购不太了解,认为德邦私有化之后,自己手中的股票会迅速贬值,流动性变差,像退到新三板一样;

第二类是持股成本在13.15元以下,希望落袋为安的股东;

第三类是持股成本在13.15元上方,担心德邦股价会进一步下跌的股东。

根据证券法第74条规定,若德邦股份最终终止上市,收购人将在两个月的期间内,按照本次要约价格,也就是13.15元收购余股股东拟出售的余股。换句话说,不接受要约的股东也有后路,仍能以13.15元将持股卖给京东一方,所以,第一类人群的担忧不会存在。

第二类和第三类股东,需要考虑自己的胜率和赔率。

最好的策略是胜率高,赔率也要高。

在德邦很大概率不会退市的情况下,对第二类人群来说,接受要约胜率为1,但赔率很低,因为持股成本很低的股东很可能在2022年3月份那波行情中已经获利了结,此后德邦的最低价也在12元上方。大部分人不是做T的高手,所以这里不再讨论通过做T降低成本的情况。

对第三类人群来说,接受要约则胜率为0,赔率也就没有意义了。

如果不接受要约,股东的策略还有两个,二级市场卖出和继续持股。

从面向公众要约收购以来,除了24号披露中报后股价有所上涨,其他时间,德邦走的是织布机行情。这两天,大盘环境较差,德邦仍然稳住了13.15的价格,8月30日,股价收于13.13元。如果直接卖出,大部分股东属于亏损出局,小部分股东是微盈出局,同样是胜率为0、赔率无意义和胜率为1、但赔率低的组合。

那么,继续持股的胜率和赔率怎么样?这要看德邦短期的股价走势和中长期的价值。

回顾今年三月份,因股权变动事项停牌前后的14个交易日里,德邦股价走出了翻倍的行情,除了市场情绪高以外,也反映了投资者对于京东与德邦巨头联合未来前景的看好。

今年中报披露以后,德邦股价打破了不涨不跌的趋势,连涨两天,也说明业绩的改善受到了资本市场的认可。

此外,京东物流自从德邦披露中报以后,一直上涨,其中有京东物流自身利润大幅转好的原因,也不能排除投资者对于此次并购交易的看好情绪,德邦是否退市毕竟还没有尘埃落定,资金流向港股京东物流,也算一种跨市场套利行为。

未来德邦与京东融合得怎么样,如何借力京东的资源,业绩改善的持续性,都关乎到留下的股东未来能取得的收益上限。

03 收益上限看什么?

在经典的股票定价体系中,盈利能力、现金流的获取能力以及增速是关键因素。

先来看德邦的成长性,分两个维度:市场规模和德邦的竞争优势。

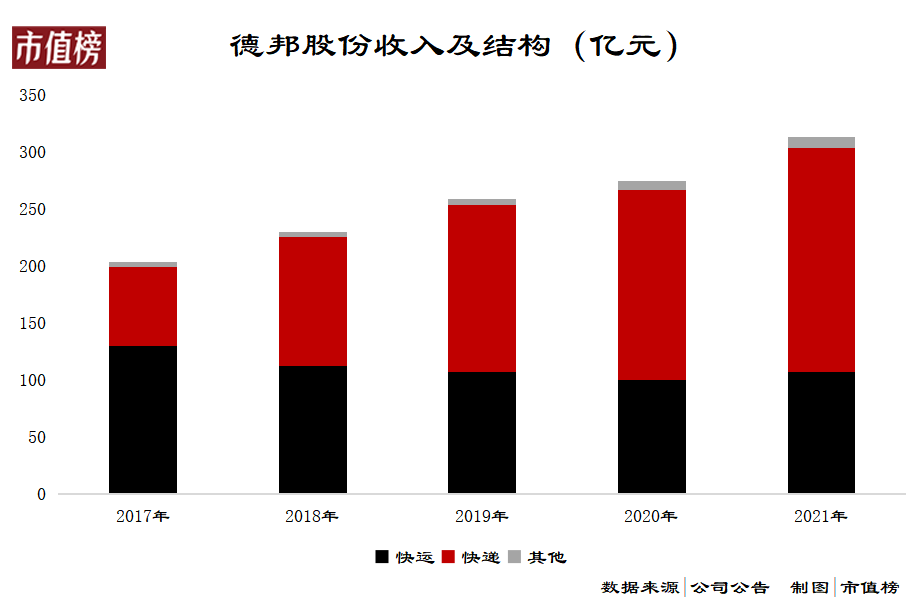

德邦的业务分为快运、快递和其他。

快运业务是德邦的传统优势业务,属于零担中的细分赛道,目前步入成熟期,德邦的重要工作是降本;快递业务主要是大件快递。

德邦的两大业务,快递业务符合中短期的行业趋势,快运业务则符合中长期的行业趋势。

研报显示,从中短期来看,快递行业处于从成长竞争期向成熟发展期过渡的关键阶段,行业逐步从价格战后的利润修复走向盈利能力的持续提升。

德邦的快递业务在今年第二季度,公斤单价同比上涨了1.9%,边际修复明显。

快递业务的发展趋势是向大件快递渗透,尤其是电商,大家电、家具、健身器材等大件消费品的线上渗透率要远低于小件消费品,未来的空间更广。

相比传统电商小件,大件快递存在货物重量体积大、货品价值高、无法放入快递柜等特点,发货方及收货方对收派服务、货物破损率及时效稳定性提出了更严格的要求,仅依靠价格抢夺市场份额,无法满足末端客户追求更优质物流服务的需求,所以,大件配送物流企业的竞争壁垒也更高。

也就是,大件快递配送的护城河形成之后,将会更深更广。

从中长期来看,物流增量市场被创造的逻辑,将从消费力崛起转变为品牌与制造崛起的切换。换句话说,物流行业增长的动力从2C的消费转变为2B的智能制造+2C消费。

作为老牌零担之王,在承接2B业务时,德邦早已形成自己的优势包括运输网络覆盖范围广、可凭借一定的规模优势降低成本等等。

数据显示,零担行业的集中度正在不断提升,企业前10强的收入合计占30强总收入的比例从 2017年的69.3%提升至2021年的84.9%。

不管是大件快递还是快运,与京东的联合,都提高了德邦获取更多市场份额的可能性。

大件快递业务上,一方面,德邦拥有高达2.13万辆自营车辆,2141条干线,这将增强京东物流的运力,丰富其物流网络,另一方面,京东联合德邦,可以打通家电、家居、健身器材等大件商品的“零售-物流-配送-安装”链条,能为德邦开源。

大件快递的中转环节自动化程度较低、对末端上门服务的要求高,规模效应的发挥需要达到更大的体量、更精细的经营。

德邦可以复用京东的仓储资源、借助数智化能力,实现业务量的提升,以及更快地实现自动化、智能化,提升效率。快运业务同样受益于这样的赋能。

再来看德邦的盈利能力。

德邦业务量的增大,自动化、智能化程度的提升,以及半年报中已经表现出来的控费能力,都能够实现降本增效,从而带动利润率提升。

最后,德邦现金流的获取能力强劲。以2022年上半年为例,德邦经营活动净流入18.95亿元,远高于净利润。

回到投资收益上,投资者想要的高赔率和高胜率,最终是依托在企业经营的胜率和赔率之上。

如上文所述,我国物流行业最终的市场格局将会是寡头垄断,胜的玩家盈利性也将有所提升。

德邦通过与京东的联合,可以说是提前锁定了一个赢家阵营的席位,投资的胜率和赔率都会因此得到提高。

评论