文|深燃 邹帅

编辑 | 唐亚华

8月30日,跨境互联网券商富途控股(下称“富途”)发布2022年第二季度财报。报告期内,富途总收入17.47亿港元,同比增长10.8%。净利润6.42亿港元,同比增长20.2%。今年一季度,富途的收入和净利润都出现了同比下降,二季度重回增长,似乎有回暖迹象。但从增速来看,2021年一季度以后,整体呈现下降趋势,曾经的高速增长已不可能重现。

截至发稿前,富途股价报收45.89美元/股,距离去年年初最高点的204.25美元已跌去近77%。最新总市值67.45亿美元,与高峰期将近300亿美元相比,可谓“膝斩”。

作为国内头部跨境互联网券商,富途和老虎都是借互联网行业的东风而起,传统券商的高门槛被踏平,用户想炒股,不再需要去线下经历复杂的开户流程,炒股这件事变得便利起来。而且,这两家互联网券商以及其他中小券商的创始人大多都有腾讯、网易、阿里等头部互联网公司的从业背景。

直击传统券商的缺陷,又赶上了中概股热闹非凡的时期,富途频频捞金。在港美股疯狂打新的2020年,富途的全年净利润同比增长699.9%。

富途和中概股以及互联网行业可谓是唇齿相依。近一段时间,中概股股价降温,IPO减少,互联网行业裁员、收缩等消息纷至沓来。曾经狂炒狂赚的年轻人们也逐渐趋于保守,和企业一样,先捂紧钱包,再看市场。作为财富产生和交易的“中间商”,富途的三位数增长神话成为往事。我们试图从数据中窥见,富途的“坦途”,该去向何方?

互联网趋稳,富途还有钱赚吗?

2020年,受全球疫情影响,不能出门的年轻人开始疯狂炒股。2020全年,富途净增约32万付费客户,客户日均收益交易(DARTs)为46.2万笔,同比增长340%。这一年,股市也很热闹,IPO的IPO,赚钱的赚钱,拼多多就是在这一年股价翻了3.7倍。当然,提供炒股服务的“中间商”富途,这一年身价也翻了3倍多,总市值达62亿美元。

股民在赚股市的钱,富途在赚股民和企业的钱。按季度来看,富途的暴富神话在2021年一季度达到巅峰,其总收入、净利润、总交易量、客户日均收益交易都达到了近年来的峰值。财报中解释,该季度富途利息收入(保证金融资利息、银行存款利息以及IPO融资产生的利息收入)同比大涨355.8%,原因之一便是香港IPO市场活跃带来的新股融资利息收入上升。

2021年一季度之后,情况发生变化。

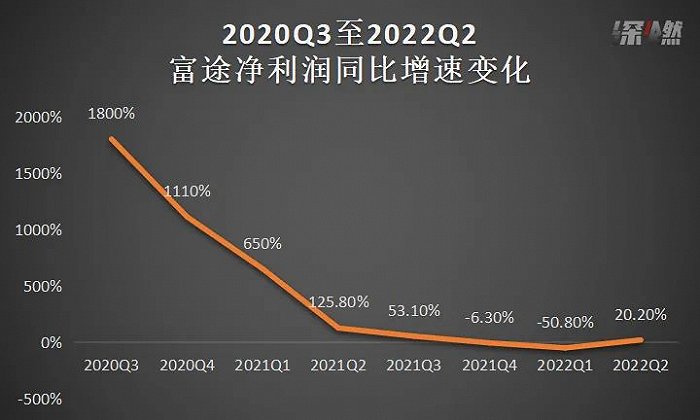

2021年二季度到2022年二季度,富途的每季度收入降到20亿港元以下,且增速较慢。2022年第二季度,富途收入17.47亿港元,同比增长仅有10.8%。回想去年同期,其收入15.78亿港元,同比增长高达129.3%。净利润的波动也和收入相似,2022年第二季度,富途净利润为6.42亿港元,同比增长20.2%。

制图 / 深燃

但是,从增速来看,富途的收入和净利润有不同的表现。2020年下半年至2021年第一季度,富途的收入增速一直呈上扬趋势,但在2021年一季度之后大幅走低,甚至在今年一季度收入出现同比下降。最新财务数据中,2022年二季度收入同比增长10.8%,虽然恢复了增长,但和高峰期的增速相比,仍相去甚远。

净利润方面的增速则是一路下滑。2020年三季度,富途净利润暴涨18倍,2021年二季度增速下滑至125.8%,此后便一直没有回到三位数。

监管趋严,中概股情绪不稳,冲击IPO的公司也没那么多了,2021年下半年以及2022年一季度,富途的净利润也出现了同比下降。和收入表现一样的是,在最新的2022年二季度数据中,富途的净利润回到了小幅增长状态。

制图 / 深燃

制图 / 深燃

可见,2021年一季度是一个重要节点。疫情让实体经济迈入深水区,但同时又让在线办公、在线教育、互联网券商走上风口。炒股人躺赚,富途这样的券商笑了,中概股斗志昂扬。但是,当流量逐渐触顶,红利与热流逐渐消退,监管同时强力进入,多方面原因让风口上的富途来到了冷静期。

同样能证明这一点的,是富途拥有的客户总资产,以及交易的活跃度。

2022年二季度,富途总交易量为1.3万亿港元,同比增长仅2.4%。事实上,从2021年一季度之后,富途的季度总交易量就一直保持在1.2万亿-1.4万亿港元之间。对比2020年下半年到2021年一季度,这一数据始终在大幅攀升,2021年一季度总交易量达2.2万亿港元。

客户总资产的变化不及总交易量一样大起大落,但近几个季度来看,增长微乎其微。交易量逐渐减少,并连续5个季度停留在一个稳定的区间,炒股人冷静了,市场冷静了,富途也不得不冷静了。

制图 / 深燃

整体来看,富途始终在赚钱,只是最近一年多赚得没那么猛,也没那么快。我们可以从富途的收入构成中看到可能的原因。

制图 / 深燃

富途的收入分为经纪佣金及手续费、利息收入和其他收入三项,其中前两项都和富途的客户息息相关,前者是在交易时向客户收取,后者是通过客户放在富途的资金中获取。其他收入则是赚企业的钱,包括财富管理和企业服务收入。炒股的人少了,上市的企业少了,富途赚钱也没以前那么容易了。

富途,还能留住炒股人吗?

2012年,富途证券在香港成立。2019年,富途证券母公司富途控股登陆纳斯达克,成为2019年互联网券商海外上市的金融科技第一股,腾讯是其最大的机构股东。

富途曾在招股书中给自己的客户群画了像。平均年龄34岁,收入普遍较高,约45.2%的客户从事互联网、信息技术或金融服务行业。

而且,富途的客户忠诚度比较高。很长一段时间以来,富途的客户留存率都保持在98%左右,最新财报中说,2022年第二季度,这一数据近99%。从这一点看来,富途的客户粘性极高。

但是,不退出,不流失,不代表一直有交易,足够活跃的客户才真正为公司贡献收入。

上文提到,近5个季度以来,富途的总交易量趋稳,客户总资产也相对停滞。这代表着客户交易谨慎,同时也不太敢投钱了。

老客户交易变少,压力来到新客户这边。富途的用户及客户分为用户、注册客户和付费客户三种。用户是在富途上注册了账号的人,还没有入金,也没有产生交易。注册客户是在富途上开设一个或多个交易账户的人,付费客户指的是在富途交易账户中拥有资产的人。

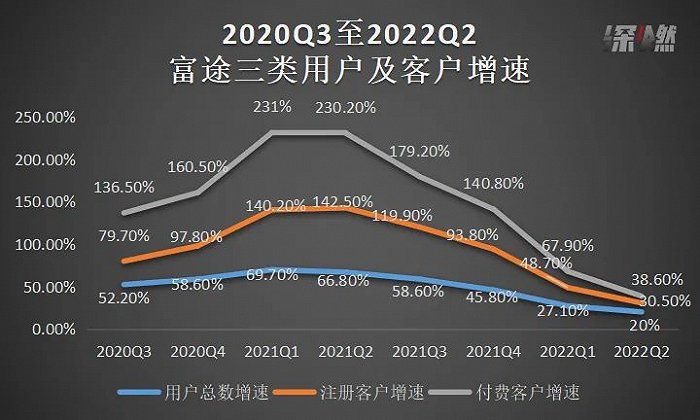

截至2022年二季度末,富途的用户总数同比增长20%至1860万,注册客户总数同比增长30.5%至302.179万人,付费客户总数同比增长38.6%至138.7146万人。用户和客户始终在增长,这也正好能和富途的高客户留存率对应上。

看似三类人群都在增长,但从增速来看,“拉新人”的效率已经大不如前。

用户和客户增长速度最快的时期,还是在2021年第一季度以前。截至2021年一季度末,富途用户总数为1420万人,同比大涨231%。注册客户为195.74万人,同比增长140.2%,付费客户的增速来到了69.7%的峰值,总数79万。

此后的5个季度至今,富途的用户及客户增速陡然下降,而且三者的增速逐渐接近。过去,付费客户的增速一直处于高位,这也说明富途的用户转化成付费客户的概率比较高,而如今付费客户的涨幅都快与没开户没付费的用户涨幅持平了,只在富途平台上观望,却迟迟不产生交易的人变多了。

制图 / 深燃

原因似乎早就藏在富途的用户画像中。30多岁的互联网人,在过去的一年多里面,经历了太多变动。互联网公司业务收缩、裁员、降薪,让这批淘金者开始重新思考,是在风险里赚钱,还是先守住本金,抵抗风险。另外,富途本来做的就是港美股的生意,在中概股退烧,甚至退市的影响下,这部分人群的炒股意愿也明显减弱了。

此前据光子星球报道,富途的早期用户很大一部分都来自中国互联网科技公司的内部员工。这些人之所以会使用互联网券商平台,是因为互联网行业曾流行给予员工股权激励,员工可以在券商平台上处理自己的资产。

归根到底,富途面临的问题还是互联网行业红利在渐渐消失,不管是被动拿到公司股权激励的互联网人,还是主动盯上中概股爆发期的互联网人,现在都冷静下来了。

无近忧但有远虑,富途新的增长点在哪?

尽管多个数据的增速都在放缓,或者下降,但短期来看,只要股市在,交易在,富途就有钱赚。

从富途的收入结构来看,经纪佣金及手续费是绝对的收入主力,占总营收的一半以上。也就是说,炒股的人越多,富途的业绩表现就越好,反之就越差。

富途和老虎这类互联网券商平台,做的就是“赚差价”的生意,这是一个相对稳定的商业模型。股市有涨有跌,企业市值有高有低,投资者有亏有赚,其中唯一不变的是,每一笔交易的发生,都会给富途带来佣金和手续费的收益,这也是其第一大收入来源。

不难理解,股市的情绪波动,大环境的变化,对富途这类互联网券商来说,影响的只是赚多赚少的问题,只要平台能够在成本和费用上保持稳定,不花太多钱,环境再不好,也能赚点是点。

但同时,互联网券商的特殊性,也使其拥有不少远虑。

从富途的财务数据中可以发现,其财务表现与互联网行业的发展水平和股市的情绪高度相关。IPO热,炒股热,互联网行业斗志昂扬,富途就能持续三位数的同比增长,但只要大环境发生变化,其中一个有了退烧迹象,富途的增长也就相应会被拖慢。所以,富途与互联网、中概股可谓是“一荣俱荣,一损俱损”,持续提供股市信息服务、交易服务的同时,它也可以从这些服务的走势中看见自己的命运。

另外,监管趋严也让富途这类互联网券商急需找到自己稳定的增长点。

今年年初,中国人民银行金融稳定局局长孙天琦指出,金融作为特许行业,必须持牌经营。从业务实质看,跨境互联网券商在我国境内属“无照驾驶”,涉嫌非法金融活动,这种定性与资本项目是否完全可兑换无关。

互联网券商不是第一次受到此类质疑。去年,孙天琦就曾发表过类似主旨的演讲,人民网也曾发文指出以富途控股和老虎国际为代表的跨境互联网券商存在用户信息安全的隐患。

金融牌照,是跨境互联网券商的“命根子”。不仅在境内需要“持证驾驶”,而且能否获得牌照以及牌照的含金量如何,也代表着券商的综合实力。截至2021年末,富途证券在全球范围内拥有44张牌照及展业资质(中国香港19张、美国19张、新加坡3张、泛欧地区2张、澳大利亚1张)。继续增加手头的牌照数量,也是富途摆脱不了的课题。

境内监管日益趋严,富途早就将目光转向了海外,他们试图证明,不完全依赖于境内客户,富途仍然有能力谋得稳定收入。

2021年第四季度,富途披露,约90%的新付费客户来自中国香港、新加坡和美国。2022年第一季度,仍然有超过80%的新付费客户来自中国香港和其他海外市场。到了二季度,富途的香港注册用户数在当地成年人口中的占比超4成。

富途创始人李华曾表示:“对富途来说,新加坡是需要重点拓展的市场。相信在中国香港取得成功的富途,同样能在新加坡有所作为。”

中国香港的经验,能否在新加坡及更多国家和地区完美复制,还需要时间检验。不可忽略的是,海外市场也进入存量竞争阶段,而且市面上也早有如Robinhood这类龙头券商把守城门,再加上海外市场的扩张,需要更多地投入成本,这意味着如果成本日渐拉高,境内外的增长又持续低迷,富途可能出现失衡情况。最新财报中显示,2022年第二季度富途的加工及服务成本为9410万港元,同比上升73.6%,增长的原因是用来支持海外市场的扩张和处理更多的并发交易的云服务费用增加。

狂打新,狂赚钱的时期成为历史。富途,急需找到新的“坦途”。

发布评论

评论