文|开菠萝财经 吴娇颖

编辑 | 金玙璠

近日,国产运动品牌李宁、安踏先后发布2022年上半年财报。

两家对比,安踏以260亿的营收“称王”,几乎相当于李宁的两倍,这依然得归功于其2009年收购的时尚运动品牌FILA(斐乐)。上半年,FILA贡献了超百亿的收入。

不过,过去三年在“网红营销”下狂奔的FILA,上半年毛利率下滑,加上门店受疫情冲击,增长陷入停滞。因为FILA这只现金增长牛的失速,安踏的营收增速,要比同行业的李宁、特步和361°都低。

同时,安踏也在为“买买买”付出更多成本,其在收购的国际品牌身上,光是广告营销费用和门店员工成本,就是一笔不小的开支,受此影响,净利率也要低于李宁。

近几年,在新消费和国潮崛起的趋势下,安踏与李宁的明争暗斗,从以前的专业运动装备转移到拉拢年轻人上。安踏靠FILA一路狂奔,成为网红品牌背后的最大赢家;走单品牌路线的李宁则借国潮重返顶流,成为新晋国货之光。

但市场环境瞬息万变,过去最愿意为营销买单的年轻人,如今也不够用了。安踏、李宁们,必须为自己找到下一个加速器。

现在,他们瞄准的是中产。这不,最近,安踏旗下的始祖鸟(Arc’teryx),就成了中产聚集的户外圈顶流,超越Lululemon站上社交鄙视链的顶端。

不过,当全民消费降级来临,究竟有多少中产会为“高端”背后的安踏、李宁们买单,又能追捧它们多久?

FILA“失速”,安踏“不安”

从营收来看,安踏依然是国产运动品牌界的“老大”。

今年上半年,安踏总营收260亿元,相当于“第二名”李宁的2.1倍,后者上半年的收入是124亿元。

港股另外两家老牌国货特步和361°,体量要小不少,以56.8亿元和36.5亿元的营收,分列第三和第四。

与国际品牌对比,安踏的半年营收,被认为首次超越耐克大中华区。根据耐克2022年Q3(2021年12月-2022年2月)财报和Q4(2022年3月-2022年5月)财报,其大中华区营收分别为21.5亿美元和15.6亿美元,总共约250亿元。

因统计时间偏差,耐克的这一营收数据与其他品牌相比,正好剔除了618年中大促,且安踏的营收覆盖的是全球市场,因此,可比性有待商榷。

但国际运动品牌在中国市场遇冷,是一个不争的事实。李宁上半年的营收,也超越了阿迪达斯中国。

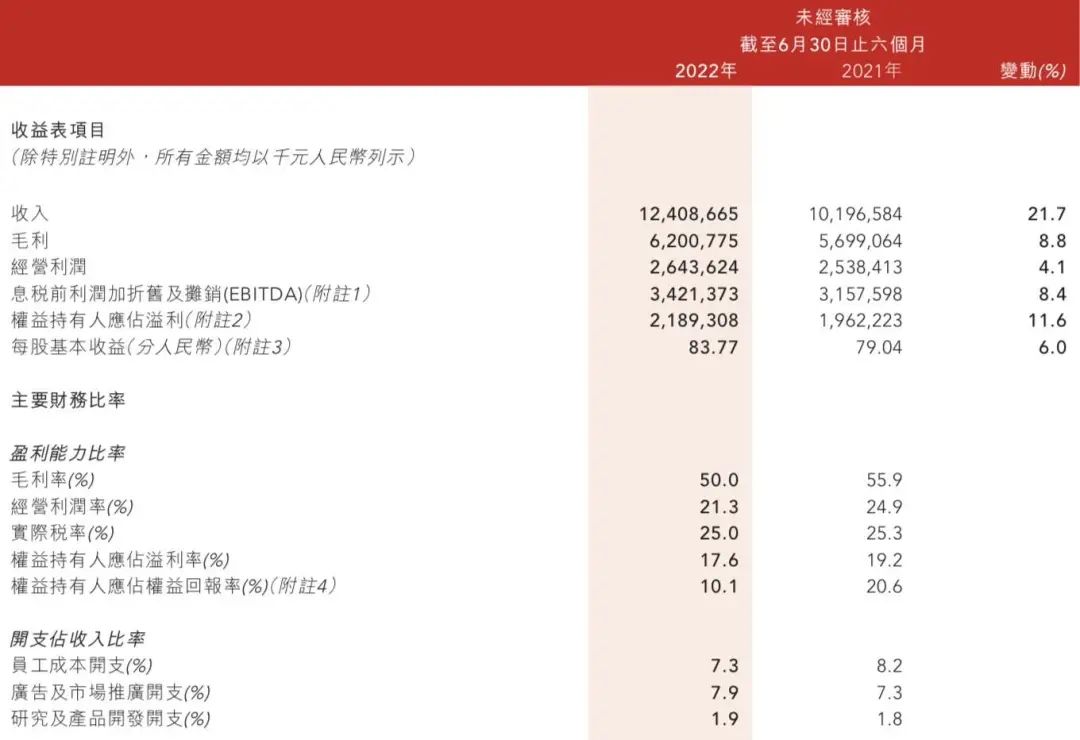

李宁2022上半年财务概况 来源 / 财报

2022年上半年,阿迪达斯大中华区营收约为119亿元,同比下降28.4%,连续五个季度下滑。Puma大中华区市场营收降至约18.5亿元,同比下滑34%。耐克也是连续三个季度营收下滑。

而安踏之所以能在“内战”中获胜,还得感谢FILA。

过去三年,FILA撑起了安踏的半边天:每年为安踏贡献超40%的营收,年度增速一度高达74%;毛利率达到70%左右,远高于主品牌安踏的50%-55%,对整体利润的贡献也更大。

今年上半年,FILA营收108亿元,占到总收入的41.5%。也就是说,如果不算FILA,主品牌安踏与李宁差距并不大。

然而,Bug出现了——尽管FILA创收超百亿,但一反常态出现负增长,上半年营收同比下降0.5%,经营利润同比下滑22.8%。

原因之一是,毛利率减少了3.7个百分点。对此,安踏在财报中解释,疫情影响下适当加大了零售折扣,加上全球原材料价格上涨,以及高端产品创新升级增加了成本。

易观分析品牌零售行业中心研究总监李应涛认为,FILA的降速,一是进入到了高速增长后的放缓期;二是FILA的门店全直营,且主战场在一二线城市,上半年受疫情冲击比较大。

FILA的失速,也暴露了安踏的“不安”。

首先,尽管安踏营收最高,但增速是四个国产运动品牌里最低的,为13.8%;低于特步的37.5%、李宁的21.7%和361°的17.6%。

其次,安踏的净利率也要低于营收更少的李宁。上半年,安踏净利润为39.5亿元,同比下滑4.4%,净利率为15.2%;李宁净利润为21.9亿元,同比增长11.6%,净利率为17.6%。

安踏2022上半年财务概况 来源 / 财报

是什么拖累了安踏?

财报显示,李宁的毛利率为50%,实际上要比安踏更低,后者为62%,其中,主品牌安踏毛利率为55.1%,FILA达到68.6%。

但在多品牌的战略下,安踏的销售及分销开支要比李宁高出不少,达到94.4亿元,占总营收比为36.3%,高于李宁的27.3%。

具体来看,除了渠道费用,安踏的广告及宣传费、员工成本、研发成本,也都高于李宁。

其中最明显的一项是营销成本。因为北京冬奥会相关宣传、新增品牌代言人,其广告及宣传开支达到约27亿元,占到收入的10.3%。相比之下,李宁上半年的广告支出约9亿元,占收入的7.3%。

因为向DTC(直接面向消费者)模式转型,安踏上半年的员工人数和整体薪资也同步增加,导致员工成本同比上涨0.9%,占到收入的15.3%。李宁的员工成本则只有7.3%,相比去年同期降了0.9个百分点。

如此看来,尽管跑在队伍首位,安踏的压力并不小。

网红和国潮,谁更懂年轻人?

最近几年,安踏与李宁的主战场,是争夺年轻人。

为安踏打头阵的,就是2009年收购的时尚运动品牌FILA。

“十年前,国潮消费还没那么流行,在大众认知里,李宁、安踏仍是比较大众的本土品牌,相比而言,来自海外的国际大牌更显高端。此时,选择收购力推一个有国际基因的品牌,是更有利于营销推广的。”李应涛解释。

在他看来,FILA的爆发,首先赢在精准定位,抢占到了一个空白市场地带,且有安踏成熟的供应链提供品质保证。“大概2014年左右我们看到的FILA产品,设计风格与调性非常时尚,比当时的安踏李宁高出几个档次,那正好是当时国内市场没有的。”

与当时安踏主打的三四线城市不同,FILA锁定一二线城市的时尚人群,与定位专业运动品牌的阿迪达斯、耐克也不冲突,在商场购物中心开店能拿到很好的位置,在渠道上再下一城。

FILA的营销,更是与新消费一脉相承的“网红打法”。

在传统国产运动品牌还在花钱做电视广告的时候,FILA已经深谙“流量明星代言+KOL种草+大主播带货”的三板斧。FILA在年轻人群里的影响力,就很大程度上归功于庞大的代言人天团。

“我第一次买FILA,就是代言人蔡徐坤同款。”粉丝安安告诉开菠萝财经,据她观察,FILA的代言人,大多是粉丝基数庞大的流量明星,每次官宣代言人同款就会“卖爆”,“评论几乎都是代言人的粉丝反馈。”

据不完全统计,FILA签约的明星包括:代言人张艺兴、代言人蔡徐坤,时尚运动代言人张钧甯、黄景瑜、高圆圆、江疏影,潮流运动代言人光希Koki、欧阳娜娜,菁英运动代言人全智贤,高级运动时装代言人倪妮。

与此同时,凭借社交平台的KOL种草,FILA打造了不少网红爆款。最流行的“鱼刺”“猫爪”“火星”等几款“老爹鞋”,在小红书上人气非常高。在直播带货崛起的那两年,FILA也是大主播直播间的常客。

“在我印象中,以前做老爹鞋款式的品牌只有巴黎世家,又贵又难买。但这种鞋在国内被FILA带火了,明星博主都在穿。”90后消费者小意称,自己被种草FILA后,两年买了四双。“而且,每逢大促,打折力度非常大,品牌的大额优惠券加上平台满减,经常能做到5折。”

不过,网红营销加上大力促销,尽管炒热了FILA,却难免对品牌形象有所损害,“现在FILA太大众了,穿出去很容易撞款,代表不了你很时尚,更代表不了高端。”

不再被年轻人追捧,或许是如今降速中的FILA真正的焦虑所在。

而且,随着国货消费的崛起,李宁、特步、鸿星尔克们,正在夺回年轻人的心。去年的“新疆棉事件”,更让本土运动品牌,迎来了逆袭的窗口。

与安踏的多品牌矩阵相比,李宁走的是单品牌多系列路线。2018年,李宁在巴黎时装周发布“中国李宁”系列,以此为品牌升级的突破口,在设计上大量运用中国文化与潮流元素的结合,在线下开设中国李宁时尚店,成为“国潮”代表。

国潮设计的价值,拉高了李宁的品牌调性,最直接体现在价格上。这两年,李宁的鞋服产品价格并不低,却销量火热。去年4月,一款发售价1499元的球鞋,在二手交易平台甚至被炒到了近5万元。

在营销上,李宁与安踏不约而同地选择了打“明星”牌,先后签约肖战、王一博为代言人,试图抓住“粉丝经济”渗透年轻人。

在李应涛看来,李宁和安踏,分别选择升级“中国李宁”和重造“FILA”,是不同时间契机下各自的最优解,“但国潮是外部红利,是有时间周期的,它们最终还是得回到产品升级和模式改革上来。”而当下,年轻群体开始主动消费降级,不再轻易为营销买单,也进一步迫使两家尽快寻找新的增长点。

抢占户外,争夺中产?

现在,安踏、李宁们的新目标,落在了中产身上。最近,安踏旗下品牌始祖鸟,就成了中产们的心头好。

始祖鸟是一个来自加拿大的高端户外装备品牌,属于安踏2019年收购的国际运动品牌集团Amer Sports。品牌官方天猫旗舰店显示,一款热销的防水冲锋衣售价5400元、防水登山鞋售价1600元。

除了始祖鸟,Amer Sports还包括法国山地户外越野品牌萨洛蒙(Salomon)、美国网球装备品牌Wilson(威尔逊)等。

据安踏财报透露,今年上半年,Amer Sports母公司AS Holding的营收达96.7亿元,同比增长 21%;净亏损相比去年大幅收窄48%,其中归属于安踏的亏损1.8亿元。有证券机构分析认为,Amer Sports今年有望首次为安踏带来1亿元以上的正向利润。

事实上,在始祖鸟走红之前,安踏早就瞄准了中产。

其财报透露,未来的多品牌矩阵将分为以安踏为核心的专业运动群、以FILA为核心的时尚运动群,以及以“DESCENTE(迪桑特)”和“KOLON SPORT(可隆)”为核心的户外运动群。

与FILA如出一辙,迪桑特和可隆,也是安踏在过去几年时间里收购的国际运动品牌。今年上半年,以迪桑特和可隆为主的户外品牌矩阵,为安踏创收18.3亿元,同比增长29.9%;经营利润4亿元,同比增长33.9%。

迪桑特起源于日本,专注小众户外运动,今年上半年,推出了滑雪、跑步、骑行、高尔夫以及女子健身等运动项目的鞋服和装备。可隆来自韩国,定位高端户外生活方式品牌,归属安踏后主打露营市场,推出了轻量AEROLIFE陨石帐篷系列、露营夹克等产品。

除了新风口的红利,安踏对这类高端户外品牌的营销,“吃定”的也是中产。

比如,在代言人的选择上,一改FILA惯用的年轻流量偶像,而是选择了更被中产消费群体熟知和认可的明星演员,迪桑特合作的是彭于晏、吴彦祖、陈伟霆,可隆与陈坤、刘诗诗合作。可隆还与行李旅宿集团合作,开发出既下山·梅里等户外徒步路线。

在安踏的规划里,这两个品牌的门店,也将开在一二线城市的黄金地段,到今年底,预计分别开店190-200家、180-190家。

与热衷追风口的安踏相比,李宁对高端消费人群的捕捉,覆盖面更广。

去年,李宁推出高端运动时尚品牌“LI-NING 1990”,覆盖休闲社交、日常生活和运动场景,目标受众是“追求有品质、有态度的生活方式,对消费有独立判断和认知,有较高消费能力的人群”。品牌旗舰店显示,其成衣和鞋类产品,大多位于1000-2000元的价格带。

此外,李宁主品牌也开始涉足小众户外运动,上半年首次推出国潮设计的单板滑雪产品。

在行业人士看来,随着露营等户外运动走上风口,剑指中产消费的户外运动,无疑是李宁和安踏要重点运作的一条新增长曲线。

从品牌战略来看,李应涛指出,企业品牌多元化的基础,一般是主品牌趋于稳定,行业增长天花板显现、市场份额提升空间不大,且集团具备多元化运作的能力。“安踏和李宁,如今的确有打造品牌矩阵的基础。”

在他看来,与几乎被国际品牌完全覆盖的篮球、足球等运动项目相比,滑雪、徒步、露营等新兴户外运动,反而具有更大的增长空间,且目前在国内尚未出现非常稳固的头部玩家。而安踏、李宁们,在渠道、供应链和管理能力上,相比新创业品牌,都更具有优势。

不过,李应涛也指出,这些小众户外运动覆盖的消费人群有限,要想在细分赛道再造出一个FILA,难度非常大。更重要的是,在收入波动、消费降级的大环境下,即便是户外运动爱好者,有多少人能真正为价格不菲的高端品牌买单,仍要打一个问号。

对安踏、李宁们来说,是否能实现下一次跃升,变数还有很多。

应受访者要求,文中安安、小意为化名。

评论