文|美商研究

2022年上半年财报显示,屈臣氏中国市场销售额为96.85亿港元(约人民币83.34亿元),同比下滑17%,录得息税前利润6.23亿港币(约人民币5.36亿),同比下滑60%。

图片说明:屈臣氏财报

从1989年在北京开设第一间个人护理店后,屈臣氏进入内地市场已33年。截止目前,中国438个城市拥有超过4100家店铺和逾6400万会员。

这个店铺和会员数量,不论是放到中国零售业还是美妆业看,基本都让对手难以望其项背。

据国家统计局发布的数据显示,上半年化妆品零售额为1905亿元,同比下降2.5%——屈臣氏能在中国10年来化妆品行业零售额首次出现下滑的情况下,实现整体盈利也实属不易,但离巅峰期的屈臣氏相比,显得相形见绌。

巅峰期的屈臣氏,即使不用看财报数字,随处可见的店铺里排长队买单的消费者就是最好的证明。可是今天,在内地哪家屈臣氏还能看到此番场景?

记者在北京望京随机采访了几名消费者,作为95后虽然都听过“屈臣氏”的大名,但都明确表示不会在屈臣氏购物:“导购老是跟着我,对于我这种社恐人群,我很讨厌这种营销方式”、“每次结账的时候都要求凑单”、“不凑单的话,价格实在没有任何性价比”、“都是一些老品牌,好像和我们想要的不太搭”。

简言之,这几位年轻人不愿去屈臣氏消费主要原因是消费体验差、产品无吸引力、无性价比。这不仅踩中了美妆线下零售业的经营雷区,也给新起的“零售美妆集合店”找到了生存的空间。

美商研究观察,名创优品旗下的 WOW COLOUR通过加盟制模式,一年就开出300家店;调色师2019年率先开出7家店,到 2021年上半年已达到240家店。

诚然,它们在开店规模上无法和屈臣氏相提并论,但开店的速度还是让业界刮目相看。

一是有消费者愿意接受这种美妆店新物种,特别是得到了年轻消费者的认可;二是背后有资本看好新零售美妆集合店,愿意扶持美妆零售新业态。

表面上看,这些新零售美妆集合店无非是装修风格(时尚潮流)、服务体验(几乎“零推销”)、产品包装(颜值即正义)上更符合95后年轻人的消费心理,但任何一个零售业态能迅速铺开仅依靠C端是远远不够的。

鲜为人知的是,美妆产品入驻屈臣氏,就需要遵守“屈臣氏规则”:除入驻费外,要接受约35%的扣点和3个月的账期。先不说扣点比例合理与否,从某种程度上,3个月的账期并不算特别长,很多电商平台甚至能压半年账期。

但商业世界,总有新兴力量愿意打破规则,也必须这么做才能“弯道超车”。据了解,在新零售美妆集合店的合作方式中,采取的是无账期条款,直接买断模式,这意味着产品端也不承担滞销风险。

图片说明:2021年新生美妆零售店不完全统计

这正合了近几年崛起的国货品牌花西子、完美日记的心意,因为它们在发展阶段,钱永远都不够烧,既没实力在各大商场一楼开品牌专柜店,也不可能接受长达3个月账期,但又急需线下流通渠道。

相关数据显示,仅在2020年,国内就新增了200多万家美妆相关的企业。可以预见,这些国内美妆企业的诉求和新零售美妆集合店业态模式一拍即合。

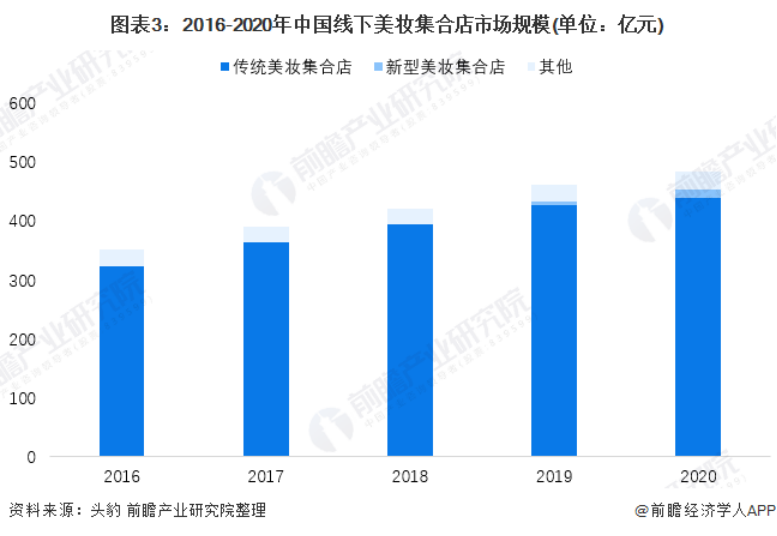

图片说明:2016年-2020年中国线下美妆集合店市场规模

据前瞻产业研究院数据称,2019年起,国内新型美妆集合店起步发展,以调色师、话梅为代表的创新品牌陆续涌现,对传统美妆集合店形成一定冲击。2020年国内新型美妆集合店市场规模为14.1亿元,占整体美妆集合店市场规模2.9%。

虽然这个数字不足以撼动屈臣氏这种传统美妆集合店龙头地位,但显然已引起了屈臣氏的警觉。

屈臣氏中国行政总裁高宏达就表示,“说实话想在中国市场上建立3-5年的战略还挺难的,因为中国市场变化非常快。尤其消费者对新品、新尝试的热爱和追求,这对品牌而言,是非常大的挑战,如何满足中国消费者的需求,是所有品牌都需要去思考的。”

对于“如何满足中国消费者的需求”,2018年屈臣氏才开始实行O+O平台策略,也可以说是不得不选的“自救”措施。

高宏达认为,“屈臣氏O+O是从消费者视角出发,其核心战略是借助线下线上的深度融合,给消费者最好的体验,去建立一个长期的消费者关系。”

线上,屈臣氏打造云店小程序、APP、私域社群、企业微信等多个接触点,将服务从门店延伸到线上;线下,屈臣氏一方面开始对原来的店铺进行改造升级,另一方面借助AR试妆、皮肤测试、免费化妆等服务优化购物体验。

事实上,这些早该实行的商业策略和玩法是否能继续维持住屈臣氏的龙头地位,拭目以待。

美商研究认为,美妆零售业应至少重新思考两层关系:

一是和年轻消费者的关系。在悦己经济和线上经济双重背景下,这些95后消费者可能不知道要什么,如果没有新零售美妆集合店的出现,她们也许还会在屈臣氏消费,但一旦出现更加懂得她们内心诉求的新物种,马上就会用脚投票。

二是和供应商的关系。屈臣氏庞大的线下渠道流量入口是供应商选择与其合作的重要原因,一旦此优势被人逐渐替代,或新的流量入口蚕食旧的场地,供应商和消费者一样,也是用脚投票。

截止记者发稿前,据英国金融时报报道,屈臣氏集团旗下化妆品零售店ICI Paris XL在荷兰的155间分店因拒绝缴纳交4月租金,遭到当地商场一位业主告上法院,并申请屈臣氏欧洲业务应宣告破产,而该名业追讨的欠租仅为9,474.72欧元。

已经在中国大陆438个城市扎根的屈臣氏,明显市场下沉增量潜力有限,如果不能盘活目前拥有的6400万会员,屈臣氏在中国市场的未来并非坦途。

因为美妆零售业竞争激烈,一旦形成某种增长或下滑的势能,此消彼长,可能就是一夜之间的事。

不可否认的是,屈臣氏直到今天仍然是传统美妆集合店的龙头,但新兴美妆集合势力早已在旁虎视眈眈、摩拳擦掌。

我们不希望看到屈臣氏在未来的某一天,和曾经的手机霸主诺基亚一样无奈:“我们并没有做错什么,但不知为什么,我们输了”。

或许马化腾能解释这种无奈:“没有人保证一个东西是永久不变的,因为人性就是要更新。即使你什么错都没有,就错在你太老了。”

评论