文|消金界

在监管强化、疫情反复、利率下降等因素的影响,互联网信贷、助贷等业务究竟表现如何?

消金界选取了在美上市的信也、乐信(NASDAQ:LX)、360数科(NASDAQ:QFIN)、小赢(NYSE:XYF)、嘉银(NASDAQ:JFIN)等五家企业自2021年以来单季度的经营数据,在区分业务、财务两个大类别数据的前提下,分别从用户规模、交易规模、资产质量、转化效率、获客投放、成长能力、盈利能力、杠杆率、Take rate(营运利润率)等九个维度进行对比分析。

07、盈利能力

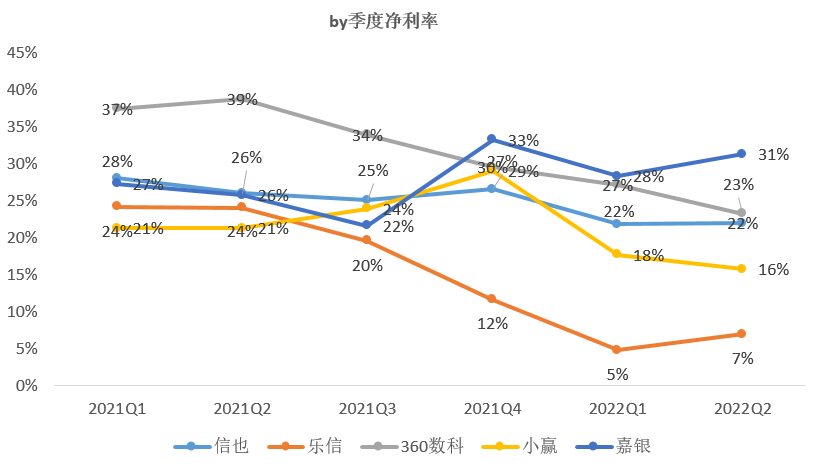

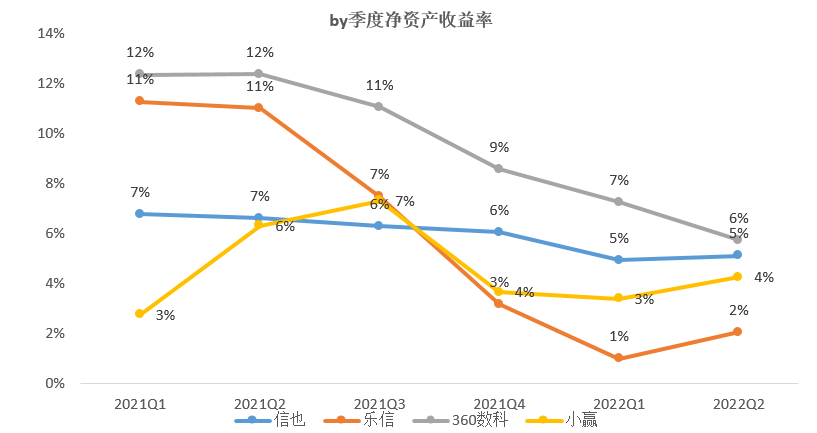

主要从净利率、净资产收益率两个指标来观察期盈利能力的高低。

先看净利率,受制于营收和净利的下滑,除嘉银外,其他各家净利率均呈现出走低的趋势。360数科从2021Q1的37%下滑至2022Q2的22%,乐信从同期的24%下滑至7%,信也从同期的28%下滑至22%,小赢从同期的21%下滑至16%。

可以看出,各家盈利能力均出现下滑。消金界分析,主要是疫情影响下的坏账走高、营收增长乏力两大因素。随着存量市场竞争的加剧,各家净利率有进一步走低的可能。

再看净资产收益率,从给股东带来的回报来看,除信也保持缓慢趋势外,360数科、乐信、小赢均呈现快速走低,这一方面和作为分母的净资产走高有关,另一方面主要还是作为分子的净利润出现了持续下滑。在经历了前期为股东赚取高收益的红利期后,这些平台的股东们,不得不面对回归正常盈利水平的相对低的回报率。

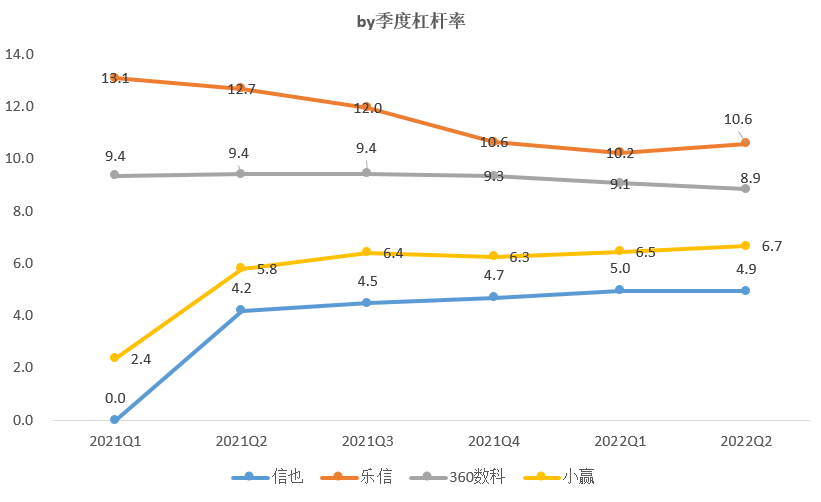

08、杠杆率

杠杆率主要借助在贷余额与净资产的比值来观察。

从下图可以看出,同业内四家被划分为两大阵营,行业排名前两位的360数科、乐信在降杠杆,信也、小赢则在加杠杆。即使是一降一加,360数科、乐信的杠杆率还是高于信也、小赢。

在监管趋严及防止金融领域出现系统性风险大的方针下,机构们无疑会对杠杆率多加考虑,在降杠杆的操作方式上,从业机构要么做大分母注入新增资本,要么就是做小分子缩减控制规模,前者考验机构现金流及融资能力,后者考验机构对市场风向转化的敏感度。无论哪种方式,对于从业机构来讲,都是一个不敢轻易做出的决定。

09、Take rate (营运利润率)

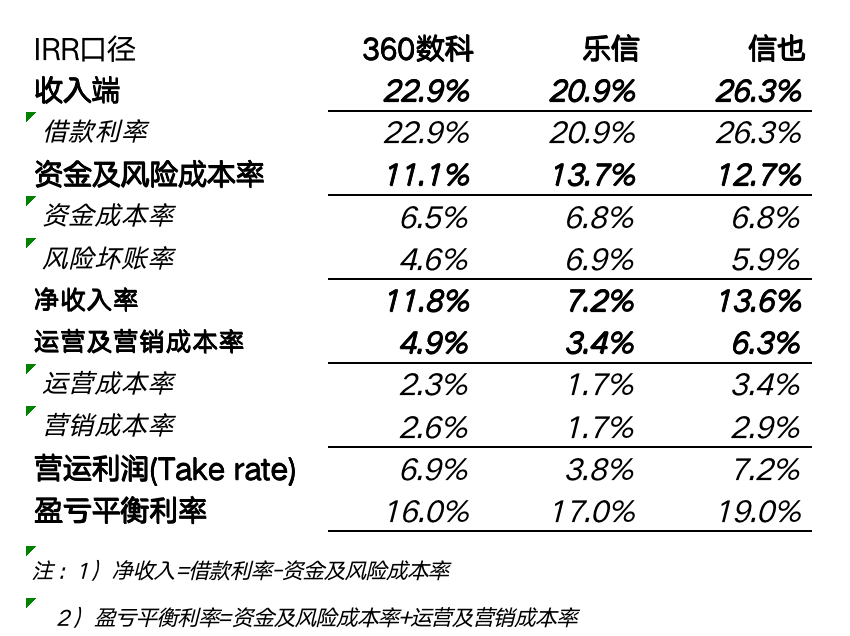

考虑到机构在对客利率、资金获取、借款期限、营销投放、运营成本、风险敞口等方面的不同,为使同业的经营业绩拉到同一个框架之下进行比较,笔者特选取Take rate (营运利润率)这个指标进行比较。

Take rate (营运利润率)=对客利率-资金成本率-风险坏账率-运营成本率-营销成本率

该指标与净利润的区别在于,将从相对值的角度来观察单位订单的盈亏情况,另外也剔除了与业务运营无关的成本,能更纯粹地反映出经营业绩。

另外,考虑到各家借款期限的不同,除了将对客利率折算为年化利率外(IRR),也将成本率统一折算成了年化标准(IRR),能真实反映出从业机构所承担的各项成本数据。

首先来看最新2022Q2季度的Take rate 表现情况,具体数据如下:

从结果指标Take rate来看,乐信该指标值最低为3.8%,而360数科、信也分别为6.9%、7.2%。出现这种情况的原因,一方面是因为乐信收入端对客定价的率较低,仅为20.9%,而360数科、信也分别为22.9%、26.3%;另一方面是因为乐信的风险坏账率有所上升,为6.9%,同业的360数科、信也分别为4.6%、5.9%,两种因素作用下,即使运营及营销成本率较其他两家有不小的优势,反映到Take rate上依然是不如其他两家盈利能力更强。

但是从另外一个角度来看,乐信对客利率定价较低反映出其产品极具合规性,而且对客利率走低符合监管要求的同时,也是行业必然的趋势,在这种情况下,如果乐信后期风险坏账率得到优化,借助较低的运营及营销成本率,后期优势将会显现。从另一个角度看,乐信或许是先行一步。且从目前另一个数据指标盈亏平衡利率来看,17%就可以打平,这一指标目前低于360数科的16%,优于信也的19%。不过几家差距并不大。

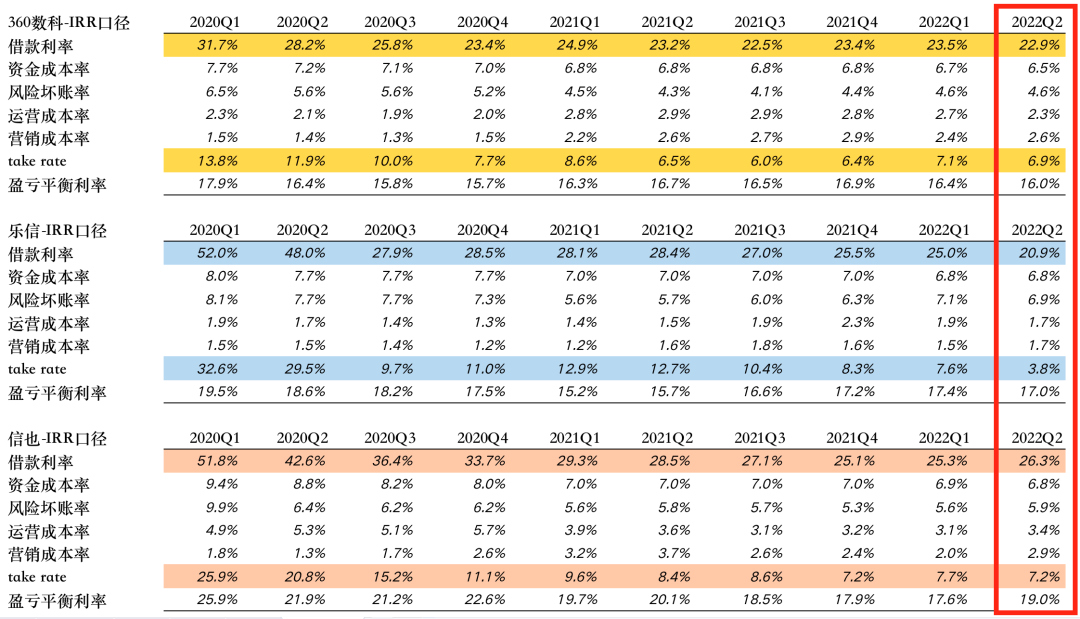

再拉长周期来看自2020年以来,上述三家的Take rate表现情况,如下图:

先看对客利率方面,360数科从2020Q1的31.7%降至2022Q2的22.9%,期间下降8.8pct;乐信从同期的52%降至20.9%,期间下降31.1pct;信也从同期的51.8%降至26.3%,期间下降25.5pct。从下降的幅度来看,乐信无疑是最有魄力的一个,而这个产生的弊端就是在调降对客利率期间出现了明显的亏损。但正所谓长痛不如短痛,从乐信后续的经营数据来看,显然已走出了阵痛期,盈利能力逐步向好。

成本数据方面,同业各机构资金成本率、风险坏账率总体呈现稳中下降的趋势,资金成本目前已经下滑至6.7%左右的水平。风险坏账率虽然各家表现不一,但拉长来看,同样呈现下滑态势。

运营及营销成本各家表现差异较大,从数据来看,360数科的该项成本有所抬升,从2020Q1的3.7%升至2022Q2的4.9%,主要是期间营销成本率上升较快引起的。这与获客策略有关。乐信、信也则相对比较平稳,乐信保持在3.3%左右水平,信也保持在6.3%左右的水平。从绝对值对比来看的话,这块成本控制的比较优秀的是乐信,反映出其较强的经营成本管控能力。

盈亏平衡利率方面,目前各家盈亏平衡利率依然在20%上下浮动。考虑到后期存量市场的竞争程度,如果开启价格战的话,信也与乐信与360数科相比,处于劣势。

09、结语

站在现在这个位置往后看,金融科技平台上的助贷、联合贷等业务所面临的挑战比起之前只会增加不会减少。疫情反复带来的规模缩减及风险增加、利率合规化所带来的收入减少及现金流紧张等等,都成为一个个需要面对的挑战。对于从业机构来讲,这些都是不小的压力。

但从另一个维度来看,风雨之后,消费复苏将带来融资需求提升、利率下调后资产质量向好、拥抱合规后经营可持续与稳定性增强等等,对于从业者而言均是利好,推动行业更有信心地去穿越“阵痛期”。

评论