文|Foodaily每日食品 Josephine

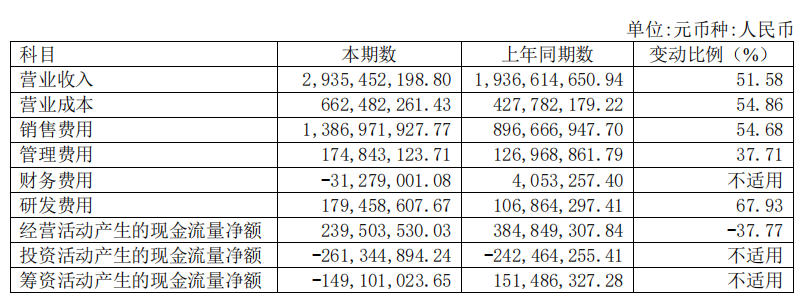

8月30日,华熙生物公布了2022年上半年财报。数据显示,2022年上半年实现营收29.35亿(人民币,下同),相比于去年上半年的19.37亿,同期增长51.58%,但其中功能性护肤品仍然是主力。

来源:华熙生物2022年半年度报告

Foodaily每日食品注意到,华熙生物的功能性食品业务,今年上半年营收额约4436.58万,占公司营业总收入1.5%。

华熙财报在财报中称,功能性食品业务在低基数下实现了大幅增长。去年全年该业务营收0.23亿,今年半年实现近两倍营收。

这样看来,增速确实不错。且华熙生物在2021年布局功能性食品业务线时,就曾表示,“功能性食品将是驱动华熙生物营收增长的‘第四轮’。”

但如今随着新消费浪潮的沉寂、功能性食品面临的消费者质疑及大环境的不确定性,华熙生物布下的这一食品局,究竟是勇敢者的探险,还是鲁莽者的冒险,又或者自信者的游戏?

来源:华熙生物官网

01 增速很快,钱花得也多

如开篇所言,华熙生物功能性食品上半年营收4000多万,几乎是去年全年的两倍。

但与功能性护肤品相比,无论是增速还是营收,都相差甚远,上半年功能性护肤品业务营收21.72亿,贡献了公司营收74%的份额,同比增速也高达77.17%。

自去年1月,国家卫健委批准透明质酸钠(玻尿酸)可以作为食品原料应用于乳制品、饮料类、酒类、可可制品以及糖果、冷冻饮品中,华熙生物就相继推出了玻尿酸水品牌“水肌泉”、透明质酸食品品牌“黑零”以及透明质酸果饮品牌“休想角落”三个功能性食品品牌,进军功能性食品行业。

来源:华熙生物官网

华熙生物财报显示,上半年功能性食品的业务线在逐步完善产品线,水肌泉推出玻尿酸苏打气泡水;黑零根据市场热度推出浆果醋植物饮、玉油柑高膳食植物饮、富铁软糖以及燃脂咖啡在内的 4 款产品;休想角落推出 2.0 系列“夜帽子精华饮”5 款产品,下半年将继续推出 3.0 系列多款新品。

同时该业务线加强线下渠道布局,但财报中仅提到水肌泉入驻了线下超市、智能零售终端、企业线下团购等。

值得关注的是,财报同样指出,华熙生物上半年的销售费用同比增长了54.68%,花费近14亿元。

来源:华熙生物财报

在这部分华熙并没有提出销售费用主要花费在哪一业务线,但可以明确的是,有相当一部分费用用在了加大抖音等电商平台信息流推广,加强与天猫、抖音等平台主流达人的密切合作。

投博主、信息流推广......大幅增加线上推广、广告宣传费用,这也是近两年来新品牌发力增长的常态动作。

可去年下半年开始,消费低迷、新消费遇冷,大多数新消费品牌都被质疑ROI转化问题,居高不下的营销费用却无法带来与之匹配的用户增长,无数玩家验证过的新消费流量公式逐渐失效。

与此同时,同一细分赛道里又涌入了众多新品牌,行业疯狂内卷。

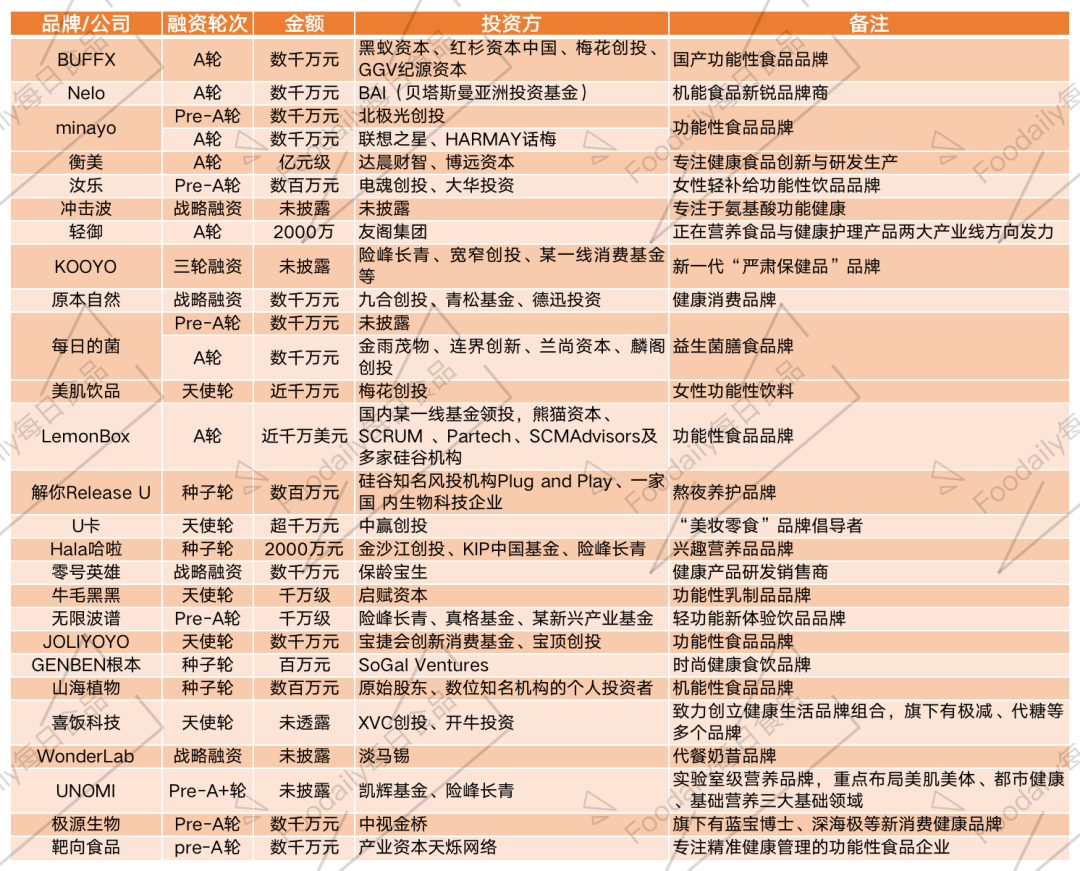

功能性食品市场也同样如此,虽在疫情常态化下,消费者对健康、滋补更为看重,但并未像预期一样爆发,在资本市场也遇冷。

据Foodaily每日食品不完全统计,2021年至今,功能性食品共融资30起,其中26轮融资都发生在2021年,2022上半年仅有4轮。(这里的功能性食品指的是,添加功能性原料,以零食形式推出,不含保健品)

来源:Foodaily每日食品统计“2021年至今的功能性食品品牌融资”

从行业的发展来看,功能性食品并非新事物,却也长期备受消费者质疑,“是否是智商税”是这个行业一直以来的消费者印象。

很显然,品牌认知教育并非这个行业现阶段的任务,消费者接受这个行业的产品,行业认知才是。

02 功能性食品市场前景明朗,但不容易

随着人口老龄化不断加剧,消费者的健康意识也不断增强,我国功能性食品市场的规模在不断扩大。根据中国产业信息网数据,2012-2019 年中国功能性食品产销量持续增长,市场规模从1140亿元增长至3586亿元,年复合增速达17.8%。中商产业研究院也预测2022年我国功能性食品市场规模将突破6000亿元人民币。

且从市场渗透率上来看,中国的功能性食品渗透率仍较低,根据中国产业信息网数据,2018 年美国人均功能食品消费额达924元,日本662元, 中国香港767元,而中国大陆仅为117元,渗透率仅为20%左右,与美国(60%)、日本(40%)相差甚远。

可见,中国功能性食品市场缺口巨大,需求尚未饱和,空间还很巨大。

然国内品牌面临的最大问题在于两点:1、口碑;2、复购。主要体现在:

宣传功效,禁忌多

根据2022年艾瑞咨询研究院的中国保健食品及功能性食品行业研究报告显示,功能性食品在食品配方上比一般休闲食品更加健康,常常都是0蔗糖、0色素、0防腐剂等。在宣传方式上,主要集中在宣传优质的原材料、良好的生产商资质、大厂背书和产品功能实验报告上。

来源:艾瑞咨询研究院

目前保健品需要有蓝帽子认证,但功能性食品并未有太严格的市场监管,主要还是作为普通食品,不过国家对普通食品的保健功能和疾病治疗功能的宣传有严格限制。

今年就有某功能性食品新品牌在宣传时表示,“小朋友吃叶黄素有效护眼”“调节肠道”“改善睡眠,增强新陈代谢”等保健功能;“可以降低病毒的活性”“对女性私处的炎症有效果”等疾病治疗功能。因此违反了广告法而被行政处罚。

其实这就导致,功能性食品在功效宣传上与消费者的沟通成本更高。

见效慢/效果不直观,“智商税”代名词

这两年的风口下,一大批功能性食品新品牌诞生,如BUFFX、minayo等,这时候的功能性食品不同于汤臣倍健、Swisse一类的保健品,而是以睡眠软糖、酵素果冻条、白芸豆咀嚼片等零食产品形式出现在市场。

“主要是为了区别于传统保健品,让消费者在享受好吃零食的同时能满足特定的功效需求,这样更有乐趣,还不会像吃药,消费者的观感会很好”,某业内人士告诉Foodaily每日食品。

但消费者却有不同的观感,很多品牌会喊出“补铁”、“助睡”、“平衡益生菌”等口号,但问题是往往见效缓慢或无法直观看到效果,有些迫切想要看到成果的年轻消费者往往缺乏耐心,这就会直接影响到产品的复购率。

同时很多冲着食品功效去购买的消费者由于在短期内看不到立竿见影的效果,也很容易对其产生“智商税”的质疑。

信任脆弱,复购很难

事实上,功能性食品与其他的食品细分赛道并无明显差异,从拉新到复购,这一条路很难走。

而其他赛道的复购低,主要在于对于品牌的认知不强;而功能性食品主要在于对功效抱有质疑。

“在消费者沟通上,我们更希望陪伴用户一起打卡,告诉他们在多长时间内可以看见明显效果,这样的消费者教育是最好的”,某品牌曾这样说道。

但这样的消费者教育路径导致的品牌成本,无疑会很高,这个效果可能是无法保证的。

但品牌简单粗暴地将产品功效直接告诉消费者,让消费者自己去尝试,显然这一路径也被验证行不通。毕竟消费者自己是否能坚持使用、消费者免疫力不一致等等都无法保证,这也就是为何功能性食品的消费者信任度会很低,复购随之也会差。

总之,当下作为普通食品去添加功能原料,功能性食品行业进入门槛低,有研发能力的的厂商不多,产品功效成分同质化严重。

一方面这是好事,可以让品牌“卷”起来,提高研发能力,研发出真正有功效的产品;但另一方面也要注意,鱼龙混杂之下,无论是产品或营销,不要让消费者对功能性食品的信任度更低。

来源:华熙生物官网

03 华熙入局,究竟是游乐还是冒险?

再说回华熙生物,财报中指出,2022上半年,除了产品矩阵的进一步完善,同时,无锡功能食品基础研究中心和上海食品研发中心也已经成立,研发团队还在扩建,目前华熙生物在食品版块的投资已经初见成效。

那么对于玻尿酸龙头华熙,又是从ToB切到ToC的企业来说,入局功能性食品,究竟是勇敢者的探险,还是鲁莽者的冒险,又或者自信者的游戏?

华熙生物是国内老牌玻尿酸厂商,同时也是玻尿酸全产业链龙头企业,2007年就已成为全球规模最大的透明质酸生产商,是多个国际美妆大品牌们的供应商。

从2012年转型做护肤品,到现在护肤品营收已占大多营收,可见其ToC的转型是成功的。所以做功能性食品,华熙生物依旧可以利用原料端优势和自主科技研发能力,整个供应链体系相对成熟,无论是从原料、配方创新上,还是原料成本上,这就是华熙生物的优势所在。

但正如上文所说,与功能性护肤品不同的是,功能性食品面临着的是整个行业的薄弱信任度。

目前,应对消费者对于健康和美白的焦虑,功能性食品主要集中于“抗疲劳、提神”、“解压助眠”、“皮肤管理”和“体重管理”等功效,在功能性食品功效性成分相似、产品同质化严重的局面下,如何开发更多有效成分、挖掘更多细分市场、开发更多消费场景、满足更多具体需求,这是华熙生物,以及所有功能性食品企业实现行业突围的必由之路。

功能性食品不仅要和同类产品竞争,还要和其他可替代食品竞争,突出自己胜于保健品的口感优势,胜于休闲食品的功效优势。

与此同时,消费者教育也是功能性食品行业的重要着力点,让消费者调整对产品的预期,避免消费者拿功能性食品当药使,拒绝承受功能性食品的不可承受之重,缓解消费者的购买焦虑。

简单来说,如此前华熙生物(688363.SH)董事长兼总经理赵燕于2020年度业绩媒体沟通会上所说,“食品级玻尿酸市场会有较大增长,但2021年只是起步,消费者对玻尿酸这一物质的认识还需要一定的时间。相信后续几年应该会有一个大幅增长。”

这不仅适用于玻尿酸食品,更适用于整个功能性食品,这个行业的路其实才刚刚开始。

而这个产业崭露头角之时,市场也应该给予这些创新产品更多包容之心和改进空间,让更多创新企业在试错中成长。

评论