9月1日,据多家外媒报道,娱乐经纪公司乐华娱乐暂停港股IPO。彭博社援引知情人士消息称乐华预期首次公开发行融资1.4亿美元,但投资者意向未达乐华估值预期,公司决定暂时搁置上市计划等待更好的市场环境。

另据新浪财经报道,接近乐华娱乐管理层处的消息人士证实了这一消息并表示,面对国际地缘政治、全球性通货膨胀反噬经济及疫情多发散发等因素影响,资本市场持续低迷,加之恒指持续下挫、新股大量破发,乐华娱乐经过慎重考虑,决定暂缓本次港股IPO。

按此前上市进程及规划,乐华娱乐3月8日向港交所提交招股书,8月7日通过聆讯,8月24日至31日招股,拟全球发售股票约1.3亿股,募资不超过11.27亿元,随后确定招股价,最后9月7日正式登陆港交所,股票代码2306。然而,本该于8月31日公布的招股价至今仍未公开,也进一步证实暂停IPO消息的准确性。

乐华娱乐上市之路坎坷,在此之前乐华曾于2016年和2018年两度冲击A股上市,但2016年其业绩未达承诺要求作罢,第二次上市则在2021年5月终止上市辅导,此后寻求港股上市。

当下上市也并非良机。近两年来,港股上市公司频频破发。影视娱乐板块,近有8月10日上市的柠萌影视,远有去年登陆港股的B站。据财联社报道,7月至今,已经有22只新股在港挂牌上市。但这22只上市新股首日收涨概率仅为27.27%,打新氛围依然冷淡。

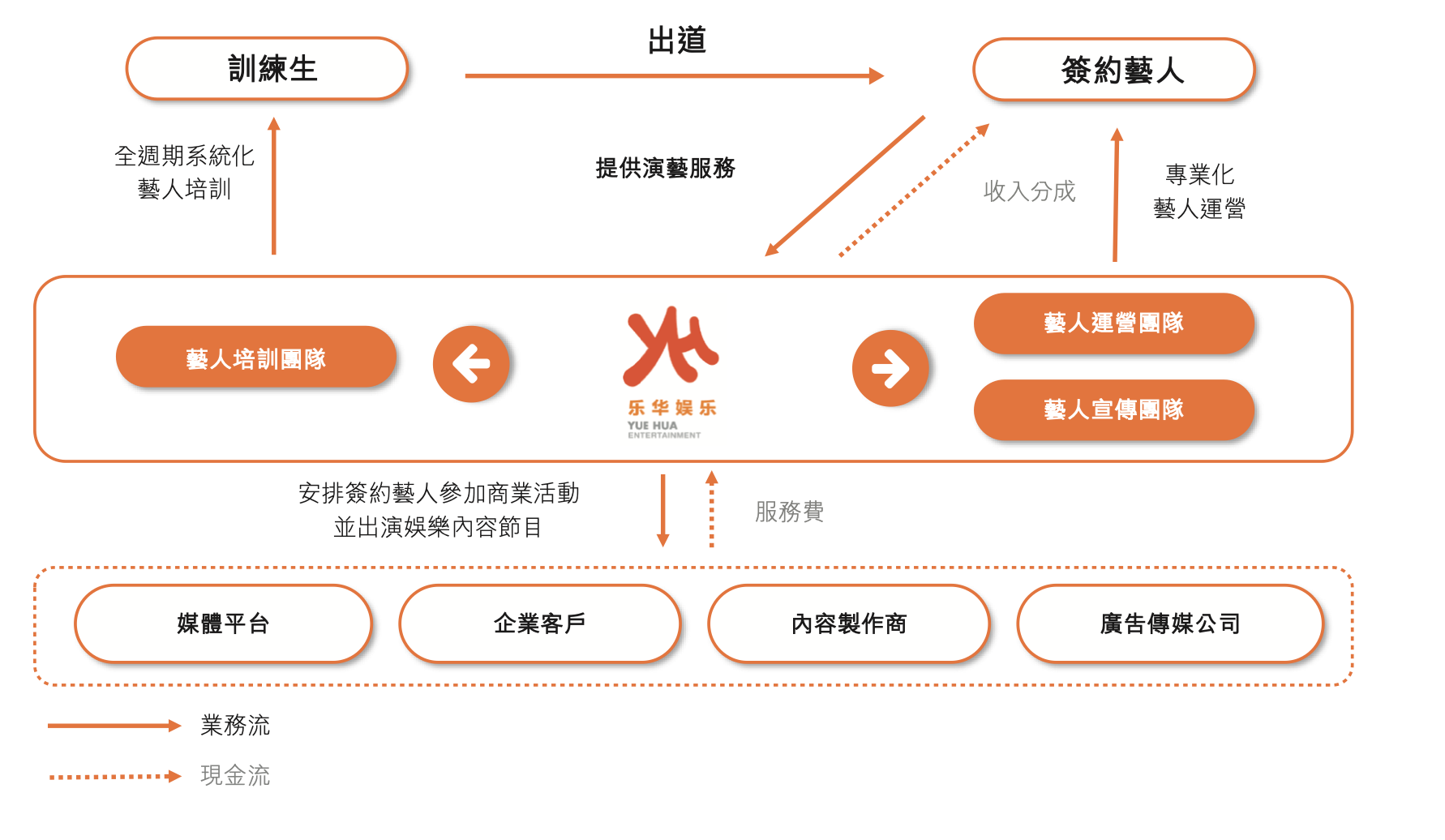

乐华娱乐是国内艺人经纪中具有代表性的公司之一。国内艺人经纪公司等多以成熟艺人企划为主,如壹心娱乐、泰洋川禾、嘉行传媒等,而乐华则以练习生模式培养新人和团体为主,建立其艺人培养、运营、宣传,覆盖艺人全生命周期的“乐华模式”,与艺人的绑定关系更强。

杜华的思路来自十多年前的韩国Kpop二代团,2009年“韩流”风吹遍国内,东方神起、wonder girls、少女时代等男团女团在韩国本土及整个东亚受到粉丝和市场追捧。杜华效仿韩娱成立乐华,意图以工业化方式培养练习生“制造偶像”,除最早期的艺人韩庚外,公司旗下王一博、黄明昊、吴宣仪等艺人均以此路径出道。

乐华娱乐尤为依赖王一博等艺人创收。王一博2019年通过《陈情令》晋升“顶流”后,乐华的业绩迎来大幅提升,连续三年营收高速增长,2021年总营收达12.9亿,较2019年翻番。在招股书中,乐华着意以7页篇幅披露了旗下艺人照片、微博粉丝数量及合同到期时间。此外,在上市的最后关头,乐华还在招股书中更新与16位艺人续约的消息,王一博、孟美岐、吴宣仪等人的合同到期时间延至2026年。

尽管业绩向好,但乐华的营收模式并不健康。乐华有三条业务线,分别是艺人管理、音乐IP制作与运营和泛娱乐业务。艺人管理业务收入占总收入比重从2019年的84%增长至2021年的91%,其中又有近八成来自商业活动,如代言、商业推广等,而来自电影、剧集、综艺等娱乐内容服务的收入则仅占两成。

值得注意的是,综艺节目是乐华旗下艺人增加大众认知度和商业价值的渠道之一,但2021年,乐华艺人参与综艺节目的数量从2020年的122个减少至99个。

泛娱乐业务中的虚拟艺人被乐华视为新的业务增长点,乐华孵化了A-SOUL和量子少年等虚拟女/男团。其中,A-SOUL作为虚拟偶像行业头部主播,2021年直播流水达2456.45万元,且由于布局较早,A-SOUL前期投入期已过,利润率快速提升,带动泛娱乐业务的毛利率从2019年的-40%增长至2021年的近80%,是三项业务中唯一保持毛利率高速增长的业务。

但短期内,虚拟偶像仍难为乐华带来资本市场吸引力。招股书显示,乐华2021年虚拟艺人业务收入1320万元,今年前4个月收入为480万元,没有明显增长且占收入比重仍微不足道。

此外,2018年中国影视行业经历查税风暴,监管部门于当年年底对艺人薪金占电影及剧集总投资的比例实施具体要求,造成国内艺人管理市场整体市场规模下行。据安信国际研报数据,2019年我国艺人管理市场行业规模约583亿元,而2017年和2018年则分别约为630亿和685亿。

艺人管理市场规模下滑,但竞争仍旧激烈。乐华招股书援引弗若斯特沙利文数据称,中国艺人管理市场有超过1200家参与者。按2021年收入计,公司市占率达1.9%,排名第一。前五大参与者合计占有5.5%的市场份额,可见行业竞争激烈且高度分散。

除了对个别艺人依赖程度高,乐华的造星流程决定其对爱优腾等视频平台内容排播也高度倚赖。乐华招股书中列出的微博粉丝数超200万的12名艺人,除韩庚和王一博的另外10名均通过《偶像练习生》《青春有你》《创造营》等偶像选秀节目出道。

乐华也在招股书中透露,公司已与爱优腾等视频平台签订合作协议。后者在规定期限内管理乐华艺人,同时为乐华提供练习生出道平台,并使乐华从视频平台的媒体资源中获利,提升艺人知名度及商业价值。

但自《青春有你3》“倒奶事件”后,偶像选秀打投机制引发粉丝和行业不满,该系列选秀被叫停。失去该项媒体渠道后,乐华的造星速度明显减慢,后续出道的艺人知名度不如从前。以乐华使用的微博粉丝数来计,该类节目叫停后,乐华几乎没有超过200万微博粉丝数的艺人诞生。

这为乐华娱乐造星模式的可复制性打上了问号。申万宏源证券研报认为,将乐华的发展前景与韩国顶级娱乐公司SM对照,2007年至2013年,SM不断推出顶级偶像团自身迭代保证收入可持续性,一代团东方神起、Super Junior,二代团少女时代、SHINee、f(x),三代团EXO、Velvet陆续出道,其相对完善和验证的造星体系得到市场认可,将其股价从40美元拉升至90美元。

而回到乐华身上,当前乐华的收入很大程度依赖于王一博一人,这种高度单一化的营收模式并不能保证在乐华在或许到来的“后王一博时代”仍能造出下一个顶流。申万宏源研报称,尽管乐华标准化了国内练习生培养体系,但造星确定性相对有限。且公司大量资源必须投给顶流以保证曝光,因此头部偶像即使有复制可能也难以大量并存。

招股书显示,2021年乐华艺人管理业务的收入分成和宣传成本占乐华成本近9成,两项成本合计超6亿元,占乐华当年收入比重将近一半。

此外,持续造星的培养成本投入亦不容忽视。麦锐娱乐创始人兼CEO王丛曾向财新周刊称,培养一名偶像的平均成本在百万元级别,觉醒东方创始人兼CEO纪翔则透露,公司培养一个偶像团体的成本约千万元。而乐华招股书显示,每年仅练习生培训就要花去200多万元。

未能拿到IPO融资,乐华娱乐在等待一个更好的市场环境。但相比等待资本市场对待娱乐公司态度转圜,乐华更紧迫的任务是改善自身的单一化营收模式。毕竟在当下高风险的艺人经营环境下,头部艺人一朝“塌房”便是唇亡齿寒,乐华还在吃着王一博红利,下一个王一博什么时候能到来,前路仍然不明。

评论