文|云酒头条

“安徽酒企是一群狼”。

2022年上半年,徽酒4家白酒上市公司的成绩单及种种新动作,都足以证明此言不虚。

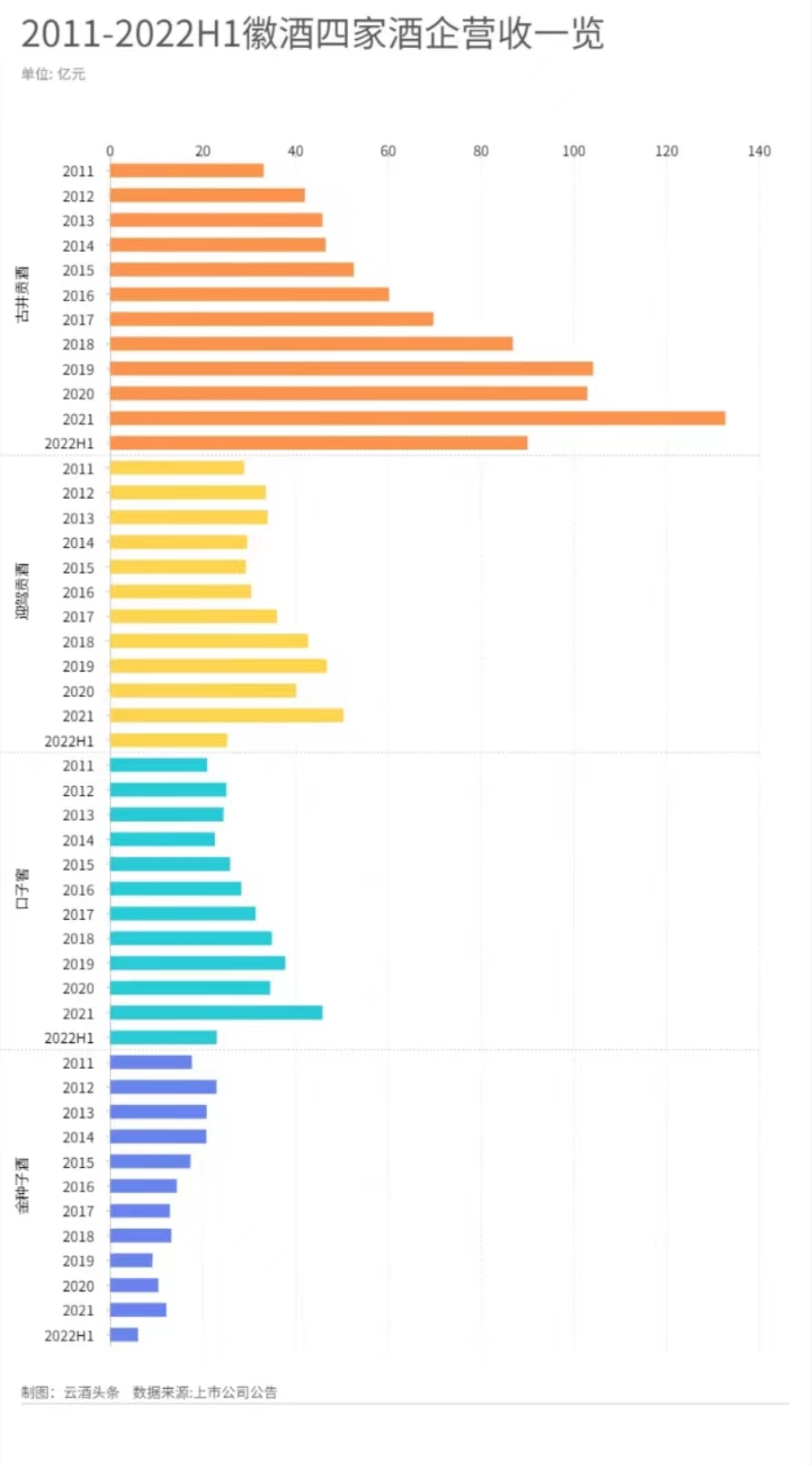

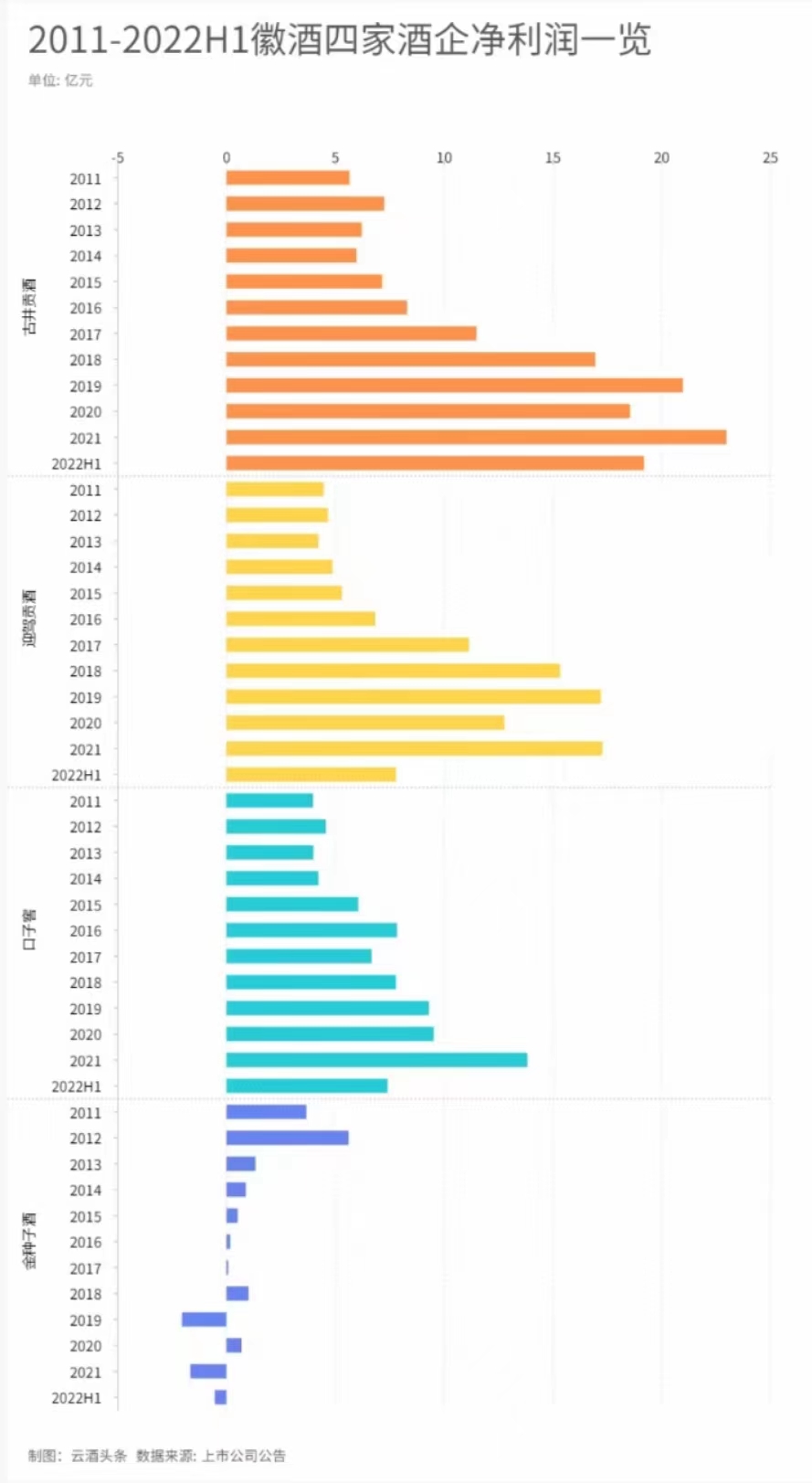

2022年半年报显示,古井贡酒、迎驾贡酒、口子窖、金种子酒分别实现营收90.02亿元、25.30亿元、22.97亿元、6.02亿元,净利润19.19亿元、7.79亿元、7.40亿元、-0.55亿元。

其中,古井贡酒在20家白酒上市公司中位居第6位,稳坐省内龙头交椅;迎驾贡酒则在时隔5年后反超口子窖,回归徽酒老二的位置。

今年2月,金种子酒官宣牵手华润,一度收获三连板,创下股价的最高历史。7月8日,在华润雪花任职超20年的“老兵”何秀侠,接棒金种子酒总经理一职,再次引发行业热议。

聚焦4家徽酒企业,古井贡酒为何称雄,迎驾贡酒与口子窖孰进孰退,金种子酒在华润入驻又能否成为新的变量?云酒头条将时间线拉长至10年,以求得答案。

“一超两强”格局

在白酒行业,一直有着“东不入皖、西不入川”的说法。

数据显示,人均饮酒量排名第三的安徽省,在2021年拥有约350亿元的白酒市场,而省内品牌以超230亿元的规模,占据了总量的66%。其中,古井贡酒、口子窖、迎驾贡酒分别以25%、15%、10%的份额雄踞前三。

正因为省内激烈的市场竞争,徽酒的格局更加变化难测,直到2011年,才演变为“古井贡酒一超,迎驾贡酒、口子窖两强”的稳定之势。

经过10年发展,今年上半年的古井贡酒,不仅稳坐省内龙头,较全国大多数上市酒企也有相当亮眼的表现。

从最显性的业绩来看,2022年上半年,古井贡酒实现营收约90.02亿元,同比增长28.46%;净利润约19.19亿元,同比增长39.17%。在白酒上市公司十强中,古井贡酒的营收增速仅次于酒鬼酒,利润增速以较小的差距低于山西汾酒、酒鬼酒。

其次,从较隐性的现金流来看,今年上半年,古井贡酒的经营性现金流增幅达1487.79%,在20家白酒上市公司中位居第一,现金流净额达41.91亿元,仅次于山西汾酒。

对于古井贡酒在区域及全国的成功,东兴证券提出两大核心要素,即精准的产品定位和精细的渠道管理。

产品端,2008年,古井贡酒推出年份原浆系列。在安徽白酒主流价格带仍处于60-100元时,古井贡酒察觉到首次消费升级的信号,先于其他徽酒企业布局100元以上的价格带,从而在2011年迎来业绩释放,稳坐省内龙头至今。

渠道端,2009年,古井贡酒推进路路通、店店通、人人通的“三通工程”。“三通工程”最大的优势,即模式可快速复制、扩张,从而大幅提升局部市场的占有率。

此外,据云酒头条统计,从2019年到2022年上半年,古井贡酒的营收增长率分别为19.93%、-1.20%、28.93%、28.46%,其近两年的业绩增速远高于疫情前的水平。对此,业内专家认为,古井贡长期维持在30%以上的销售费用率,虽常常被行业诟病,如今却成为其更深入市场、更少受疫情冲击的关键原因。

可以说,古井贡酒既是区域酒企称雄的典型代表,也是上市酒企扎根发展的样本之一。

迎驾贡酒VS口子窖

相比稳固的龙头位置,口子窖和迎驾贡酒对徽酒老二的争夺可谓“一波三折”。

2011年,迎驾贡酒、口子窖分别实现营收28.90亿元、20.92亿元,利润4.48亿元、3.97亿元,此后的6年时间里,迎驾贡始终领先口子窖。

2017年,口子窖、迎驾贡酒分别实现营收36.03亿元、31.38亿元,利润11.14亿元、6.67亿元,在之后的5年期间,口子窖持续领先迎驾贡酒。

直到2022年上半年,迎驾贡酒在营收、利润、增速全面反超口子窖。半年报显示,今年上半年,口子窖实现营收22.97亿元,同比增长2.42%;净利润7.40亿元,同比增长7.58%;迎驾贡酒实现营收25.30亿元,同比增长20.38%;净利润7.79亿元,同比增长32.30%。

那么,迎驾贡酒的领先从何而来,口子窖的反超如何实现,发生在今年的次序更迭又有何不同?

一方面,不管是古井贡酒的称雄,还是迎驾贡酒和口子窖的座次更迭,都与其产品价格带的布局有关。

国元证券显示,2000-2004年,安徽白酒的主流价格带在40-80元左右,产品以老明光、高炉家酒为主。2003年,迎驾贡酒推出迎驾银星、迎驾金星,分别定价为68元、88元,既高于已有产品,又精准卡位省内的主流价格带。

据信达证券,2012年,金银星仍为迎驾贡酒第一大单品,生产体量近12亿元,在公司总营收占比达36%。自2011年开始,迎驾贡酒凭借大单品优势,维持徽酒老二的身份共6年时间。

2005-2015年,安徽白酒的主流价格带接连提升至60-100元、80-120元。1998年推出的口子窖5年提价至88元,恰好卡位100元价格带;2008年上市的口子窖6年定价为168元,提前卡位200元价位带。

2015年,迎驾贡酒、口子窖分别实现营收29.27亿元、25.84亿元,净利润5.3亿元、6.05亿元,口子窖净利首次超过迎驾贡,并在2017年实现营收、利润、增速的全面反超。

2016-2018年,安徽白酒的主流价格区间来到90-150元,并继续冲击200+及次高端产品价位。2015年,迎驾贡酒推出100-500元价格带的生态洞藏系列(洞6、洞9等)。经过长期市场培育,洞藏系列的营收占比已达77.84%,从而奠定今年上半年的胜局。

另一方面,业内专家表示,迎驾贡酒和口子窖在2022年的业绩表现,还与二者经销模式的差异有关。

口子窖采取的是大商模式,由经销商裸价买断产品,厂家较少干预销售。一方面,在销售方面的较少投入,给予口子窖较大的净利空间;另一方面,在疫情影响下,经销商资金压力大,新品推广困难等模式弊端也相应显现。

迎驾贡酒的小商模式,则由经销商负责费用投入,厂家指派销售人员负责终端销售。虽然,厂家的较大投入,增加了一定成本和时间压力;但是,对渠道的较强掌控力,更大程度上抵御了市场的不确定性。

正如云酒头条在《第二曲线表现抢眼,白酒下一个增长点在“直销”?》(点击链接阅读原文)中提到,作为具备文化和区域特色的消费品,白酒的渠道模式正呈现种类众多、差异化大的特性。大商模式和小商模式难分高低,只是随着市场波动有不同表现。

2021年,迎驾贡酒发布“233”战略,表示其将进一步专注洞藏系列销售,而口子窖在试水初夏/仲秋后,补位推出兼香518战略大单品,表示将重点进行重构与经销商的合作关系。

当迎驾贡酒与口子窖不断完善自身产品布局和营销策略,打擂者和守擂者的身份再次变换,徽酒老二的竞争走向何方,仍然值得期待。

徽酒下一个新变量?

8月30日,金种子酒公布2022年上半年业绩报告。报告期内,公司实现营收6.02亿元,同比增长10.39%;净利润亏损0.55亿元,较去年同期,亏损面呈缩窄态势。

从上市公司角度看(未考虑非上市酒企),尽管与古井贡酒、迎驾贡酒、口子窖相比,金种子酒的业绩不太亮眼,但这家“老牌”徽酒企业,在竞争场上仍留足了筹码。

一是品类筹码。2009-2012年,爆款单品“柔和金种子”以亿瓶的销售量,助推金种子登上巅峰时期。2020年8月,对于尤其擅长“错位竞争”的徽酒企业来说,金种子酒研发馥合香,再次抓住了白酒差异化的机遇。

二是市场筹码。2021年年报显示,金种子酒有11.07亿元的营收来自安徽,在总营收中占比达91.41%,可见其在徽酒中仍有一席之地。平安证券调研结果显示,到2024年,安徽白酒市场规模预计将突破400亿元。

三是华润在资金、渠道、人力等多方面加持。今年2月,金种子酒官宣牵手华润。7月8日,金种子酒公告显示,在华润雪花任职超20年的三位“老兵”进驻,将对金种子销售、人事、财务等三大核心方面实施系统的组织升级。

“华润对非啤酒类产业布局的目标,是向世界一流的企业对标。”如果按照华润啤酒(控股)有限公司首席执行官侯孝海的布局,华润深度赋能的金种子酒,或将成为徽酒下一个10年间的新变量。

评论