文|消金界

腾讯控股(00700.HK)9月5日公告,于9月5日以316.6-324港元的价格回购110万股,耗资约3.51亿港元。

回购“买买买”不停,腾讯的股价真的被低估了?

这个话题,是近期资本市场的大热门。8月1日,被誉为“中国巴菲特”的段永平在雪球发贴称:“其再度以37.37美元/ADS的价格买了点腾讯股票,如果腾讯继续下跌至30美元以下,未来可能会进一步加仓”。该贴瞬间被顶至雪球热榜前十的位置。

作为雪球上关注人数超过60万的大V,段永平的一言一行也都会被网友放在“放大镜”下,原因无他,除了其曾经成功抄底网易、苹果且获益颇丰之外,其大道至简的投资理念也一直被投资者奉为“圭皋”而备受推崇——“买股票就是买公司”。

这不仅是段永平的口头语,也是无数追随他的投资者的“座右铭”,那么问题来了,自2021年2月股价触及高位的749元/股之后就开始跌跌不休的腾讯,在外有监管对于平台型企业的反垄断整治的影响,内有业务调整及裁员等负面消息的拖累下,是什么让段永平看上腾讯这家正处于“低谷”的互联网巨头?又或者说他发现了哪些可以拓宽腾讯经营“护城河”的秘密?

段永平仅用了一句“现在还没想明白,所以才买了不到1%”就回复了网友的好奇。

那么,我们是不是可以借着腾讯8月17日发布的半年报,去尝试看下这家互联网巨头在2022年上半年做出的改变和尝试。或许可以为上述问题找到些许答案。

01 成长、盈利趋放缓,巨头放慢了脚步

根据其半年报数据显示,2022上半年,腾讯录得营收2695.05亿元,同比下滑1%,录得净利润429.63亿元,同比下滑53%;分季度来看:Q1营收1354.71亿元,Q2营收1340.34亿元,二季度较一季度环比下滑1%;Q1净利润237.33亿元,Q2净利润192.3亿元,二季度较一季度环比下滑19%。

营收及净利的同比、环比均呈现下滑趋势,显然,腾讯依然还没有走出“寒冬期”。

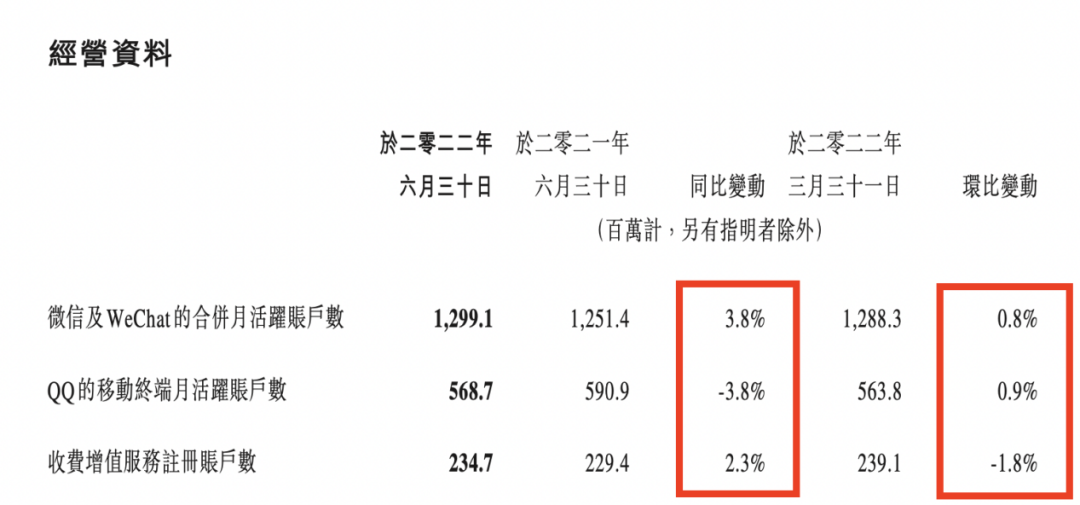

财务端口的表现不佳前置来看主要还是受业务数据的影响,来看其公布的截至2022年6月30的主要产品经营数据。如下图:

可以看出,腾讯两大流量入口之一的微信月活虽然同比增长达到3.8%,但环比仅微增0.8%,考虑到其月活账户数已经达到12.99亿户,结合国内人口这个大前提,国内发力的空间已经不大,再突破只能靠国外用户来贡献,而国外市场不仅有facebook 、twiter等全球社交巨头等着攻破,更有国内抖音旗下的Tik Tok与其展开的直接竞争。微信想要获取用户的青睐并不容易。

再看另一社交产品QQ的月活,截止到2022年为5.68亿户,虽环比微增0.9%,但同比下依然滑3.8%,显然,QQ仍在爬坑中,即使腾讯通过推出虚拟空间概念、增加QQ超级秀的实时语音功能等新玩法以增加用户的粘性,也仅仅是将月活人数环比提升了不足1%,QQ的社交疲态还在延续中。

而在代表了付费用户量级的增值服务注册用户数方面,其表现也是与QQ相似,只不过是换成了同比增长2.3%,环比下滑1.8%。从总用户数上看,截至2022年6月30日的2.35亿户依然是低于2021年底披露的2.36亿户,这个同比增长的数据显然存在一些“假象”。

下滑的原因也不难找。这块用户主要就是靠腾讯音乐、腾讯视频的付费会员来贡献,细拆也能看出哪个在“拖后腿”。

截至2022年6月末,腾讯视频付费会员用户数达到1.22亿户,占其当期总付费用户数的比重达到了52%;腾讯音乐付费用户数达到8300万,占比为48%。从规模上来看,腾讯视频依然是“老大哥”。但从增速来看,腾讯视频当期的付费用户数同比增长7%,环比下滑1.6%,而腾讯音乐的付费用户数同比增长76.6%,环比增长3.75%。显然,老大哥虽然“规模”依旧,但脚步已经在放慢。

原因为何,看看长视频的“优爱腾”依然在相互厮杀,而在线音乐只剩下“腾讯与其他”,不难看出问题出在哪,一句“天下(视频)未平”道出所有。

基于上述可以看出,腾讯业绩出现疲态的源头在于用户端数据增长乏力。

那么,从用户到业绩的反馈不仅受基数的影响,也会受到过程转化的影响,拆分其经营结构来看,业绩又会主要受哪些业务的影响。我们接着往下看。

02 游戏、广告同疲软,视频号能否成为新引擎?

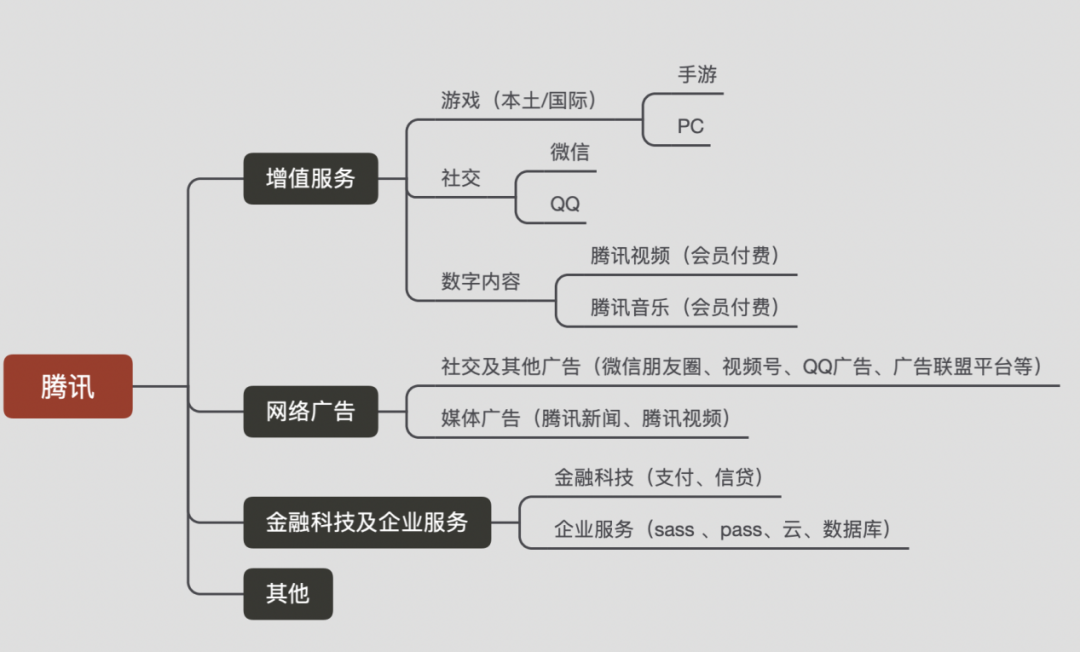

依据业务性质的不同,腾讯将其营收结构主要分为了增值服务、网络广告、金融科技及企业服务、其他等四大块。

其中增值服务主要包括游戏业务、社交及网络;网络广告主要包括社交及其他广告业务、媒体广告业务;金融科技及企业服务主要包括支付及信贷业务、saas业务、云服务业务、数据库业务。具体细分如下图:

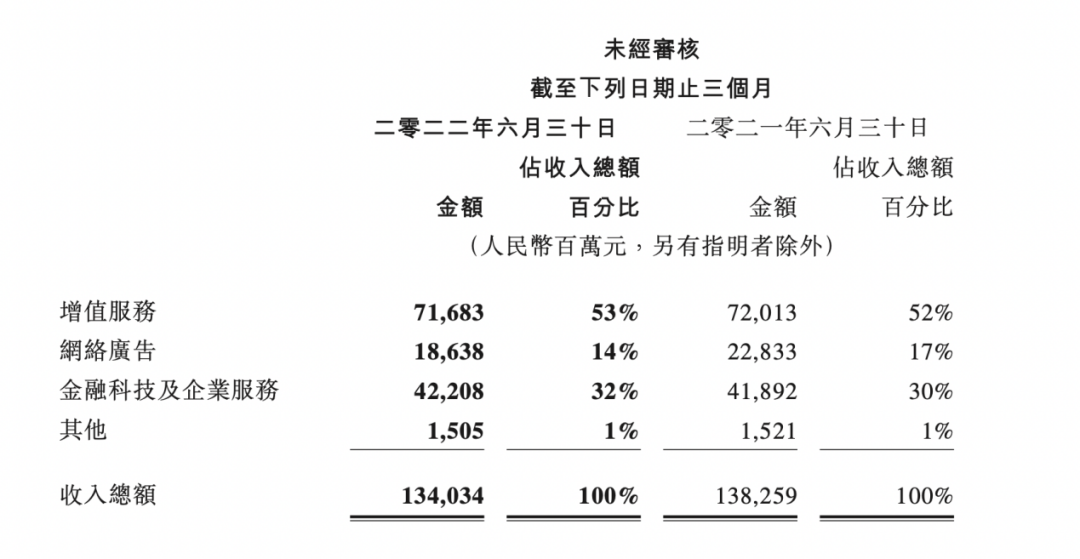

从其财近两年报可以看出,增值服务业务一直是其业绩贡献的主力军,占据了腾讯营收一半以上的份额,金融科技及企业服务业务次之。两者合计贡献了腾讯80%以上的营收,可以说是筑起腾讯万亿市值梦的“压舱石”。

然而,随着疫情的反复及腾讯内部一系列的调整动作,作为“压舱石”上述两大业务也是颇受影响,进而也给腾讯的营收带来不利扰动。

先看增值服务业务,2022Q2录得营收716.83亿元,较去年同期同比下滑0.45%,环比Q1的727.38亿元下滑1.45%。细分来看,游戏业务营收425亿元,其中国际市场贡献107亿元,同比下降1%,本土市场贡献318亿元,同比也下降1%;显然,游戏业务继续承压。海外市场游戏主要是受疫情的影响,推广及消费都不及预期,而本土市场不仅有疫情的影响,游戏发布数量的下降、用户消费的减少及未成年人保护的实施都对国内游戏业务带来负面的影响,进而使得其收入下滑。

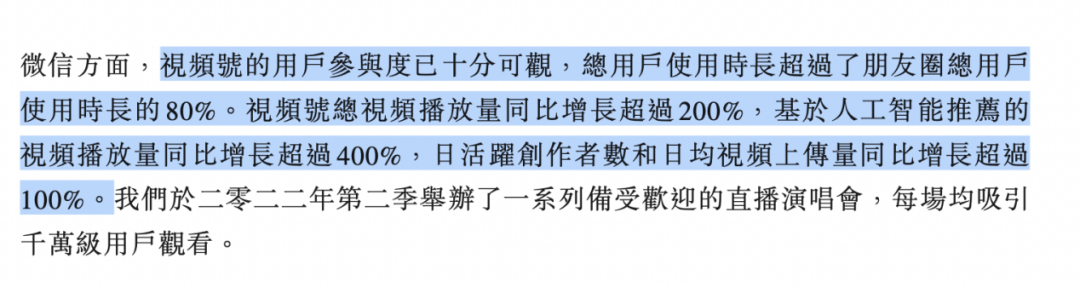

好在社交网络收入有所提升,2022Q2录的营收292亿元,同比微增1%,而该业务的增长主要是受益于视频号直播服务及会员付费收入的增长所致。前者好理解,毕竟根据其描述,二季度视频号视频播放量同比增长超过200%,日活跃创作者及视频上传量也都超过100%,流量上来了,收入增长自然不在话下。

而后者会员付费收入的增长如果将其归功于用户数的增长,显然腾讯音乐的贡献的占比会更大一些,因为腾讯音乐付费用户8300万较去年同期同比增长超过76%,付费会员用户数增加近3600万;反观腾讯视频付费会员用户同比仅微增7%,付费会员用户数仅增加800万。明显腾讯音乐贡献的增量更大。

再看腾讯一直被戏称为“广告公司”的网络广告业务:2022Q2录的营收186亿元,同比下降18%;其中社交及其他广告收入157亿元,同比下降15%,媒体广告收入23亿元,同比更是下降30%。显然,受制于疫情影响及教育、互联网、电子商务等行业的广告需求疲软, 就算强如腾讯这般巨物守着众多流量入口收割机,也难以抵抗宏观经济环境不佳多带来的负面冲击。

相较于其他两块业务的萎靡,金融科技与企业业务则变现强势许多,2022Q2录的营收422亿元,同比增长1%,虽然环比下滑1.4%,但是考虑到Q1营收428亿元同比增长的10%的情况下,连续两个季度均保持同比增长,这个成绩还是很值得认可的。

而且叠加三月以来一二线城市等因疫情出现长时间的封闭,其支付业务特别是线下支付业务受到冲击,而该业务依然能够交出同比增长的答卷,也说明其对业务内部不同板块的调整优化起到了积极作用。从业绩反馈来看起码在方向上是正确的。

可以看出,被称为腾讯两大创收利器的游戏和广告业务纷纷表现萎靡,金融科技与企业服务虽然营收规模体量也有,但是更多的是B端企业领域深耕,没法承担起在C端“引流造水”功能,也就无从谈及所谓的C端流量再变现。

所以,对于腾讯而言,视频号是其下一个提升用户活跃度的“大杀器”,但是如何将其最终转化为业绩增长的“新引擎”,依然需要尽快探索。

03 初心不变,继续“买买买”

业内称说互联网创业只有两种结局:“一种是成功卖身AT,一种失败默默出局”。虽然是句调侃,但也从侧面描绘出阿里与腾讯两大互联网巨头除了主业的强势之外,投资覆盖领域也堪称“帝国”。

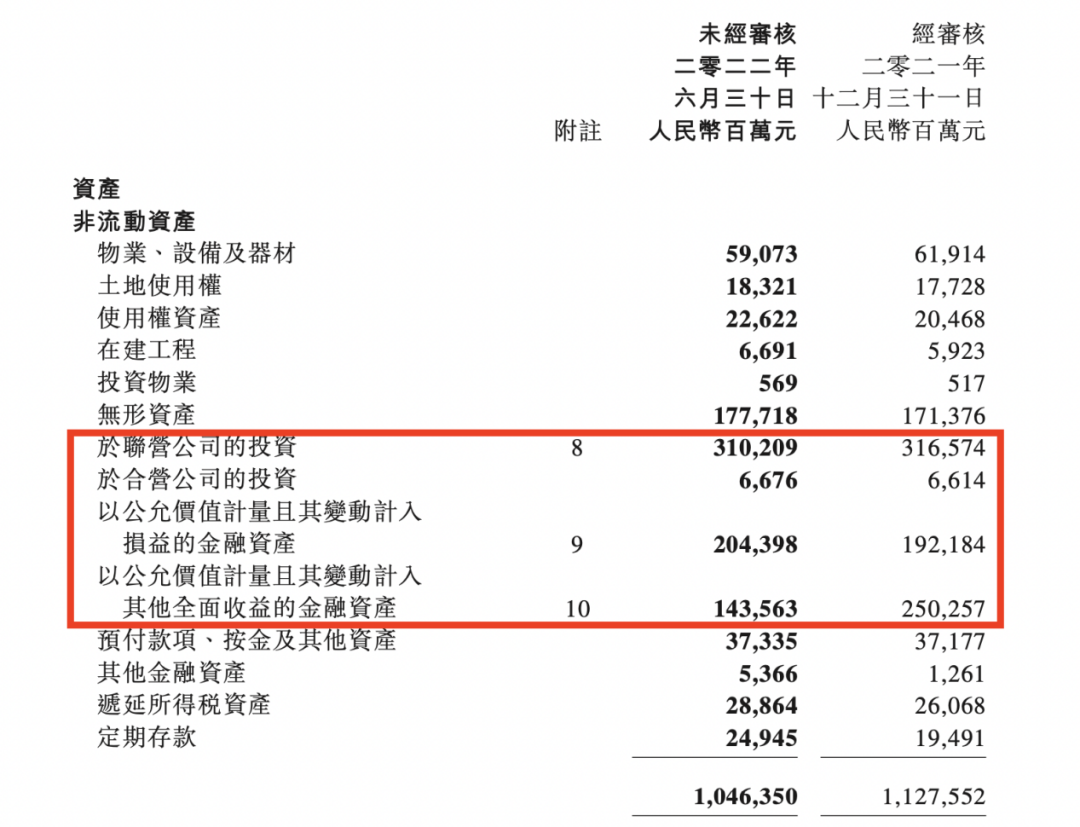

即使是在去年年底变相清仓式减持京东千亿市值股票之后,截至2022年6月30日,腾讯账上持有的联营和合营公司投资价然高达3168亿元,如果再以公允价值计量且变动计入当期损益的金融资产(非流动资产,主要是上市公司及非上市公司的股权)也算进在内,该金额则高达6600亿元,占其全部资产的比重达到45%,用“半壁江山”来形容其对腾讯的重要也并不为过。

而最近两年,受制于国内对于平台企业的反垄断,虽然腾讯也对于前期投资企业进行减持,如对于国内电商巨头京东、有着东南亚“小腾讯”之称的sea等的减持,让人误以为其正在缩减投资版图。

实则不然,在对于前期投资企业减持选择落袋为赢的同时,腾讯并没有停下投资的脚步。

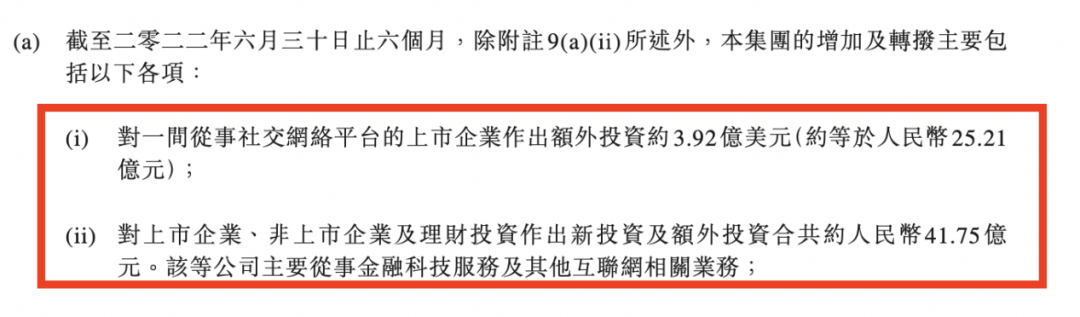

根据其最新的财报数据显示,仅在2022H1期间,腾讯就再度往外“撒钱”超过350亿元,其中对于联营及合营企业额外投资69.88亿元,对于上市、非上市企业及理财投资280亿元,对于一家从事社交网络平台的上市企业额外投资3.92亿美元(约合25.21亿元)。腾讯,还是那个不差钱的腾讯。这点不用怀疑。

显然,对有助于提升其主营业务的生态圈的壁垒的外部企业进行投资,在强化其巨头地位的同时,也给腾讯带来了不菲的收益,一箭双雕的操作,腾讯何乐为不为。京东的例子就是最好的案例。腾讯依然在初心不变地“买买买”。

04 尾声

在当前的环境下,不排除腾讯股价有继续下挫的可能性,但是。对于钟情腾讯的投资者来讲,更低价格的腾讯无疑无疑给了他们更多加仓机会,而这般操作的底气就在于站在现在这个位置来看,至少未来五年,还没有一款产品能够颠覆微信和QQ。

然而这个核心竞争力一旦被反复提及,也表明了暗处的危机已在潜伏。未来能打败腾讯的也只能是腾讯。

评论