文|偲睿洞察 寇敏

编辑|Emma

智能手机的潮起潮落,带动着一批光学厂商的命运。

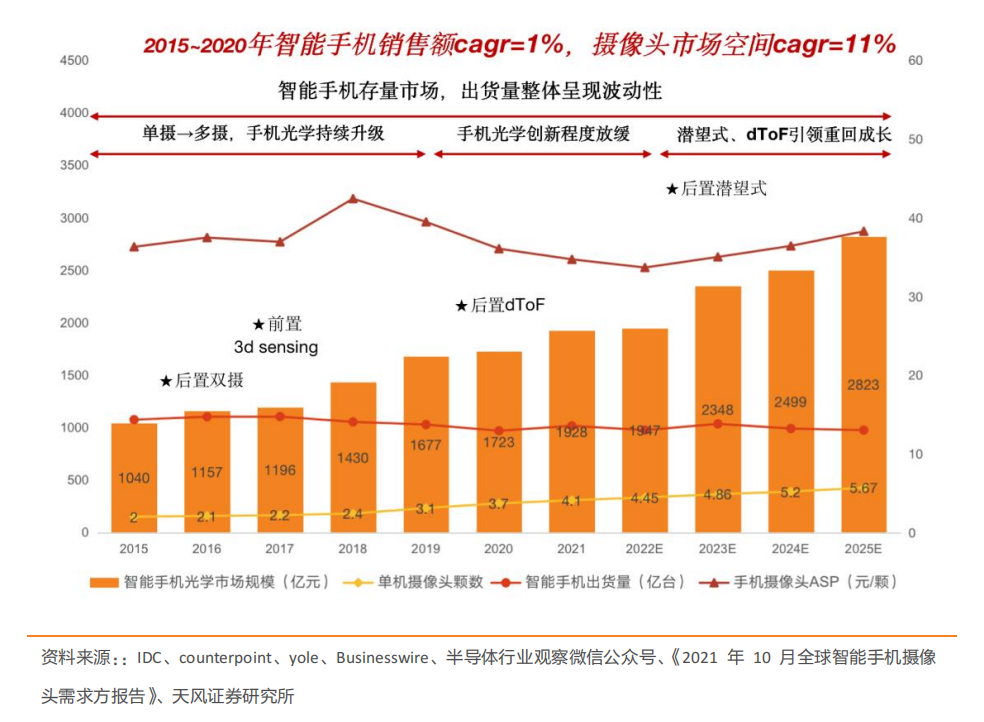

曾经,手机出货量狂奔,以及搭载的摄像头数量增加、方案升级,让光学厂商赚得盆满钵满。

一度,大立光的毛利高达70% ,让苹果都不得不出手打压,引入玉晶光和Kantatsu与之抗衡;安卓系,一边联手果链厂商进击高端市场,一边,造福了舜宇光学、联创电子等后起之秀。

然而,好时光不再。2022年全球智能手机市场增速持续低迷,光学厂商们也要寻求新的增长天地了,简单来说,兵分三路:

强如大立光、舜宇光学等,在手机市场极度内卷,分食存量市场;

近两年火爆的元宇宙内,歌尔十年布局、一家独大,奋斗成VR赛道的百亿赢家;后面紧跟一众后来者,跟着手机时代绑定的“大腿们”转向AR/VR,虎视眈眈;

车载市场为光学厂商们打开了另一片天地,但在这个需要提前卡位的市场,有人缺乏耐力在爆发黎明前退出,还有人头铁直接发力智能驾驶,但奈何资金不够被迫转向……反倒是,手机时代的安卓系光学龙头舜宇光学和名不见经传的联创电子,在运气和实力加持下,坐上了车载光学的头两把交椅。

从智能手机到VR再到车载,光学厂商们在寻求新市场的路途中,考验的是战略眼光、选择时机及耐力,但也有很大的运气成分。

一场轰轰烈烈的大迁徙已经开始。

01 手机市场:极度内卷,流血或离场

后智能手机时代,随着手机增量见顶,手机光学市场蛋糕缩水,厂商们的日子相当难过。

为了在存量市场抢肉吃,各大光学厂商也顾不得颜面,价格战、专利战、高端厂商降维抢低端市场等手段轮番上演。

扒开苹果和安卓系手机光学供货商名单,大立光都是当之无愧的首席供应商——2017年数据显示,大立光在苹果、安卓镜头中分别占据68%、42%的市场份额,这之后,历代iPhone主力机中,都少不了大立光的身影。

大立光本想稳坐高端局,干最少的活,赚最多的钱。

2020年10月份的发布会上,哪怕在手机疲软、丢失大客户华为、大立光产能已经出现空缺时,董事长林恩平仍坚定地表示——价格与镜头规格联动,公司在意的是镜头规格的高低,接单也是由高端往下,毛利率不合理就不会接。言下之意,不会因为现在产能不满,去接不赚钱的单子。甚至,大立光新建厂的计划仍在持续。

毕竟大哥得有大哥的骄傲,然而打脸来得太快——2020 年第四季度大立光合并营业收入 152.9 亿元新台币,同比减少17%。2021年初,在市场不景气及后进者的技术追赶下(大立光率先实现8P量产及9P研发,但是大陆厂商舜宇光学实现了7P量产,大立光技术边际效应递减),大立光破天荒加入了价格战阵营,针对新项目的招标,ASP直接下降30%左右。

降价还不算,为了拿到更多订单,大立光还在大陆安卓系市场祭出“专利战”大刀,挟专利以令手机品牌商,顺利与荣耀、OPPO、vivo、小米等签订LTA,取得高阶7P(七片塑胶镜片)、8P镜头全数订单,以及50%的6P镜头订单。要知道,大立光只在苹果恶意打压它,引入玉晶光时,用过这一招。

然而,尽管光学一哥放下身段,但仍然难掩颓势。今年二季度,其税后净利润新台币49.46亿元,季减10.3%,为四个季度以来的低点。同时,林恩平也表示“现在库存比较严重,而且看起来会越来越严重,因为手机卖得不好。”

大立光尚且如此,“大陆光学厂商的希望”舜宇光学不得不加速内卷,比如,将价格打到极致低。

郭明錤指出,舜宇光学用于两款iPhone14 Pro的高阶广角7P镜头与用于两款iPhone 14的较低阶广角7P镜头,出货比重分别为50%~60%、55%~65%,大立光与玉晶光的供应比重略相同。

也就是说,舜宇拿下了下半年苹果手机的订单大头,但是,舜宇的广角7P镜头ASP(平均销售价格),却比大立光足足低了15%~25%。

如果说,大立光、舜宇等主攻高端市场的厂商还能通过手段在存量市场分得一杯羹的话,其他中小厂的命运就更悲惨了:

时隔一年半,欧菲光还未从“去果链”的阵痛中走出,于8月底交出一份相当难看的半年报:营收和净利润同比分别下降33.78%和2677.73%,对应实现的归属净利润约为-8.74亿元;

瑞声科技,受塑胶镜头及模组出货拉动,上半年光学业务营收同比+24.7%至18.5亿,但,价格战及存货减值下,二季度光学板块毛利润下降4.8%,也就是说,卖货更多了,赚钱更少了;

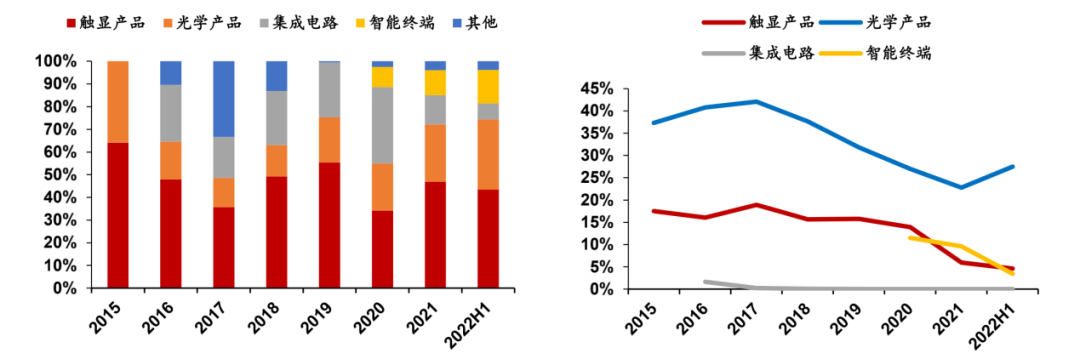

联创电子,华为、vivo的光学供应商之一,在手机需求持续下降的情况下,客户削减订单、延迟提货、产能过剩现象频出,最新半年报中,光学产品的营收占比微乎其微,毛利润也从2017年的巅峰一路下滑……

( 图源:联创电子2015-2022H1业务数据)

总之,后智能手机时代下,大厂全力内卷厮杀,小厂连汤都喝不着。手机市场没有梦想,光学厂商们纷纷迁移,寻求另一片广阔的天地。

02 元宇宙:不大的市场,先占坑要紧

回顾虚拟现实技术发展历程,几个重要时间节点是:

2012~2014年,起步阶段,谷歌推出智能眼镜产品,开启大众对于虚拟现实技术的关注度热点;

2015年~2017年,风潮阶段实现AR/VR商业化,索尼 PS VR、HTC Vive、Oculus Rift 三大典型产品推出,但是由于硬件体验及产品生态都不完善,大小公司的AR/VR 项目都遇冷;

2018~2019年,市场调整(大浪淘沙)阶段,微软 、谷歌、华为等大公司VR产品上市,但也有英特尔、ODG等VR项目解散;

2020年至今,起飞发展阶段,2020年 Meta Quest 2销售突破千万量级;同时,2023年,苹果入局,点燃行业和大众热情,有望推动AR/VR行业高速成长。

短短八年时间,AR/VR 产业就迎来了快速商业化,而,光学成像系统作为为AR/VR设备提供沉浸感及提升佩戴、视觉舒适度的关键,理论上,也应该迎来和智能手机一样的大爆发,但,事实上还差得远。

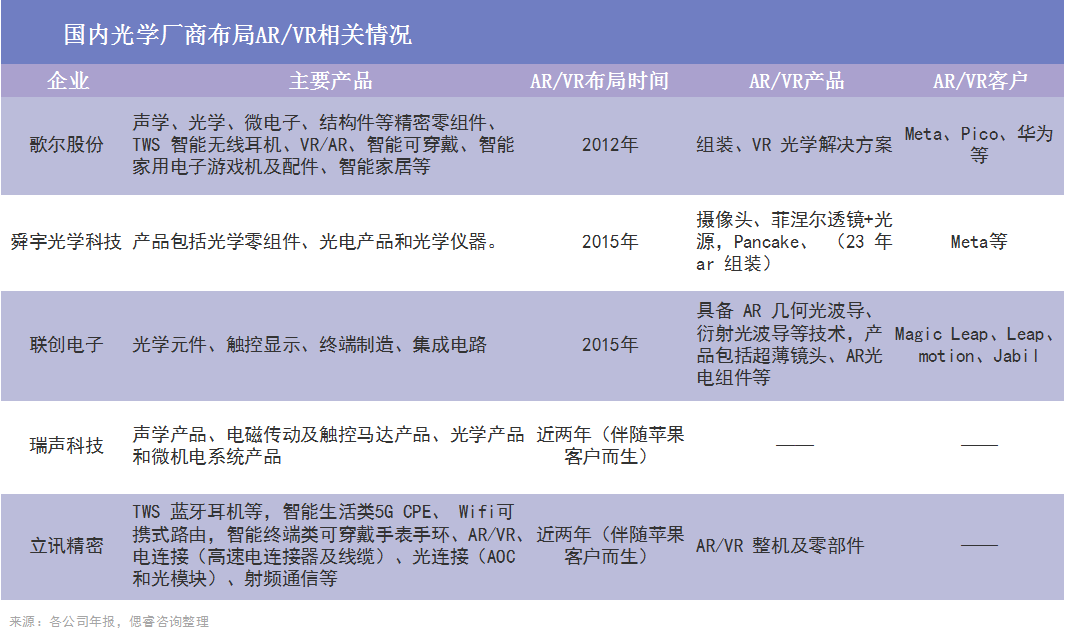

我们盘点了当下国内光学厂商布局AR/VR 的相关情况,在国内外一众布局AR/VR的光学厂商中,我们发现:

①行业发展的关键节点,正好将厂商划分为三梯队:歌尔2012年最早入局,独占第一梯队;2015年,第二波风口期,舜宇光学进入,成了二梯队选手;2020年开始,Meta放量,立讯精密、瑞声科技等随风而动,努力追赶。

②三梯队彼此间规模差距很大:歌尔股份从去年下半年开始,AR/VR成为第一大主营业务,今年上半年相关营收248.1亿,同比翻倍;而于上一波VR浪潮布局的舜宇光学,2021年AR/VR相关营收13.4亿,同比增长123.3% ;第三梯队选手,虽声称自己早就布局AR/VR产业,甚至,和不少客户(但不便透露)达成合作,还未在营收上看到业务体现。

那么,光学厂商为何在AR/VR行业呈现如此大方差?

答案藏在历史战略选择中。

在AR/VR行业沉寂的前十年,多数厂商并未像歌尔那样在行业起步阶段就布局,以及投入较多精力和成本,甚至,直到今天,光学厂商对于AR/VR的布局还建立在大客户业务发展的基础上:

比如,立讯精密的AR/VR/MR 业务伴随苹果而生,甚至还多次在投资者交流中强调,尽管公司目前还没有量产相关产品,但是不会缺席,公司的大客户绑定策略也决定了公司相关业务只会伴随着苹果成长;

又比如,中国台湾光学双雄之一的玉晶光,尽管其近年也拿下索尼、脸书Oculus等VR设备镜头订单,但是,去年年底传出其拿下苹果AR/VR 订单后,才专门在厦门购地百亩扩产,同时,今年4月,其董事长陈天庆表态“预计三、五年后,非手机镜头(AR/VR及车载镜头等产品)的营收占比可以拉高至三至四成。”

如果说,玉晶光等光学厂商是等到有大客户苹果订单保底才开始有所动作的话,那么,歌尔十年前入局VR的战略选择,多少有点“一枝独秀”了。当然,能成功做起来也有一些运气的加成。

众所周知,歌尔最初是通过声学部件切入果链的,甚至,在成为苹果供应商短短两年时间,在2012年扬声器出货量就力压恩智浦等对手,仅次于扬声器霸主AAC。

然而,值得注意的是,歌尔切入果链的同时,也在积极探索光学第二曲线。比如,为主动式3D眼镜厂商提供光学代工方案,又为精密模具行业龙头中国台湾古崧精密提供镜头。

巧的是,2015年,索尼大厂找上门。

一是索尼这边,VR刚起步,无论是行业关注度还是出货量都不太景气,索尼寻求厂商代工VR设备,但被一些台资大厂,如富士康、和硕等以体量小、成本大为由拒绝;二是歌尔这边,正值全力开辟第二曲线之时——其光学方案在部分小众领域,如3D眼镜已经市占率第一,但在手机、智能穿戴设备等大众化领域,还没有立稳,迫切需要绑定大客户,更何况索尼是自己3D眼镜的老客户。

双方各取所需、一拍即合。

歌尔为了索尼下足了功夫:①与索尼以JDM模式联合开发,索尼画图、歌尔负责实现;②投入与收购,2014年,歌尔合作投资的歌菘光学正式成立,专注于相机、手机及VR用镜片的研发和制造。2015年收购丹麦音频技术公司AM3D,获得了3D音效增强和3D环绕音效算法能力;③2015年3月成立专门的VR公司PICO(2021年9月正式被字节收购)……

直到今天,尽管歌尔的VR业务获得了可观的营收,但背后的心酸也是真的——干最累的话,拿很少的钱。

毛利率数据最能说明现实:今年上半年,歌尔以AirPods为代表的的智能声学整机业务,毛利率为9.12%,而歌尔给Meta代工quest 2的净利率大概5%左右,这个是指包括了歌尔自供的一些零部件,比如声学,光学部件和机器外壳等,如果只考虑纯代工的话,净利率肯定不到5%。

另一方面,投入产出差距巨大。比如,在和Meta的合作中,歌尔为Meta配备了3000人规模工程师,Meta方仅1000人,但从对设计价值的贡献而言,歌尔与Meta二八开,设计专利归Meta,歌尔仅有制造专利。

最后,技术壁垒也非牢不可破。据雪球调研纪要披露,选中VR光学供应商后,品牌方只需要教其3个月,VR产品的良率就能达到60%,也即,行业潜在竞争者威胁不小;同时,歌尔自己花了一年时间实现良率从60%到90%的提升,意味着后进者也不是不行。

总得来说,在VR领域十年磨一剑的歌尔付出了很多,才有了2022年上半年VR相关业务的248亿营收。其与后来者拉开差距,固然有实力因素,也有行业需求加成——据调研纪要披露,在VR单产品销量1000万台以内,品牌方不太有动力找二供,找的话也最多分10%-20%份额出去。

也就是说,市场还不大,先占坑为王。

而后来者们,迟迟入局,除了行业还没爆发,更重要的一点是,在歌尔全身心发力VR之时,他们选择了站队车载光学,一个体量更大、确定性更强的市场。

而这也正是公司战略选择的成本与代价——在舜宇光学、联创电子、欧菲光等厂商纷纷发声布局VR产业,或者拿出数十亿的小成就时,歌尔VR产业已转化为第一大产业;而当前者纷纷高调宣布成为车载光学市场第一,ADAS市场龙头时,歌尔似乎也只能弱弱地表示一句“正在大力布局车载市场”。

03 车载市场:除了实力,运气也很重要

智能手机之后,光学厂商的第二春——AR/VR与车载存在极强的“二选一”现象:无论是“VR派”歌尔股份,还是在车载突围、但VR市场没啥存在感的联创电子,亦或是“中间派”舜宇光学,尽管横跨两大领域,甚至在车载市场做到了市场第一,但两大领域营收不过四五十亿,体量不及歌尔VR营收的零头。

在打江山阶段,选定一个,就很难兼顾另一领域的发展了。

然而,在选择哪一春时,都是一场极具运气的选择和竞赛。

首先,要认识到的是,与VR产业相比,手机光学厂商进入车载光学市场跨度更大。因为,对于手机厂商来说,打造一款 VR/AR (特别是VR)产品并非难事——智能手机与 VR/AR 产品原本供应链重合度就高,如处理器、显示屏(VR)、RAM、ROM、IC 电源管理等核心零配件。一般只要资金到位,代工厂商可以做一整套方案,品牌商贴牌即可使用。

而当上游手机厂商开始做VR产品时,光学供应链们自然而然就顺势迁移,而且不愁订单,比如玉晶光、立讯精密等,随着苹果MR产品的发布,将迎来一波确定的投资与收入。

但是,车载光学则是一个跨界领域,从最早的汽车倒车影像和行车记录仪,到如今的自动驾驶浪潮下,各种摄像头及激光雷达的爆发,从技术到客户都是全新的尝试和体验。

有多新呢?新到现在全球车载摄像头镜头市占率第一的舜宇光学进入车载领域纯属偶然。

2004年时,德国一家企业找到舜宇集团,想要合作一批装在汽车上的镜头,还处于创业期的舜宇满口答应,毕竟自身就是做镜头的,但公司内部没有人想过用在手机和汽车上的镜头完全是两回事。

结果自然是,产品不行——各项测试都不合格,镜头出现了破损、图像变模糊、表面出现腐蚀等问题,为了履行合约,舜宇集中力量,克服技术难题,甚至用“笨办法”来解决镜头的稳定性,即将好的镜头拆装三遍,只有连续三次检测都是好的镜头,才允许出货。

随后两年,在各项技术问题和品质安定性问题逐步得到解决之后,2006年舜宇光学首款装在高端豪华车上的车载镜头终于进入量产。

正如,舜宇进入车载的故事揭示的一个现实是——车载镜头和手机镜头有着天壤之别:智能手机要求的是低成本、快速迭代,而安装在车身四周,长期日晒风吹雨雪淋的车载镜头,则要求更好的安全性和稳定性,而正因如此,车载镜头厂商进入需要长达3~4年的车规认证,自然就易形成先发优势。

老二联创电子进场,也多少有点运气的成分。

这种运气一是来自对手的“白给”。

从2014年至2019年,特斯拉车载镜头首席供应商始终是大立光。但自动驾驶不火、出货量不高,大立光苦熬5年,没赚到大钱。于是宣布,2019年7月起,现有订单生产完后就不再供货汽车厂商,就连特斯拉下单也遭婉谢。

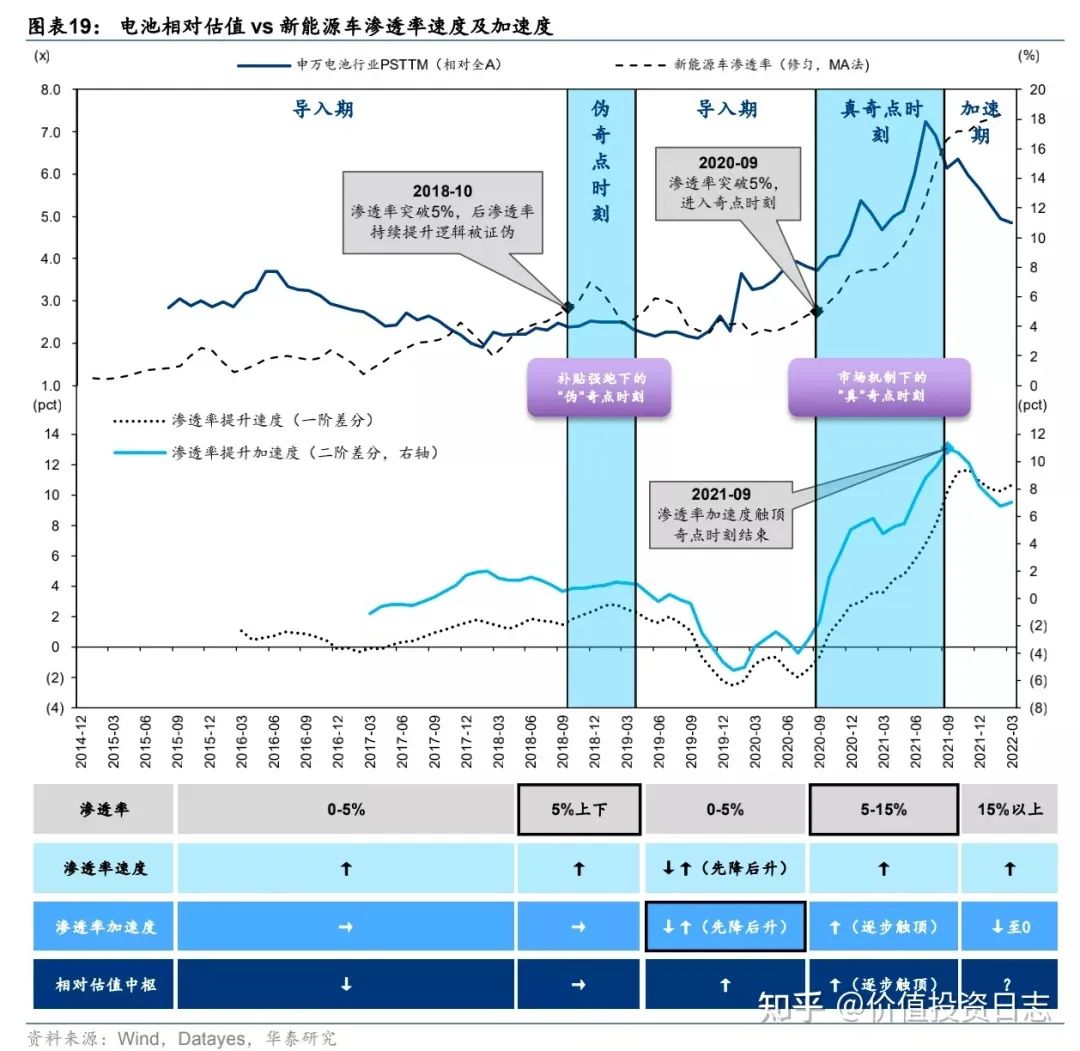

历史弄人,谁能想到,大立光宣布退出车载还不到一年,2020年9月智能驾驶汽车渗透率就突破了5%,进入行业拐点,量价齐升。

所谓“神仙打架,凡人捡漏”。大立光退出车载市场,集中力量和舜宇在手机市场厮杀。联创电子趁机捡了漏。

这很大程度上得益于第二大运气——技术路径的选择。前文提到车载对于镜头的技术要求,而当时在手机市场打不过的联创电子,只能选择运动相机领域发展,多年为GoPro、大疆等公司供货,而巧的是,公司原有的运动相机高清广角镜头与车载主要用的是高清广角镜头,技术相仿,况且联创还在模造玻璃行业,一口气干到了全球老二;

入局次年,和台企拒绝索尼一样,因体量小而频频被拒的特斯拉,遇到了有技术基础找新蓝海的联创,两者火速合作,甚至将上车时间从三年以上压缩到两年。

至2021年,在抱上Mobileye、华为等大腿后,联创甚至变更募投资金使用计划,将原来计划投资高端手机镜头的3.88亿元全部用于车载光学镜头影像模组。

此时回过头的大立光于2021年宣布重新进入车载市场;2015年开始,早早布局智能驾驶的欧菲光,在手机业务被踢出果链后,造血能力不足,只能退而求其次,转向车载光学,试图拼一个“造血业务”,可谓是“起大早赶晚集”;玉晶光仍在苹果的照拂下,一句“非手机镜头业务发展突破三到四成”扑朔迷离……

总之,回头看这场后智能手机光学标的的大迁徙,让人不禁唏嘘,在这场战略定力与运气成分更多的竞赛中,光学领域已形成大洗牌。

如果说前半段比赛中,运气成分占30%,那么下半场,起跑线已难改,一场耐力与实力的角逐赛即将开始。

评论