记者 |

编辑 | 谢欣

据港交所官网9月1日消息,东软集团旗下医疗板块东软医疗日前第三次提交港交所主板上市IPO,申请材料已获受理,上市联席保荐人为中金公司及高盛。东软医疗曾于2021年5月31日、2021年12月1日先后两次递表,目前均已失效。

东软医疗主营医学影像诊疗相关的设备、产品、服务及相关解决方案,由东软集团拆分子公司而来。早在2014年,东软医疗就已启动过上市计划。《关于子公司—沈阳东软医疗系统有限公司、东软熙康控股有限公司引进投资者的公告》显示,弘毅投资、CPPIB、高盛、通和、东软控股合计出资11.33亿元,分别购买本公司所持有的东软医疗一定比例的股权;弘毅投资、CPPIB、高盛、通和、东软控股以及东软医疗员工持股公司共同对东软医疗增资16亿元。

该笔引资还附带了一份对赌协议。协议要求,东软医疗在签订第二次交割日后的六年内实现上市。若东软医疗未能上市,投资方可根据协议约定,要求东软集团或东软控股及其指定的第三方应对售股方持有的全部或部分股权进行回购。

协议显示,回购价格按照向东软医疗和东软集团所实际支付的投资款+自投资款的支付日至回购实际发生之日按照每年8%的复利计算的利息-已分配给售股方的回购标的股权所对应的利润。若已分配给售股方的回购标的股权所对应的利润大于自该等投资款的支付日至回购实际发生之日按照每年8%的复利计算的利息,对于超出的部分,售股方无义务向任何一方支付任何价款。

9月2日,东软集团董秘在回复投资者问答时表示,东软医疗早在2019年初进行股份制改制的时候,就已经将相关的对赌条款全部取消了。目前,东软集团没有任何的回购义务。东软医疗的上市工作正以实现股东价值为目标、按照部署推进中。

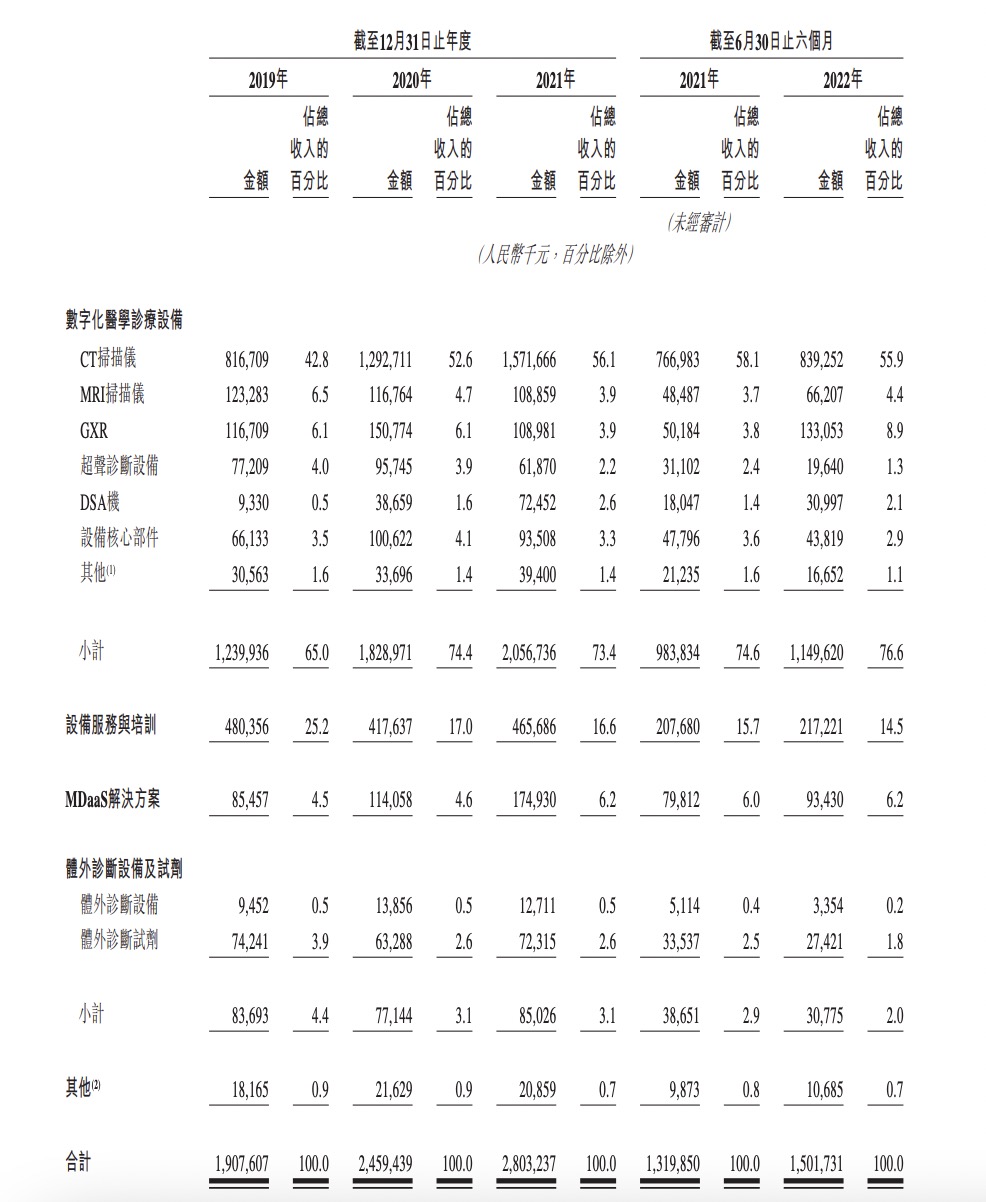

招股书显示,东软医疗2019年-2021年的收入分别为19.07亿元,24.59亿元,28.03亿元。同期利润分别为0.82亿元,0.93亿元,2.97亿元。2022年上半年,东软医疗实现营收15.02亿元,同比增长13.77;净利润约2.19亿元,同比增长149%。分地区来看,2021年,东软医疗的国内与海外销售额分别占收入的的83.2%与16.8%。

需要注意的是,2019年-2021年,东软医疗的研发支出分别为1.8亿元、2.22亿元、2.03亿元,占总营收的21.4%、15.3%、13.2%。其中,研发资本化为2.27亿元、1.53亿元、1.67亿元。

此外,东软医疗的盈利十分依赖包括政府补助,合同利息,无形资产出售等其他收入。2019年-2021年,东软医疗确认的其他收入分别为1.32亿元,1.57亿元,2.89亿元,若不计算其他收入公司同期内处于亏损状态。

招股书显示,东软医疗的主营业务分别为数字化医疗诊断设备、设备服务与培训、MDaaS解决方案、体外诊断及试剂。其中,数字化医疗诊断设备与设备服务与培训是东软医疗的营收大头。2021年,数字化医疗诊断设备与设备服务与培训分别占东软医疗总营收的73.4%与16.6%。

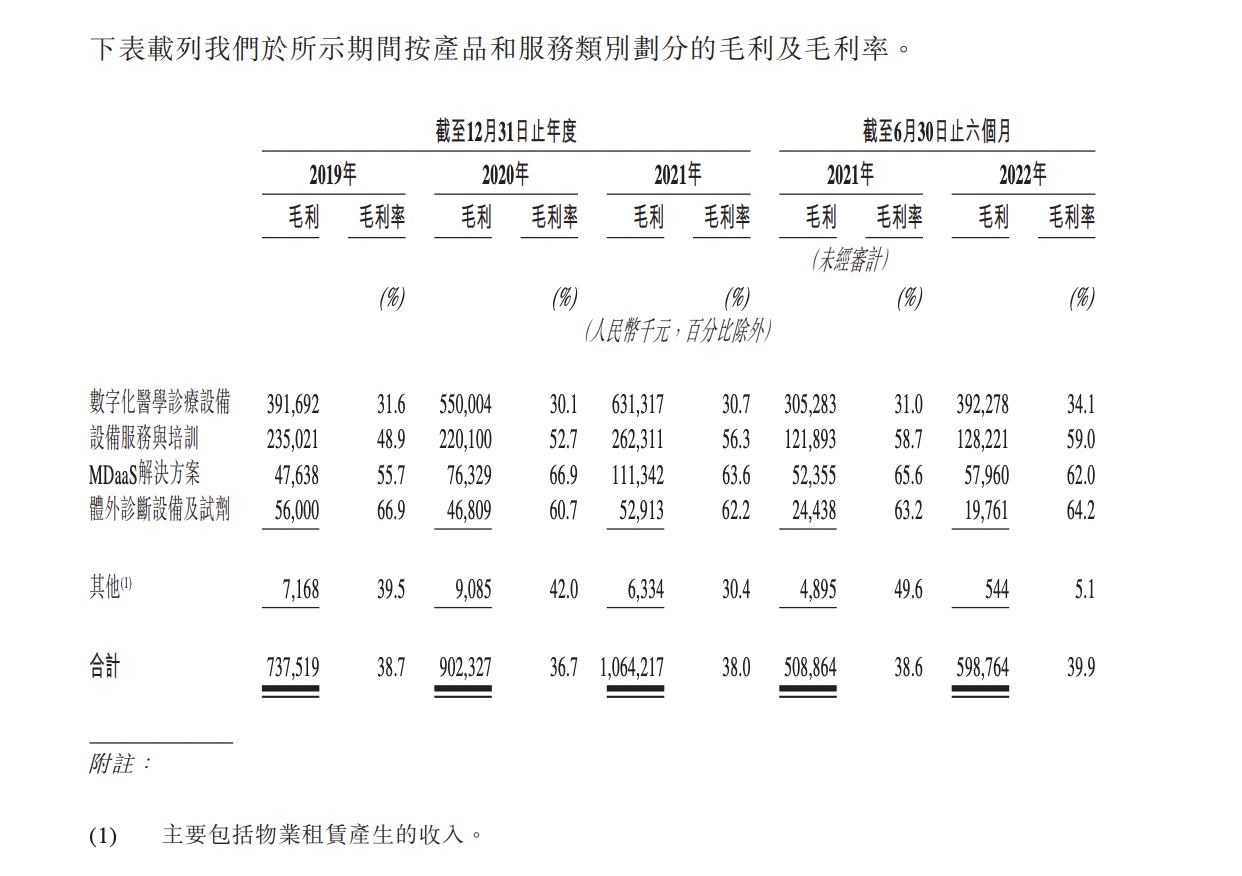

此外,东软医疗大部分产品与服务经手第三方经销商,再由经销商将产品与服务销售给终端客户(如,医院及其他医疗机构)。招股书显示,2019年-2021年,东软医疗的分销商收入金额为11.37亿元、16.29亿元与19.55亿元,分别占总营收比例为60.2%、66.8%、70.3。此外,2019年-2021年,东软医疗的毛利率分别为38.7%、36.7%、38%。

值得一提的是,9月2日晚及3日下午,成都核酸检测系统出现2次崩溃,对此,服务商东软集团回应称为网络故障。

东软集团正是东软医疗的母公司,其半年报显示,在持续的疫情防控工作中,东软城市级核酸检测解决方案全场景疫情病原体检测信息系统已应用于17个省120个地市,累计检测104亿人次。其中,东软集团的医疗健康及社会保障营收5.54亿元,占总营收比重为16.38%,毛利率为47.89%。

评论