文|云酒头条大数据组

作为西北上市企业的代表,金徽酒、天佑德酒、伊力特和*ST皇台已各自角逐多年。

目前,金徽酒获得复星与亚特集团双重加持,天佑德酒进一步聚焦青稞酒类,伊力特加码技改,*ST皇台也在2022年中报中迎来营收、净利润双增长。

在名酒高端品牌下沉、省外市场开拓不易的表象之下,西北区域战火仍盛,“分化”也成为“西北F4”的显性表现。

白酒西北F4企业发展路径有何区别,中报表现上有何异同?云酒头条(微信号:云酒头条)通过分析四家酒企的2022年中报业绩表现,探寻其在新一轮增长周期下的进位可能。

占位西北,各有所“长”

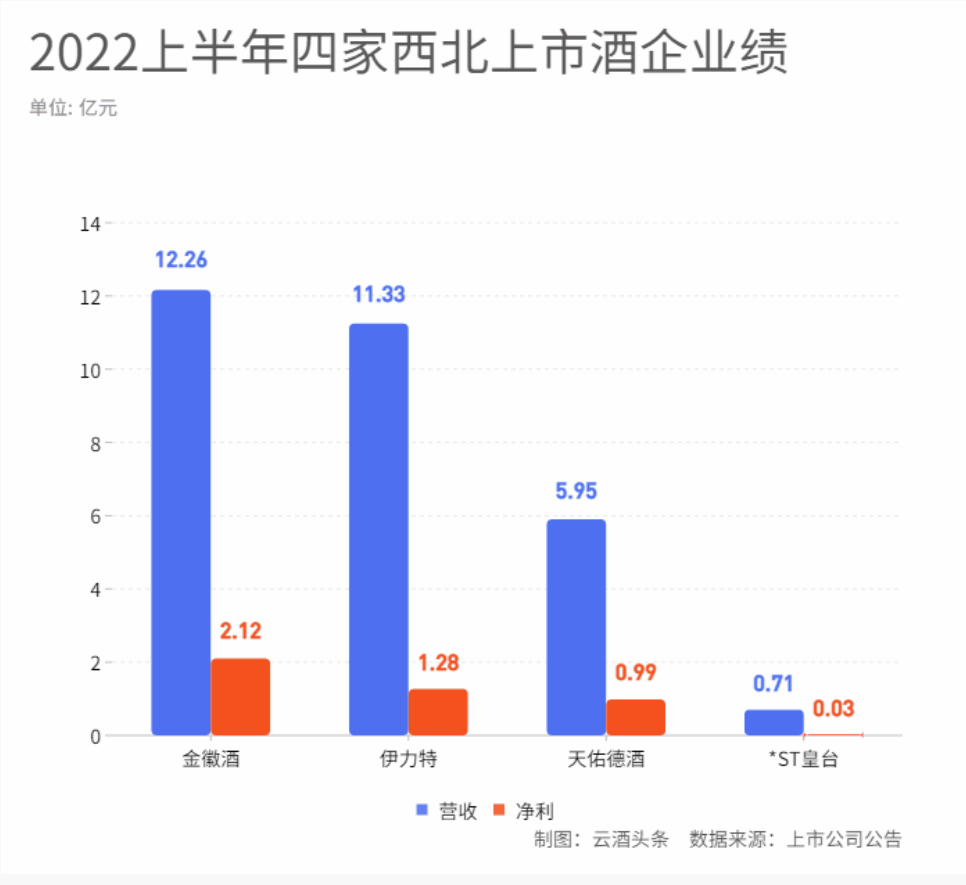

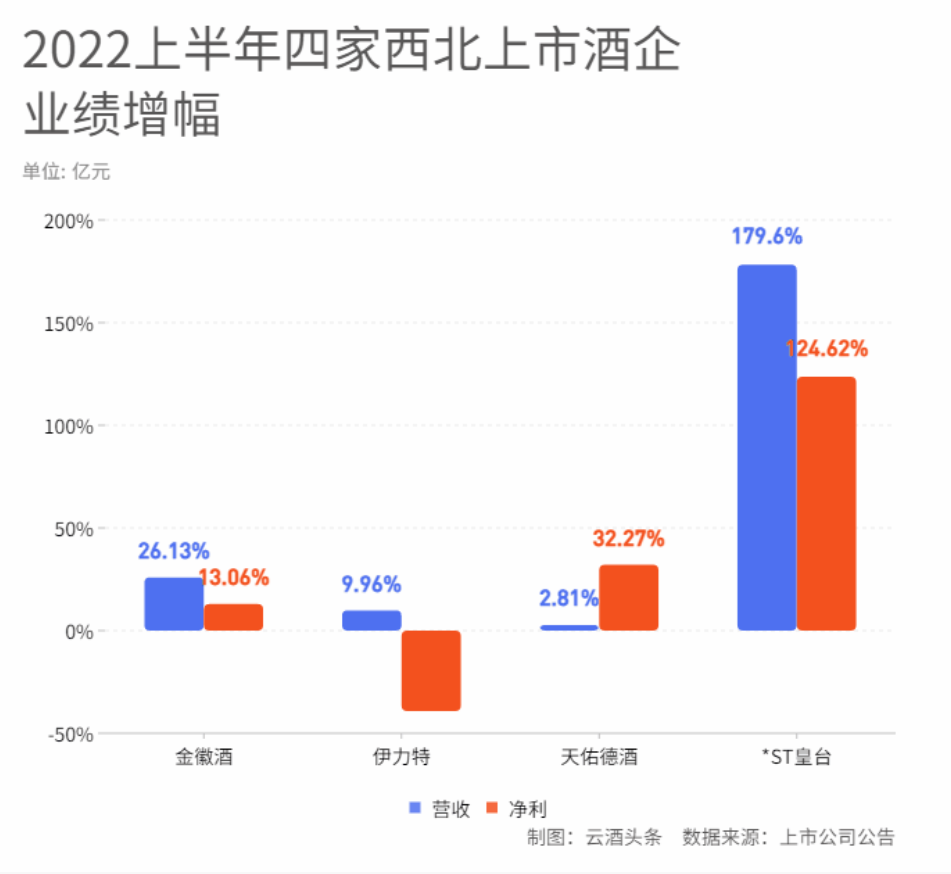

财报显示,2022年上半年,四家酒企的营收均有不同程度的增长。其中金徽酒营收领跑,也是其有史以来首次半年营收突破10亿元,达到12.26亿元;伊力特、天佑德酒及*ST皇台的营收分别为11.33亿元、5.95亿元、0.71亿元,增速分别为9.96%、2.81%、179.60%。

2022上半年,全国规上白酒企业销售收入达3436.57亿元,同比增长16.51%;利润总额达1366.7亿元,同比增长34.64%。显然,金徽酒和*ST皇台跑赢了白酒规上企业的增速。

净利润方面,金徽酒以2.12亿元拔得头筹,同比增幅达13.06%。而伊力特是四家酒企中唯一净利润为负增长的企业,同比下降39.46%。

伊力特表示,净利润大幅下滑,主要系2022年上半年公司技改项目全面投产,主营业务成本上升较快、费用有所增长,毛利率下降。

四家企业净利润之和仅4.42亿元,这一数值在19家上市白酒企业(不含岩石股份)中仅能排在第12位,与第11名口子窖(7.40亿元)相差近3亿元。

与去年同比相比,无论是营收增速还是净利润增速,金徽酒、伊力特和天佑德酒都有不同程度的下滑,其中天佑德酒利润大幅下滑282.22%。

这足以说明白酒板块分化日渐凸显,受此影响,西北四大酒企增长放缓的态势或将持续。

但仅从增幅来看,*ST皇台或是赢家。

今年重新“披星戴帽”的*ST皇台已经连续两个季度实现正增长。半年报显示,*ST皇台2022年上半年全品类产品营收实现增长,省内外市场也均实现增长。但不可忽视的是,*ST皇台资产负债率高达73.51%。

数据表现上,四家西北上市酒企尽管“各有所长”,但整体上看受制于西北经济发展,各家在区域市场拓展方面仍需较长时间。

走出西北的战略,是否藏着四家企业发展路径的拐点?

不约而同“全国化”,谁快谁慢?

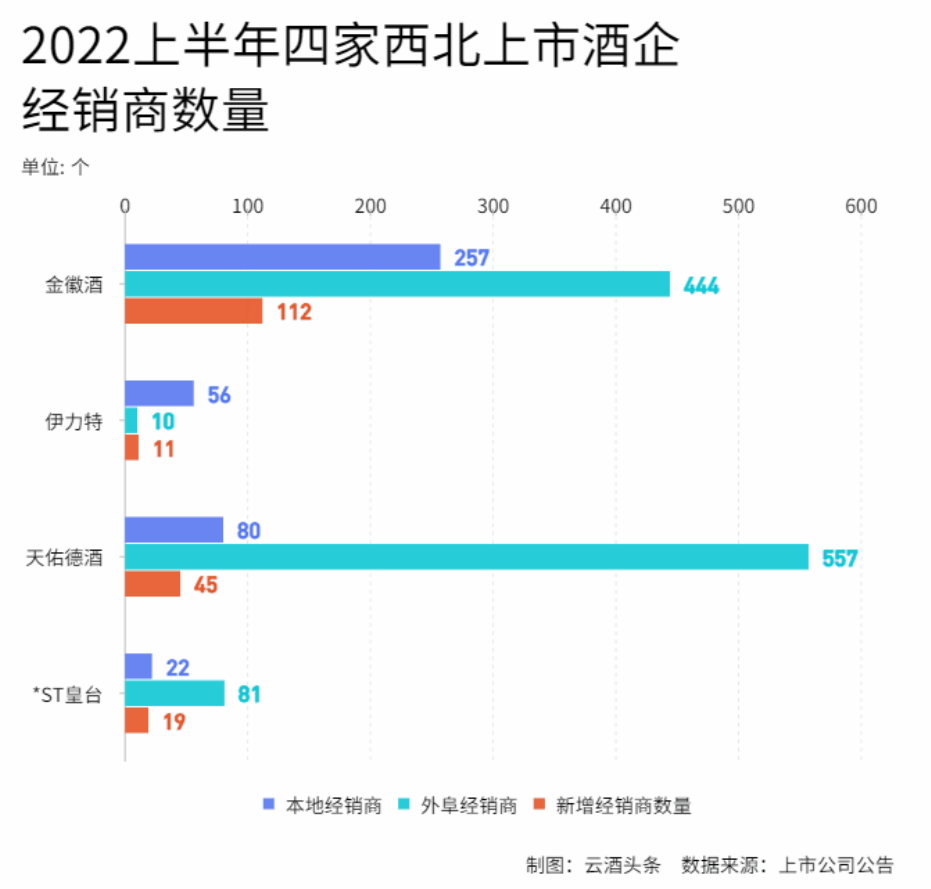

比较19家酒企上市公司的数据,西北四家酒企的经销商数量变化,最值得称道。

云酒头条(微信号:云酒头条)统计,除岩石股份暂未披露今年上半年经销商数据外,其余19家公司中有12家公司报告期内经销商增加。其中,西北四家上市酒企中,*ST皇台、伊力特、金徽酒占据经销商增幅榜单前三甲,分别较期初增长22.62%、20%、19.02%。

这其中,又以外埠经销商的增长为主。经销商数量的增多,一定程度上反映了市场规模的扩大,西北四大酒企积极开拓外埠市场或与此有关。

以金徽酒为例,今年上半年仅省外经销商增量便已达136个,这一数字超过其过去六年省外经销商增量的总和。

比较经销商增幅与外埠市场收入增幅发现,二者具有一定的正相关性。*ST皇台的经销商增幅最多,外埠市场收入增幅也最高。

横向比较看,上半年天佑德酒的省外收入占比最高,达到26.75%;金徽酒紧随其后,增幅为22.68%;*ST皇台、伊力特分别为18.66%、18.18%。

显然,四家企业都不约而同地布局全国化战略,“约战”外埠市场。

其中,金徽酒动作最大,成效也最为显著。在复星系入主之前,金徽酒聚焦西北市场,根据自身地理区位和发展特点制定了“立足甘肃、发展西北,有序推进、重点突破”的市场发展策略。

复星系入主后,一定程度上改变了金徽酒的发展逻辑,公司积极借助复星系的资源走出西北、布局华东,全国化进程逐步加快,上半年已经初步形成了“西北+华东”双发展引擎。

值得一提的是,在发布半年报同日,金徽酒还披露了拟在内蒙古地区投资设立一家合资公司的公告,在西北和华东之外,金徽酒加速扩大在华北市场势力范围的决心不言而喻。

伊力特也在年报中提及,今年公司除了稳固疆内市场,在发掘新市场方面也投入更多成本。但无论从外省经销商数目还是省外营收占比看,其成效仍有待时日。

未来,如何分化?

行业观点认为,白酒行业消费升级、品质升级的大趋势没有改变,消费者对品质、服务、品牌的需求更高,行业竞合发展、产业集中度越来越高,产品力、品牌力、渠道力优势明显的企业,能够有效应对环境变化。

未来,产能足、品牌力强、营销升级快和管理优秀的企业将在竞争中获得更多发展机会。

区域酒企不断承压,企业发展路径自然迎来分水岭——如何求变,是四家西北酒企的必答题。

同样都是全国化,金徽的全国化是分区作战、各自为营。品牌运营公司和总部之间的合作方式更为灵活,总部给予品牌运营公司更多的权限与激励。

比如江苏公司推出“金徽老窖”,北方公司所推出的是半年报中提及的“指定产品”,在统一的品牌诉求下,根据大区域属性的不同特征推广不同产品,这些产品势能也在反哺品牌,形成足够强的“区域力”,最终形成一股推动金徽酒全国化进程的“合力”。

天佑德酒的重点在于优化结构、着力突破中高端。与其上市公司改名有异曲同工之妙,截止目前,天佑德酒完成共计25个品项产品的退市工作,精简产品线,同时明确了国之德系列、第三代出口型系列、星级系列产品为公司主推产品,发力中高档白酒市场。

通过快速布局中高端市场、稳住大众市场和巩固腰部市场,有望实现产品升级与市场规模的扩大。

伊力特则强调了对于技改的重视。天风证券研报分析称,伊力特持续对公司产品结构、品牌运营、渠道模式上进行优化改革,同时积极开发高端新品、重视品牌运营,技改项目补齐产能短板、提质量优结构,未来其疆外市场开拓成果可期。

*ST皇台的产品结构调整也立竿见影。其中,皇台中低端和高端产品营收增幅最高,分别为374.02%、138.26%。

此次业绩“双优”,也让不少人对*ST皇台抱有摘星的期待。

但从目前来看,*ST皇台的营收基数小、波动性较大,面对市场空间,其仍需要在产品品质、结构优化、产品研发和布局及市场开拓方面下功夫。

评论