文|智瑾财经 大钊

杜牧一首七言绝句《清明》,使“杏花村”闻名天下。

诗中牧童所指的“杏花村”也有了“诗酒天下第一村”的美誉,杏花村汾酒更是以中国唯一的清香型名酒享誉海内外。

资料显示,汾酒有着4000多年的酿造历史,经过岁月的洗礼和时间的沉淀,发展至今,是我国的四大名酒之一。素以入口绵、落口甜、饮后余香、回味悠长特色而著称。

凭借悠久的历史,山西汾酒也曾当过白酒行业的老大,人称“汾老大”,只是后来衰落被其他酒企赶超。

不过,该公司最近几年的发展势头不错,业绩增长强劲,其营收从2016年的44.05亿元增长到了2021年的199.71亿元,归母净利润则从2016年的6.05亿元增长到了2021年的53.14亿元,这增速表现放在整个白酒行业中也位居前列。

按照汾酒前任掌门人李秋喜的规划,山西汾酒要在“十四五”时期跻身第一阵营,实现“三分天下有其一”的目标。然而,业绩猛踩油门的同时,山西汾酒也存在一定隐忧。

历史最好半年报

日前,山西汾酒正式发布2022年半年报。

上半年,山西汾酒实现营收153.34亿元,同比增长26.53%;

归母净利润50.13亿元,同比增长41.46%。

值得一提的是,2021年山西汾酒全年实现净利润53.14亿元,而今年上半年山西汾酒的净利润就高达50.13亿元。同时,这也是山西汾酒自上市以来第二次半年度实现营收破百亿。

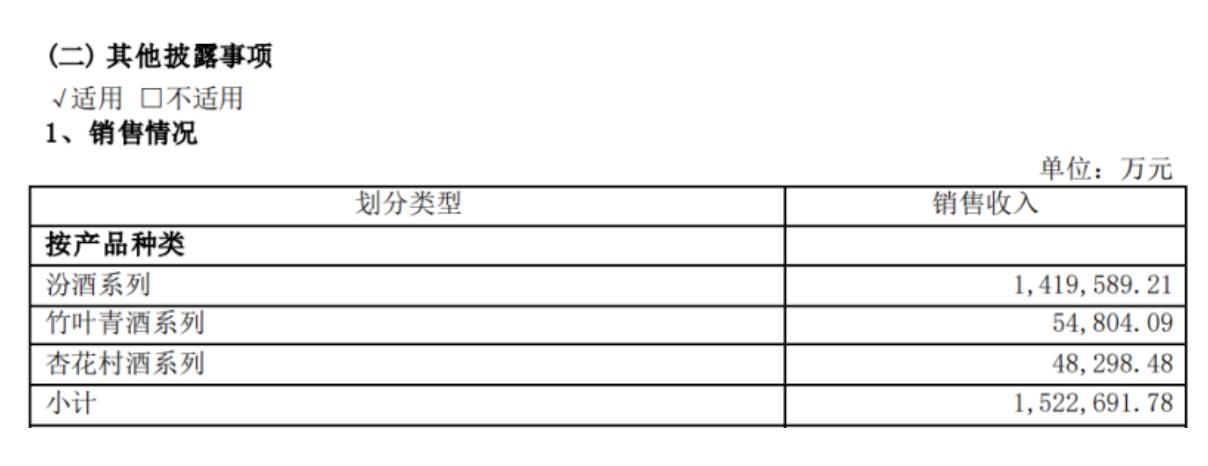

从产品种类来看,上半年:

汾酒系列实现收入141.96亿元,同比增长28.7%,其中青花系列产品实现销售收入61亿元,同比增长56%,占比从去年同期的35%提升到了43%;

竹叶青系列实现收入5.48亿元,同比下滑18.4%;

杏花村系列实现收入4.83亿元,同比增长58.1%。

图源:财报

作为拥有六千多年悠久历史的清香型白酒,山西汾酒上世纪曾站上“汾老大”地位。后错失高端酒发展机会,陆续被其它酒企赶超。

2017年汾酒“痛定思痛”,作为山西改革先锋,国资委下放八大权利,激发汾酒主观能动性。

2018年华润集团旗下华创鑫睿通过受让山西汾酒控股东汾酒集团公司11.45%成为汾酒的第二大股东。

东吴证券称,华润的进驻多方面赋能汾酒。一是健全公司的股权体系,从多角度进行决策建议,促进汾酒健康稳定发展。二是借鉴华润管理经验,华润雪花董事长陈朗任汾酒副董事长,提升经营管理效率。三是加强华润与汾酒在市场上的深度融合,华润旗下多家消费品公司和3000余家华润万家门店助力汾酒省外市场开拓;同时汾酒与华润雪花在全国范围内开展渠道融合,选取华润控制的9万家终端进行铺货,进一步扩大汾酒渠道范围。

一系列改革后,汾酒业绩突飞猛进。

财报显示,2017至2021年,山西汾酒实现全年营收分别为63.61亿、94.44亿、118.9亿、139.9亿、199.71亿;

净利润分别为9.52亿、15.07亿、19.69亿、30.79亿、53.14亿。

除了借助华润的力量,山西汾酒也独立扩展销路。

2022年上半年,山西汾酒新增经销商124家至3648家;

省外市场收入达95.92亿元,同比增长31.5%。

上述数据说明山西汾酒的全国化做得不错,品牌力也比较突出。

酱香依旧是主流

虽然身为清香型白酒山西汾酒前半年表现不俗,但是实际上国内白酒市场依然处于“酱香热”中。

艾瑞咨询发布的《酒精饮料用户洞察报告》显示,酱香是线上销售规模最大的香型,2021年Q2-2022年Q1约占白酒电商47.3%的销售份额,复合增速约9.5%。

据天猫数据显示,在酱酒品类,7%的高端用户贡献了近四成销售。在淘系平台中,酱香型白酒的货单价高达851元,为白酒所有品类最高。

再加上有“茅台”这个金字招牌在前,众多酱香型白酒品牌都获得了不错的关注度。

在整体白酒市场“去产能”的大背景下,酱香酒产能仍存在缺口,市场体量将进一步扩大,高端囤货和抢购热潮也时常见诸报端。

值得注意的是,在酱酒热的同时,清香型白酒也在近几年迎来了高速发展。

行业数据显示,2009年至2020年,浓香型白酒市场行业占比从57%下降至51%,酱香型白酒从12%提升至27%,清香型则从12%提升至15%。

但这种火热与酱酒的火热相比,仍显得较为冷清。

“热而不沸,火候未到。”不久前,在2022(第六届)中酒展期间举办的第二届中国清香白酒产业发展论坛上,山西汾阳王酒业副总经理王宇涛表示,清香热还未形成全面沸腾的局面。

在他看来,“清香热”是由龙头汾酒历史积累的释放和高速发展所造就的,但是其绝对规模、高端规模与酱香茅台仍有差距,老大强则品类强,当汾酒的规模不断突破,清香才能全面火热,按照目前的速度,预计3-5年内应该就会实现。

今年6月,为了做强做优做大清香类型白酒,山西杏花村汾酒集团有限责任公司提议,劲牌有限公司、北京顺鑫农业股份有限公司、北京红星股份有限公司、青海互助天佑德青稞酒股份有限公司、宝丰酒业有限公司、重庆江记酒庄有限公司、山西汾阳王酒业有限责任公司、北京华都酿酒食品责任公司、北京二锅头酒业股份有限公司、山西新晋商酒庄集团有限责任公司等16家清香类型白酒集体发出倡议,以清香白酒高质量发展为契机共建“大清香时代”。

这份倡议从经营路线、品质路线、文化路线、创新路线、质量路线五大方面达成共识,清香白酒立足文化优势,抱团作战,促进“大清香”的整体品质提升。

但这一切的实现仍需要时间。

“高端”不高的困境

东吴证券在研报中指出,从估值角度来对比,汾酒比高端酒更加有弹性,相比次高端酒企来看估值稳定性更好。

但事实真的如此吗?实际上,白酒行业的总量早些年就已经达到天花板,数据显示,2016-2021年,白酒行业营收复合增速约为11.4%,其中年产量的复合增速仅为1.5%。

不过,由于白酒的价格带宽,近年来行业收入规模的大幅增长其实主要是靠提价来实现。而能充分享受到提价优势的则是品牌力突出的高端白酒以及次高端白酒,这就使得白酒行业出现了比较明显的分化。

而山西汾酒现拥有三条产品线,分别是汾酒、系列酒和配制酒。

从收入来看,汾酒、系列酒和配制酒在2021年分别实现收入179.2亿、6.38亿、12.5亿,同比增长41.9%、12.73%、91.39%。

其中汾酒是公司的中高端产品线。

公司于2001年推出青花汾酒系列,包含青花20/30/40/50。其中青花40/50市场定价较高,售价分别为2599元/500ml和5999元/500ml,为公司的形象产品。青花20/30定位次高端市场,价格为518元/500ml和1199元/850ml,2020年公司焕新产品,推出青花30复兴版(价格1199元/500ml)。

现在来看,青花20批价保持稳定,渠道利润较为丰厚。此外,公司在2021年陆续停产青花30,推出千元价格带复兴版,也给腰部产品让出价格空间。

再加上公司的策略是“抓青花、强腰部、稳玻汾”,今年上半年,青花系列产品实现销售收入61亿元,同比增长56%。

这个增速已然不低,甚至超过部分头部高端品牌的增速。

例如,上半年,泸州老窖报告期内中高档酒销量1.75万吨,同比增长22.47%;

洋河股份中高档酒实现营收162亿元,同比增长达29.05%。

虽然增速够快,但是从绝对值来看,山西汾酒距离泸州老窖和洋河股份仍有较大差距。

纵向比较来看,虽然山西汾酒整个高端产品的占比逐步提升,但是毛利率相对低,上半年的毛利率约75.89%。对标泸州老窖来看,国窖1573的占比目前在60%左右,而公司的整体毛利率约86%。

据国元证券研究所数据,到2022年7月,高档白酒的平均价已经在1200元以上。然而,这个价位上茅台、五粮液、洋河和泸州老窖位置稳固,青花汾酒在销量和知名度上都比不过飞天茅台、普五和国窖1573。

总 结

从更大的经济周期看,白酒或许已经进入一个新的“下行”的周期之中了。

首先,疫情会让部分白酒消费场景硬性消失(主要是餐饮聚会和商务宴请)。上海证券报近期更是发文指出,两节将近,而上海的白酒商超却遭遇“旺季不旺”。

这一点在酒企的财报中也有所体现,最新的半年报里大部分酒企的库存都在增加。

其次,白酒售价越来越高,也把一部分消费者给挡在了门外。

去年底,白酒行业迎来涨价潮,茅台、泸州老窖、舍得酒业、古井贡酒等企业纷纷宣布提价。

中泰证券报告认为,白酒提价潮已形成,2022年提价及传导将成为板块重要逻辑。

当酒厂比着提价时,白酒价格就慢慢超越了消费者消费能力,往往就会迎来下行拐点。白酒进入上升周期时,一定是供不应求,而到了下行周期就表现为需求不足,供给过剩。

不巧的是,这种压力并不是短期的。身处“第二梯队”的山西汾酒,感触尤甚。

上半年,山西汾酒存货账面金额85.63亿元,比去年同期的81.92亿增加了4.5%。

参考资料:

《利空出尽,白酒进入“双节”备货期》,东海证券

《山西汾酒:国改助力回正轨,清香龙头势如虹 》,东吴证券

《山西汾酒:疫情下彰显经营韧性,青花系列增速亮眼》,平安证券

《酒精饮料用户洞察报告——白酒、啤酒》,艾瑞咨询

评论