记者 |

9月 9 日,新三板深圳市慧为智能科技股份有限公司(以下简称“慧为智能”)将冲刺北交所IPO。

官网显示,慧为智能(832876.NQ)是电子通讯领域的ODM原始设计制造提供商。公司主营业务覆盖消费电子、商用IoT智能终端,主要产品包括平板电脑、笔记本电脑、智慧零售终端等设备。

产品售价和毛利率双双下滑、营收增长难以覆盖原材料采购成本、受下游市场影响业绩大幅波动,翻看公司招股书,仍有不少“槽点”。

产品单价大跳水

2019至2021年(以下简称“报告期内”),公司通过向下游消费电子品牌商和网络终端系统集成商提供定制化产品以获得收入,下游有任何“风吹草动”就会导致业绩产生大幅波动。

受到下游客户所处市场需求变动等因素影响,公司消费类产品主要客户施强教育、ForyouDigital、Thirdwave等销售金额及占比出现较大波动。

2020年四季度以来,由于疫情及多地暂停或者延缓推进“平板教学”,国内教育平板市场出现下滑。全拓数据显示,国内学生平板电脑出货量从2020年三季度的123万台,下降到2021年二季度的53万台,降幅超过50%。

加上受“双减”政策等影响,公司主要客户施强教育于2021年度业务有所下滑,导致公司与其销售收入于2021年度下滑2997.47万元,同比下降54.30%,占当期营业收入比重为6.81%。

跟同行可比公司相比,慧为智能业务规模较小,产品呈现定制化、小批量的特点,销售团队占总人工比例相对较高,导致销售人员人均创收相对较低。

为了保持竞争力,品牌厂商对于ODM制造厂商的研发速度要求不断提高,产品售价的决定权也并非把握在公司手上。

报告期内,公司收入主要来自消费电子类和商用IoT类。两类产品都出现单价跳水的情况。

商用IoT类中,2021年智慧零售终端单价从1257.92元/台跌至666.09元/台,几乎减少五成。网络及视频会议终端从920.22元/台下降至545.81元/台;工业控制终端从439.8元/台下降至412.02元/台。

产品销量也因此大幅缩水。同年,网络及视频会议终端销售金额从828.2万元下滑至141.91万元;工业控制终端从1972.62万元微增至2098.63万元,增长乏力。

原材料价格“水涨船高”

公司主营业务成本中,直接材料成本占比超过90%。公司采购的主要原材料包括IC类、LCD显示与触控模组、PCBA主板与通讯模块等。

一方面,受物联网、车联网行业快速发展导致芯片需求提升;另一方面,疫情等因素限制芯片产能供应,国内外芯片供应紧张。2020年以来,甚至出现部分IC及LCD面板断供的情况。

这也导致原材料价格“水涨船高”。2021年,LCD显示与触控模组单价从149.07元/件上涨至179.84元/件;IC类从8.1元/件上涨至10.35元/件。同年,慧为智能原材料费用高达3.65亿元,相比2020年2.3亿元涨幅超过58%。

报告期内,公司实现营业收入约2.86亿元、3.17亿元、4.4亿元。但是,营业总成本分别为2.74亿元、2.89亿元和4.12亿元,增速远超过营收增速。

原材料采购价大幅上升也吞噬了原本营收上涨增加的利润空间。各报告期,公司分别实现净利润1416万元、2844.33万元、2881.82万元。可以明显看到,利润增速大幅放缓,远跟不上营收上涨。

为了应对“缺芯”,公司大举囤货。 2021年,公司存货账面价值达到1.08亿元,占流动资产总额超过50%,存货增幅达到49.84%。

存货中,有近五成为原材料,原材料余额达5266.49万。

存货跌价的风险进一步增大。各报告期,公司存货跌价准备分别为674.2万元、624.1万元、360.4万元。

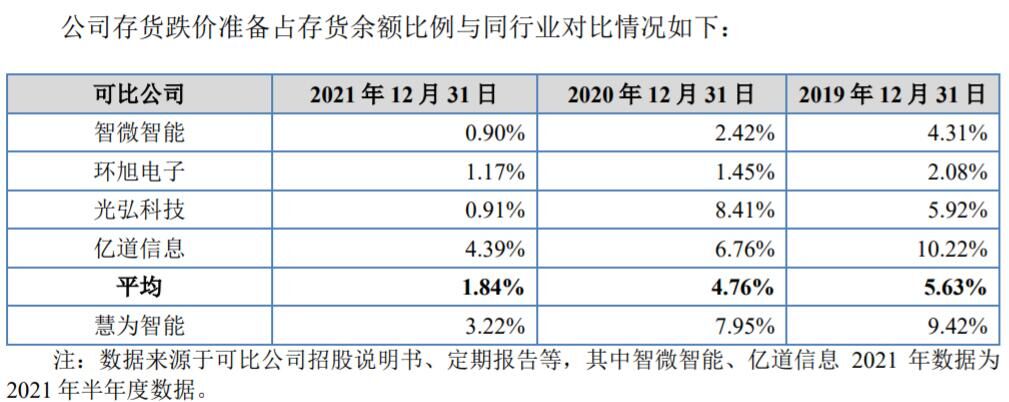

和同行业对比,公司存货跌价准备占存货余额比例远高于行业平均水平。行业平均值分别为5.63%、4.76%、1.84%,公司却达到9.42%、7.95%、3.22%。

此外,公司存货周转率却低于行业平均水平。报告期内,公司存货周转率分别为2.87次/年、3.17次/年、3.65次/年,行业平均值为12.39次/年、13.25次/年、8.56次/年。

自主品牌难力挽狂澜

招股书显示,公司销售分为ODM业务和OBM业务。ODM业务为境内销售和境外线下销售,OBM业务为境外线上销售,主要通过亚马逊等电商平台销售自主品牌LincPlus系列产品。

分渠道来看,线上渠道毛利率远超过线下销售。也就是说,自主品牌LincPlus产品毛利率更甚于ODM业务。报告期内,线上销售毛利率从34.08%上升至36.13%,线下销售却从20.53%下滑至18.85%,差距逐渐拉开。

但是线上销售占比偏低,拉动整体毛利率作用有限。2021年,OBM模式贡献营收3827.31万元,占比8.79%,相较2020年11.25%的比重有所减小。

如果剔除自主品牌,2021年公司消费电子类产品毛利率为15.43%,低于同行均值16.40%。

自主品牌的销售也受到平台佣金、广告费的钳制。亚马逊销售佣金、平台广告费用较高,导致公司销售费用率高于同行业可比公司。

报告期内,慧为智能佣金费用从128.22万元上涨至335.68万元,占销售费用比重达到19.10%。

另外,在亚马逊平台投放的广告费也是一笔不小的开支。2021年,广告宣传费达到265.48万元,占销售费用比重为15.10%。也就是说,当年花在亚马逊上的费用占比至少超过34%。

2021年,行业平均销售费用率为1.19%,公司却高达4%。

在下游单价压低、材料价格上涨的重重“剥削”下,公司毛利率明显下滑。

2021年,消费电子类产品毛利率从26.92%跌至19.40%,其主营收入占比将近五成,拖累了整体毛利,导致主营业务毛利率从24.37%下滑至20.37%。

商用IoT类中,单价明显下滑的工业控制终端毛利率也从2020年的35.72%下滑至26.19%。

即使是毛利率“优等生”的自主品牌业务,增长势头也难以为继。

今年一季度,公司受疫情影响外销订单延期交付金额约为1000万元。加上俄乌地区冲突、能源供给缩减等因素影响,一季度公司在欧洲地区的OBM业务收入同比出现约70%的大幅下滑。

评论