文|偲睿洞察 孙越

编辑|Emma

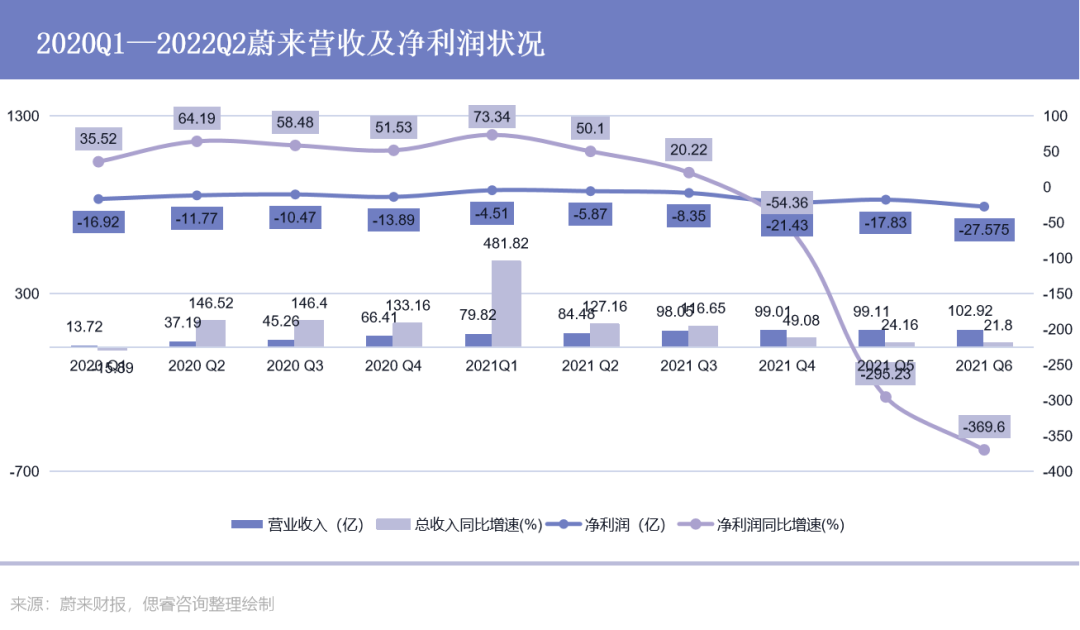

9月8日,蔚来按期交出了2022年半年报:收入总额12.924亿,同比增长21.7%,环比增长3.9%;净亏损持续亏大,为27.575亿,同比增长369.6%。

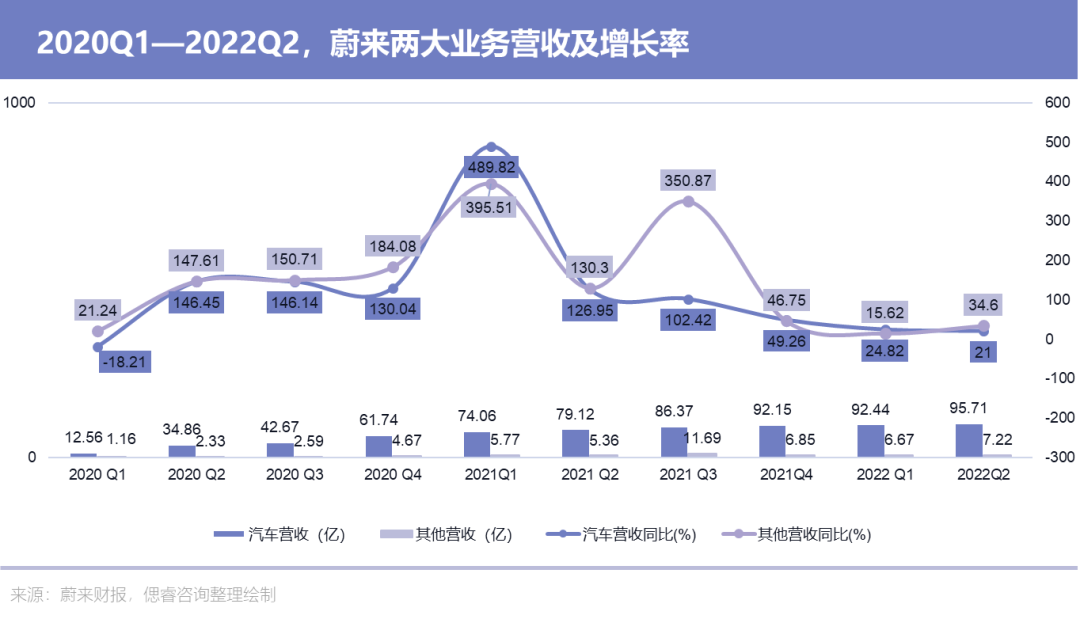

其中,汽车销售95.71亿,同比增长21%、环比增长3.5%;其他业务营收7.22亿,同比增长34.6%,环比增长8.25%。

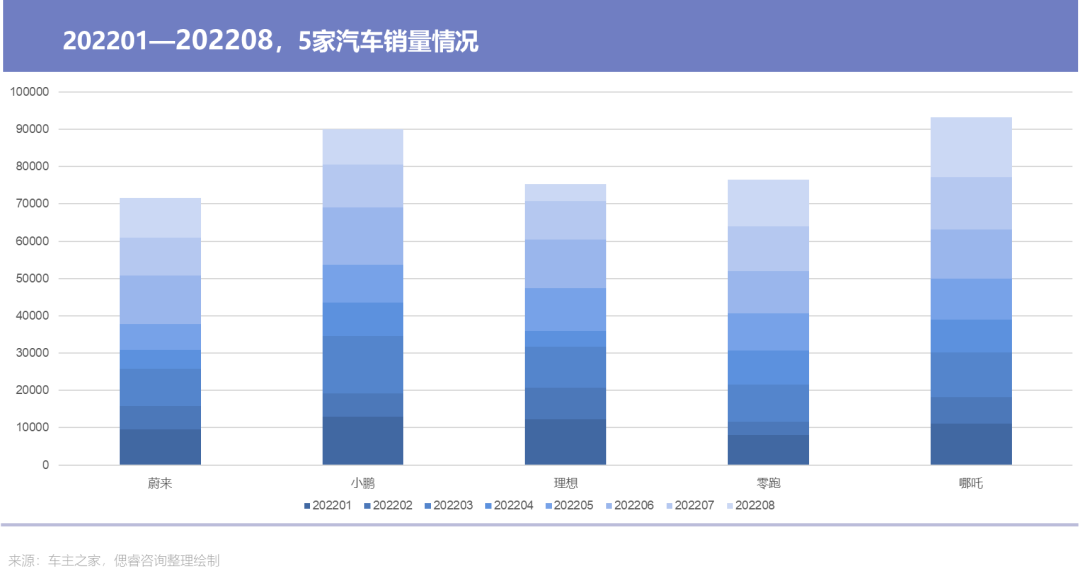

这一惨烈的营收状况从上半年的销量上可以预见:从今年3月份开始,哪吒和零跑就强势起来,这与其主打十万元级别的市场密切相关;

转头看看老牌蔚小理交付量不如人意,固然和产能有关,比如持续许久的汽车缺芯,以及汽车产业链大本营受疫情影响……然而,客观因素之外,这也和蔚小理产品青黄不接也脱不了干系。

扒开蔚小理三家新车上市时间,可以看到:

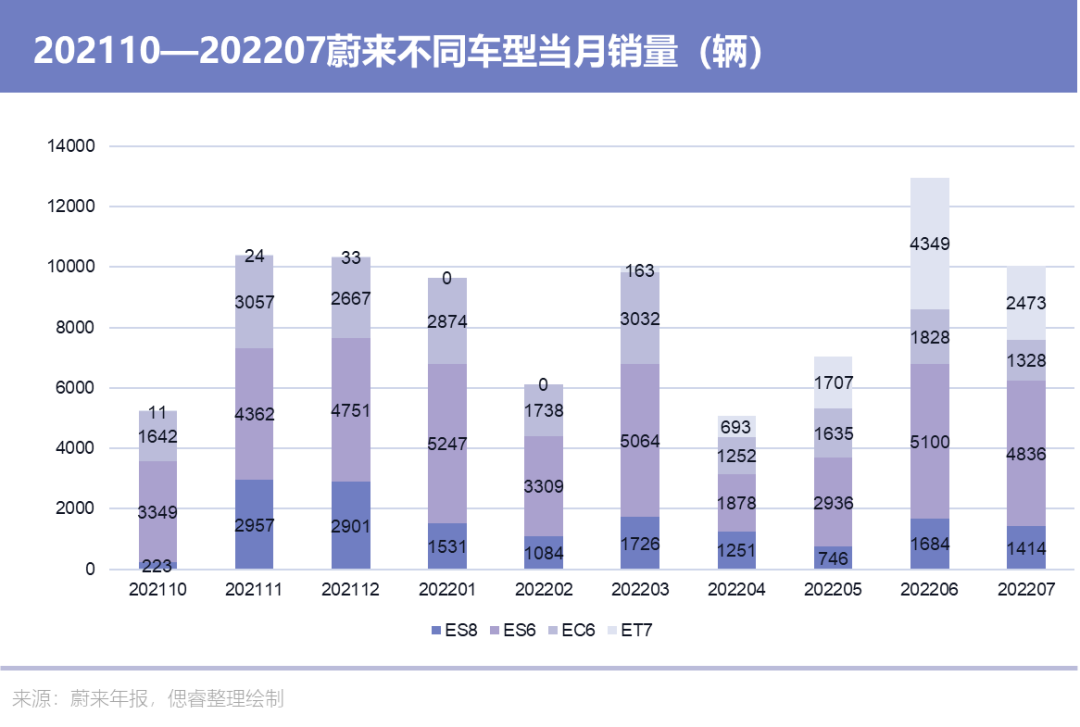

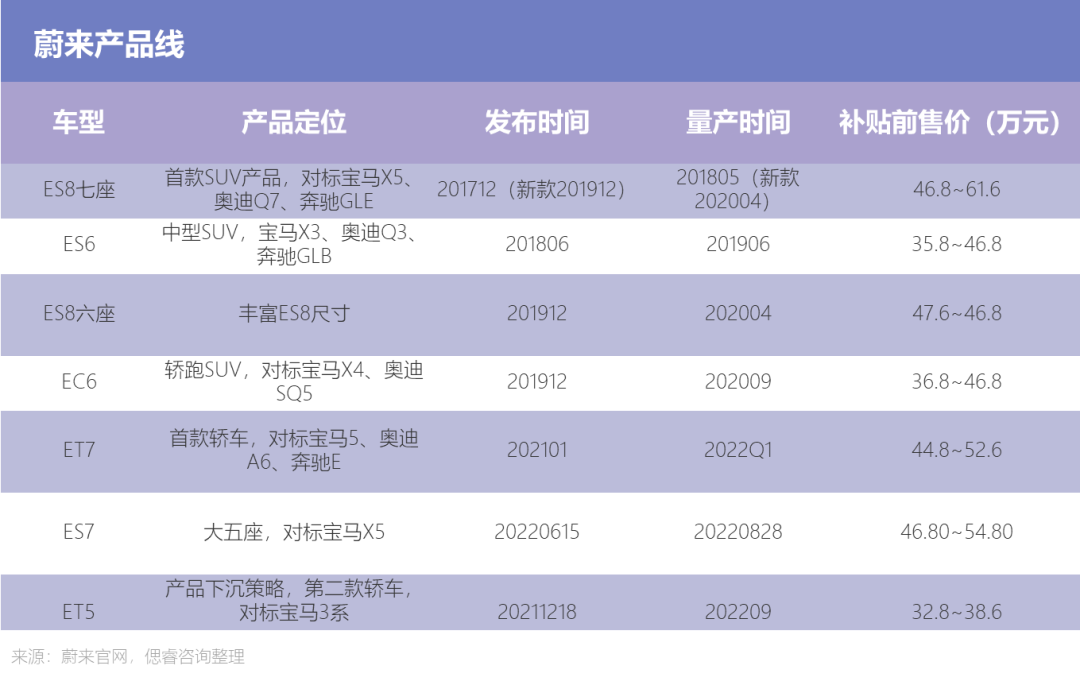

2022年前,蔚来886三款车型还在挑大梁( 2019 年危机,蔚来不得不放弃一大半研发计划,导致2021 年没有新车推出,而新推出的车型还在产能爬坡),甚至ES6还是销冠;

理想一款“理想ONE”走天下,今年第三季度开始交付L9;小鹏也是在第三季度用G9续上P7生命线。

但幸运的是,对于蔚来来说,这种青黄不接的尴尬局面即将结束,在技术支持下,蔚来憋了个大招,今年一口气交付三辆新车,同时对原有886车型进行升级——其中,ET7从Q1开始交付,ET5和ES7也分别于Q3开始交付。

原本美好的设想是,一波新品之后,蔚来极大地丰富了自家产品矩阵和价格区间,似乎会从Q3开始迎来一波好日子。同时,在Q3之前,蔚来还先推出ET7,来进行市场衔接和过渡。

然而,半年报中透露出的信息却是一顿暴亏——Q2净亏损27.45亿元,亏损幅度比市场预期多了7亿元,上半年毛利率从2021年的18.88%滑至13.8%。与此同时,新品ET7 出力了,但效果有限。

本文我们将探究:

为何蔚来交出一份不及预期的财报?

下半年,作为“全村的希望”,ET5能扛起大旗吗?

01 蔚来反套路:赚的不多,花的不少

由于尚未盈利,蔚来的估值多采用PS估值法,PS值通常参考特斯拉,给予一定折价。故销量、单价、外加毛利率,成了蔚来最关键的三个参考指标。

在通过新品提振销量这条道路上,上半年,蔚来通过一款ET7新品出来衔接市场,试图帮助蔚来平稳过渡到下半年的重头戏ET5——对标宝马3系走量;另一方面,ET744.8W~52.6W的价格也在一定程度上可以提升ASP,增加营收。

但,遗憾的是,一方面,在疫情、缺芯、压铸件等供应链问题下,除了6月份总交付量迎来一波大涨12961辆外,其他月份都表现平平,可谓是,销量艰难;

另一方面,ET7作为蔚来的首款轿跑,并没有顶起来销量,综合来看,上半年老款ES6依旧为销售冠军。ES6和EC6扛起销量大梁的同时,也就意味着,ET7拉动ASP了,但不多。直接反应在汽车业务营收上,Q2总营收95.71亿,同比增长21%、环比增长3.5%,数据算不上好看。

其他业务营收7.22亿,同比增长34.6%,环比增长8.25%,主要由汽车金融服务、二手车销售及电池包等增长拉动。

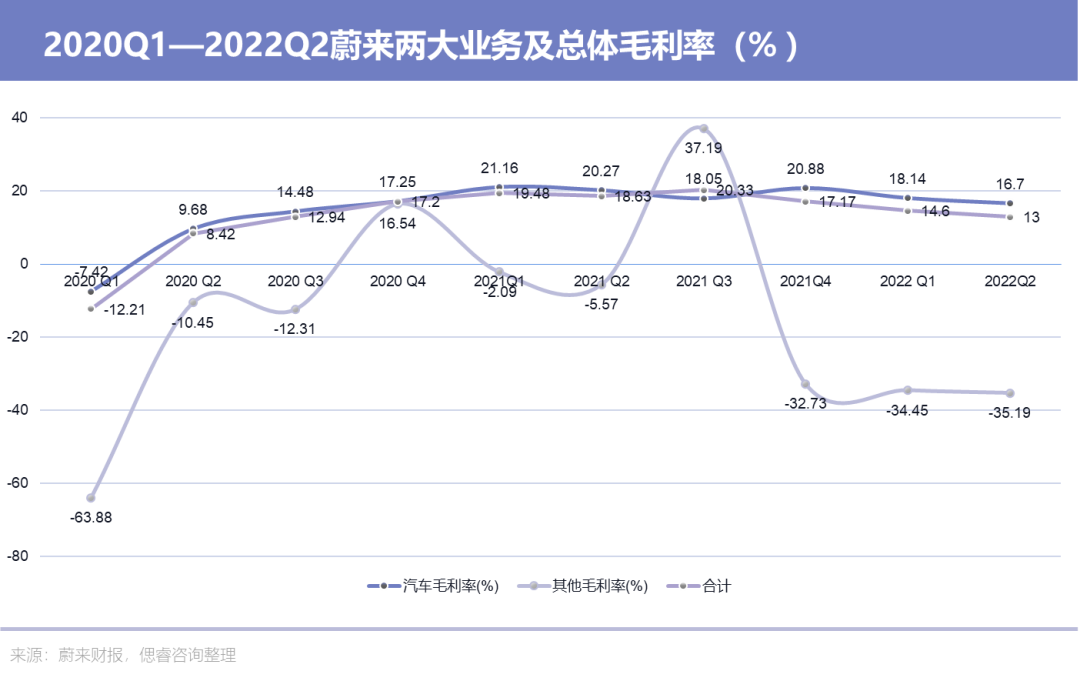

而在两大业务有限的营收增长下,蔚来的毛利率却进一步下滑。

官方解释为,毛利率的下滑主要是第二季度汽车交付量的增长及单车材料(电池)成本增加所致,而且,这还是基于有蔚来ET7拉动ASP的情况下,抵消了部分成本低毛利。

总得来说,“多赚点钱”这条路,蔚来上半年没有走通。其实,回望过去三个季度,从2021Q3开始到2022Q1,蔚来的营收都处于原地踏步阶段,到2022Q2,也没有多少改善。

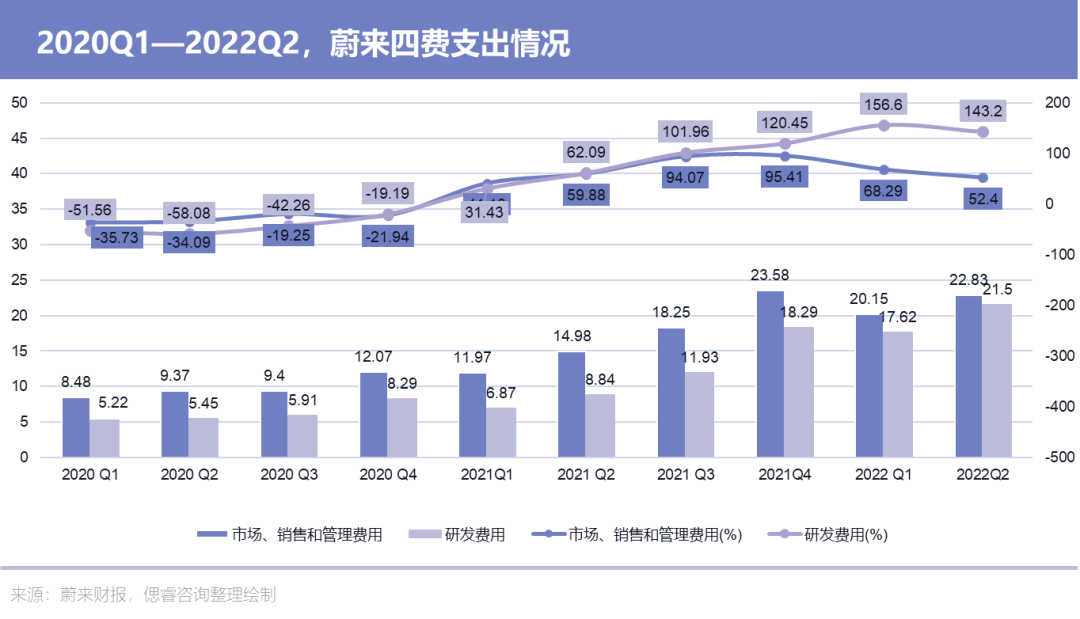

更惨的是,蔚来还“花得更多了”,2022Q2净亏损却持续扩大,达到27.575亿,同比增长369.6%。背后是,市场、销售和管理费用项,及研发费用项持续上升,双双迎来新高。

根据半年报、电话会及各种公开信息整理,研发端是由于研发职能人员成本增加以及新产品、新技术的设计及开发成本增加所致。

比如,明年要上市的NT3.0项目,以正在筹备的两个子品牌;

又比如,建立了超过400人的电池研发团队。目前,蔚来正在研发支持换电和超快充的 800V 电池包,计划于 2024 年推出——也就是说,这个研发费用至少会持续到2024年。

而在其他营销端,主要是由于人员成本的增加、服务网络拓展,以及市场推广费用(包括ES7上市相关营销费用)等。这一点也毋庸置疑,毕竟,蔚来一向以“用户经营”出圈,加之换电网络服务,都需要极大的经营支出:

一方面是庞大的销售网络,目前蔚来在全球149各城市,拥有395个蔚来中心和蔚来空间,在全球151各城市,建设了263家服务中心和交付中心;

另一方面,继续扩充充换电网络,蔚来已经建成1094+个换电站,覆盖全球197个城市,同时累计部署5341根超充桩和5466+个目的地充电桩。

同时,蔚来表示,长期看经营费用(市场、销售和管理费用)占比会持续下降,但是不会因为外部竞争更改自身战略和投入节奏,换句话说,不会专门节省营销等费用。

总得来说,在上半年所有企业都降本增效的时候,蔚来却依旧没有打破“营收魔咒”,在赚得不多,花得不少的路上继续狂奔下去。

那么下半年,蔚来会有转机吗?在财报电话会上,即将推出的新车型ET5被cue到了10多次,众人瞩目,成了“全村的希望”。

02 ET5能否扛起大旗?

ET5对蔚来有多重要呢?这还得从蔚来当前的产品格局说起。

从创立之初起,蔚来就采用和特斯拉一样的战术,自上向下打造高端品牌,而当新能源车企渗透率达到一定阶段,尤其是主打低端市场的后来者来势汹汹时,比如8月份,主打十万级别市场的零跑和哪吒销量超过蔚小理。蔚来必须进一步提升销量,而价格下探是唯一的选择。

复盘蔚来产品发布史,可以看到,在旧车型886坚挺了这么多年后,新推出的三款车型——ET7、ES7以及ET5,都肩负着自己的使命:

ES7定位大五座,蔚来定下的目标是干掉宝马X5,46.80-54.80W的价格,高于ES6,比ES8低一些。

ET7对标宝马5系,作为蔚来的首款轿跑系列,44.8W~52.6W的价格承担蔚来的高端形象。

简单说,从价格上看,ET7和ES7还处于较高价格的高端市场;而在产品性能提升的情况下,必定会冲击现有车型的销量,尤其是价格稍低一等,但现在却是销量主力的ES6和EC6。

前者两款6受到冲击,后者两款7价格较高,那么ET5 就成了蔚来的希望——打造的爆款样本,证明自己的实力,当然更重要的是拉动销量。

去年12月ET5发布会上,蔚来CEO李斌曾表示ET5要打特斯拉Model 3和宝马3系。直到最近,ET5要量产交付之际,蔚来总裁秦力洪在2022年成都车展现场再次发声,“近一年,宝马3系的月均销量在12000多辆,随着ET5的交付,ET5在一年内销量将超过3系。”

而一次次的高调发声背后,都表明了蔚来急需一款拉动销量的车,更代表着,ET5将是蔚来实现盈利的关键,可谓是“毕其功于一役”。

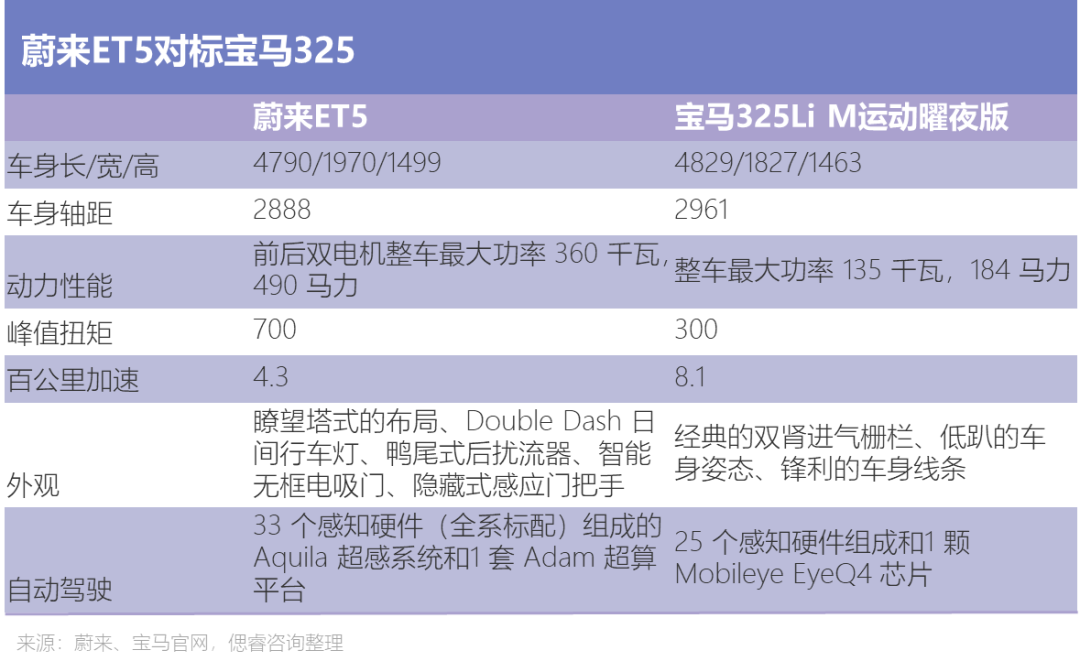

那么,ET5对标宝马3系,又能否成功?

复盘宝马3系发展历史,可以发现早在1961年左右,由于宝马的摩托车和经济型车,不再对逐渐富裕的消费者们具有吸引力,而豪华车的发展也与预想的相差甚远,两头不讨好的情况下,就有了宝马3系——被定义为豪华车与经济轿车之间的中级别车型,高端车中的走量款。

而这似乎与ET5的出现有着相同的使命。仅从参数角度对比一下ET5和宝马3系,可以发现,从性能、功能、环保等维度,ET5确实是优于宝马3系的。

但要认识的一个现实因素是,宝马3系成为销量王,是多种因素组合的结果,比如,宝马响当当的品牌、一眼就能认出的外观、乘坐舒坦的空间、优秀到极致的操控感、外形审美、覆盖多群体的价格跨度,甚至,竞争对手的衬托。

尽管,蔚来在品牌建设与营销、用户服务、智能化和产品力等方面表现出了一定的竞争力,但,相比于直接取代宝马3系,ET5还有另一层更重要的意义——在新能源汽车领域,能够像宝马3系在传统汽车领域那样,成为销量王。

简单说,就是在中高端新能源车领域,ET5要能够打得赢。

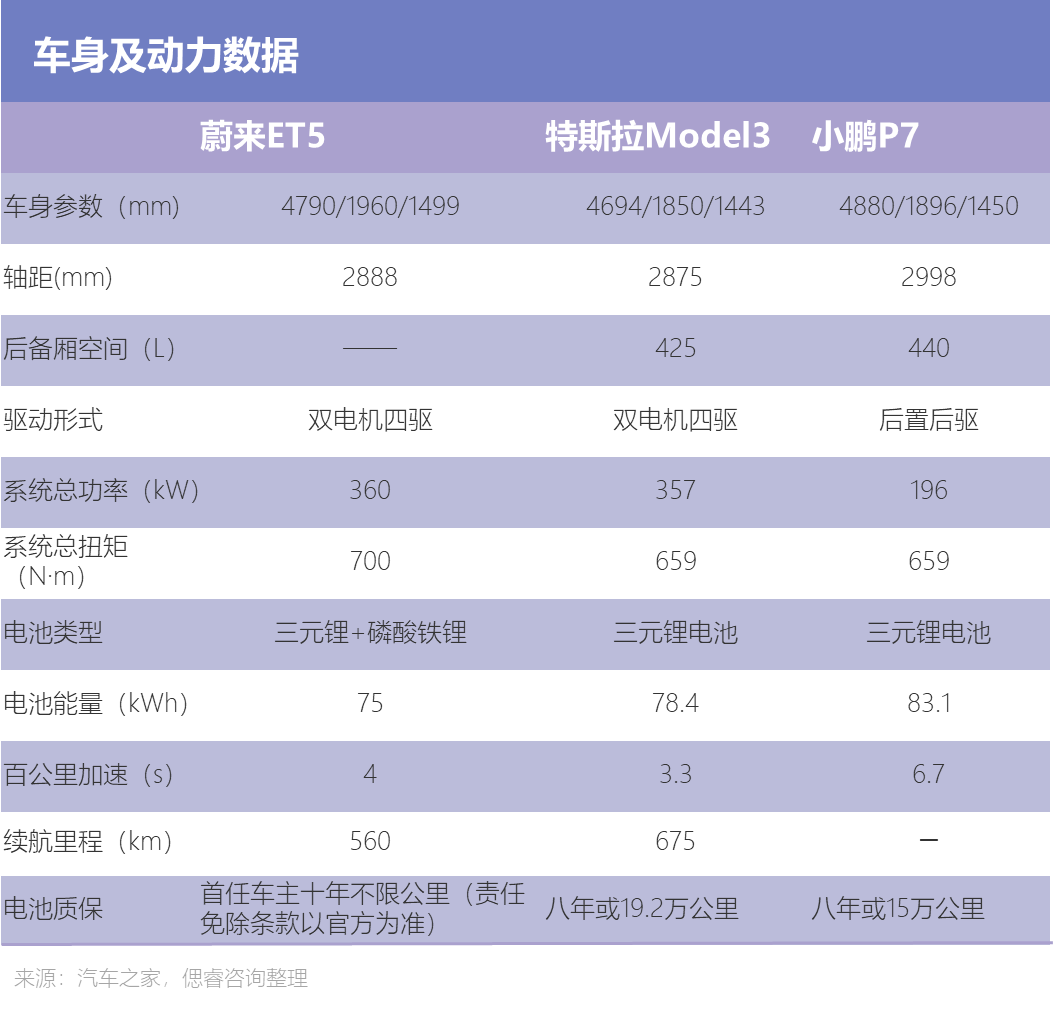

以蔚来ET5入门版(带电池组)为标准,挑选价格接近的几款纯电轿车进行对比:蔚来ET5 2022款 75kWh(32.8W)、特斯拉Model 3 2022款 Performance高性能全轮驱动版(36.79W) 、小鹏P7 2022款 670E+(31.79W) ,价格上,蔚来ET5处于中间。

具体性能对比如下:

车身车身空间上,小鹏P7更占优势;动力性能上,ET5在总功率、扭矩上都占优势,但,续航、电池能量及百公里加速都不如特斯拉。同时,一个小福利是,针对首任车主,蔚来提供十年不限历程的电池质保。

在辅助/操控差异化配置上,特斯拉可谓是“天坑”,连360度全景影像和自动泊车都没有;同时,蔚来豪华地配置上了电吸门。

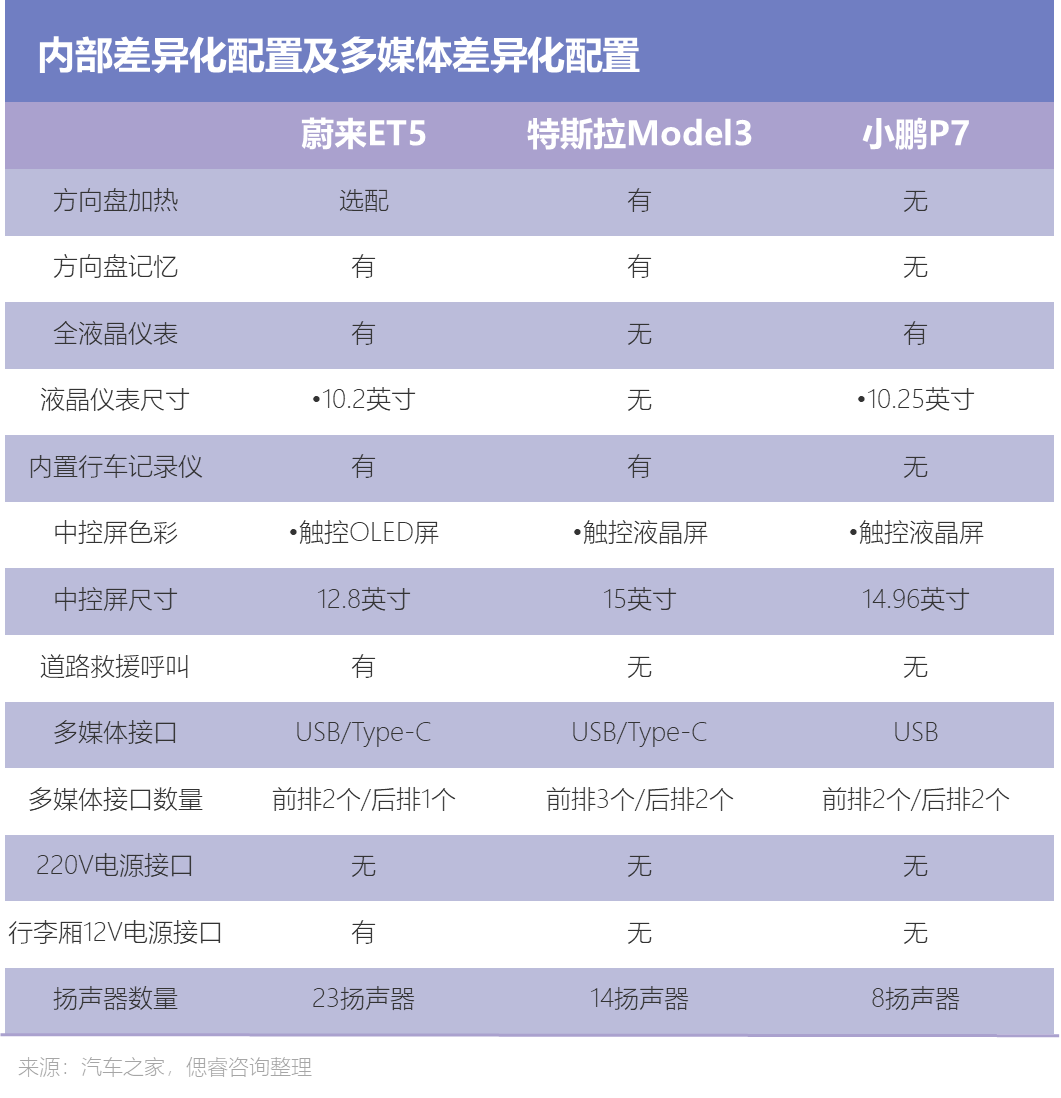

内部及多媒体配置上,只有特斯拉有方向盘加热,但缺少了全液晶仪表;

此外,蔚来的中控屏尺寸相比其他两者较少,但是,屏幕质量更高,唯一值得关注的是,ET5车内多媒体接口数量较少,同时缺少了220V电源接口,一定程度上减少车内生活丰富度。但是,ET5创新性地配置了VR眼睛,也算是一个小彩蛋了。

总之,从性能指数来看,ET5具备一定优势和亮点,当然,具体体验还得交付后以消费者的真实体验为主。

但在此之前,我们要考虑一个更重要的关键问题:产能何在?毕竟,产品再好,造不出来货也是白搭,而长期以来,不止蔚来,几乎所有的新能源汽车都卡在产能这一环。

蔚来的产能规划很理想:早在今年4月29日,蔚来宣布中型电动轿跑ET5首批全工艺生产线试制车在其第二生产基地(NeoPark新桥智能电动汽车产业园区内)下线,而直到昨晚电话会,蔚来官方也表示,NIO park第二工厂三季度一直在调试,而且只生产ET5。而且,到今年12月,蔚来已经做好了ET5单月交付量过万的准备。

但,实际情况似乎又有一些不同:

一是ET5原本预计在Q3量产交付,目前进度“一直在调试”,以及蔚来在电话会上透露,10月份,ET5还没有爬坡;

其次,供应链零部件供应问题频发,前有供应链短缺,后有质量良率不齐。李斌电话会表示,7、8月交付不佳主要是受压铸件良率影响,目前,已通过引进新供应商及派遣工程师进厂等方式提升零部件良率;

此外,还有蔚来自身产能打架。上半年ET7还未成功爬坡,下半年又有两款新车交付。据知情人士表示,目前ET7订车后交付要等待7个月左右时间,而4月锁单的用户预计到8月底才能提车,交付时间大约延长了3个月。那么,下半年是否会招致新旧订单的产能打架呢?毕竟,理想为了L9的产能,已经牺牲了理想ONE。

而翻开历史,我们发现,蔚来产能受限的因素五花八门:

有代工厂升级的问题,如2021年10月,江淮工厂升级,整个月只有10天时间用于生产,多位分析师也将其视为蔚来交付量被反超的拐点;

有全球汽车产业链供应问题,如2021年3月,受全球半导体新品供应紧张,江淮蔚来工厂暂停五日生产;2021年5月,受半导体供应波动及若干物流调整影响,蔚来汽车交付再次收到影响;

有疫情影响问题,尤其是今年上半年,上海疫情,而汽车产业链高度集中在长三角,缺一个零部件,汽车都造不起来;

当然还有蔚来自己供应链管控的问题,一方面,蔚来的许多零部件都采用单一供应商,也就说供应商A出问题了,没有B补上,汽车就造不出来了;另一方面,蔚来按需采购原材料,而订单有限,有稀缺性的供应商就会优先其他厂商,比如,去年8月,蔚来因ST意法半导体生产的ESP芯片短缺,导致交付量跌到5000多辆,而,同样采用ESP芯片的理想ONE交付量却达到9433辆……

回看蔚来历史上遭遇的产能问题,似乎不是一个自建工厂可以完全解决的。

总之,近一年以来,蔚来都被困在产能中,而随着老款升级、新款推出,尤其还是定位走量爆款的加入,都为蔚来本就不能打的产能雪上加霜。

针对蔚来所说的新建厂线投产等情况,是否真的能解决产能问题,可能要在四季度的实践中见分晓;而自研的一系列动作,NT3.0明年推出、自研电池2024年投产,还远水救不了近火。

评论