文|数独智车

在蔚来发布财报这天,理想先上了热搜。

起因是,理想ONE突然曝出降价停产,引发了车主的强烈不满。

唇亡齿寒,仔细盘一盘,小鹏G3、蔚来ES8等老车型,都到了非常尴尬的阶段。

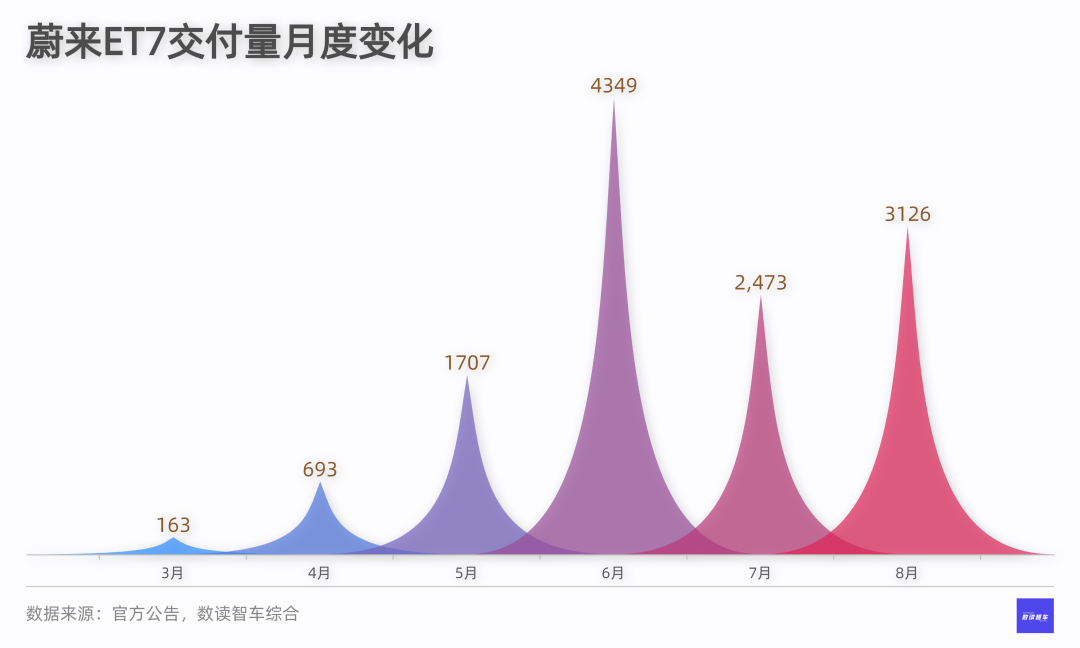

昨日傍晚蔚来的二季报中,ET7在Q2交付6749台,环比增了40倍。

ES8季度交付量只有3681台,同比降17%,环比降15%。

下半年,这种新老交替的趋势会更明显,而且,价格越高,车主被割韭菜的感受越明显。

31000-33000台

可发新车又是件不得不做的事情,总不能还仰仗几年前的车型。

而且,蔚来作为最先量产新一代车型的新势力,看到了业绩的直观上升。

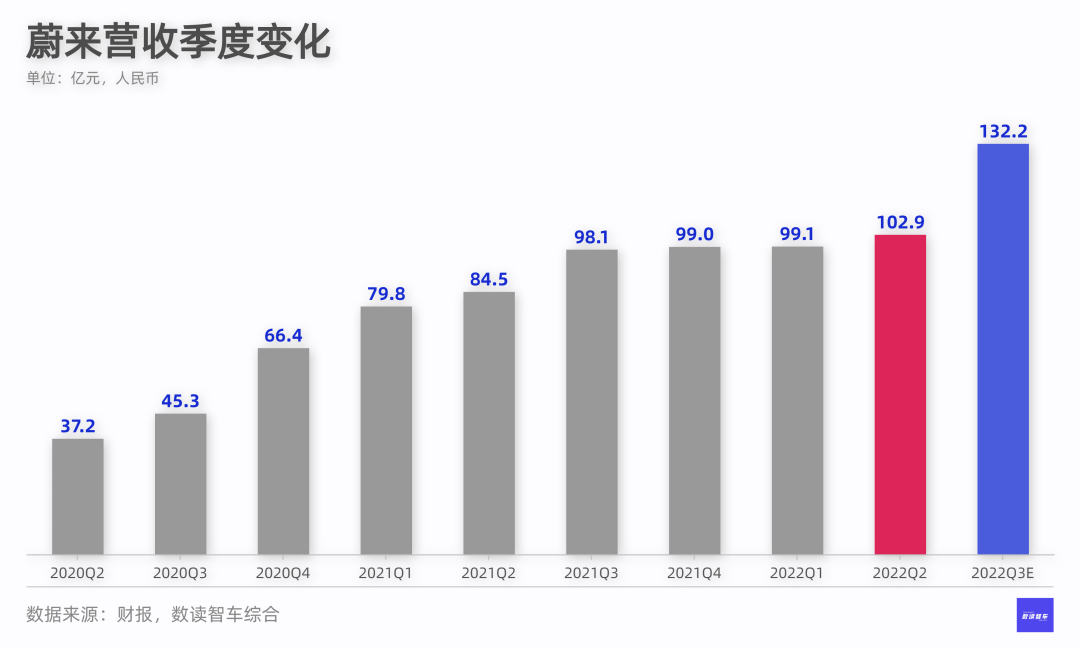

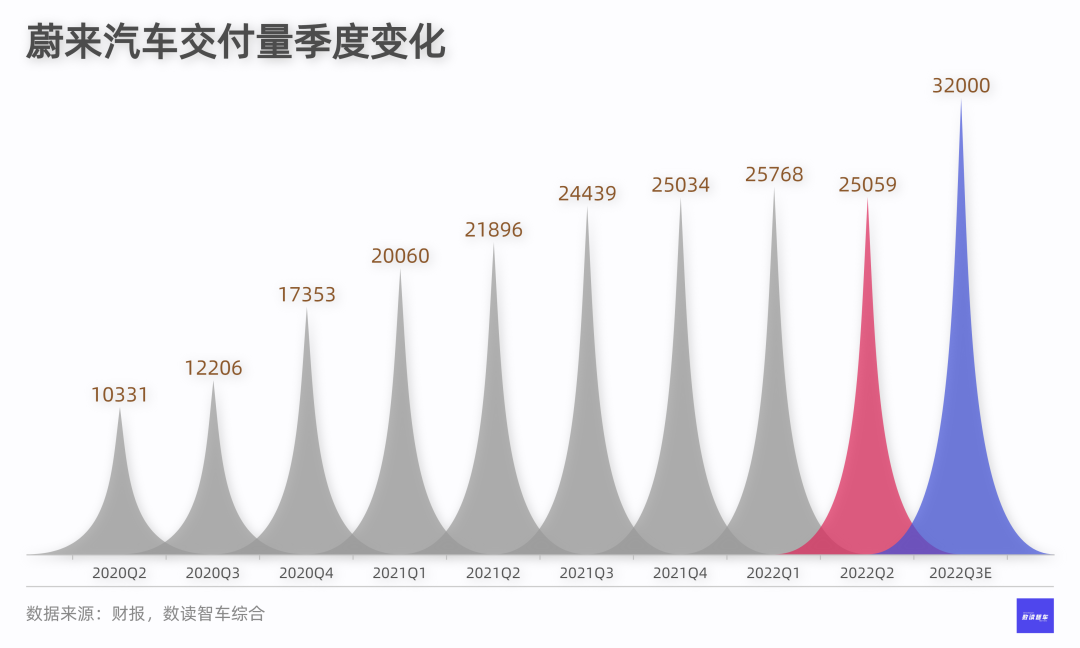

Q2因为疫情的缘故,交付量25059台环比下滑了3%,但因为ET7成为主力车型,起售价高达45.8万,拉高ASP到38万,直逼ES8交付初期的水平。使得二季度,蔚来单季度营收首次突破百亿,同比环比都保持增长。

最新的8月交付量,蔚来10677台,高于小鹏和理想。在三季度的展望中,蔚来给出了31000-33000台的乐观预期,对应128.5-136亿的营收,同比增长31%-39%,大概率创造近1年的最快增速。

8-9月,蔚来的ES7、ET5都将开始交付。由于主力车型ET7、ES7售价都超过45万,会把ASP拉高到40万以上,创造2019年以来的新高。

在电话会上,李斌预计:

“

10月份无论ET7还是ES7,供应链、产能情况会极大缓解,ET5在12月将交付过万。

这意味着,蔚来走入了新一轮产品周期。新车效应的影响下,在接下来的几个季度,无论是销量数据还是营收数据,都会很好看。

可前提还是产能。去年完成阶段性产线改造后,蔚来的年产能可以到24万,最高可提升到 30 万台。但这么算起来未来月交付2-2.5万辆就已经是极限。

本季度,合肥新桥智能电动汽车产业园(NeoPark)动工,时间比当初李斌规划的早了一个季度。这个生产基地规划整车产能100万辆/年,预计2024年投产。

在这之前,蔚来眼下重要的是供应链能保证生产出来、以及车一年能卖到100万台。

卖一辆亏11万

单靠现有车型,一年卖到100万太难。

不因为别的,只因为太贵,消费群体基数太小。35万的车,宝马3系近一年的月均销量也不过1.2万辆,蔚来除了ET5基本都超过这个35万。2018年到现在交付的车型,没有任何一款月销量超过6000。哪怕新车ET7,最近半年的最高月销只有4349台。

蔚来有三手准备:发车、发低价车、去海外卖车。

李斌在电话会上说,

“

明年会加快新产品投放节奏,会有更多新产品发布。

低价车则对应新品牌“阿尔卑斯”。新车也是计划2024年上市,市场定位在20-30万元区间。

在海外市场,蔚来去年进入挪威市场,CFO在财报中表示:

“

ET7于8月运往欧洲,期待高效地进一步扩大我们在全球高端智能电动汽车市场的市场份额。

但即便车能卖出去,靠现在蔚来在供应链上的能力,一年生产100万辆的阻力很多。

二季度,蔚来的ASP明明同比涨了4.5万元、环比涨了2.3万元,但汽车销售毛利率却同比降了3.6个pct、环比降了1.4pct。

主要是销售成本极高,二季度89.5亿的销售成本,同比增加了30.2%,高于营收的增速。也就是说,利润并没有被蔚来赚到,而是被供应链企业赚到。

上半年,原材料涨价、供应链紧张,不仅是影响到利润,还影响到整车制造的进度。

跟其他车企一样,蔚来也不甘心被别人卡着脖子。

二季度,蔚来向产业链上游扩张的动作越来越频繁。

在动力电池方面,蔚来扩大了供应商来源,中创新航、比亚迪的弗迪电池、亿纬锂能等都已经传出绯闻。据晚点 Auto报道,蔚来正在自研磷酸锰铁锂和4680电池,计划量产,供给蔚来及子品牌阿尔卑斯。

对于供应链的主要掣肘芯片,李斌说:

“

在核心技术领域,包括芯片,蔚来的目标是建立全栈自研能力。

在整个2021年,蔚来没有发新车,而是在辅助驾驶、NT2.0平台等平台研发、换电等方面加快了步伐。

本季度,NT2平台成为亮点,财报显示,ES7已经搭载NT2平台。蔚来大众化市场品牌会使用 NT3 技术。李斌表示,

“

现有全系产品都将切换到新的NT2平台上。

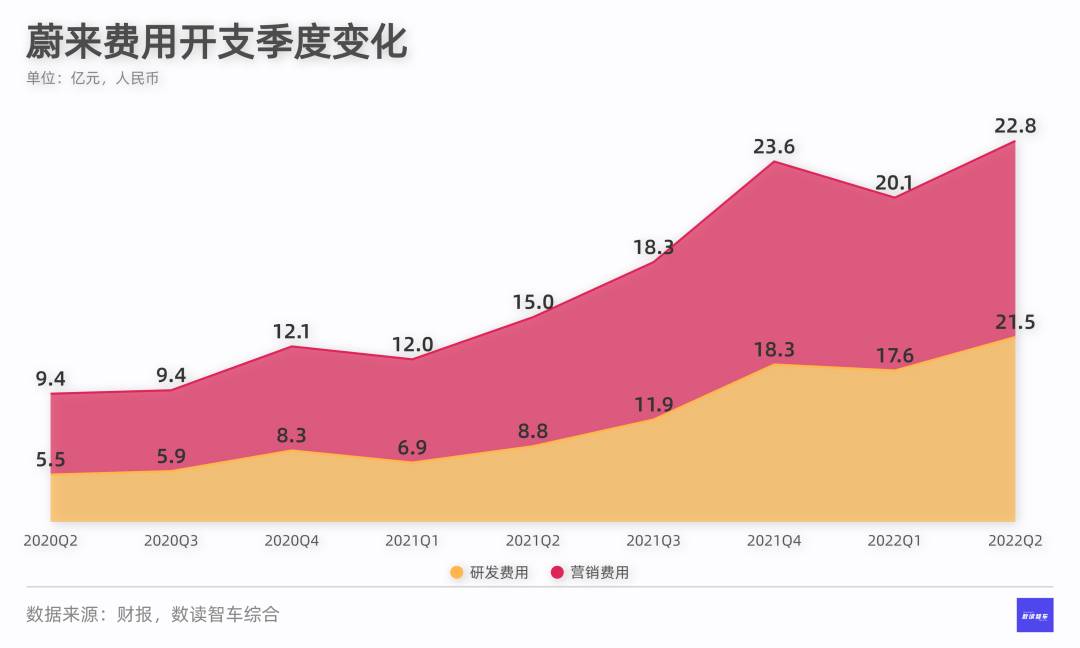

建厂、发新车、全栈自研,对开支的要求极大。二季度,蔚来的研发开支创造历史新高,销售营销、行政费用也几乎是历史新高。

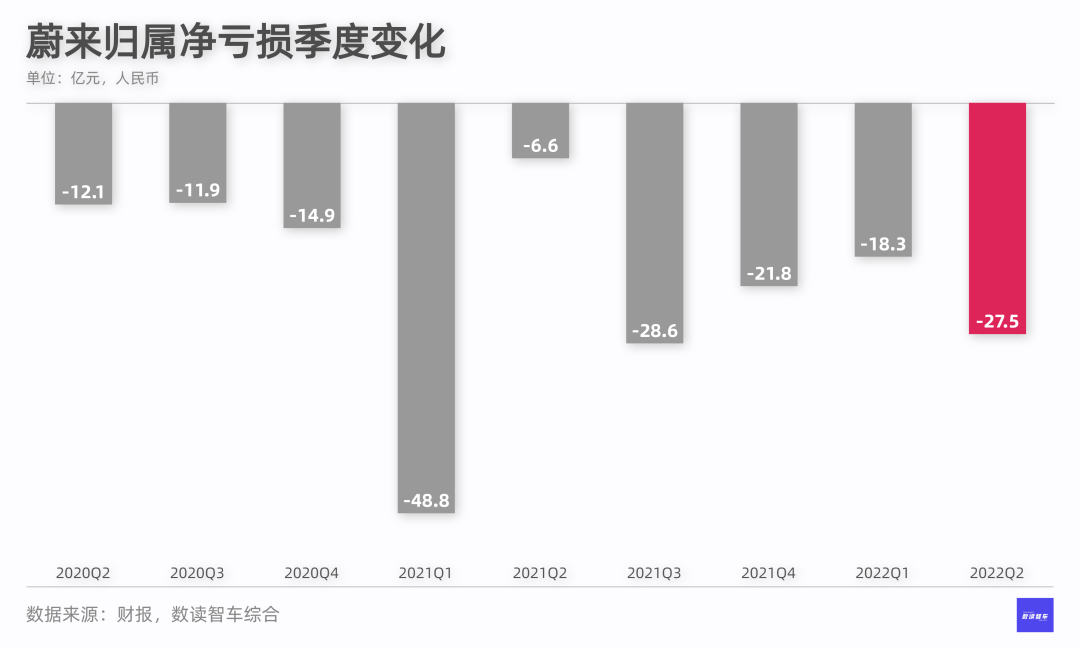

费用开支超过44亿,销售成本近90亿,这种情况下,蔚来很难正向盈利,二季度蔚来归属净亏损27.5亿,同比扩大316%。

卖一辆车亏11万元。

动力电池的刚性成本解决不了,新能源造车就是一边在给宁德时代、天齐锂业们打工,一边在为智能座舱、自动驾驶这些技术“圆饼”,看不到盈利的机会。

这样的状态会持续多久?

决战2025

按照蔚来的规划,2024年新的生产基地投产后,产能将达到130万台。这一年,低价车型将上市,预计2025年会是进一步起量的阶段。

参照其他厂商,理想的第三座生产基地,预计到2025年建成,目标销量160万;小鹏的目标是2025年市占率10%以上,推算的数字大概是105万;除了蔚小理,零跑目标80万台、哪吒目标50万台……

接下来三年将会是造车厂商密集发车的周期。每个厂商都规划了5-8款车型。

2025年可能会是刺刀见红的比拼。

新势力的初期,蔚来的优势在于,其产品步点比其他新势力早半年。正如当下,ET7在3月开始交付,恰好比小鹏G9和理想L9早半年。

但当进入密集发车的阶段,先发优势会被迅速抹平。蔚来的问题便会开始显现。价位过度集中在中高端,30万元以下车型没有,而大众车型要到2024年才发布,这一阶段的起量会很难,很可能会被其他厂商淹没。

除了价位上的问题,蔚来的部分技术方向也在产生疑问。目前蔚来自研芯片、智能座舱、NT2.0涵盖的悬架控制系统及底盘域控制器ICC、动力电池等也是其他厂商的发力方向。

但蔚来花了大力气推进的换电技术存在诸多疑问。截至今年7月,蔚来全国已累计建成换电站1011座,付出的成本可想而知。

与之相比,在理想的财报电话会上,实验室环境下,纯电车型实验车充电10分钟续航400公里;小鹏官方对外宣称G9能“充电5分钟,续航200公里”,技术迭代下,快充很可能无限接近换电体验,换电站便会变得很尴尬。

除了充电技术,CTC电池底盘一体化技术也在快速发展,很可能会干扰换电行业的节奏。

回到开头的话题,现阶段新势力的资源有限,产能供给新车,就不得不牺牲老车型的交付;资金花到换电,在芯片、自动驾驶等方面就可能会慢于竞争对手。

今年下半年,相比于小鹏和理想的困境,蔚来即将迎来新一轮的快速增长周期,走过了更新换代的那道坎,蔚来正在迎接下一道——规模化的挑战。

评论