文|野马财经 缪凌云

近日,一则华为Mate 50手机OLED屏幕将由维信诺、京东方供货的消息激活了市场,消息传出当天,前者股价强势涨停。

得益于对比度高、响应速度快、柔性强可弯曲、厚度更薄等多重特性,近年来,OLED显示屏需求量快速上升,分走了LCD屏幕越来越多的市场,特别是在中高端领域,逐渐成为主流。

不过,受技术水平限制,OLED产品尚存在良品率相对较低、成本偏高等状况。再加上国内外巨头众多,行业竞争烈度不低,大家均处在“让利圈地”的阶段。这就导致部分参与者们“赔本赚吆喝”。

例如出货量全球第四、国内第二的OLED龙头企业维信诺,2022年上半年实现34.11亿元营业收入,同比增长23.72%的同时,扣非净利润却亏损了11.65亿元。

当然,对他们来说,眼下最重要的,是在保证现金流安全的前提下,尽可能扩大市场份额,以期在行业进入成熟期后,分享更多的蛋糕。

扣非净利亏损11.65亿元,资产折旧是主因

2022年上半年,维信诺(002387.SZ)实现扣非净利润-11.65亿元,亏损幅度同比扩大55.06%。2021年,公司就已经亏损了17.81亿元。

如此情形下,维信诺股价持续承压,从2020年7月18.2元/股的阶段性高点,震荡下跌至目前的7元/股左右。

财报显示,固定资产折旧是维信诺形成亏损的重要原因之一。

图源:维信诺相关公告

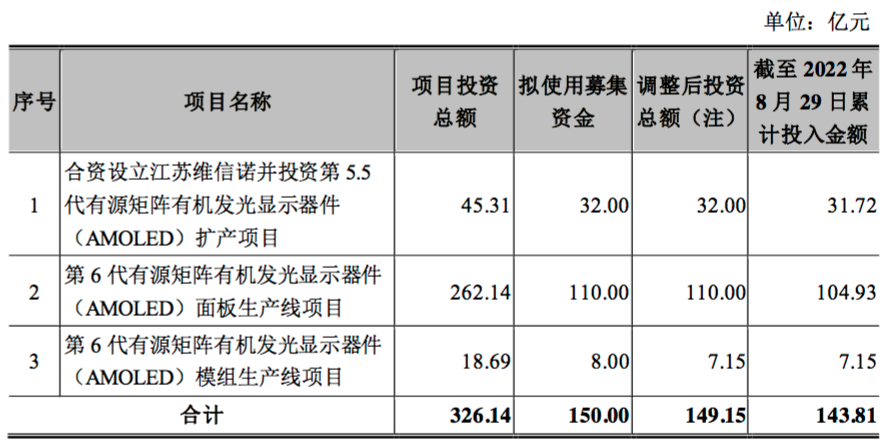

早在2018年,维信诺以定增方式募集了约149亿元资金,并将这些钱几乎都投入到了产线扩张项目。

历经数年的建设,2021年开始,诸多项目先后完工,这就使得从账面来看,资产负债表中很多“在建工程”需要转变为“固定资产”。

截至2021年末,维信诺固定资产为233.15亿元,同比增加了36.36%,主要系“固安云谷和霸州云谷部分在建工程转固定资产所致”;到2022年上半年末,上图三个项目工程进度分别达到75.49%、84.9%、88.05%,报告期内,更多在建工程转为固定资产。

根据相关会计准则,“在建工程”项目不需要折旧,“固定资产”则需要按年限持续进行折旧,进而直接影响当期的利润。

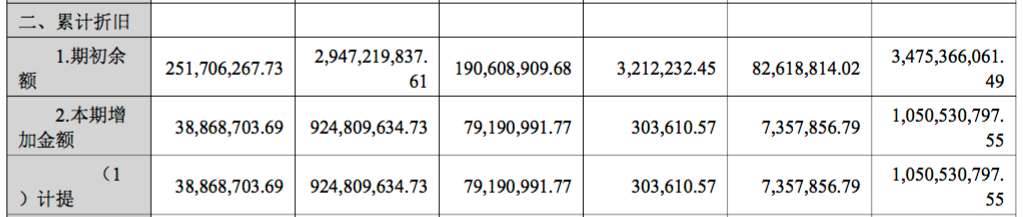

图源:维信诺2022年半年报

具体来看,2022年上半年,维信诺固定资产折旧合计新增10.5亿元,其中仅机器设备一项便高达9.24亿元。

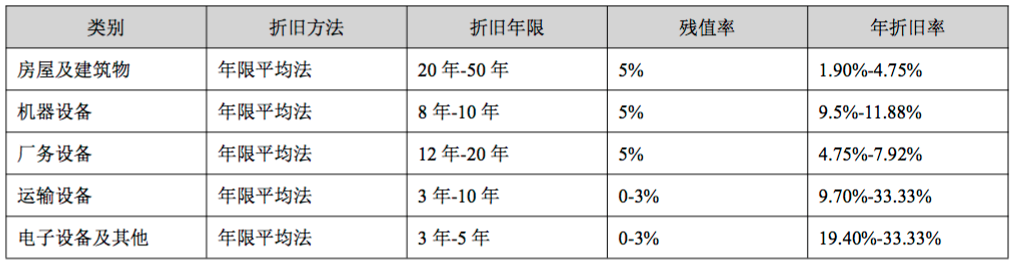

图源:维信诺2021年年报

另从折旧年限来看,维信诺标准与京东方A(000725.SZ)各有长短,整体差别不大。如维信诺房屋及建筑物折旧年限为20年至50年,京东方为10年至50年;维信诺各类设备折旧年限为3至20年,京东方为2到25年。

考虑到这些状况,公司实际盈利能力要比账面上看起来好很多。当然,也没有到达可以“高枕无忧”的地步。

产品售价持续承压,现金流安全值得重视

营业收入及产品市占率快速增长的同时,维信诺的净利润却出现亏损,这背后,除了扩张产能带来的高额固定资产折旧外,还有激烈市场竞争下,OLED产品价格的持续承压。

一方面,在于面板行业整体需求的疲软。

根据中国信通院数据,2022年上半年,我国手机累计出货量1.36亿部,同比下降21.7%;StrategyAnalytics同时预测,2022年全球智能手机出货量将同比下降7.8%,至12.5亿部。

这其中,上半年全球市场AMOLED智能手机面板出货量约2.78亿片,同比下滑10.5%,且第一和第二季度出货量环比、同比持续双降。

另一方面,在于LCD面板价格的暴跌。

报告期内,32、43、55、65英寸LCD价格分别下跌21%、15%、24%、31%,其余OLED面板价格差扩大至近5倍。虽然后者性能更优,但并不能做到对LCD的绝对替代,因此当LCD价格过低时,会导致部分OLED需求迁移。

正如第三方产业服务咨询平台CINNO所分析的,今年1至8月,受终端需求不振、主要厂商纷纷以激进价格抢占订单等原因影响,包括OLED在内的面板价格基本处于下降通道。

“以价换量”,“以利润换市场”的策略无可厚非,但要想撑过“烧钱大战”,就对企业的资产质量及资金链提出了更高要求。

截至2022年上半年末,维信诺资产负债率为57.98%,京东方与深天马A(000050.SZ)分别为51.81%、62.13%;同期,维信诺手中握有货币资金48.23亿元,其中17.49亿元因“信用保证金、存款保证金”等原因受限。

值得一提的是,虽然扣非净利润亏损,但维信诺经营活动产生的现金流净额基本保持为正,2021年为19.11亿元,2022年上半年为3.81亿元。

目前的维信诺,资金链相对稳定。

专注OLED26年,行业进入大变革时代

作为人机交互的重要窗口,手机及其他各类屏幕,可以说是智能时代不可或缺的产品。

长期以来,市场上主流显示屏幕为LCD技术,即液晶显示器,并一度由韩国三星、LG,以及中国京东方、华星光电(TCL旗下)、友达光电、群创光电等企业占据着市场主要份额。

而近年来,随着技术的日趋成熟,OLED(有机发光二极管)产品快速发展,特别是其中的AMOLED(主动式机发光二极管)销量迅速增长。

根据标准普尔旗下IHS Marki数据,作为面板行业最主要的下游使用领域,2017年至2023年,手机用OLED(AMOLED)出货量从4.01亿片增长至7.62亿片(预计),年复合增长率11.29%;另一重要领域,电视用OLED出货量则预计从150万片增至1040万片,年复合增长率高达38.09%。

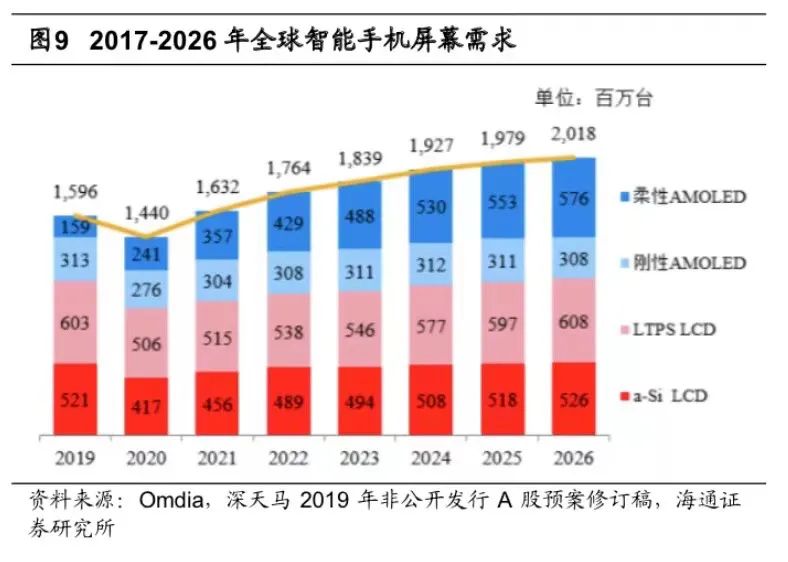

图源:海通证券相关研报

海通证券相关研报显示,到2021年,全球智能手机屏幕需求中,已经有40.5%为OLED产品,LCD产品不仅市场份额呈下降趋势,且需求量较2019年出现了较大下滑。

甚至在今年6月,三星公司关闭了在韩国的最后一条8.5代液晶面板生产线,彻底退出了LCD业务,全面转向OLED及QD(量子点)技术面板方向。

究其原因,在于与LCD相比,OLED产品有着响应速度更快、对比度更高、漏光少、可视角度更广、厚度更薄、柔性可弯曲等一系列优势,特别是可弯曲甚至折叠的特性,更能够适用于智能时代的更多场景。

值得一提的是,OLED产品成本更高,因此多用于中高端手机产品。

如2022年9月6日,根据财联社消息,华为发布的Mate50系列产品,将由国内厂商维信诺和京东方供货柔性AMOLED屏幕。

维信诺前身是成立于1996年的清华大学OLED项目组,2018年借壳“黑牛食品”完成上市。

评论