文 | 子弹财观 荷默

编辑 | 蛋总

被誉为A股“散户之王”的京东方,向来不缺关注度,但最近外界对其讨论热度似乎更胜以往。

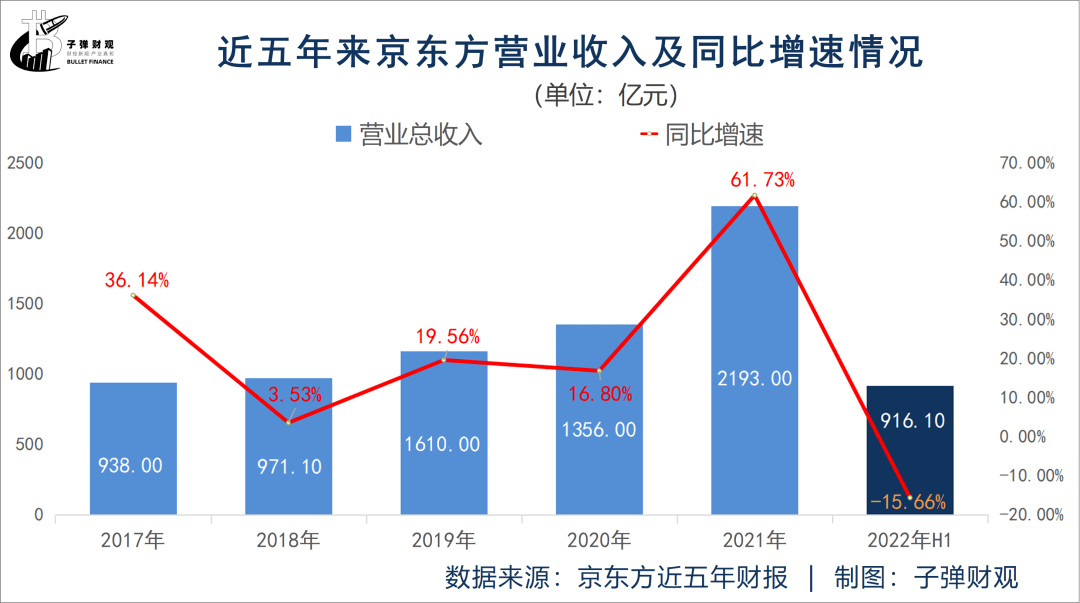

8月30日,京东方发布2022年半年报。数据显示,上半年京东方实现营收916.10亿元,同比下降15.66%;净利润32.13亿元,同比下降81.03%;归母净利润65.69亿元,同比下降48.95%。财报一出,众人哗然。

需知,在财报发布的两周前,即8月16日,在京东方举办的创新技术品鉴会上,其信心满满地对外宣称:“2022年京东方柔性OLED年度出货量预计达8000万片,并快速向亿级出货量目标迈进。”同时,京东方高级副总裁杨国波表示,京东方将以“千亿级产业集群”+“亿级出货量”双引擎,持续发力柔性OLED市场。

在这番豪言壮语之后,2022年半年报不太理想的业绩表现难免更显得尴尬了。

作为显示面板的龙头企业,面对营收和利润的双重压力下,京东方是哪里来的自信和勇气,喊出这一个亿的出货量“小目标”?

1、2021的业绩“虚胖”

京东方2022年半年报数据显示:上半年实现营收916.10亿元,相比于上年同期的1086.18亿元下降15.66%,成为2018年后的首次半年报同比负增长。

作为一个行业龙头,单从营收的同比负增长来看,可以视为行业下行压力大,也可认为企业经营出现了失误。若是从近年的全盘发展来看,上半年的营收已经是接近于2017/2018年全年的水准了,如此看来已是很不错了,但15.66%的同比下滑也是不争事实。

如何看待这一营收表现?一句话总结就是,2022年营收负增长的背后是2021年营收的“虚胖”。

数据显示,京东方自2018年始就已告别了营收的高增长。但由于2021年迎来超60%的增长,直接将营收拉升至2193亿元的历史高位,从而也致使2021年的营收基数过高,以至于2022年半年报出现同比下跌。

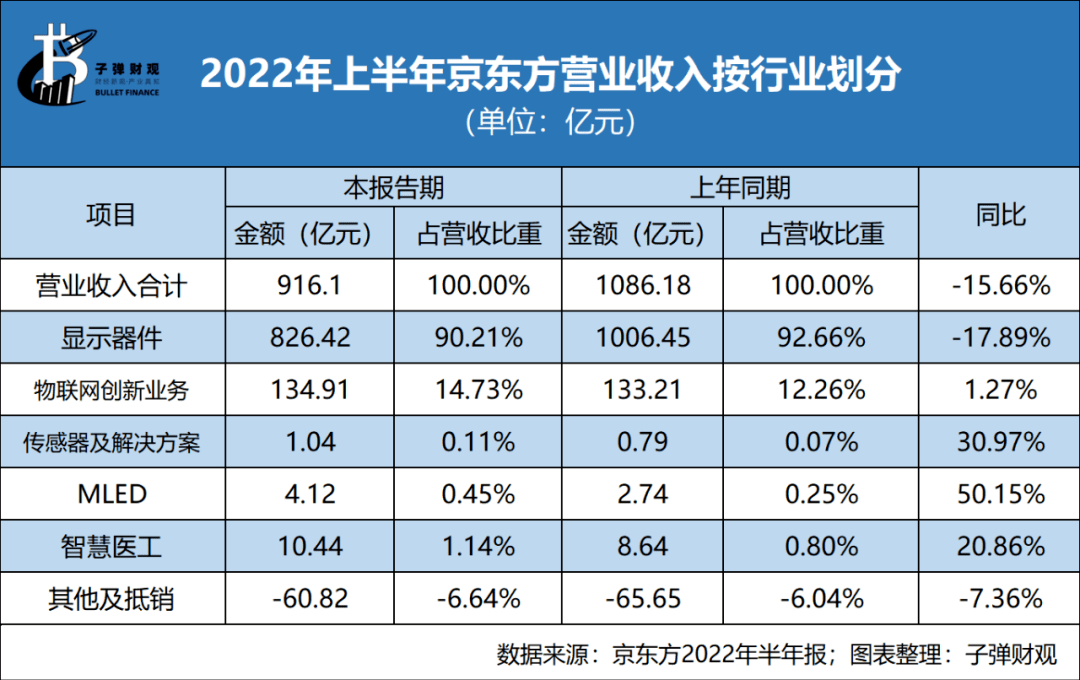

若按照行业划分看,在2022年的上半年里,显示器件业务为京东方贡献了826.42亿元的营收,同比下降了17.89%,占总营收的比重虽有一定程度的下滑,但依然为京东方贡献着超九成的营收。

半年报中对于“显示器件”的定义是:用于提供TFT-LCD(高清显示屏)、AMOLED(柔性面板)、Microdisplay(微显示技术)等端口器件。覆盖有手机、平板、笔记本、显示器、电视、车载屏、电子标牌、穿戴设备以及VR/AR等产品的显示器件。

而非主营的物联网创新业务虽稳住了正增长,但134.91亿元的营收和14.73%的占比,显然和主营显示器件不在一个量级。况且是在“新基建”持续发力的2022年上半年里,市场对显示器件的需求是只增不减。如此看来,物联网创新业务也就勉强维持住了不下跌,更算不上什么增长。

至于像传感器、MLED、智慧医工等边缘业务虽都有着不错的增速,但累计加在一起也就贡献了15.60亿元的营收,占总营收的比值更是低至0.17%。如此小的体量,即便是增速再大也无济于事。

于京东方这艘大船而言,显示器件行业的业务走向,将直接决定着京东方的未来发展。

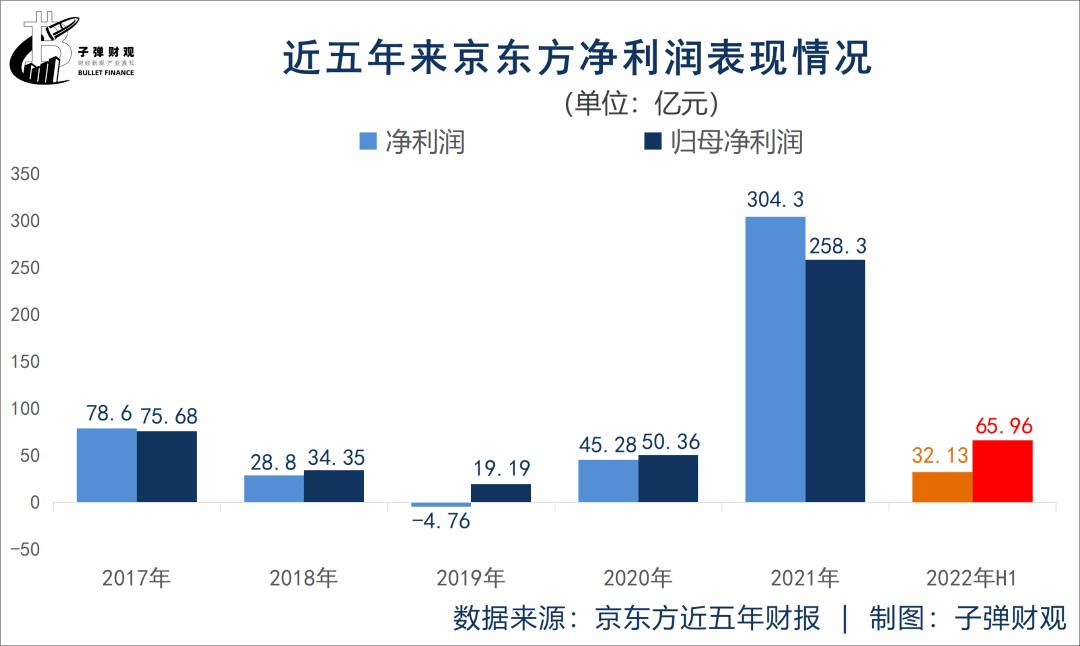

当然,营收终归只能体现出企业的经营情况,投资者和上下游产业链更关注的是京东方的企业盈利能力。

京东方半年报数据显示:2022年上半年京东方实现净利润32.13亿元,相比于上年同期的169.40亿元下降了81.03%;归属母公司净利润65.69亿元,相比于上年同期的129.20亿元下降了48.95%。

从半年报看这个下降确实有些“惨不忍睹”,同样,若抛开因2021年营收大增带来的净利润大涨,我们将2022年上半年32.13亿元的净利润和65.95亿元的归母净利润与2018到2020这三年全年对比来看,2022年上半年的盈利情况是要好得多,甚至不差于2017年同期水平。

整体来看,我们得承认京东方在2022年上半年营收和利润双降的这一事实,但我们更应该清醒地意识到,导致下降的根本原因是2021年营收的“虚胖”。若我们将时间放长远来看,从五年甚至十年的表现看,京东方2022年上半年的经营和盈利表现还是不错的。

2、面板价格的“拖累”

是什么原因导致了京东方2021年业绩的“虚胖”?2018到2020年又为何呈现出业绩疲软的情况?

究其缘由,最关键的一点是显示器件的面板价格在一路下行,从而直接影响到了京东方的业务发展方向。

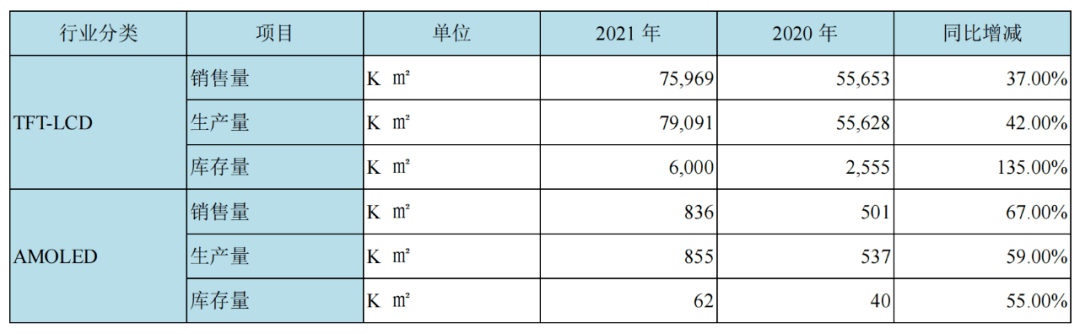

在说到面板价格行情前,我们先得弄清楚面板产品可以按照产品特性分为两大类,一个是单价低销量较大的TFT-LCD普通面板,一个是单价高销量较小的AMOLED柔性面板。

「子弹财观」从京东方2021年年报中发现,2021年全年京东方的TFT-LCD面板销量为75969K㎡,而AMOLED柔性面板销量仅826K㎡。AMOLED柔性面板的销量占比仅为1.10%,由于面板尺寸大小的缘故,实质上的创收差距要比销量差距小得多。

(图 / 京东方2021年年报)

作为占据京东方销量主导地位的LCD面板正面临着全球的价格下行境地。

国信证券的研报数据显示:2022年以来各种尺寸的LCD TV和LCD IT面板价格均出现较为明显下降,但进入到三季度以来,降幅有所回落,面板价格逐步趋缓。从近五年数据来看,除了2021年有过短暂的价格回暖(这也正是京东方2021年营收利润双双大涨的主要缘故),LCD面板整体价格走势则不容乐观。

比如,受价格波动影响最大的65英寸LCD TV面板(平板电视)已经从2017年7月的450美元下降至2022年7月的130美元,五年累计降幅达70%。受价格波动影响最小的23.8英寸LCD IT面板(电脑显示器)也从2017年7月的70美元下降至2022年7月的55美元,五年累计降幅也超20%。

对于被面板价格走低所拖累的京东方在半年报业绩说明会上表示:2022年初以来,面板价格持续走低,有诸多方面因素的叠加影响,造成需求疲软,未来一段时间可能还会持续,但目前也已到了筑底阶段。

也就是说,营收和利润的下滑在2022年的三季度和四季度或许还将持续,但跌幅将会出现明显的收缩。

面板价格持续走低的背后是市场的需求不振。从电子终端产品的需求大涨到消费萎靡,直接促使京东方这个行业龙头库存高企。

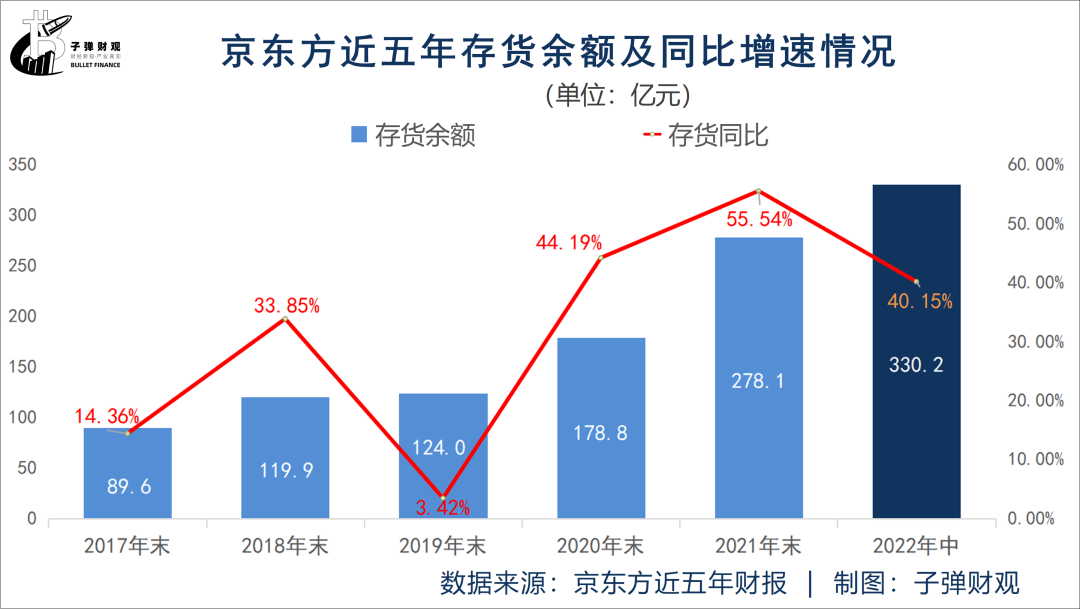

京东方的半年报数据显示,截至2022年6月末,京东方的存货余额创下五年新高达330.20亿元,相比于上年末增长7.95%,同比增长达40.15%。存货余额占总资产的比值也达到了7.40%,相比于上年末的6.18%,再增加1.22%个百分点。

细看存货的构成发现,这330.2亿元的存货余额还只是最终的账面价值,若是加上因价格下跌而产生的90.39亿元减值损失,截至2022年6月末,京东方的存货账面余额为420.58亿元。

在这420.58亿元的存货中有214.95亿元是在库存商品,同样这90亿元的减值损失里也有一半是在库存商品。

库存商品和原材料的价格下行,一方面会扩大减值损失,压缩企业利润,另一方面会将库存压力传递到企业的产能,从而加剧资金流的紧张。

3、被低估的京东方

考虑到面板行业在三季度有回暖迹象,而面板的价格依然处在阶段性的历史低位,可见,在2022年的下半年里,整个行业仍处于“寒冬”之中。

作为面板行业的龙头,京东方虽然也面临着营收和利润的双重压力,外加产品库存严重积压,但现金流还算充裕,更可贵的是,在行业的低谷期,京东方却能借机在下一代显像技术AMOLED柔性面板上持续发力,故而,也让市场看到了行业下行中的逆势上扬。

先看几个消息:

7月初,京东方的AMOLED面板通过了苹果iPhone14的认证。

8月初,京东方与哪吒汽车将在智能座舱及相关解决方案签署战略合作。

8月中,三星为降低生产成本、推进供应链多元化,计划在2023年的智能手表及手机上搭载京东方的OLED面板。

8月底,华硕发布首款大尺寸折叠笔记本,搭载了由京东方独供的折叠柔性OLED显示屏。

9月初,由京东方提供柔性AMOLED显示屏的华为Mate50系列,在时隔两年后再次回归大众视野。

……

同时,近日京东方在社交平台上公开表示,京东方已为荣耀高端机型(如:荣耀Magic系列、数字系列和折叠屏产品)供应柔性AMOLED显示屏。

短短两个月时间,不少利好消息指向京东方。涉及有苹果、三星和华为等国际性消费电子品牌,覆盖有手机、车机和电脑等众多终端产品领域。虽然,苹果和三星不一定能给京东方带来多么庞大的订单,但这些全球大品牌的“集体伸手示意”,也意味着认可京东方的产品技术。

正是基于市场的认可,让京东方的显示器件业务在近两年来迎来了高速增长,于是也就有了京东方“亿级”小目标的自信。

CINNO Research的调查数据显示:2022年上半年全球AMOLED智能手机面板出货量约2.78亿片,同比下滑10.50%。而京东方出货量逆市上扬同比增长15.40%,并以10.30%的市场占有率仅次于三星位居全球第二,稳居国内第一。

当前,整个行业形势不佳,京东方在逆势上扬,一个典型的弯道超车机会就放在面前。不过,这个机遇能否把握,如何把握,还得看京东方怎样将“吹出去的牛”给兑现。

4、结语

对于京东方,目前可以确定的两点是:一,面板市场的需求是长远且稳定的;二,京东方在资本市场是被严重低估的。

首先,从近两年来看,随着作为华为和荣耀的主要供货商的京东方,在折叠屏和曲面屏的普及,以及国产化替代的机遇,开始四处攻城略地。

据IDC数据显示2022年上半年,由京东方提供折叠屏面板的华为和荣耀两个品牌在国内折叠屏市场占据着69.6%的市场份额,若加上OPPO的市场份额(OPPO Find N折叠屏手机的外屏采用京东方OLED柔性面板),京东方的这一占比将超过90%。

对于柔性屏的蔚来市场需求,根据Omdia数据,从2021年下半年开始,折叠屏手机销量加速增长,2021年全年出货量达900万台,同比增长309%,预计2022年达到1400万台,到2026年达到6100万台,2021-2026年复合年均增长率达46.6%。

而京东方柔性OLED产品在这个机遇下得以高速增长迅速,2021年出货量同比增加近一倍,2022年一季度出货量同比增长50%左右,年度目标也调整到了1亿片。

其次,京东方在资本市场上是一个被低估的行业巨头,而截至9月9日,京东方报收3.62元/股,市值仅1392亿元,即便是市值被“腰斩”,依然稳居行业龙头。

2022年半年报数据显示:截止6月末京东方近四个月的净利润总额约258亿元,市盈率约7.13创历史新低(除2017年亏损外),也成为了电子器件行业内估值最低的一家企业。截止6月末京东方的净资产2151亿元,归母净资产1433亿元,市净率只有0.97,而整个电子器件行业的平均市净率为4.76,如此,京东方市净率不仅远低于同行业,市值还直接跌破净资产。

正如常言道:悲观者正确,乐观者前行。对于京东方的未来,短期还有一些坎要过,长期将是广阔的天地,前提是要专心提升面板研发技术并耐心熬过周期性寒冬,才能如期迎来暖春。

评论