文|闻旅

来自阿里资产司法拍卖的信息显示,9月14日,广东省广州市中级人民法院以194348027.2元的价格整体拍卖海南亲和源老年俱乐部有限公司(以下简称“海南亲和源”)所有的海南省陵水县英州镇清水湾旅游度假区A09区一期洋房SB1一幢2座101-103号等56套房产,因无人出价而宣告流拍。

根据特别提醒,该房屋已出租给海南陵水亲和源老年俱乐部用作公寓经营(名称:海南亲和源度假公寓),租赁期限自2018年7月1日至2028年6月30日止,上述涉案房产带租约拍卖,本院不负责清场移交拍卖标的物;同时,上述56套房截至2021年10月31日欠公摊水电费共17.52万元(欠费时间段为:2014年1月-2016年5月以及2019年1月-2021年10月),具体欠费情况请与物业部门核实为准。

此次拍卖为该资产包第二次“亮相”,信息显示,7月31日,该资产包首次拍卖时起拍价为242935034元,当时因无人报名而宣告流拍,时隔仅1个半月,二次拍卖价就大降近5000万元,降幅达20%,尽管“让利幅度”明显,但再次流拍的尴尬,凸显了该项资产运营管理的困窘。

根据《宜华健康医疗股份有限公司2022年半年度报告》,ST宜康(000150)于2018年11月将海南亲和源的56套房产用于向广东省融资再担保有限公司提供抵押反担保。2020年3月18日,案号为(2020)粤01民初2109号的广东省融资再担保有限公司与众安康后勤集团有限公司,刘绍喜,宜华企业(集团)有限公司等其他民事的案件开庭;2021年7月20日,海南亲和源由此成为被执行人,被执行金额为242967936元。

企查查显示,海南亲和源成立于2010年1月,公司注册资本为2000万元人民币,由ST宜康(000150)旗下的亲和源集团有限公司(以下简称“亲和源”)全资控股。根据官方资料,亲和源由奚志勇创建于2005年,作为中国养老行业的先行者,该公司是国内首家专为老年人提供快乐服务、居家服务、秘书式服务的会员制养老社区,以及首家引进海外投资者的“老年服务运营商”。

2008年,亲和源创建的第一家会员制养老社区上海亲和源老年公寓开园。项目一期占地面积125亩,总建筑面积近10万平方米,总投资逾5亿元,可容纳1600名会员居住。2009年起,亲和源陆续在海南三亚、安徽黄山、辽宁营口、浙江海宁等地相继投资“亲和源老年公寓”以及“亲和源老年度假酒店”,投资规模达30亿元。

伴随规模扩张,亲和源的融资持续加速。2010年12月,亲和源宣布获得挚信资本1亿元注资;2016年1月18日,出身地产和家具产业、后高调转型大健康的宜华健康发布公告称,公司拟以4.08亿元现金向康桥资产、周星增、TBP购买亲和源58.33%的股权,正式进入养老社区运营及养老服务行业。

根据2015年奚志勇接受观点地产采访的说法,彼时亲和源的入住率达到了90%,利润率为5%~6%,但财务数据显示,亲和源当时尚未实现盈利。基于对项目的信心,亲和源实控人奚志勇对公司未来盈亏情况做了长达八年的业绩承诺,其中2016-2018年亏损不超过3000/2000/1000万元,2019年后将实现盈利,其中2019-2022年净利润不低于2000/4000/6000/8000/10000万元。

大概是为进一步强化自身转型医疗健康产业的决心,2017年12月4日,宜华健康发布公告称,公司以支付现金方式收购亲和源剩余41.67%股权,本次标的股权交易价格为2.92亿元,至此,亲和源成为宜华健康的全资子公司。

之所以全资控股亲和源,无疑彰显了宜华健康对其发展前景的看好。但回归现实,亲和源的实际运营却在持续恶化。聚焦奚志勇承诺亲和源实现盈利的2019年,该公司仍然深陷亏损泥潭,其亏损金额为9611.17万元;随后疫情时代亏损程度更甚,2020年亏损额达到了1.95亿元。

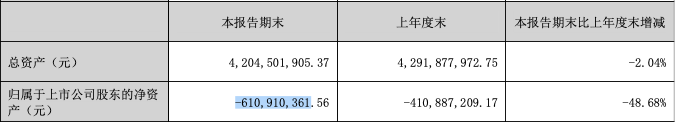

最新的财报数据显示,2022年上半年,宜华健康亏损超过2亿元,归属上市公司股东的净资产为-610910361.56元,已严重资不抵债。

截图来自《宜华健康医疗股份有限公司2022年半年度报告》

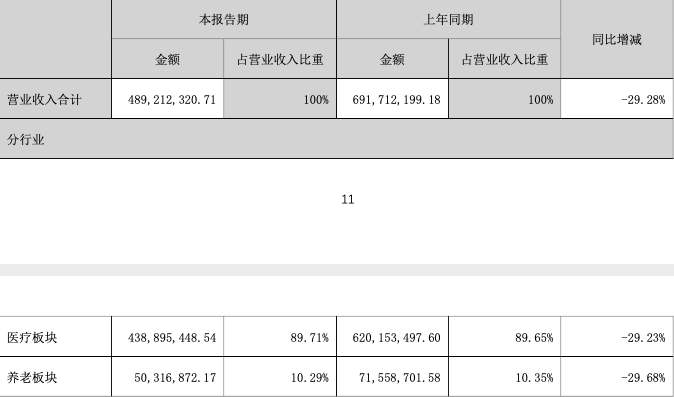

这其中,养老板块业务营收同比下降近3成,为50316872.17元,占总营收比为10.29%。

截图来自《宜华健康医疗股份有限公司2022年半年度报告》

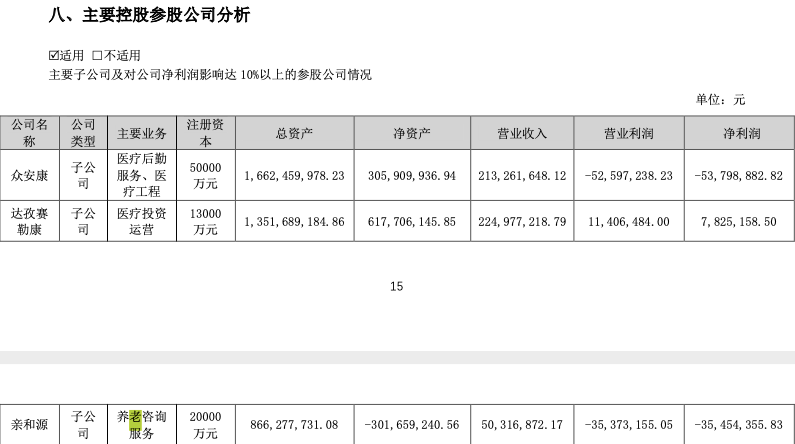

而作为宜华健康养老板块业务的主要运营公司,截至2022年上半年,亲和源营业收入为50316872.17元,净利润为-35454355.83元;公司总资产为866277731.08元,净资产为-301659240.56元,同样已经严重资不抵债。

截图来自《宜华健康医疗股份有限公司2022年半年度报告》

按照宜华健康在财报中作出的公司核心竞争力分析,公司拥有渠道和网络优势、产业协同优势、品牌影响力优势和专业团队优势。

以产业协同优势为例,根据宜华健康的分析,公司依托上市公司平台和医疗及养老业务团队丰富的产业投资经验,现已成功确立以医疗机构运营及服务和养老社区运营及服务为主的两大业务核心,构建全国性医疗综合服务平台和连锁式养老服务社区,逐步形成全面融合的医养结合运营体系, 同时延伸到医疗专业工程、健康护理及康复、互联网医疗等领域。公司通过全面的产业整合,使各业务板块释放协同效应,进 一步提升各板块业务的经营成效、降低各板块的运营成本,提升了上市公司的整体竞争力。

但在康养产业观察者看来,这一协同逻辑看似通畅,但根据实际的落地情况来看,宜华健康在医疗和养老板块协同的优势目前似乎并未直接显现,至少在产品层面,目前并未看到医疗与养老协同研发的新型产品和服务;此外,尽管医疗属于康养产业重要的内容组成部分,但这一内容并非唯一。目前除医院外,旗下养老业务以医疗为首大卖点或者核心竞争力,似乎欠缺足够的说服力。

又譬如品牌影响力优势,在宜华健康看来,公司旗下的众安康是国内医疗后勤综合服务的领先品牌,在行业内拥有良好的声誉,创造了行业领先的“众安康模式”。亲和源同样是国内养老行业的领先品牌,其会员制养老模式在国内拥有良好的口碑,亲和源养老社区的运作模式在国内处于领先水平。

而根据目前各地出台的养老会员制政策来看,其监管尺度松紧不一。以北京为例,作为全国最早明确养老会员制管理的城市,该地对养老会员制的监管尺度相对宽松,其明确规定,自建或自有设施举办的养老服务机构外,可以实施会员制;会员制收费额度原则上不能超过经营者可抵押物估值;会员费不得投资风险行业。而根据山东在2020年6月出台的《山东省养老机构公建民营管理办法(征求意见稿)》的第二十条提到:严禁发生收取保证金、办理会员卡和推销金融产品等行为;对于公建民营,明确提出禁止。

而除各地监管政策不一存在的合规风险以外,亲和源养老会员制还面临着经营风险。

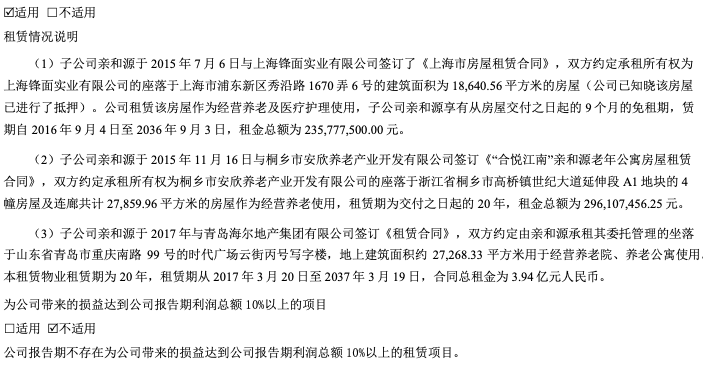

宜华健康2022年半年报显示,在账期超过1年的重要应付账款中,亲和源青岛项目、桐乡市项目和上海项目共拖欠租金/相关费用已超1.3亿元,目前有业主方正在起诉亲和源追讨租金,如若业主方要求终止租赁合同,这无异给亲和源养老会员制下的用户权益保障带来巨大风险。

截图来自《宜华健康医疗股份有限公司2022年半年度报告》

另据企查查信息,亲和源旗下另外两个养老项目——海宁亲和源琳轩养生源和辽宁亲和源,项目运营公司浙江琳轩亲和源投资有限公司和辽宁亲和源投资有限公司目前均因借款纠纷案件沦为被执行人,前者被执行额为9394.3万元,后者被执行额为625.31万元。

浙江琳轩亲和源投资有限公司被执行信息

辽宁亲和源投资有限公司被执行信息

“任何创新产业一定是从高端、消费能力强的地方推广,作为市场行为,我们只能到一些容易做的城市去,像北上广深。这不仅是钱的问题,还有观念的问题。我们试探了很多市场,也犯了一些错误。因为要了解整个行业,所以我们做了一些三四线城市的项目,但几乎都失败了。也正是因为仅是探索性地做,所以投资并不大。”

按照奚志勇在2015年时的说法,前十年亲和源是在研发一个新产品,就像乔布斯研发苹果一样,真正产品推向市场的时候也需要逐步接受。“亲和源上海项目做了十年,从产业的角度来讲肯定死定了,但是正因为有毅力去坚持这十年。通过十年的了解,最起码把服务模式、商业模式、盈利点在哪里弄明白,接下来亲和源的产业化进程就没后顾之忧了。而未来5年,接受全国各地市场的检验,将是亲和源面临的第一大挑战。”

从现状来看,亲和源的产业化进程距离当初预期的“没有后顾之忧”相去甚远。事实上,不止于亲和源,受国内老龄化趋势加速和顶层政策刺激,过去数年包括地产开发商、医疗企业、保险类金融企业和轻资产服务企业等在内的众多玩家竞相跨界康养产业,但受初心不正(地产化倾向)、特色不明(同质化严重)、模式不清(产品服务/运营管理不成体系)、定力不足(行业利润率低,回报周期过长)等多重原因影响,至今少有玩家真正跑通乃至做出标杆。

以万科为例,早在2009年,其在年报中就提到要探索养老地产业态。2015年年报,万科预计养老地产在2023年将达到1万亿的市场规模。同年,万科提出向“城市配套服务商”转型,其将养老机构、养老服务纳入新业务范畴,并新成立了成都万科养老服务有限公司。

2016年,万科旗下首个大型养老社区杭州随园嘉树项目,其当时宣布,自2015年投入运营以来,目前已有600余位长者入住,成为2016年G20峰会的接待参观点;2017年,万科将自己定位为“城乡建设与生活服务商”,将养老并入四条主要业务线中的“美好生活场景师”中。同时宣布养老业务已经布局了15个城市,其中带床位项目50个,无床位的日照/居家服务中心约120个。

2018年,万科在年报中提及与微软合作,探讨智慧养老业务。在之后的3年,年报中对于养老业务并没有做过多描述。从早前的高调开场到现如今重归蛰伏状,探寻万科养老地产业的起伏变奏的缘由,2017年3月万科业绩会上郁亮坦言“目前万科在全国的养老项目都没赚钱”,大概是最直白的解释。

恰如健康中国50人论坛执行主任陈剑曾此前分析,康养产业在中国逆势上扬,诸多资本趋之若鹜,康养产业也成为地方政府经济转型发展的重要方向。但康养产业总体上仍处于探索阶段,对康养产业的认知与利用主要停留在资源开发上,康养产品发展尚缺少成熟的理论指导和产业示范带动,如何认识康养产业发展特征和一般规律性,探索出康养产业发展可复制的发展路径,这需要政府与企业家、研究机构共同合作,总结各地不同地区发展模式、成熟的经验,吸取教训,探索不同的产业特征和发展框架。

评论