文|港股解码 慧泽李

激光雷达被誉为自动驾驶的“眼睛”,是一种通过发射激光来测量物体和传感器之间距离的不可或缺的装置。

与其他雷达相比,激光雷达探测角度更广,障碍物识别能力也较强。因此,激光雷达也被称为是实现高级别自动驾驶的关键传感器。

自动驾驶离不开激光雷达,高等级的自动驾驶更是如此。

近期各大车企发布的新车型,均在激光雷达上面做足文章,将激光雷达作为一大卖点。

比如小米的第一款汽车具体激光雷达配置是以1 颗禾赛混合固态雷达 AT128为主雷达,以数颗禾赛全固态雷达作为补盲雷达。

有专业人士表示:全固态激光雷达比混合固态雷达视角更大、盲区更小,适于用作补盲,小米的这一配置优于目前一些车型用混合固态雷达补盲的方案。

理想的新车L9搭载的激光雷达——AT128,也是由禾赛科技提供的,128代表着它有128组激光发射单元,也就是128线。

蔚来的新车ES7搭载了来自Innovusion的Falcon激光雷达,作为ES7所搭载的Aquila超感系统的重要组成部分,将助力其实现高速、城区、泊车、换电等场景下的自动驾驶体验。

小鹏的新车G9则搭载两颗激光雷达——速腾聚创M1,布置在前保险杠左右两边,以形成更大的视场角,同时在车辆正前方的ROI区域内聚集更为密集的点云。

我们在上一篇文章《闪耀的车载激光雷达,正在擦亮哪些潜力个股?》分析了激光雷达的行业现状、发展空间、上下游产业链、核心部件等。

在二级市场,哪些个股值得最先关注呢?

关于车载激光雷达赛道,各大券商研报提到的最多的一家公司是——万集科技(300552.SZ)。我们先来看看这家公司的基本情况与技术壁垒。

01 一条腿迈入激光雷达行业

万集科技成立于 1994 年,2016 年在创业板完成上市,公司以动态称重起家,于 2008 年切入 ETC 市场,并在 2010 年建成国内首例多车道电子收费系统,逐步完善在车、路两端的 ETC 产品布局,也就是说公司的老本行是ETC 领域的产品。

2019 年,受益于全国撤销高速公路省界收费站工作的全面推进,以及之前在 ETC 领域的积累,公司把握住“取消省界收费站”的政策红利,全面参与车侧 ETC 和路侧 RSU 天线的建设,该年营收与净利润均大幅增长。

近年来,公司开始向智能网联和汽车电子赛道进军,此二者也成了激光雷达产品的用武之地。

那么,公司在激光雷达方面目前的战略布局是怎样的呢?

9月7日公司在投资者互动平台表示,面向公路交通,工业制造、商用服务机器人和辅助驾驶/自动驾驶车辆领域,公司提供激光雷达整机产品;智能网联方面,公司提供路侧激光雷达产品及应用在不同场景的解决方案。

具体来看,工业制造、商业服务机器人用激光雷达方面,公司主要提供导航类和避障防护类激光雷达产品,为机器人提供精准的动态环境信息,为其作业行进提供导引。

路侧激光雷达方面,公司路侧 32 线激光雷达针对路侧部署特点引入视场角设计,保证激光雷达检测形成的有效点云数据均匀分布,可提升道路对交通信息的精准感知能力,丰富车路协同应用场景。

公司车载激光雷达方面,主要针对高级别辅助驾驶和自动驾驶、高精地图采集、道路情况实时扫描等,为微循环车、特种车辆的无人驾驶提供支持。

从2022中报的营收结构来看,目前公司的主打产品依然传统业务,其中营收贡献最大的产品是专用短程通信、其次是动态称重,激光产品在营收贡献占比中位居第三。

此处的专用短程通信系列产品主要应用于电子不停车收费系统(ETC),这种业务门槛不高,比较传统。

这就说明,万集科技目前是车载激光雷达领域的“转型股”,一条腿刚刚迈进门内,还算是个新人。

02 转型激光雷达的优势

对于一家技术性公司,转型到一个新赛道,往往与过去的沉淀有一定的关联,能够借力,并非心血来潮式的跟风、蹭热度。

那么,万集科技在激光雷达方面具备哪些优势呢?

首先是起步早,有沉淀优势,众所周知,智能汽车的兴起是在2015年左右,而万集科技布局激光雷达业务是在2011年,并非说明公司高瞻远瞩,而是当时激光雷达下游的智慧交通、工业机器人方面已经是蓝海赛道,随着后来智能汽车的崛起,公司可游刃有余的转换到智能汽车领域。

其次是,自研能力强,核心零部件与技术均是自研,比如激光雷达芯片公司就有能力自研,光学准直、激光驱动、光学接收、光学扫描等方面的相关专利已经累计300余项。

为保证车载激光雷达产品的竞争力和技术优势,公司同时进行机械式、MEMS、OPA多技术路线布局。

9月9日在投资者互动平台表示,公司混合固态128线车规级激光雷达在视场角、成像、探测距离等多个维度性能指标均处于行业前列。

车企对车规级激光雷达结构设计、性能、稳定性、成本等有着严格要求,根据不同车企的要求,测试周期也各不相同,后续将根据车企节奏进行定点。

第三是,行业判断具备前瞻眼光,公司判断未来是全固态硅基激光雷达,目前已在研发基于相控阵OPA的固态雷达,OPA目前已实现10米测距,预计今年可实现30米测距技术突破。

截止到2022年上半年,万集科技在激光雷达产品取得的进展如下:

9月9日在投资者互动平台表示,目前MEMS激光雷达持续优化性能指标,预计今年内发布产品。

公司在 2021 年发布了首款半固态 128 线的车规级激光雷达,目前该产品处于联合测试中,后续根据车企定点情况、车企车型上市的节奏进行供货,应客户保密要求,车企名称并未透露。

商用服务及工业物流机器人用激光雷达方面,商用服务机器人用导航激光雷达的市场占有率持续增加,工业物流机器人用系列导航和避障激光雷达拓展了多家重点客户;

地铁自动驾驶方面,中标四川某地铁线路屏蔽门间隙检测系统,通过激光雷达的使用,提高检测精度和列车运行安全性;

无人驾驶用激光雷达方面,公司与特种车辆行业的头部客户达成战略合作,激光雷达的高精度定位方案可大幅提高施工质量,缩短施工工期,减少作业成本,提高作业安全性;

公路交通用激光雷达方面,公司在高速公路入口治超系统中融合激光雷达技术,快速精准识别通行车辆信息,优化入口治超系统方案,该方案已在云南、河南、四川等省份应用。

尽管进展明显,但是目前依然处于高强度的研发投入阶段、没有形成实质性的营收,加之传统业务因为种种原因表现乏力,这就导致其近期的业绩表现一般。

03 红利吃尽、旧业务低迷、新业务暂无收成

2022 年上半年,万集科技实现营业收入 3.15亿元,同比下降 24.62%,归母净利润亏损8329万元,同比下滑278.75%,扣非归母净利润亏损8758万元,同比下滑313.59%。

中报业绩受挫的原因有以下三点:

其一是,“取消省界收费站”而产生的ETC路侧天线建设需求进入尾声,导致公司路侧单元产品出货量比去年同期下降,公司的传统业务——专用短程通信业务收入同比下降。

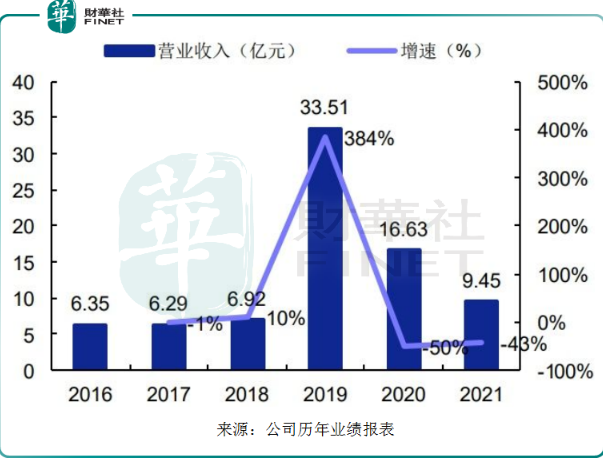

2019 年,受益于全国撤销高速公路省界收费站工作的全面推进,以及交通部门大力推广普及 ETC 建设,公司营收大幅增长,实现营业收入 33.5 亿元,同比增长 384%;实现归母净利润 8.72 亿元,同比增长 13153%。(公司2016~2021年的业绩走势如下所示)

可惜好景不长,如今这一“偶发性”的红利已经渐行渐远,对公司的业绩造成一定程度的打击。或许公司也正是基于此,才更有了转型激光雷达行业的动力。

其二是, 2022 年上半年新型冠状肺炎疫情反复,部分地区实行了严格的管控措施,公司动态称重业务项目施工及完工验收受到不同程度影响,导致动态称重业务收入同比下降,部分项目进度有所推迟,导致收入无法及时确认。

其三是,公司上半年疯狂砸钱,在激光雷达、智能网联、汽车电子新赛道方面加大研发投入,2022 年上半年研发费用高达 1.36亿元,同比增长 41.84%,占上半年总营收的比重竟然高达43.17%,进而拉低了净利润。

如此高强度的研发投入,也说明公司转型的决心。

二级市场方面,万集科技在9月14日的收盘价为22.04元/股,总市值46.97亿元,公司在今年以来并未获得主力资金机构的集体调研,这说明目前资本市场的关注度相对较弱,但不乏一些资本已经悄悄“押注”万集科技。

截至6月底,上海聚鸣投资管理的两只产品以及集合理财计划均新出现在前十大流通股股东名单中,合计持股数量达233.19万股。同时,知名牛散张怀斌新进前十大股东榜,以120万股占比0.56%的持股,位居第十大股东。

关于万集科技未来的表现,重点关注其激光雷达方面的转型落地是否成功,比如半固态 128 线的车规级激光雷达能否可以顺利通过验收、MEMS激光雷达新产品能否打开市场获得大订单、OPA的固态雷达的技术突破能否兑现等。

评论