文|奇偶派

轮胎,是重要的汽车部件,也是唯一与地面接触的部件。一款优秀的轮胎可以放大汽车的性能,而一款劣质的轮胎也能把汽车厂商做出的努力直接归零,其重要性不言自明。

但是,如果谈论起轮胎品牌来,或许大多数司机脱口而出的便是米其林、普利司通、固特异等国外品牌。

其中米其林更是国内车主最熟悉的品牌,那个可爱胖乎乎的招牌吉祥物形象,已经深入人心。相比之下,国产轮胎仿佛很少被提起,殊不知,国产轮胎的性能与价格已经快速追赶了上来。

本文主要讨论以下三个问题:

1、国产轮胎有希望弯道超车的原因是什么?

2、当前,国产轮胎处在何种行业周期之中?

3、在轮胎产业的全球化竞争中,哪些国产轮胎品牌有望脱颖而出?

01 新能源汽车居然还带火了轮胎?

中国,有着最大的新能源汽车市场。

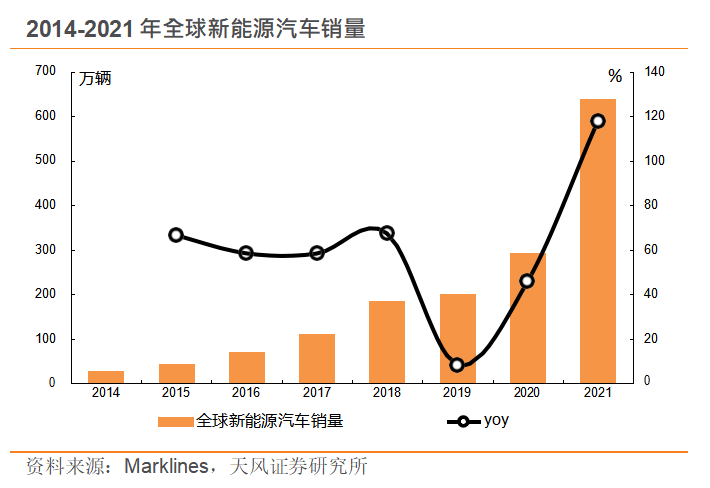

全球电动汽车市场在2014年下半年爆发,短短七年间,全球新能源汽车销量从约30万辆快速增长为约600万辆。中国因完善的基础设施建设,销量从4万辆增长至约300万辆,可以说包揽了新能源汽车的“半壁江山”。

2022年,第一季度国内新能源汽车产销量同比增长 150.72%和 144.41%,增长十分迅速。而轮胎作为汽车不可或缺的零部件,配套销量也水涨船高。

不过,新能源车企也更加注重成本控制。

以特斯拉为例,2020年,特斯拉将Model3标准续航升级版的电池由三元锂电池更换为磷酸铁锂电池后,生产成本便大幅下降,整车售价下降约8.1%,极大地提高了产品的竞争力。

除电池之外,轮胎作为汽车的主要配件之一,车企们都想选择价格低,性能好的轮胎,这时国产轮胎的优势便体现了出来。与国外轮胎相比,国内胎企的人工成本很低,同样规格的轮胎售价仅为海外龙头企业的一半甚至三分之一,这样的价格受到了想要尽可能降低成本的新能源车企的青睐。

对于轮胎,新能源车企也提出了于传统轮胎不同的要求。

新能源车的第一个问题便是能源不足,里程焦虑,在相同的电量下,拥有更长的续航里程成为车主的新要求,这就需要可以降低在行驶途中内能损耗的轮胎的加持,助力更长续航。

而第二个问题是电机瞬间起步扭矩大,众所周知,轮胎抓地力不足就会打滑,对于扭矩更大的新能源汽车来讲,每次起步、加速都是一道坎;同时与燃油车相比,新能源汽车重量更大,惯性更强,这就要求轮胎要有强大的抓地力,来保持行驶平稳。

最后则是噪音太大,新能源汽车采用电机驱动,在行驶过程中噪音较小,轮胎噪音便会被无限放大,影响驾驶员情绪,这就要求胎企改进轮胎内侧材料,以吸收车辆行驶中产生的空腔噪音。

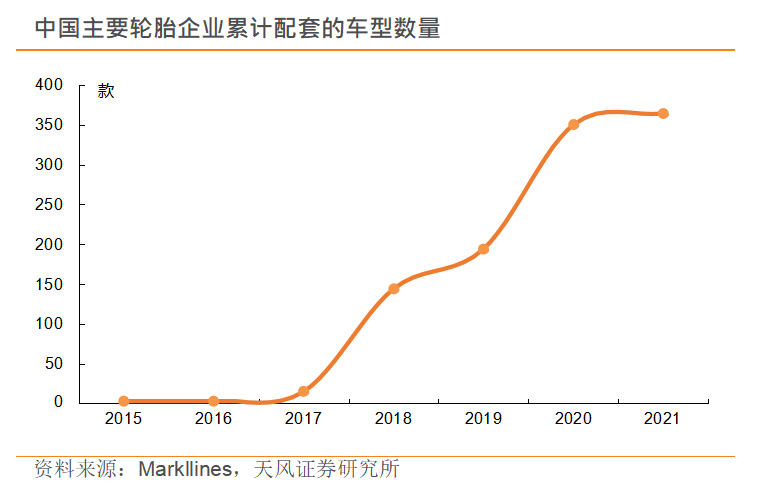

总而言之,新能源车对轮胎的要求确实更苛刻,但这也倒逼了胎企的研发。国内轮胎企业与新能源车企合作时间长,新能源车专用车胎已不断推出,在各类测试中表现优异,有望率先配套新能源车型。

伴随国内车企发展,国内轮胎厂商的知名度也有望进一步提升。

国产优质轮胎在质量、耐用性、安全性能与价格等方面的综合表现并不输国外轮胎,但国外品牌却更受消费者欢迎。究其原因,主要是品牌知名度的影响。

绝大多数人并不具备甄别轮胎质量高低的能力,唯一能让消费者认可的是听得多,见得多的品牌。当把一个耳熟能详的品牌和一个从来没过听过的品牌放在一起的时候,多数消费者都会倾向于前者。

像米其林、马牌等大品牌轮胎,成立时间较长,在全球范围内拥有较高的知名度。而国产品牌轮胎发展比较晚,并且在品牌宣传方面投入不大,导致即便是国内市场,很多轮胎品牌也非常陌生。

根据凯睿赛驰的报告,2019年47.5%的受访者会在第一时间提及米其林轮胎,而提到玲珑轮胎的仅有1.6%。

一位近期更换轮胎的消费者李根就对我们表示,“完全不会考虑国产轮胎啊,4S店向我们推荐更换的都是国外的品牌,米其林、普林斯通、邓禄普,没听说过国产轮胎,也不知道品质和价格如何”。

这样“崇洋媚外”的情况,恐怕是大多数国内轮胎零售场景里的普遍现象。

不过,随着新能源汽车产业链的进一步发展,国产轮胎将借助配套领域逐渐走向高端化,有望进一步提高品牌的美誉度,将国产轮胎优质的印象留给消费者。

02 轮胎行业景气度触底,或将迎来反转

从行业整体看,当前国内轮胎行业处于景气度的低位。

近年来,轮胎行业面临着多方的负面冲击:外围针对出口轮胎实施双反调查,加征关税;橡胶等原材料价格上行抬升生产成本;集运价格高企,出口受阻,盈利能力承压。多重打压之下,国内轮胎企业破产数量不断增加,行业处于景气低位。

首先,双反调查关税,增加了国内轮胎企业的出口成本。

双反调查即反倾销、反补贴调查,美国自2007年起第一次对中国轮胎发起反倾销调查,直到现在仍然没有停止,2014 年双反调查终裁决定最高对中国轮胎产品施加116.33%的反补贴税率和87.99%的反倾销税率。

欧盟方面也于2017年对中国卡客车轮胎展开双反调查,终裁决定对中国轮胎产品施加0.37%~36.89%的反倾销税率和3.75%~57.28%的反补贴税率。

为应对双反调查,国内龙头企业也积极寻找他法,例如出海投产。

这几年,国内轮胎企业海外工厂产销规模持续扩张。在美国2015年对中国企业出口的乘用车和轻卡轮胎作出双反调查最终裁定后,国内头部轮胎企业玲珑轮胎、赛轮轮胎、中策橡胶、森麒麟等纷纷出海建厂,有效地避开了关税的影响。

其次,原材料价格上行,也大幅抬升了轮胎的生产成本,轮胎生产商成本承压。

我国是天然橡胶消费大国,由于国内天然橡胶供应不足,我国天然橡胶需求主要来源于进口。而天然橡胶作为四大工业原料之一,价格受供需和金融市场双重影响。

2020到2021年,疫情后下游需求有所恢复,卡客车销量大幅增加,需求驱动橡胶价格开始上涨,从最低的9000元/吨上涨至最高17000元/吨,而橡胶作为轮胎最主要的原材料,极大地拉高了生产成本。

今年以来天然橡胶价格持续下行,减少了轮胎生产商部分成本。

截至2022年9月7日收盘,天然橡胶(RU0)价格已经跌至12260元/吨。较去年同期相比下跌了约14%,更令人惊讶的是,前8个月,天然橡胶价格一路下跌,从此前的每吨14855一路下滑到12565元。跌幅达到18%。

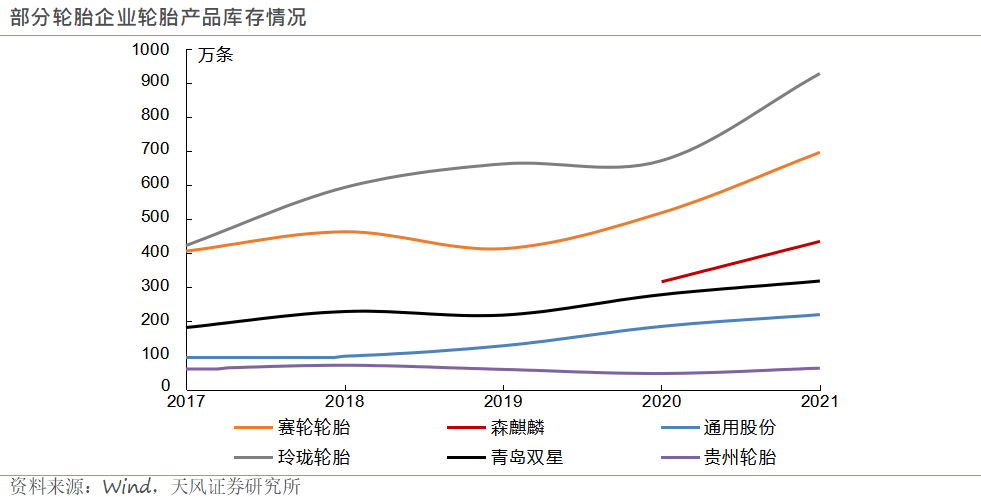

再次,国内需求不足,运价高企,出口受阻,轮胎企业库存较多,积压问题不小。

在原材料涨价叠加海运费用上涨、国内需求不足的情况下,2021年轮胎企业售出产品不足,库存大幅增加,对轮胎原材料的需求也不如往年。

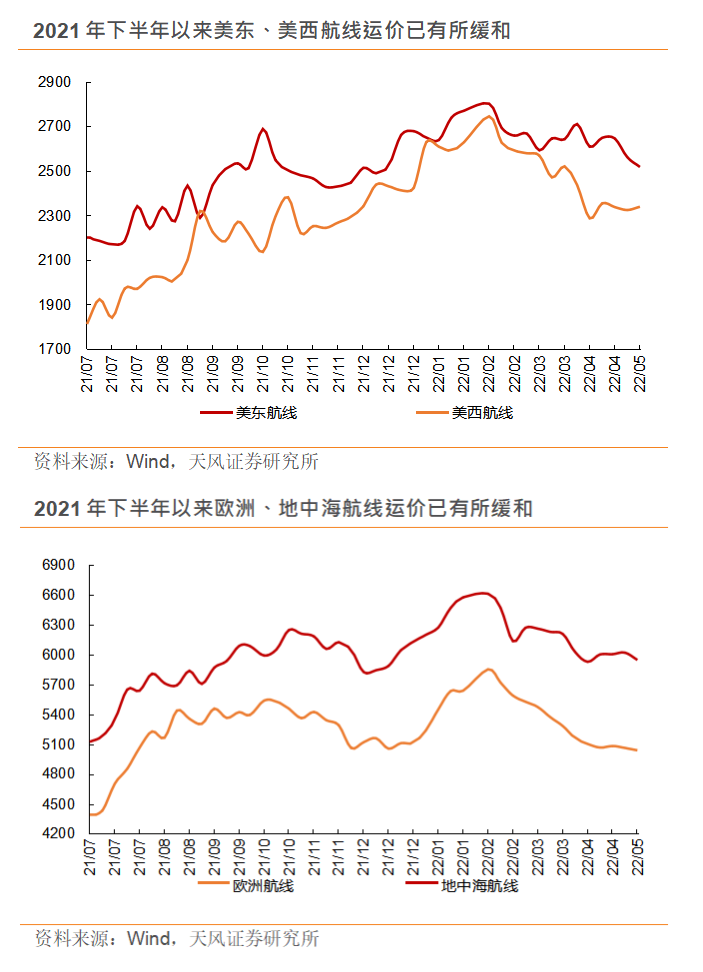

先后经历集装箱紧缺、洛杉矶港拥堵、苏伊士运河堵船、国内港口疫情等不利因素影响,2021年轮胎出口供需严重错配,海运费用大幅上涨,哪怕如此,航运市场上“一箱难求”、“一舱难求”的现象还是普遍出现,对于我国主打性价比的轮胎来说,运费成本上涨带来的负面效应明显。

不过,随着天然橡胶价格下行带来的成本下降,同时集运出现缓和现象,运费高价进入尾声,国内轮胎企业的苦日子可能快要结束了。

依据波罗的海集装箱运价指数来看,2021年运价于9月份达到高位,今年以来随着集装箱供应紧张的问题逐步缓解,以及美国港口周转效率提升,运价进入22Q2之后加速下滑,运价回落至2021年5月底的位置,未来航运价格仍有继续下降的预期。

在我们与国内一家上市轮胎公司董秘的沟通中,他也证实了这一情况,今年6月以来,运力提升,海外国家管控逐渐放开,目前国内轮胎库存已经能顺利送达经销商,预计未来出口将持续转好。

在负面冲击的冲击下,中国胎企展现出了强大的智慧和韧性,双反调查背景下,大幅扩张海外产能,有效避开了关税政策对轮胎出口的影响;成本大幅增加的情况下,企业缩减开支,熬过行业寒冬。轮胎行业景气度触底,或将迎来反转。

03 玲珑和赛轮,谁是国产“轮胎之王”?

8月29日,美国《轮胎商业》正式发布2022年度全球轮胎75强排行榜,有三家中国轮胎企业跻身榜单前十五,分别为中策橡胶、玲珑轮胎和赛轮轮胎。

其中,赛轮轮胎与玲珑轮胎作为主板上市公司,无论是科研实力、营销能力还是品牌价值都居于行业前列,争夺着中国“轮胎之王”的地位。

两家国内龙头胎企在发展方向有许多相似的地方,又有各自更加强势的点,可谓是打法类似,但各有所长了。

首先,两家都在积极出海建厂,应对双反调查。

2021年6月,玲珑轮胎发布新战略,拟在国内外分别建设七个、五个生产基地,加速海外建厂,以应对随时可能到来的双反调查。

伴随着产能的落地,海外工厂盈利逐步增加,2021年,出口及海外销售营业收入84.5亿元,占总营收46%,同时,利率到达了21.69%,远超国内12.8%的利率。

赛轮轮胎自设立以来,便一直注重国际化运营,同时,作为最早在海外建厂的中国胎企,出口和海外销量一直处于行业领先地位。

2021年,赛轮轮胎外销收入超130亿,约占总营收76%,毛利率到达了21.45%。同时,公司也完成柬埔寨建厂投产的任务,进一步规避美国对东南亚市场的双反调查,助力公司发展。

其次,两家轮胎企业,都在建设生产的销售的数字化系统上花了大力气。

玲珑轮胎开发了专门针对经销商和门店的玲珑智慧零售系统,想要架构起新的运营合作桥梁,提升了工厂对渠道的服务质量和效率,帮助经销商、门店提高核心竞争力。

2020年6月,赛轮轮胎则发布全球首个投入使用的橡胶工业互联网平台——“橡链云”平台,该平台力图构建行业内最完整、最丰富的机理模型库,在不同场景为不同客户提供了高效服务。

当然,两家公司也各有特色。玲珑轮胎在配套业务方面发力更猛。

众所周知,相比较替换市场,原配市场的竞争更加激烈,原配轮胎带来的品牌效应和用户粘性是替换轮胎无法比拟的。

围绕配套中高端产品占比、中高端车型占比、中高端品牌占比三个结构调整改善配套领域的盈利能力,玲珑轮胎力图形成品牌突破。尤其在新能源车配套领域,玲珑轮胎称,公司产品2021 年整体市占率接近 20%,销量增速 182%,稳居中国轮胎第一。

“液体黄金”,则是赛轮轮胎在研发上的“杀手锏”。

赛轮轮胎研发投入不断增加,并与科研机构通力合作,开发新技术。其中最有代表性的就是怡维怡橡胶研究院首创的合成橡胶液相混炼技术,被称作“液体黄金”。

这种听起来非常神奇的技术,通过制备的EVEC 胶具备突出的材料性能,彻底打破了困扰世界轮胎行业多年的“魔鬼三角”定律,是迄今为止世界上唯一一种能够同时改善轮胎滚动阻力、抗湿滑性能、耐磨性能、操纵性能并使各项指标都达到最佳水平的轮胎胎面胶料。

赛轮轮胎董秘办人士对我们表示,“目前‘液体黄金’轮胎产能仍然在爬坡过程中,但少量上市的产品已经得到了车队与用户的认可,预计未来大规模多型号上市后,销量将快速增长”。

04 写在最后

新能源汽车产业落地中国,天然利好本土企业,并且与燃油车相比,新能源汽车在成本、技术等方面提出了更多的要求,为中国轮胎创造了发展机遇期。

过去几年,在疫情及政策的影响下,轮胎原材料、海运成本、双反调查关税对国内轮胎品牌造成了严重的打击。不过,伴随国内胎企出国建厂、原材料与海运成本下跌,轮胎行业景气度迎来反转。

在与国际品牌的竞争中,玲珑轮胎与赛轮轮胎脱颖而出,两家企业均出海建厂应对双反、建设数字化系统助力产销。同时玲珑轮胎发力配套市场,打响品牌;赛轮轮胎倾心技术,“液体黄金”轮胎受到各方青睐。

在新能源汽车产销量快速增长、行业景气度走好的当下,国内轮胎有着弯道超车、增加市场份额的好机会。若干年后,中国轮胎能否挺进第一梯队,世界一流的轮胎品牌中能否有中国轮胎的一席之地呢?这仍需时间来验证。

评论