文|CBNData消费站 章晓莎

中秋节刚过,关于“一块月饼到底有多少热量”的热知识免不了又被搬出来重新普及一波。月饼作为糖油混合物的典型代表,其“罪恶”的最大来源无外乎脂肪和糖。据称,一个重约200克的蛋黄月饼,含糖量高达惊人的60克。

“控糖”的呼声,正从月饼蔓延至一小块海绵蛋糕、一杯下午茶,以及一块红烧肉、一盘糖拌西红柿中。中国是全球第三大食糖市场,人均食糖消费量显著超越世卫组织标准(2019年中国人均日摄食糖量达31g,而世卫组织标准为25g)。减糖、控糖已被写入政策倡导之中。国务院办公厅《国民营养计划(2017-2030年)》提出开展“三减三健”专项行动,减糖就位列其中;国家卫健委《健康中国行动(2019-2030年)》也倡导控糖,同时鼓励低糖、无糖食品的生产与消费。

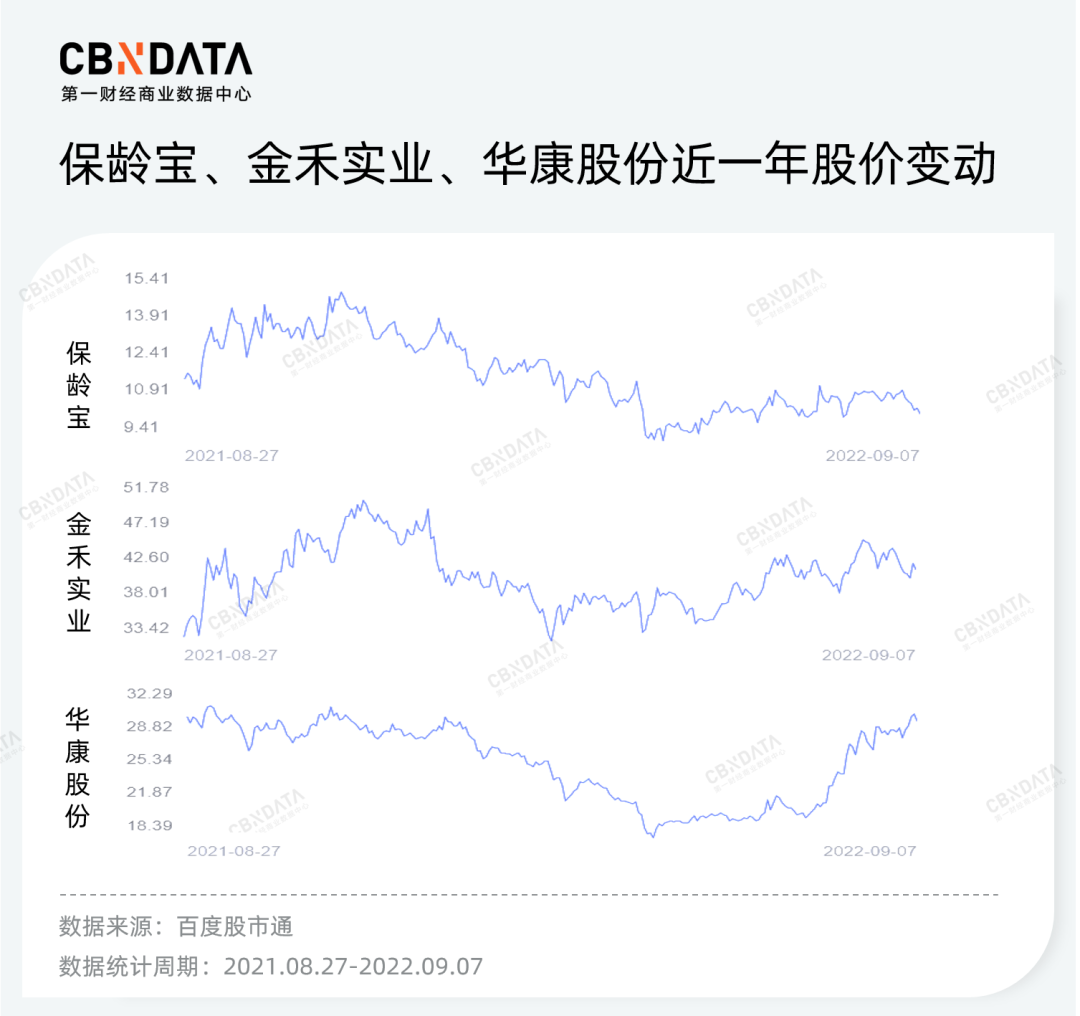

在此背景下,中国人的食糖消费近5年来趋缓,年均复合增速不到1%,低糖或无糖产品的平均复合增速则在20%以上[1]。代糖企业的业绩也涨势喜人。保龄宝2022半年报数据显示,公司营收同比增长9.6%,净利润增长40.6%;金禾实业2022上半年营收同比增长45.5%,净利润增长94.3%;华康股份同期营收增长29.9%,净利润增长22.7%。

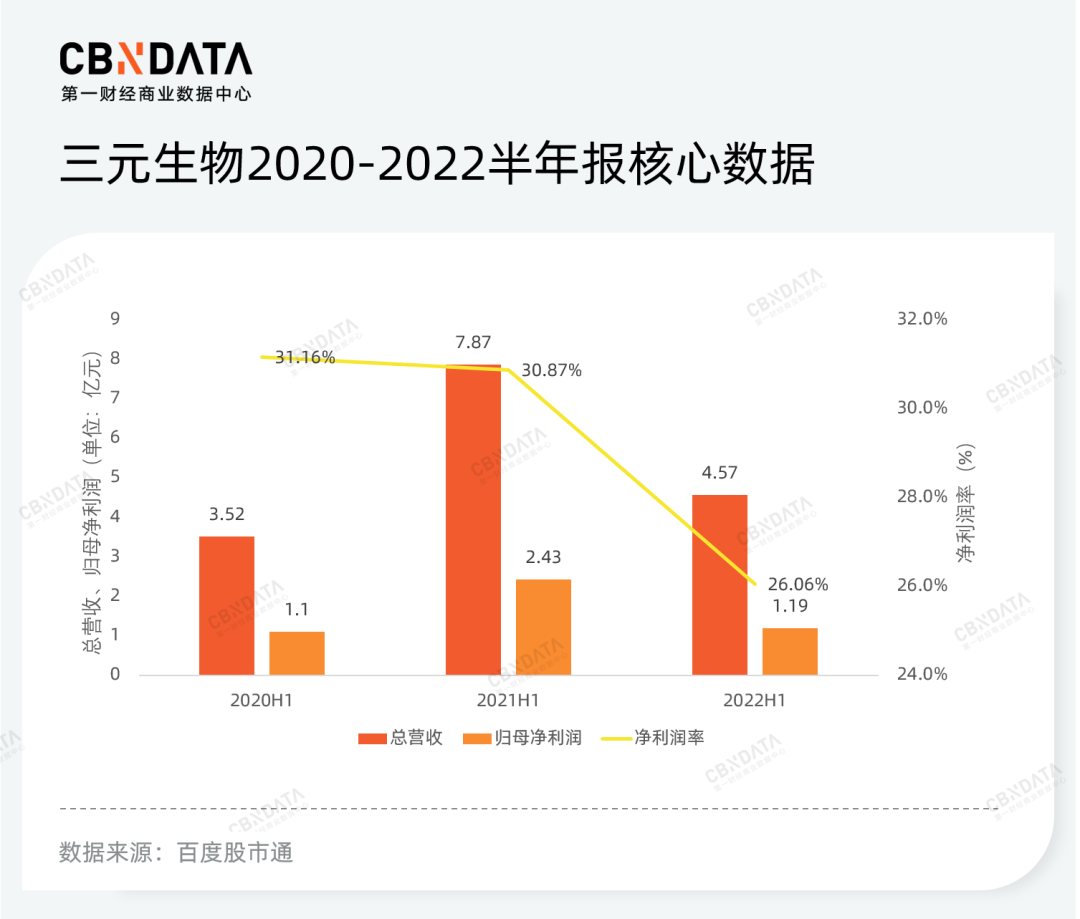

不过,代糖企业的业绩也并非“涨声一片”。作为元气森林的重要供货商,三元生物于今年年初上市,初期股价一度猛涨。但其2022半年报数据却显示,公司营收和净利润分别同步下跌41.9%和50.9%。公司股价较上市初已然腰斩。要知道,三元生物是全球赤藓糖醇行业产量最大的企业,公司2019 年的赤藓糖醇产量占国内赤藓糖醇总产量的54.90%,占全球总产量的32.94%[2]。而前述三家上半年业绩表现不错的代糖企业,在今年上半年股价均曾经历低谷期。

财报数据的良莠不齐和股价的显著波动,反映了甜味市场的两面性。一方面,在控糖理念的普及和新消费品牌的推动下,代糖产业的确正迎来爆发窗口期;另一方面,出于对眼下代糖的火热是否仅为“概念性炒作”的思虑,使得市场对于代糖的预期仍处于谨慎验证阶段。

代糖B端供应战:赤藓糖醇供过于求,供应商应寻求“多条腿走路”

中国是全球最大的甜味剂生产国,全球头部的甜味剂生产商均在国内——包括全球最大的赤藓糖醇供应商三元生物、全球最大的三氯蔗糖和安赛蜜供应商金禾实业、全球第二大木糖醇生产商华康股份、全球前二的罗汉果糖供应商华诚生物等,覆盖甜味剂各个分类。且由于甜味剂的制作过程涉及化学及微生物等多种制作工艺,这门生意存在一定生产壁垒。因此,早在国内这波代糖风潮盛行之前,上述企业早已是隐形的行业巨头。

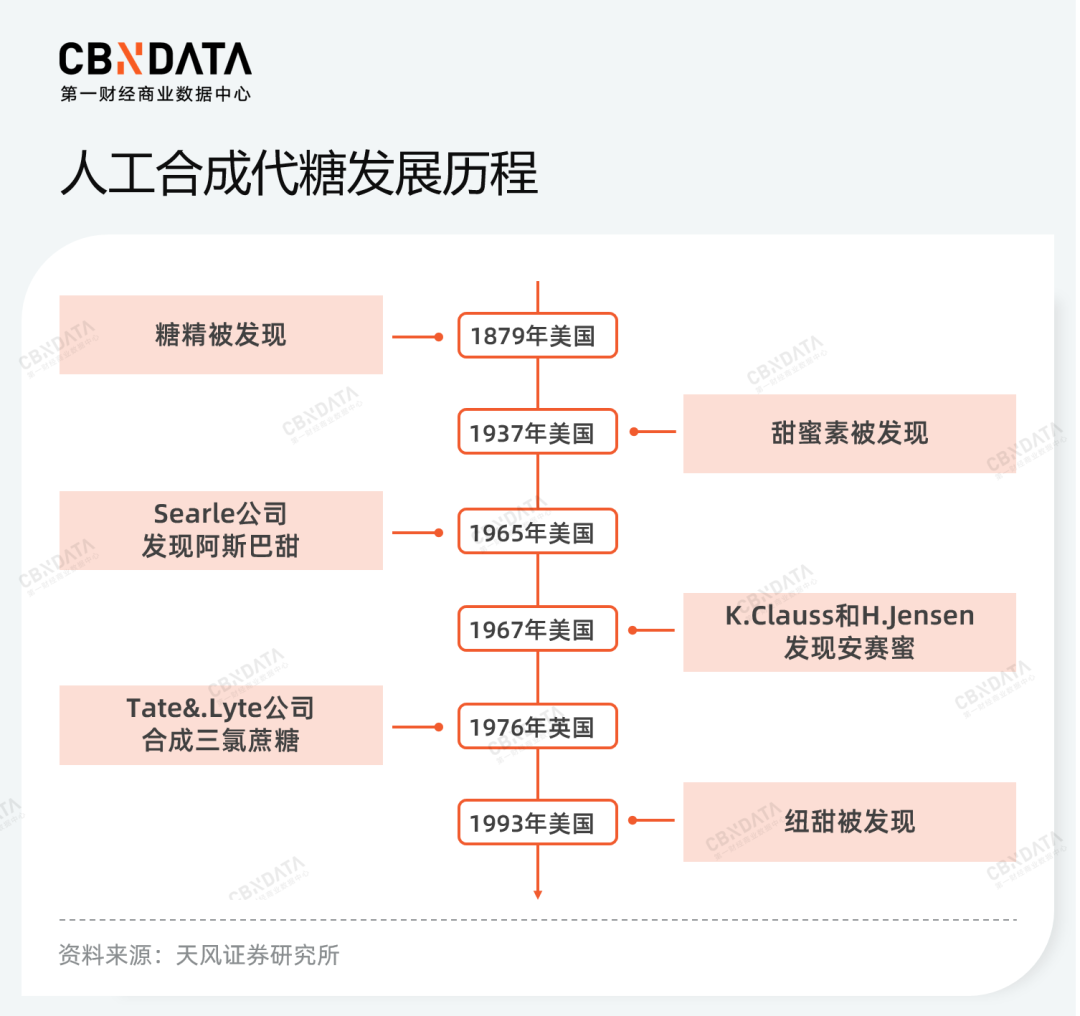

事实上,代糖已有140多年的历史,其在历史舞台的正式登场,始于糖精在一次化学实验中被偶然发现。而代糖的真正流行,则源于两次世界大战期间食糖的短缺及价格的快速上行,糖精作为替代品得到广泛传播和市场化发展。

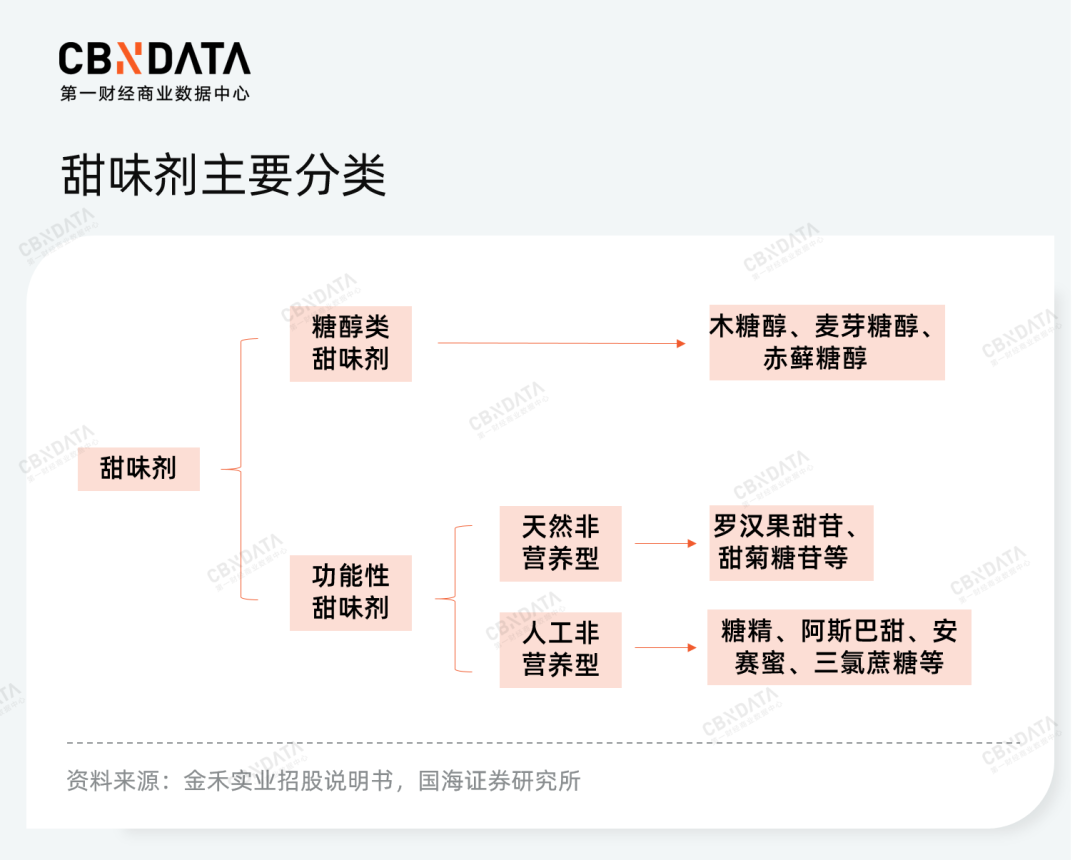

值得注意的是,不同于眼下将代糖视为一种“更健康的甜味选择”,代糖有一段漫长的被“妖魔化”的历史,学界和大众对糖精、甜蜜素、安赛蜜、阿斯巴甜等各类代糖的安全性持续存在争议。但随着化学技术的发展,代糖行业也在不断迭代,例如木糖醇、赤藓糖醇、罗汉果甜苷等就是从植物中提取,相对更安全的代糖种类。因此,从历史的角度来看,眼下的代糖风潮,只不过是代糖行业迭代过程中的新一轮浪潮。

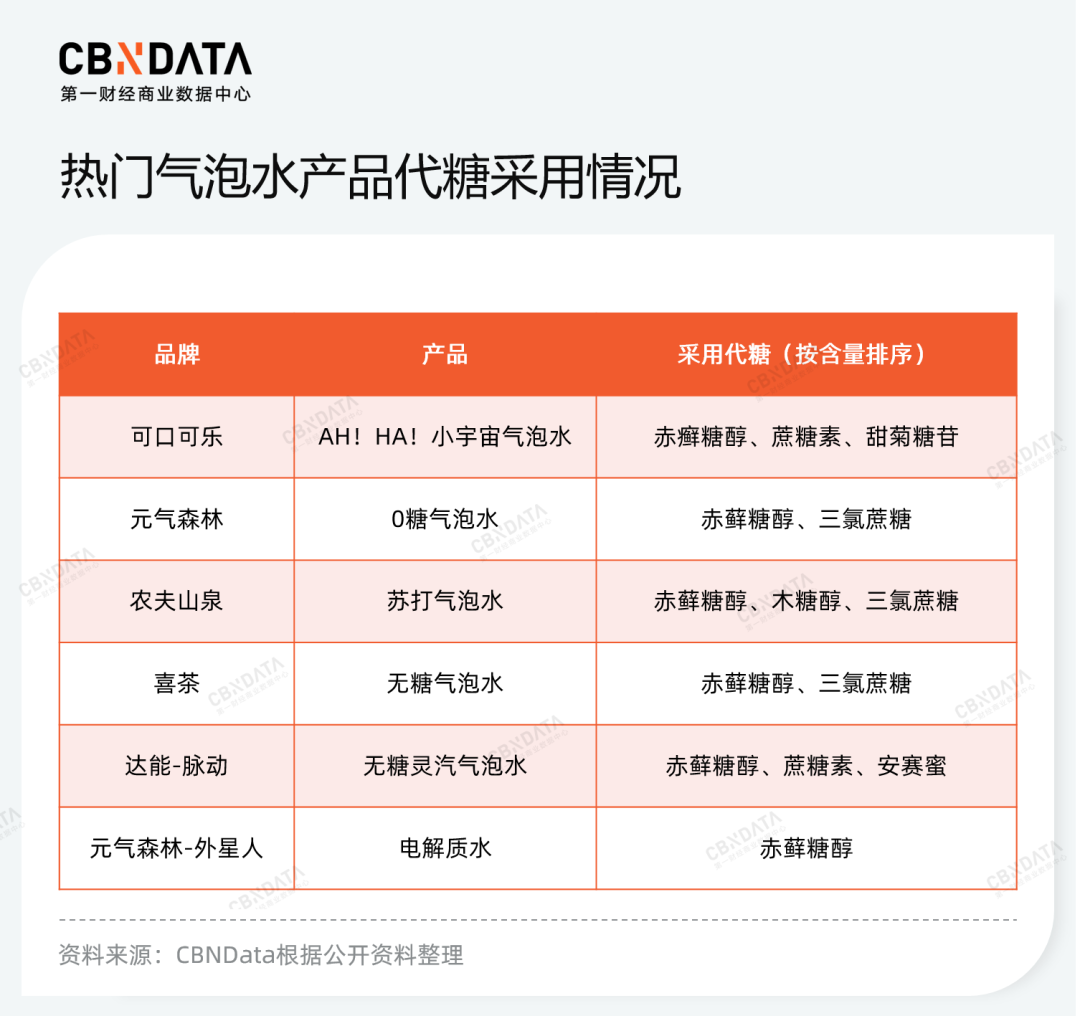

国内的代糖风潮毫无疑问由元气森林0糖气泡水掀起,该单品采用赤藓糖醇为主要甜味来源。而赤藓糖醇也是目前0糖茶饮圈的“明星”代糖,盘点市面上热门气泡水单品,能发现几乎每一款采用的最主要代糖均为赤藓糖醇。

代糖的种类非常丰富,而市场之所以对赤藓糖醇“情有独钟”,得益于其是综合考虑口感、安全性之下最符合当下消费需求的代糖种类。因此,尽管赤藓糖醇的甜价比(甜度/价格)很低,意味着更高的生产成本,但部分消费者依然愿意以更高的价格购买相关产品——480毫升的元气森林市场售价5.5元,是零度可口可乐(500ml规格,采用阿斯巴甜、蔗糖素为甜味剂)的1.6倍。消费者在喜茶、奈雪的茶消费,如将茶饮中的蔗糖替换为0卡糖,均要支付1元溢价。

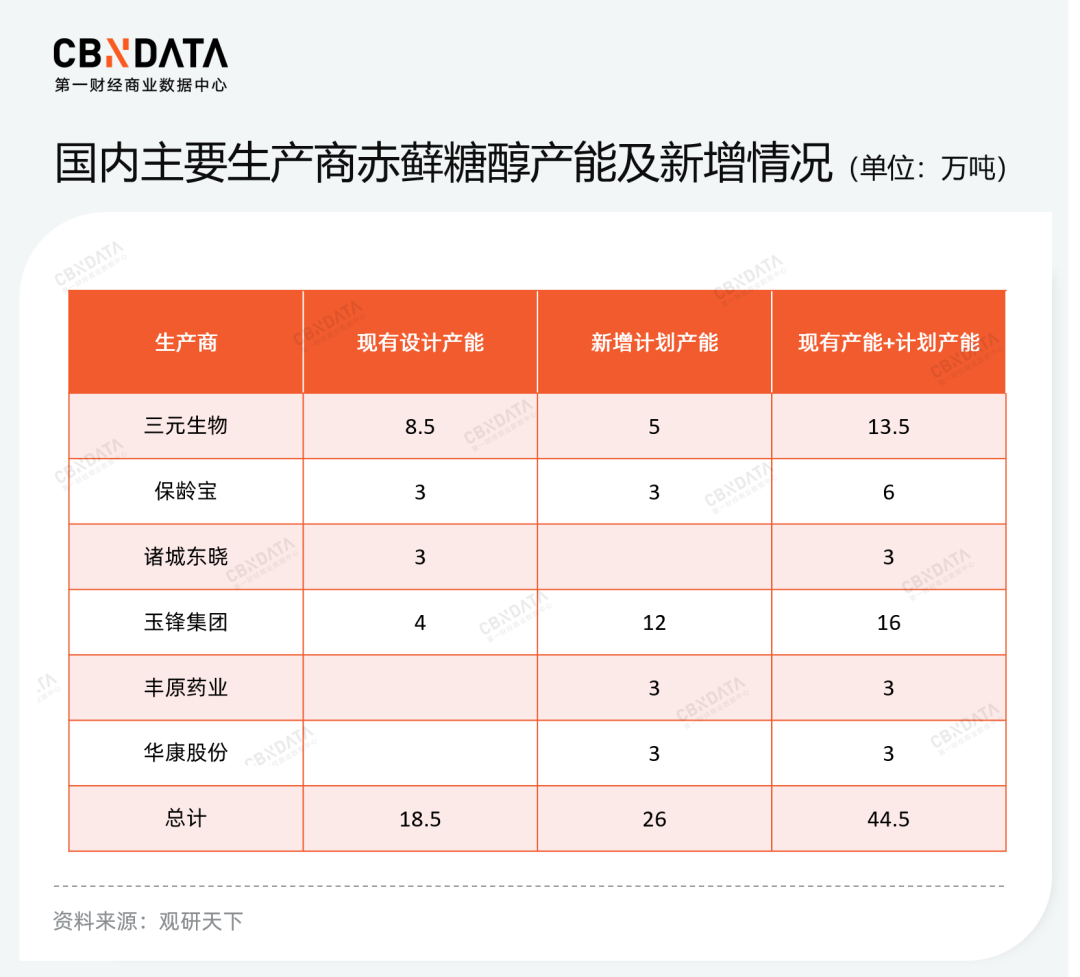

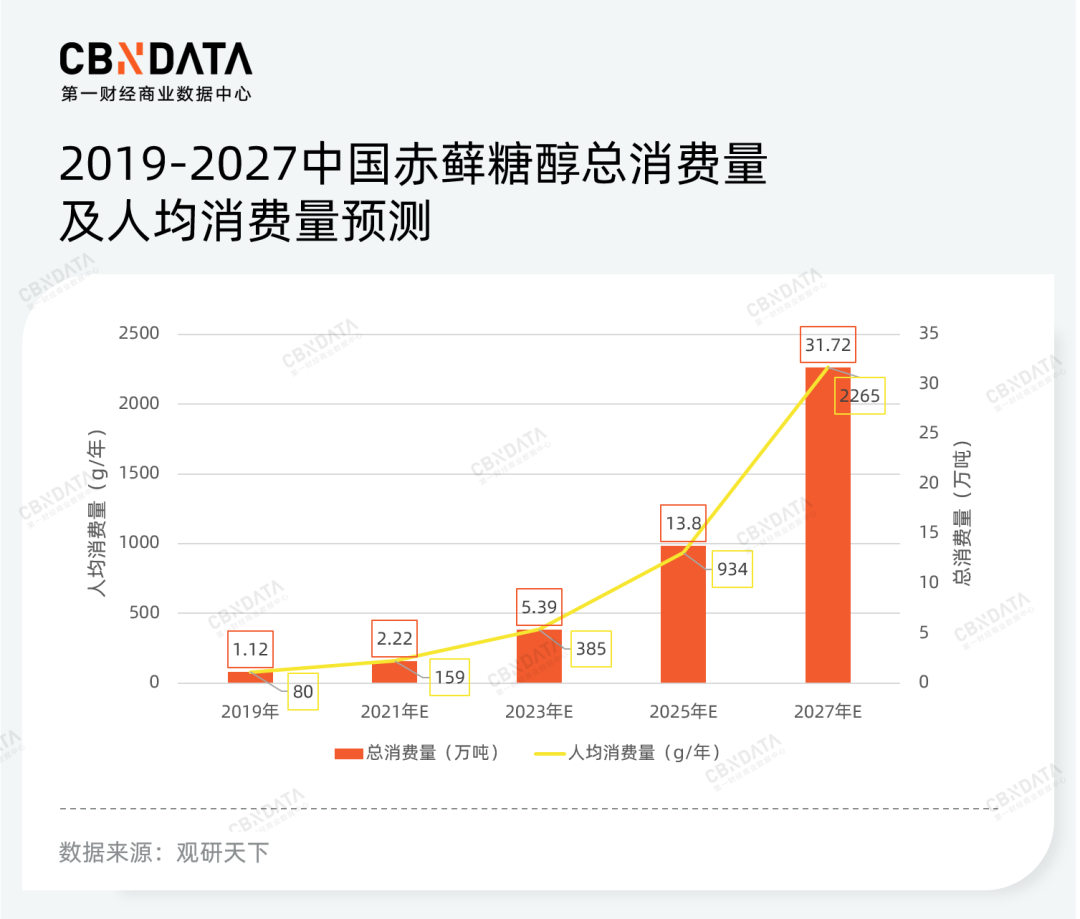

也正是因为赤藓糖醇在一众新式代糖中“独领风骚”,生产商们纷纷宣布扩大产能。今年5月,华康生物宣布公司年产3万吨高纯度结晶赤藓糖醇项目开始量产;8月,三元生物在原有8.5万吨产能基础上扩产的5万吨赤藓糖醇产能也已进入试生产阶段。根据观研天下的统计,仅6家头部生产商可生产的赤藓糖醇总产能就将达到44.5万吨/年,而这一产能已是2021年中国赤藓糖醇总消费量的20倍。

但在需求端,据弗若斯特沙利文预测,2022年全球赤藓糖醇总需求为17.3万吨。据天风证券预测,到2025年,赤藓糖醇的市场需求量才接近30万吨。显然,赤藓糖醇已步入供过于求阶段。

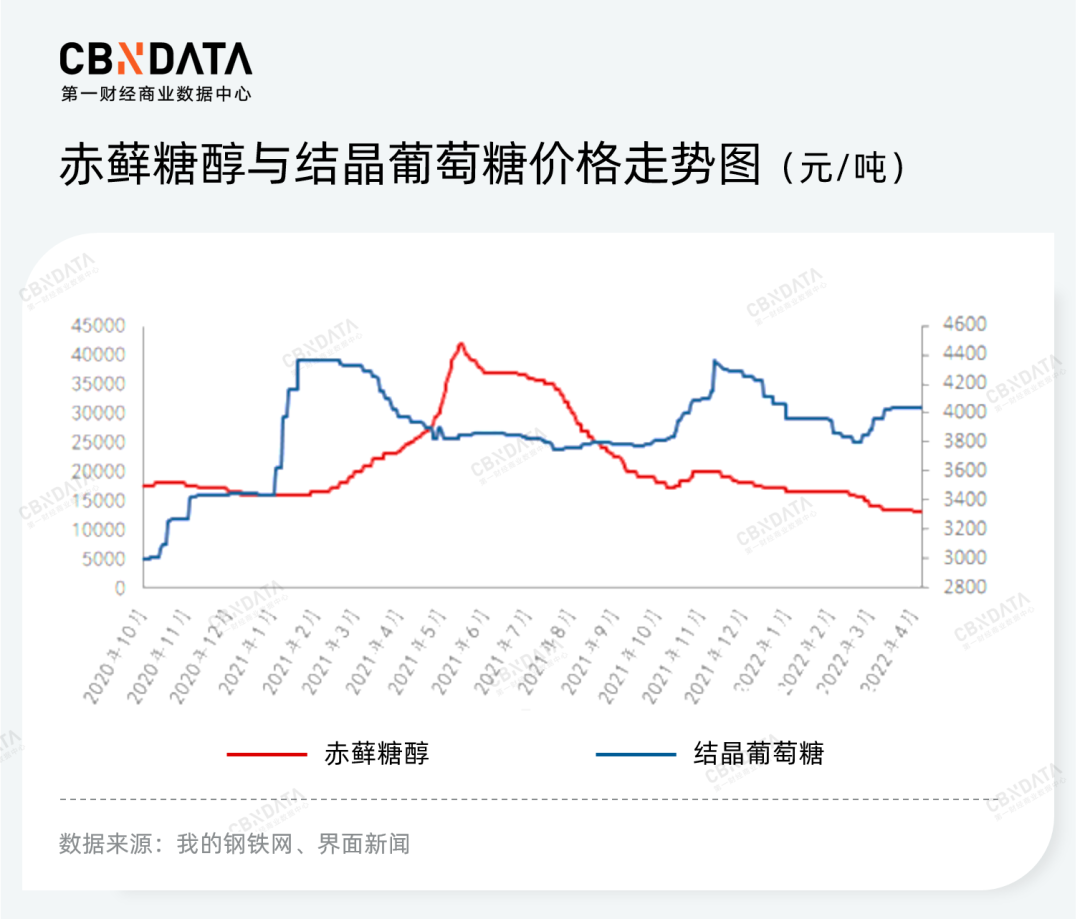

产能过剩之下,赤藓糖醇的出货价正不断走低。根据界面新闻援引我的钢铁网数据,在2020年底,赤藓糖醇的价格在1.5-2万元/吨,而到2021年第二季度,一举冲上4万元/吨的巅峰,随后逐步回落至1.3万元/吨以下,部分企业甚至报出1万元/吨的出厂价。

与此同时,生产赤藓糖醇所需的玉米、小麦等原材料价格,则因国际局势、气候等多重因素骤涨骤跌,对生产商的毛利率产生不利影响。而在产业下游,受到今年上半年疫情冲击,赤藓糖醇最重要的下游市场饮料行业出货遭受重创,进一步加剧了赤藓糖醇产能过剩。

一边是控糖、减糖的呼声不断高涨,一边是赤藓糖醇的供过于求,代糖行业似乎陷入了一种尴尬的处境。但通过梳理不难发现,尴尬的原因其实在于代糖的单一化,而这也正是赤藓糖醇占据公司总营收比例高达九成以上的三元生物在一众代糖企业中“摔”得最痛的原因所在。更进一步梳理,代糖供应的单一化也离不开需求端的相对单一——目前无糖风潮最盛行的领域莫过于饮料圈。换言之,代糖的市场空间还有待进一步发掘。

因此,代糖企业一方面应发展更为多元的代糖业务,在多条腿走路的同时有效分散收益和风险,例如保龄宝在决定扩产赤藓糖醇的同时,也宣布扩产同等产能的阿洛酮糖,后者产品稳定性更好,口感更接近蔗糖,只是目前未在国内市场获批成为食品添加剂;华康生物在9月5日宣布拟发行9.9亿可转债加码功能性糖醇,包含淀粉糖/糖醇系列、阿洛酮糖等多种类型。另一方面,代糖企业也应积极参与到市场教育的队伍中,有效推动需求端的扩大化和多样化。

C端代糖战:一场关于理念推广、心智培养、场景培育的较量

C端的代糖“战役”正在不断打响。在电商平台搜索“0卡糖”,可检索到的品牌多达十余个。具有供应端优势的代糖企业是其中的“专业”选手,包括金禾实业旗下品牌爱乐甜、华康股份旗下品牌禾甘、华诚生物旗下品牌SUGARMAN舒可曼等。

部分传统糖企也在积极求变,迎合消费者不断变化的“甜蜜”需求。甘汁园将代糖作为其2022年“1+N”产品战略中“N”的重要组成部分;华侨糖厂旗下品牌红棉的0卡健康糖也已多次出现在带货主播直播间。

成熟的海外代糖品牌亦开始布局中国市场。美国嘉吉公司旗下代糖品牌Truvia臻唯恬,除了进驻天猫国际、京东等主流电商渠道外,还于今年6月入驻小红书。主攻出口生意的日系企业云南绿华食品有限公司,旗下代糖品牌Plavest也于2021年底启用中文名“派福时刻”,布局国内市场。

更多品牌则是借助代工厂追随这门热门生意,例如昔日印象、倍绝、杏林草堂、洪晟翔、鲨鱼菲特等多个品牌的代糖产品,背后的代工厂都是同一家。

从产品描述来看,强调“0脂肪0热量0蔗糖”特性,标注赤藓糖醇、甜菊糖、罗汉果甜苷等主要成分,以及展现“优于木糖醇、白砂糖”“可直接替代白砂糖”“可打奶油可做甜品”等功能属性,是代糖产品的宣传重点。如果细看产品成分,部分产品会标注配料仅含赤藓糖醇,但大多数则是由多种代糖复配而成。但对于单一或复配有何差异,几乎没有产品进行说明。

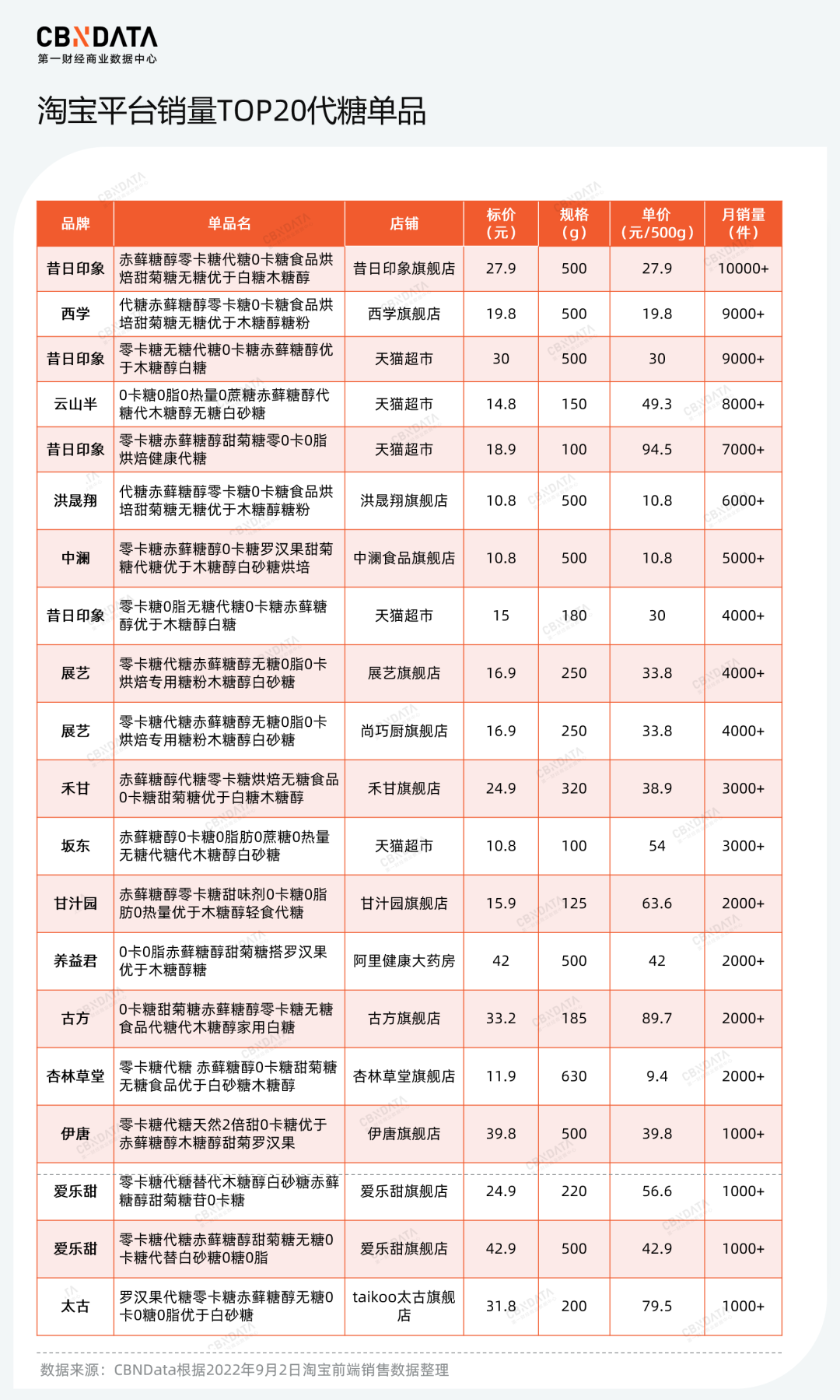

价格方面,代糖的价差可谓十分参差,若以500克为一个单位,单价能在9-95元区间浮动。但CBNData通过观察发现,产品的售价,与代糖是否为复配、品牌是否知名并无直接相关性,消费者选购缺乏一定参考标准。

从销量来看,前述那些背靠代工厂,看起来似乎名不见经传的“非正规军”,卖货成绩却相当不错。在淘宝平台,健康食品品牌昔日印象、洪晟翔、中澜,烘焙品牌展艺的代糖单品销量,均高于爱乐甜、禾甘等专业代糖品牌,以及甘汁园、太古等传统糖企。

这一现象的原因在于场景适配。购买健康食品的消费者,对于采用怎样的调味糖更健康的研究,显然比普通消费者更透彻;烘焙是用糖量相当大的场景,在追求美味的同时力求健康,是烘焙爱好者的一个痛点,在烘焙食品店铺中选购代糖顺理成章。除此之外,代糖还拥有糖尿病患者、三高人群等特殊需求者,也正因如此,不少品牌会在代糖产品介绍页标明“XX大学提供技术支持”“XX药业出品”等,以强化权威背书。也有品牌通过多渠道布局,在多个场景匹配目标人群,例如健康食品品牌昔日印象除了在品牌旗舰店出售代糖产品外,还布局了阿里健康大药房和天猫超市。

相较之下,专业代糖品牌则在进行更为系统化的市场教育。在小红书平台,爱乐甜、Truvia臻唯恬等品牌官方号的笔记大多围绕自制饮品、自制糕点、中餐教程展开,不断向消费者传达在日常饮食中用代糖替代蔗糖的理念。为了进一步扩大品牌影响力,禾甘在网综《星妈请回答》中进行了植入,爱乐甜则邀请了胡先煦担任品牌代言人。

联合更多品牌,借助更多场景,也是代糖品牌的重要推广路径。爱乐甜曾与超级猩猩、沪上阿姨、QSSD烘焙等多个终端消费品牌推出联名礼盒,由此勾连起健身、茶饮、烘焙等多元场景。线下方面,爱乐甜曾在上海核心商圈发起减糖烘焙免费体验活动。还在上海部分社区发起“父母换糖特别行动”,居民可用家中的白砂糖免费换取爱乐甜代糖产品,同时推出同名礼盒,试图打入送礼场景。

尽管代糖品牌不遗余力地进行市场教育,但这个市场仍存在不少痛点。从代糖产品相关评价来看,有烘焙爱好者在使用代糖进行烘焙后会发现糕点发不起来。也有消费者在使用代糖进行中餐烹调时,发现无法炒出白糖能炒出的鲜亮糖色。在推广减糖控糖理念的同时,如何让消费者接受“鱼和熊掌不可兼得”的道理,在未来的代糖市场教育中也是一个课题。除此之外,新一代代糖依旧面临着与阿斯巴甜、安赛蜜等代糖“前辈”们同样的境遇——目前市场对于新一代代糖的安全性仍存在一定争议,相关产业研究的深入和行业法规的完善均需得到进一步推进。

代糖市场的不断发展,也离不开更多领域力量的助推。奈雪的茶推出的瓶装果茶系列,在业内首创使用“罗汉果汁”代替糖,试图在以赤藓糖醇为主流的0糖饮料市场撕开一道口子,同时也将罗汉果甜苷这一代糖品种在消费者中建立起认知。2021年5月,元气森林联合江南大学成立国内首个校企合作的减糖健康研究院,将产业研究端的代糖、减糖产品开发与消费需求端的产品研发、品牌推广相结合。

总结来看,代糖要想进一步拓展消费市场,仍需回答消费者以下几个方面的问题:为什么要使用代糖、代糖是否真的安全、不同类型代糖的特点与差异是什么、代糖适用于哪些场景等。但可以肯定的是,控糖、减糖已是大势所趋,代糖市场在短期的发展中可能遭遇“尴尬期”,但未来前景值得期待。

脚注:

[1] 引自保龄宝2022年3月调研数据。

[2] 引自弗若斯特沙利文。

评论