文|公司研究室大健康组 刀客

9月16日,诺思格股价盘中再次破发。由于中金承销的新股多家破发,有的股价已打7折,这让部分股民担心IPO价格虚高的诺思格,会重蹈那些破发股的覆辙。

01、海外业务占比不到3%,营收金额仅875.6万

前两年,CRO概念之所以在A股风生水起,一个很大的看点是其中的龙头公司,拥有相当大比例的海外市场业务。这块业务,是用国内相对低廉的人力资源,赚取海外丰厚的利润。

2022年半年报显示,药明康德海外业务占比82.12%,康龙化成海外业务占比82.87%,凯莱英86..18%;与诺思格业务类似的泰格医药,海外业务占比也有47.14%。同期,诺思格海外业务占比仅为2.69%,营收金额仅875.6万。

公司研究室注意到,诺思格海外营收虽少,但毛利率高达56.45%,远远高于境内业务的38.22%。这也从侧面证明,投资者关心CRO公司海外业务不是没有道理。

事实上,近期有机构到诺思格公司调研,就特别关注公司国际化进程,询问公司与海外大型药企目前主要在哪些项目有合作,承接的临床试验中哪部分业务更多?

对此,诺思格公司表示,未来将加大海外药企在中国的临床试验承接,更多的参与国际多中心临床试验(MRCT),发展离岸数统业务,随着中国企业走出去的策略和公司全球化的扩张,布局海外临床试验。

公司研究室仔细看了机构来访时的会议记录,相关内容都是一些业务方向展示,没有与海外大型企业合作的具体事项。结合半年报营收数据,这说明诺思格目前在海外市场业务确实不多。

部分CRO龙头公司涉及生物医药业务的临床前研发,最近股价遭受美方有关法案的冲击,但其他管线的海外业务似乎受影响不大,而且多家公司已在欧美本地设点,某种程度上可以规避影响。因此,海外业务占比依然是机构调研时的关注重点。而从海外业务这一点看,与龙头公司相比,诺思格目前差距确实有点大。

02、营收增速同比10.82%,与同行龙头最大相差60%

就营收与利润的规模而言,诺思格与A股CRO龙头公司暂时没有可比性,因为相差太多。仅以业务相近的3家公司来说,诺思格可谓比上远远不足,上下略微有余。

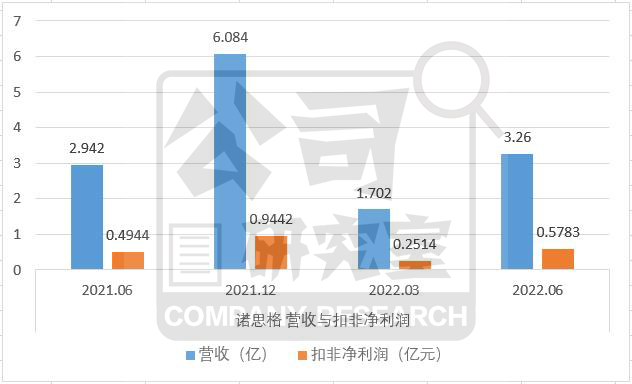

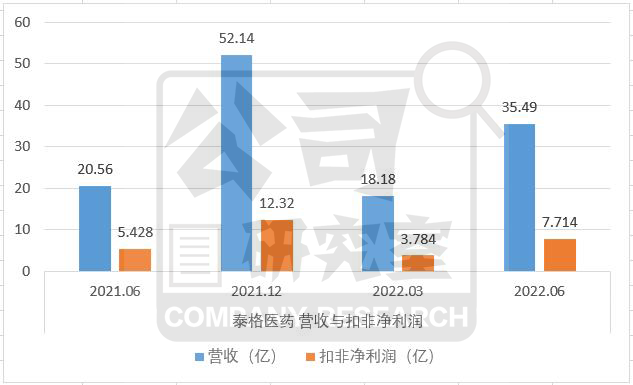

半年报显示,2022年上半年,诺思格总营收3.26亿,净利润5783万;博济医药总营收1.751亿,净利润379万;泰格医药总营收35.49亿,净利润7.714亿。这种规模上的差距,不是这两年才形成,而是日积月累的结果。具体到诺思格,或与其上市较迟,融资渠道不畅,影响了业务扩张速度有关。

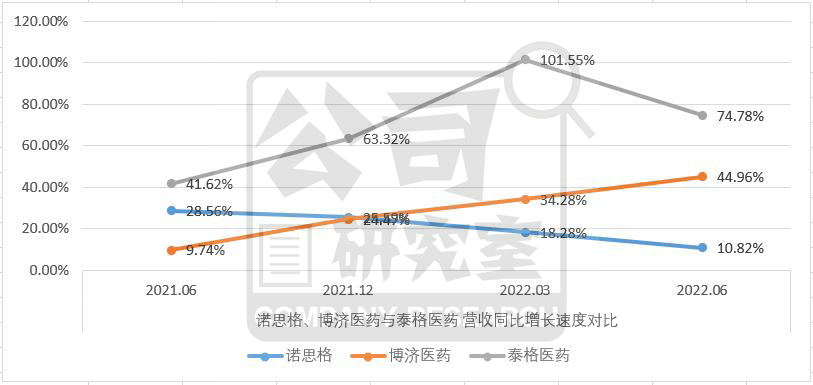

除了业务规模,在营收增速方面,诺思格在3家同类公司中排在末位。

半年报显示,上半年,诺思格营收较去年同期增长10.82%,博济医药同比增长44.96%,泰格医药同比增长74.78%。显然,就营收增速而言,诺思格与两家同类公司简直不在一个量级。

3家公司中,泰格医药营收规模最大,同比增速也是最高的。一季度增速同比高达101.55%,二季度受疫情影响有所下跌,但上半年整体增速依然达到74.78%。这说明,行业龙头业务规模扩大后,增速并不一定必然下降。

博济医药近4个季度营收增速一直在加快,从去年年中的9.74%,快速增长到今年上半年的44.96%;相反,诺思格的营收增速却一直在下降,从去年年中的28.56%,下降到今年上半年的10.82%。这恐怕不仅仅是受新冠疫情影响。

公司研究室翻阅诺思格半年报,没有看到相关解释,公司只是对今年上半年营收同比增长做了简单说明,是因为报告期内业务规模逐步增长所致。

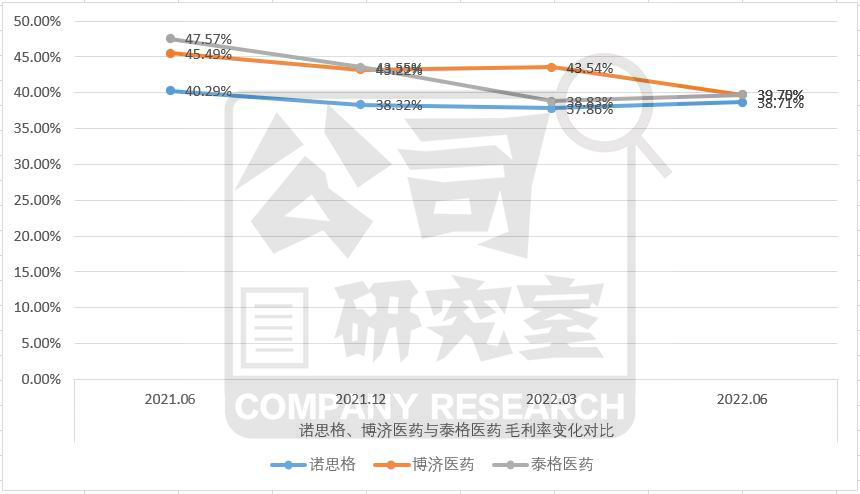

此外,3家公司中,诺思格上半年的毛利率最低。财报显示,上半年诺思格毛利率为38.71%,净利率19.01%;博济医药毛利率为39.75%,净利率出现较大下滑,仅为8.97%;泰格医药毛利为39.70%,净利率为36.66%。

03、近5年员工人数复合增长17%,9家同行中倒数第一

当然,一家公司最关键的还是其核心竞争力,财报数据不过是核心竞争力的数字表现。那么,在行业竞争中,诺思格的核心竞争力究竟表现在哪里呢?近日,有20来家基金前往诺思格调研,他们首先就问起这个问题。

对此,诺思格公司的相关答复有两部分。

第一部分要点是:诺思格的核心竞争优势围绕“科学性”为中心,体现在试验设计方面创新性的技术领先优势和项目执行层面的质量和口碑,过去业务主要聚焦在以肿瘤为主的创新药临床试验业务。

第二部分要点是:CRO公司为客户提供专业的技术服务,临床CRO公司主要的竞争优势很大程度上体现为人才储备,所以公司非常重视人员的稳定和激励,实施了早期核心员工的持股计划

那么,诺思格的人才储备究竟如何呢?

公司研究室注意到,自2016年6月诺思格首次申报IPO,至2021年1月二度披露招股书,5年间,公司核心技术团队大换血。不管公司如何解释,这起码说明公司人才队伍不稳定。

另外,据一家证券媒体统计,截至2021年底,诺思格员工人数1873人,近5年复合增长17%。无论在人员扩充的步伐上,还是在提升自身效率上,诺思格表现都一般,不仅跑输药明康德这样的行业龙头,也跑输药石科技(300725.SZ)这样当初体量不及自身的公司,更跑输业务结构类似的泰格医药。这样的人力储备,恐怕很难支撑诺思格做大做强,更难以满足其希望提速的国际化进程。

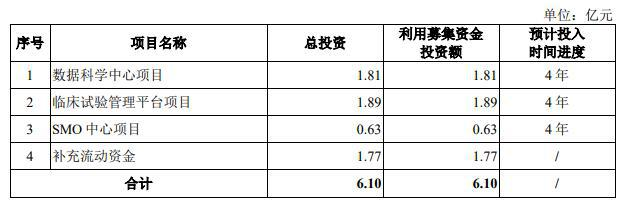

此前,诺思格管理层将公司业务扩张不及同行归咎于融资渠道匮乏,资金紧张。如今,在中金公司加持下,诺思格IPO募资净额10.87亿元,超募近5亿,因此,资金已不是公司发展瓶颈。上市之后,诺思格的人才储备是否能得到快速增长,市场各方正拭目以待。

评论