文|张三嗡

“不做什么和做什么同等重要。”这可能是最近几年最流行的企业管理“话术”了。

于是,多元化被认为是不务正业,收缩战线成为“政治正确”。但是正确之后,企业的日子变得更好过了吗?

8月,荷兰合作银行公布“2022年全球乳业20强”,总部位于法国的Lactalis连续第二年成为全球最大的乳制品公司。

Lactalis的成功之道和其他领域的国际巨头并无二致,“买买买”总是免不了的。从2010年开始,Lactalis通过约60笔并购,把生意从欧美做到了全世界。

在品类上,2010年Lactalis的产品中46%是奶酪产品,第二名的牛奶仅占17%;10年后,Lactalis旗下共有341款产品,奶酪和液态奶分别为157种、92种,后者的占比提升至27%。

退居第二的另一家国际巨头雀巢,走的也是一样的路径。只是和Lactalis不同,雀巢的业务更加多元,乳制品业务占比不足四分之一。

反观国内乳企,伊利液体奶业务占比接近7成,蒙牛常年维持在80%以上,最高的2020年更是接近9成。

一众奶粉企业不用多说了——两耳不闻窗外事,一门心思卖奶粉。上半年奶粉企业开启“去库存”周期,几乎集体性地陷入困境。

没有副业傍身,主业遭遇阵痛,奶粉企业们只能靠“生扛”了。

伊利、蒙牛两大龙头,一边保持遥遥领先的液态奶营收规模,一边左冲右突,不断侵蚀奶粉企业们的阵地,再去闲庭信步地搞搞奶酪、矿泉水……终于有点全球巨头们的样子了。

“全球乳业20强”,伊利第五、蒙牛第七。“民族乳企”们未来想要继续在榜单上往上走,将不可避免地直面全球巨头,难度恐怕只会更大。

马照跑,舞照跳

国家统计局数据显示,2022年1-6月,我国规模以上乳制品制造企业乳制品产量为1510.9万吨,同比仅增长1%。

A股、港股28家上市乳企中,实现盈利的24家,亏损的仅有4家;营收同比增长的20家,下滑的8家。形势似乎还不错。

不过,净利润同比增长的仅有10家,下降的高达18家;再看毛利率,21家同比下滑,仅有3家上升。

营收是面子,利润是里子。面子还在,但也快兜不住里子了。钱终归是更难挣了。

老大毕竟是老大,逆境之下伊利的表现还算稳健。营收、利润均录得双位数增长,增速分别为12.3%、15.2%,甚至净利润的增速竟然高于营收。当然,毛利率同比还是下滑了3.9个百分点。

扣除掉并表的澳优,伊利上半年营收增速也有9%,也算是个不错的成绩了。

另一家巨头蒙牛上半年的表现看起来也还不错。收入微增4%达到477.22亿元;归母净利润同比增长高达22.8%,比伊利增长还要快一些,38.2%的毛利率也是略胜一筹。

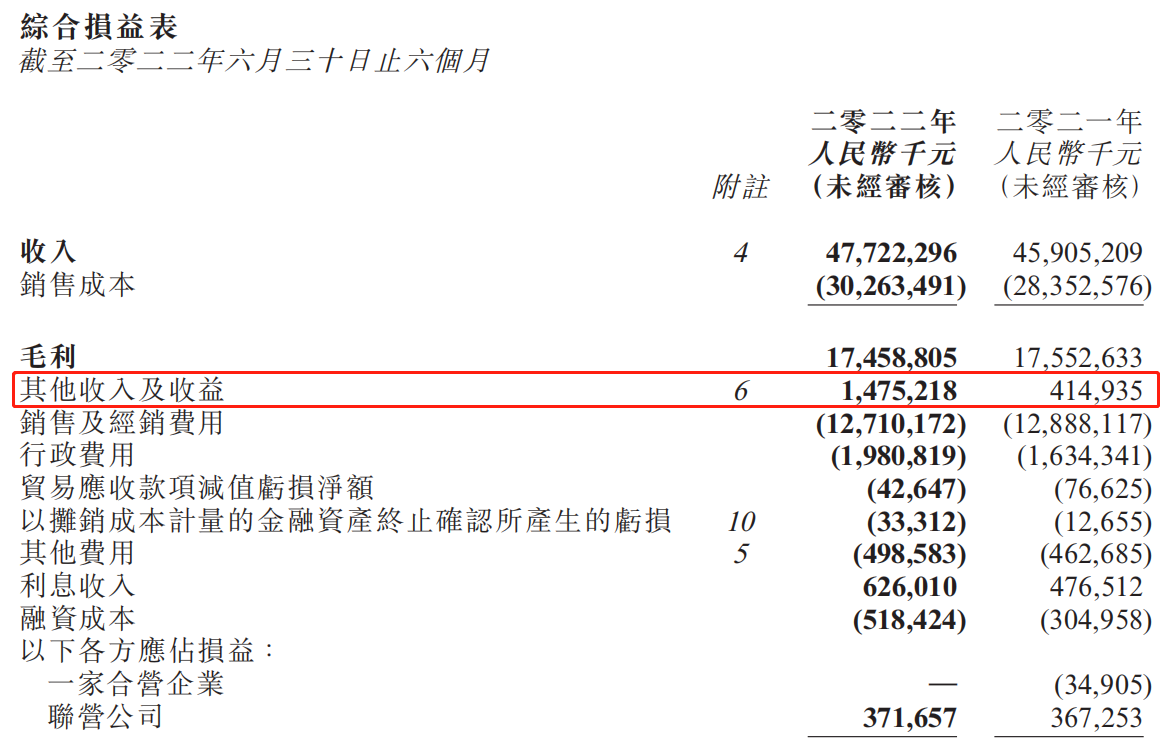

但是需要注意的是,蒙牛477.22亿的收入中,其他收入及收益一项占了14.75亿,包括其他金融负债公允价值收益净额7.74亿元、出售一家子公司收益2.41亿元。

其他收入及收益比去年多出了10.6亿元,倘若刨去多出来的这部分收入,蒙牛上半年收入几乎没有增长。

要不是靠“财技”,蒙牛上半年面子可能都保不住。

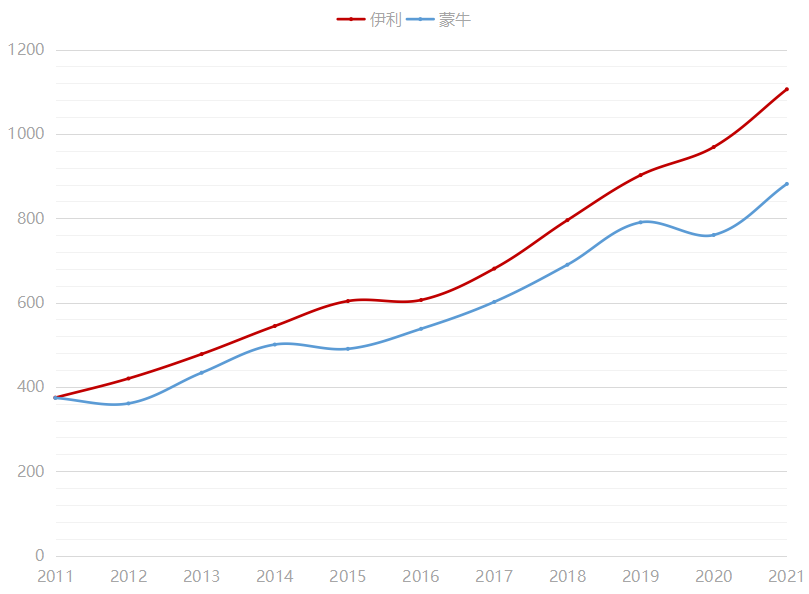

对于行业格局的理解,伊利强调的是“一超多强”,蒙牛强调的是“两牛并立”。

10年前的2011年,蒙牛和伊利的营收差距仅有0.63亿元;10年后的2021年,两者差距扩大到了224.54亿元。从这个趋势上看,伊利的理解可能更接近于真相。

搞搞新意思

2年前,蒙牛提出“再创一个新蒙牛、收入利润翻倍”的五年战略目标,即到2025年,公司收入、利润较2020年翻番。

再往前看,2016年底蒙牛还提出过“两个千亿”的目标,要在2020年达成千亿销售额、市值超千亿。

当下,蒙牛还在为“6年前制定、2年前应该实现”的目标而努力,这没什么可否认的;去年,被视为最主要对手的伊利成功突破了千亿营收,今年上半年的增速又更快,差距在拉大,这也没什么可否认的。

差在哪里?上半年,液态奶相差32亿,冷饮相差34亿,奶粉相差102亿。答案不言自明。不是说其他业务板块差距没在拉大,实在是奶粉的“坑”太难填。

在乳业这个赛道,别说收缩战线了,哪怕是步子小一点都算是决策错误。

先看一个“反面案例”。今年并表的首农畜牧受豆粕、玉米、苜蓿等饲料价格大幅上涨,三元股份上半年归母净利润大幅下滑51.2%。2021年末,三元股份共有18家子公司及联营企业,其中有6家当年陷入亏损。

为了摘掉“区域乳企”的帽子,三元先后大举投资三鹿、太子奶等品牌,这些品牌均陷入亏损泥潭,反而靠八喜、麦当劳等投资贡献业绩。有观点认为三元是“副业贴主业”,实际上,若没有这些“副业”贴补,而是偏安一隅,三元恐怕只会被伊利、蒙牛挤压得更喘不过气。

其实,奶粉企业们才叫“专注”。龙头中国飞鹤的主营业务主要就是婴幼儿配方奶粉,板块营收常年高居90%以上。翻开财报,该公司上半年营收下降16.2%,净利润下降39.7%。

不只飞鹤,澳优、雅士利等奶粉企业的业绩都出现了明显的下调。短期看,高歌猛进多年的奶粉行业正处于渠道“去库存”的痛苦周期中。但出生率下降这个长期因素,奶粉企业肯定是无力应对的。

除非搞搞新意思。这也是伊利、蒙牛正在做的事情——寻找第二曲线。

两大巨头一边把触角伸向产业链上游,一边都把目光转向了奶粉、奶酪等新兴业务。

去年10月,伊利收购澳优,继续增厚奶粉业务。上半年,伊利奶粉及奶制品业务营收同比增长58.28%。伊利在业绩说明会上透露,剔除西部乳业与澳优的贡献,内生奶粉业务仍有30%以上的增长。

据国联证券测算,伊利在收购澳优后,婴儿奶粉市占率将达到15%左右,几乎与飞鹤持平。

近日有消息称,伊利准备收购菲仕兰在华奶粉工厂,看起来伊利不打算在奶粉业务上停下来。

蒙牛这边,奶粉业务实在太“拉胯”,上半年营收下滑25.6%,是唯一下降的业务板块,也是与伊利差距的主要来源。

蒙牛旗下的雅士利上半年营收下滑12.5%,亏损1.59亿。另一边,曾经的“小伙伴”君乐宝近日官宣了上市计划。不知道3年前清仓卖出君乐宝股权的蒙牛是否会萌生些许悔意。

在奶酪领域,蒙牛总算找回了“场子”,上半年以奶酪为主的其他产品收入22.6亿,同比增长149.4%,是增速最快的业务板块。2021年,蒙牛成为妙可蓝多控股股东,在奶酪业务上一骑绝尘。

副业还是要搞,搞着搞着说不定就搞成了主业。

我们也理解飞鹤们的难处。卖牛奶的跑去卖奶粉我们见过,卖奶粉的跑去卖牛奶确实没见过。别说奶粉企业,区域性乳企和两大巨头竞争起来都越来越吃力。

渠道、物流、庞大的营销支出,哪一项工作都不简单;但在无限游戏时代,奶粉企业们是不是也可以开开脑洞,围绕既定客户群找找“其他意思”?

至于伊利和蒙牛,前者把“2025年全球乳业前三、2030年全球乳业第一”的目标落地,后者把曾经立下的flag兑现了再说吧。

评论