文|市值榜 陈清

编辑|贾乐乐

三只松鼠,跌成半只松鼠了。

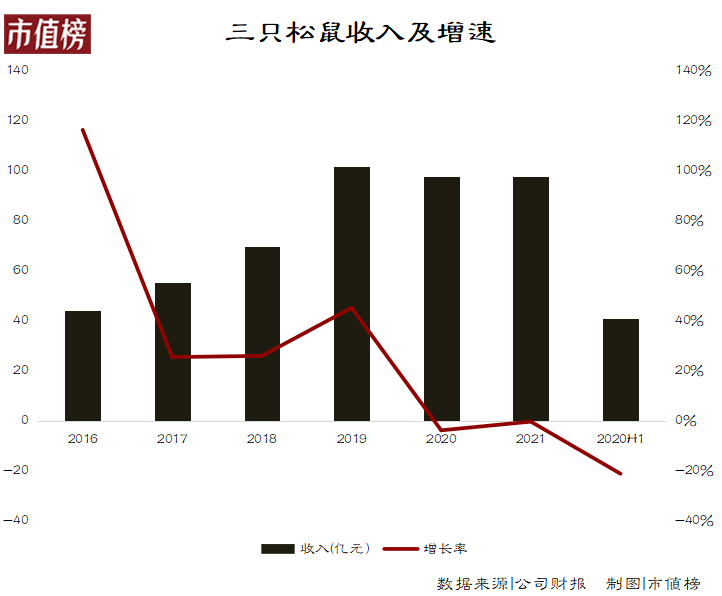

2020年,三只松鼠因成为国内首个营收过百亿的休闲零食品牌,被资本捧上神坛,市值超过360亿元。然而高光时刻转瞬即逝,随后两年,三只松鼠的营收规模都卡在百亿以下,不见增长。

三只松鼠在渠道方面做了一系列的改革,试图重新回到增长赛道,比如扩展抖音快手等新兴电商渠道、增加线下门店量、扩大分销渠道等,都没能逆转下滑的业绩。

伴随业绩下滑的,是股价。三只松鼠较高点跌去约3/4后,“价值跌出来了吗?”“可以抄底了吗?”越来越成为投资者关心的问题。

今年上半年的业绩却透露出,三只松鼠的困境还未反转。

上半年,三只松鼠收入41.14亿元,降幅21.8%,是历年中报首次营收下降,总额六年来首次被老对手良品铺子超越,净利润更是下滑了76.65%,总额仅有0.8亿元。

三只松鼠的业绩为何为持续恶化?线下渠道会是它的突破口吗?它还有多大的成长空间?

01、消费者不是不爱坚果

三只松鼠业绩下滑是因为消费者不爱吃坚果了吗?

研报显示,2021年我国坚果炒货赛道市场规模首次超过1500亿元,增速超过10%,并且预测2022年以后也将以8%以上的增速保持增长。

消费者不是不爱吃坚果,而是买三只松鼠的人少了。

客户流失,一方面是因为三只松鼠高度依赖的线上渠道增长放缓,另一方面是坚果市场的竞争愈发激烈。

先看渠道增长放缓。

创始人“松鼠老爹”章燎原对电商的发展非常笃定,从2012年成立起,三只松鼠就扎根于天猫等电商平台,品牌占有率一度达到80%以上。

章燎原谈及过去经验时曾提到,生意做大的重要背景是流量中心化。

坚果作为长期处在长尾市场的一款零食,线下需求分散,而电商平台发展早期,淘宝、京东成为流量的主要入口,将全国范围内分散的坚果消费需求集中起来,规模化经营成为可能,于是三只松鼠等品牌应运而生。

而且电商没有租金、商超入场费等成本,品牌集中采购,毛利率一定程度也有所提升,因此坚果电商可以将产品售价压低至与散装市场持平的位置,转移线下散装市场的需求。

平台流量的爆发式增长以及线上“轻资产”的模式,使得三只松鼠在短短七年内成长为百亿级的休闲零食品牌。

然而,随着天猫用户规模增长进入稳定阶段,流量中心化逐渐演变成去中心化,直播、社区电商渠道成为新风口。

据国泰君安研报,2021年双十一当天天猫销售额占综合电商平台销售额的57.8%,比例持续下降,抖音快手等平台则増势明显。

然而在这些电商新平台上,三只松鼠并没有明显的渠道优势。

据国泰证券研报,2021年双十一坚果销售旺季(10.15~11.11),三只松鼠的销售额不敌良品铺子,位列国内休闲零食品牌榜第二。

除了直播这些新兴渠道,拼多多这样客单价更低的平台,三只松鼠也有布局。不过,三只松鼠再也找不到下一个天猫,路径依赖已经走到末路。

再来看市场竞争。

作为初级农业加工品,坚果的加工门槛低,产品同质化严重。

早期三只松鼠带火了碧根果后,良品铺子、百草味等品牌陆续都推出了自家的坚果产品,每日坚果创始品牌沃隆、瓜子龙头洽洽等品牌也在混合坚果赛道后来居上。

此前能在天猫渠道占比80%以上的三只松鼠,现在已经跌至不足10%。

这些后进品牌通常采取更低的定价吸引消费者。

中泰证券2021年的一份研报统计,天猫商城三只松鼠的碧根果每克价格为0.18元,而洽洽每克价格不到0.13元。主要的坚果产品中,洽洽只有每日坚果小黄袋的每克价格比三只松鼠高0.01元,但小黄袋的坚果含量比三只松鼠的混合坚果高4%,更有竞争优势。其他小众的坚果品牌价格则更加便宜,试吃价7包坚果零食才卖6元钱。

价格战下,没有产品护城河的三只松鼠也只能降价应战。中信证券研报显示,2021年下半年,三只松鼠在阿里平台均价呈现负增长,跌幅有逐步扩大的趋势。

以上两点表现在财务数据上就是收入的不断下降。

2017年以后,三只松鼠的营收增速从过去翻倍放缓至25%左右,2020年首次出现负增长,同比下滑3.72%,今年上半年跌幅扩大到21.8%。

官方解释称除了线上平台流量下滑,上半年一线城市的防疫政策也影响了销售,以及公司“聚焦坚果”战略转型后削减了部分SKU也是导致上半年营收下滑的重要原因。

“互联网的降低往往是断崖式的”,2017年三只松鼠首次出现营收增速放缓时,章燎原非常焦虑,向来崇尚电商的他,也不得不承认线上流量来得快去得也快,远不如线下终端稳定。

线下转型迫在眉睫,但转型的水土不服,无时无刻也在困扰着这家年轻的互联网公司。

02、回归线下能实现增长吗?

一般来说,坚果可以分成籽坚果和树坚果。籽坚果如葵花籽、南瓜子等,属于常见的主流零食炒货。而树坚果主要有碧根果、巴坦木、核桃、开心果等,是三只松鼠的主要产品。

正如三只松鼠财报中提到的,2020年休闲食品线下渠道占比82%,且仍将是主渠道。上文也提到,目前我国坚果市场规模已经超过1500亿元,三只松鼠的市占率仅有5%,线下市场还有很大的拓展空间。

目前,三只松鼠线下主要有三种销售渠道,分别为投食店、联盟店和新分销。

直营的投食店通常以150-200平方米的大店形式,出现在城市的核心商圈,目的是补足用户网购体验的缺失。联盟店则以加盟小店的形式向城市广场店和街边店下沉,希望通过店主的熟人关系链,提高品牌复购率。

经销商、阿里零售通、京东新通路等快消B2B平台以及KA、CVS等渠道,则统一分类为新分销渠道。

三种销售渠道基本已经涵盖了线下所有主流的渠道,但三只松鼠能从中获得增长吗?

过去树坚果市场一直没有出现洽洽一样的巨头公司,主要原因就是树坚果高昂的价格抑制了市场的需求。

树坚果在我国种植面积小,产量低,大部分依靠进口,价格昂贵。同时树坚果较高的营养价值,赋予了它一定的礼品属性,过去只有在节假日,树坚果才会出现短期的需求爆发。

如今,三只松鼠重新回到线下,虽然坚果消费需求较以前更加旺盛,但在坚果正当红的2018年,超过60%用户每年也只会购买一次三只松鼠的产品。

这意味着,在零售门店用户覆盖有限的情况下,相对固定的客流与极低购买频次产生的收入,可能很难覆盖开店的成本,单店盈利模型难以跑通。

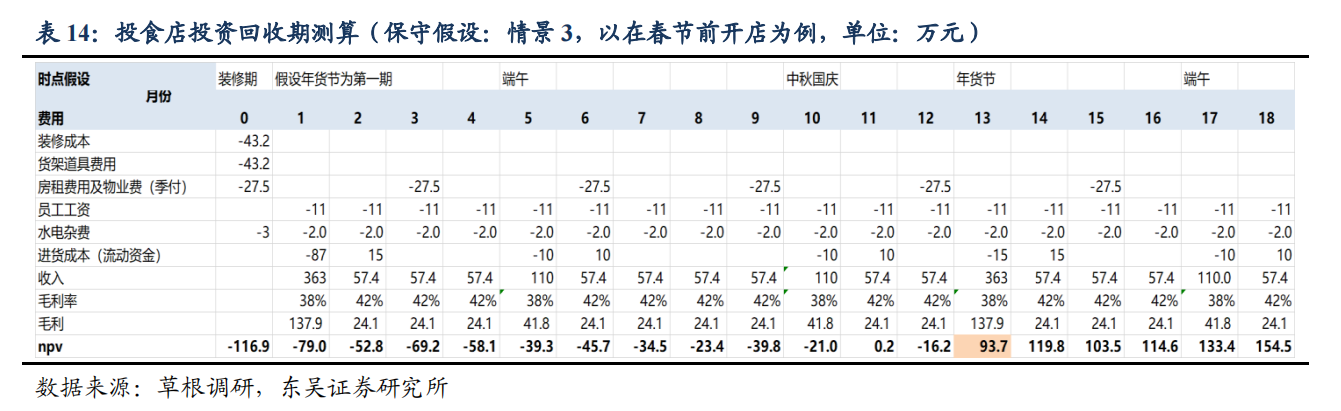

据东吴证券测算,如果假设投食店毛利率在39%~42%之间,联盟店毛利率在34%~38%之间,投食店和联盟店的投资回收周期分别为17个月以及12~18个月,在零食门店中并不算短。

而且,三只松鼠线下渠道的毛利率从2018年的33%已经降至2021年的26.8%,也就是说,上述测算的回收周期还将进一步拉长。

对于生命周期短的快消行业,投资回收期越长意味着收回成本的风险越高。

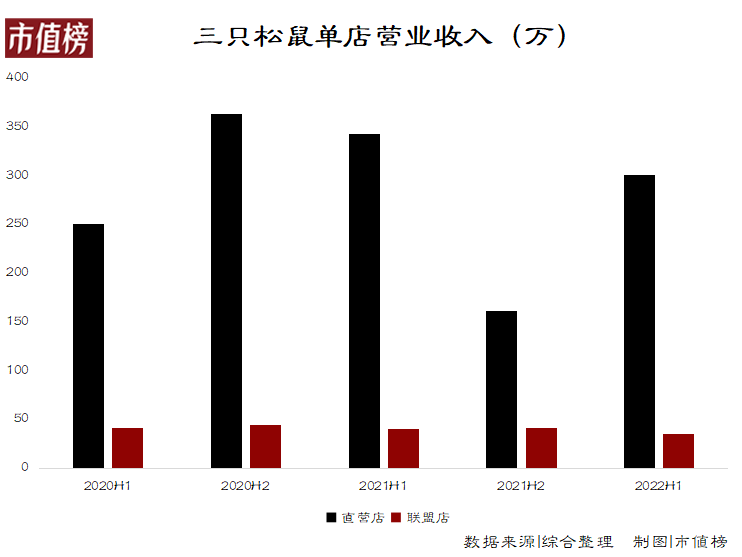

三只松鼠大量门店闭店也说明线下门店的盈利能力不尽如人意。

2022上半年,投食店新增1 家,闭店56家,闭店率接近一半,联盟店新增37家,闭店182家,闭店率超过1/5。

官方表示,闭店主要是品牌门店扩张战略从过去“求量”转化为“求质”,所以对经营情况欠佳的门店主动优化。

根据市值榜的计算,无论投食店还是联盟店,优化后门店的单店营收均呈现下滑趋势,并没有因闭店潮的来临而得到提高。

单店营收的提升可以依靠复购率和客单价的提升。在这一点上,良品铺子的经验可以借鉴。

良品铺子坚持布局线下门店且不断开店,重要原因在于其零食品类更多,能以日常消费频繁但客单价低的零食,带动消费频次低但客单价高的坚果销售。但在“聚焦坚果”的战略下,大量SKU被削减,意味着三只松鼠的线下店没有走这条路。

更成熟的坚果品牌洽洽,则完全放弃了线下门店的布局,将重点放在经销和商超渠道,某种程度也说明,坚果的线下门店可能很难赚钱。

增长的重任落到了新分销的肩上。2021年,三只松鼠新分销渠道同比增长38.2%,占总收入的比重达到16.5%,今年上半年,新分销渠道产生的收入占比却降至10.5%。

其中,区域经销是未来线下扩张的主力军,2021年10月开始招商,12月才正式向全国分销终端铺货,当年区域经销业务收入达到4.37亿元,今年上半年,区域经销商数量增加超过85%,但包括区域经销渠道在内的新分销产生的收入还比不上去年第四季度。

三只松鼠能否与经销商深度捆绑,一方面要看品牌能否长久被消费者接受,另一方面如何分配经销商利益也成为新的考验。

线上渠道难以找到增量,线下渠道的开拓又困难重重,三只松鼠跌成半只松鼠也不意外,问题是跌出价值了吗?

03、价值是跌出来的吗?

正如产品有生命周期,公司的发展也会历经萌芽期、成长期、成熟期、衰退期。

三只松鼠处在的休闲零食行业,本身属于进入壁垒低、产品迭代速度快的快消品行业。在萌芽期,由于产品尚未经过市场检验,未来不确定性较大,经营风险显著,初期估值不会很高。

随着企业产品、技术或商业模式被市场认可,快消品企业会快速步入成长期。

成长期较高的业绩增速,会提高投资者对企业未来发展的乐观程度,不断吸引后续投资者。因此,就算投资者现在买入股票的价格在高位,只要企业仍在成长,目前的股价比未来仍可能是便宜的。

而进入成熟期后,由于企业收入、净利润等各项指标趋于稳定,大部分投资者对企业未来现金流有较准确的预估,成长期被高估的股价会逐渐向企业内在价值靠拢,造成股价下跌。

如果成熟期企业处在进入壁垒不高的市场,或者自身没有形成稳定的“护城河”,一旦竞争环境恶化,成熟期企业就非常容易进入衰退期,加速股价下跌,出现”戴维斯双杀“。

一直以来,三只松鼠的产品都是代加工,因此也出现了不少食品安全问题,其开口松子和开心果都曾被抽检不合格,最近,“三只松鼠被曝吃出油炸壁虎”上了热搜,事件尚未迎来定论。当年,三只松鼠为了商业模式更轻更快选择了代加工模式,如今不得不补上短板,开始自建生产线。

三只松鼠倚重的品牌心智也不断翻车,广告里的眯眯眼、红领巾都消耗了一波路人缘。

现在的三只松鼠,不管是产品还是品牌,都谈不上护城河。

与成长期的即使股价高也可能继续上涨相反,一个没有护城河又找不到增长点的快消品牌,即使股价跌了,也可能是“贵”的。

比如以米果起家的旺旺,2008年以后,凭借多元化的产品线、深入县市的渠道建设以及魔性的广告营销,迎来了高成长期,市盈率从26.6增长至2013年的33.59,市值从54.7亿港元增长至191亿港元。

但在电商冲击以及三只松鼠、良品铺子等休闲零食新锐品牌竞争等因素影响下,2014年以后,旺旺的业绩有所下滑,尽管收入和净利润仍处于高位,市值还是远不如成长期。

2012年和2015年,旺旺的收入分别为33.59亿美元和34.28亿美元,税前利润分别为7.69亿美元和7.49亿美元,2015年的财务表现都略好于2012年。但不管是PE指标还是PS指标,不管是平均值还是最大值,旺旺2015年的表现均比不上2012年。2015年空前的股灾也应当考虑在内,不过旺旺的下跌早于股灾一年多的时间。

相比于旺旺所处的港股市场,A股市场更容易涨跌过头。想要“出走半生,归来仍是三只松鼠”,现在的半只松鼠需要找到增长点,拿出更有力的业绩。

评论