文|每日财报 吕明侠

过去两年,中国白酒行业次高端、高端市场不断扩容,全国性名酒品牌发展下沉速度加快、区域强势品牌持续深入高端化布局,整个白酒行业的商业模式与销售模式不断迭代创新,行业的竞争程度不断增强,竞争质量在不断提高。

相比之下,水井坊的境遇似乎不大顺利,增收不增利的情况挥之不去。前段时间,水井坊(600779.SH)发布的财报显示,2022年上半年扣非净利润3.63亿元,同比减少6.88%,而营收20.74亿元,同比增长12.89%。

值得注意的是,除了面临业绩窘境的同时,水井坊还面临着营销费用高企、高管薪酬过高等质疑。另外,水井坊注重的品牌高端化走的也并不顺利。由此,不少投资者感慨外资背景的白酒企业似乎在本土市场愈发“吃不开”?

销售费用“甩不掉”高库存

2022年上半年,水井坊营收约20.74亿元,同比增长12.89%;归母净利润3.7亿元,同比下滑2%;扣非净利为3.63亿元,同比下滑6.88%。

从单季度来看,一季度公司营收14.15亿元,较上年12.4亿元同比增长14.1%;归母净利润3.63亿元,较上年同期4.19亿元同比下降13.54%。值得注意的是,一季度中仅3家A股上市白酒企业净利润下滑,水井坊位列其中。而二季度水井坊业绩大幅好转,净利润扭亏为盈,盈利711万元,扣非归母净利润636万,但这其实算不上优秀。

财报中水井坊坦言,在疫情扰动、需求收缩等多重因素冲击之下,白酒消费场景萎缩,公司产品销售的增长势头在上半年有所放缓。

《每日财报》关注到,为了维持营收的增长,水井坊一直保持高昂的营销费用,从半年报看,营销费用占营收比例仍然远高于行业。2022年上半年,水井坊的营销费用6.96亿元,同比增长19.27%。

而从水井坊2022年上半年库存高企也可看出,营销投入带来的转化并不大,该滞销还是滞销。截至6月底,水井坊存货高达23.21亿元,比上半年销售额还高。库存压力下,水井坊可能面临“价格倒挂”的威胁。

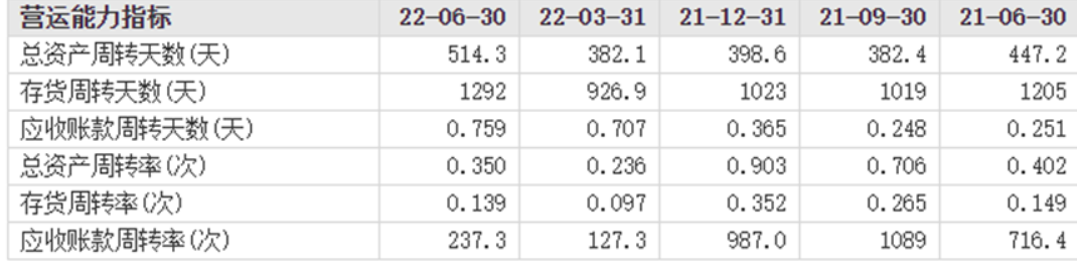

(来源:东方财富网)

在二季度,水井坊的存货周转天数为1292天,与去年同期1205天相比,一年间增加了近三个月。更让投资者担忧的是,水井坊上半年经营活动产生的现金流量净额,从去年同期2.78亿元骤减99.48%至今年1.45亿元。

可见,上半年的水井坊“喜少忧多”。回忆在2021年报中,水井坊定下经营目标:2022年主营业务收入增长15%左右,净利润增长15%左右。从今年半年报表现来看,下半年的挑战必然会很大。

高端化前路漫漫

就发展历程来看,1998年,全兴酒厂车间发现600年前的老烧坊,后命名为水井坊。再之后水井坊发展疲软之时,恰好赶上野心勃勃的全球最大洋酒公司帝亚吉欧,瞄准中国白酒市场。经过一步步的收购,2011年帝亚吉欧成为水井坊的实际控制人,由此水井坊和健力士、百利成为了好兄弟。

帝亚吉欧入主后,砍掉了水井坊原来大部分的低端品牌产品,专注于高端市场。但迎来了外籍高管后,水井坊战略重心转向海外市场,未能充分抓住国内白酒消费活跃的窗口期。

2012年,随着白酒行业供过于求,水井坊产品矩阵单一的问题暴露,库存积压下部分区域总经销商退出,次年公司业绩陷入亏损。

2016年,公司完成管理层本土化调整,明确了次高端定位,渠道回归总代模式,水井坊业绩进入复苏状态。

2021年,水井坊国外收入3392.51万元,同比大增291.76%背后,实则占据总营收的比例仅为0.73%,对比十年前的数据不增反降。

2021年7月,有帝亚吉欧工作背景的朱镇豪,正式出任水井坊总经理,公司延续了过去的次高端战略,同时又提出“品牌高端化”这一策略。

由此可见,水井坊已不仅仅想停留在次高端领域。据公告内容,2022年水井坊的工作重点包括“强化水井坊高端白酒品牌地位,提升高端产品商务团队与消费者培育部门能力,赢取更大的次高端与高端市场份额等”。

《每日财报》关注到,今年以来,水井坊持续推进高端化。继新典藏在2021年上市之后,其核心产品井台于今年4月全新升级上市,52°新一代井台建议零售价808元、38°建议零售价768元,均上涨70元,瞄准500元至800元这一市场扩容最为明显的价格带。

在冲刺高端的营销上,这两年水井坊与中国冰雪大会、成都国际诗歌、《国家宝藏》等活动合作,并推出多款联名产品。《每日财报》认为,公司在这条思路上面临茅台、五粮液等一线名酒以及汾酒、舍得、老白干酒等区域酒企高端产品的双重挤压,扩容难度很大。

亟待破“圈

2003-2012年被称为白酒黄金十年,这一阶段行业量价齐增,国内各大品牌集体崛起。2016年以后的新一轮周期被称为白酒白银时代,行业高度饱和,特点是量跌价增、头部效应明显。

去年下半年开始,经济增长和消费环境整体的压力逐步开始向白酒传导,2022年上半年,叠加防疫趋严和外部冲击的影响,白酒行业明显进入调整阶段。

而在行业调整期下,酒企免不了业绩增速减缓、渠道库存压力加大。如何在直销和经销之间找到平衡点,也成为决定下半年表现的一大关键因素。

(来源:东方财富网)

从渠道来看,水井坊新渠道销售收入下滑幅度较大,目前以批发代理渠道为主要渠道。上半年批发代理渠道实现营业收入19.26亿元,同比提升19.39%,毛利率84.98%。通过新渠道及团购获得的销售收入为1.195亿元,同比下滑46.08%;销售量319.83吨,同比下降47.5%。

与此同时,在所处行业面临压力的时候,水井坊职工薪酬却大幅上升。半年报显示,上半年水井坊管理费用中职工薪酬为1.12亿元,去年同期为0.78亿元,增长幅度达44.07%。值得注意的是,在销售费用中,职工薪酬也有1.42亿元,去年同期为0.89亿元,增长幅度高达59.20%。对此原因,水井坊未在半年报中详尽披露。

回顾近几年水井坊的发展路程,似乎很难踏准行业的浪潮。在白酒大周期上行时,没有实现高端化的突破,在次高端火热时,也没有拿得出的爆款。接下来,相比业绩,水井坊如何试图冲破这一怪圈,恢复曾经的荣光,才是重点要思考的。

评论