文|数读智车

有这样一家公司,6年内融资12轮;

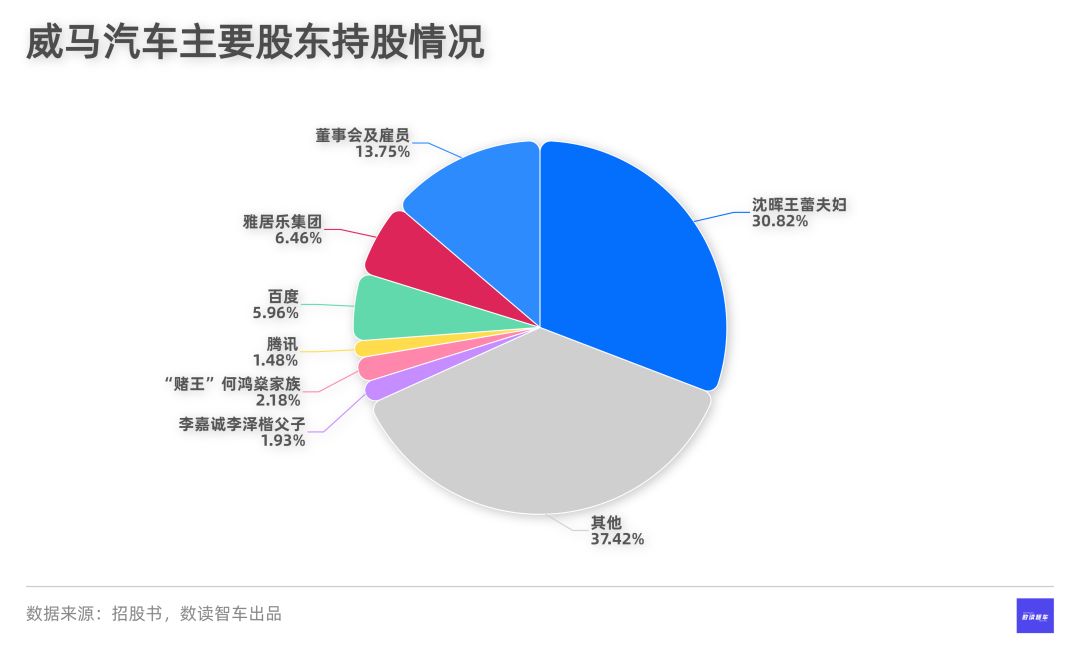

百度、腾讯均参与其中,还有上海国资投资平台、上汽集团、五矿资本等一众资本,甚至还有赌王家族、李嘉诚父子定位身影;

D轮融资额高达100亿人民币,比蔚小理都高;

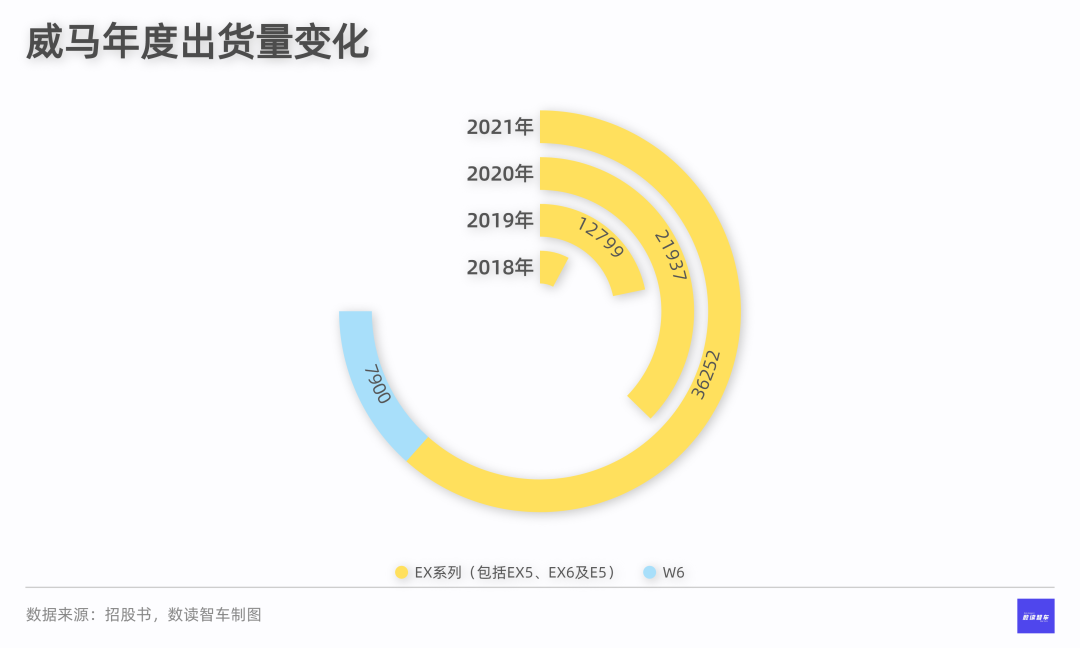

可2021年,这家公司的总销量是44152辆,只相当于小鹏汽车去年四季度的销量。

这家公司叫威马。

为何会把一手好牌打烂?

先看结论:

1、威马汽车的创始团队,在汽车领域有丰富资源,并不逊色于其他新势力车企

2.创始团队过于注重汽车工艺,在竞争核心的三电、智能驾驶等领域,缺少亮点

3.早期产品面向B端,保障了销量,保障了前期的稳健运营

4.在从C端向B端跳跃时,威马目前的产品不算成功,核心产品W6表现冷淡

5.威马过于把价格段位锁定在“主流消费市场”,导致面临残酷竞争且没有弹性

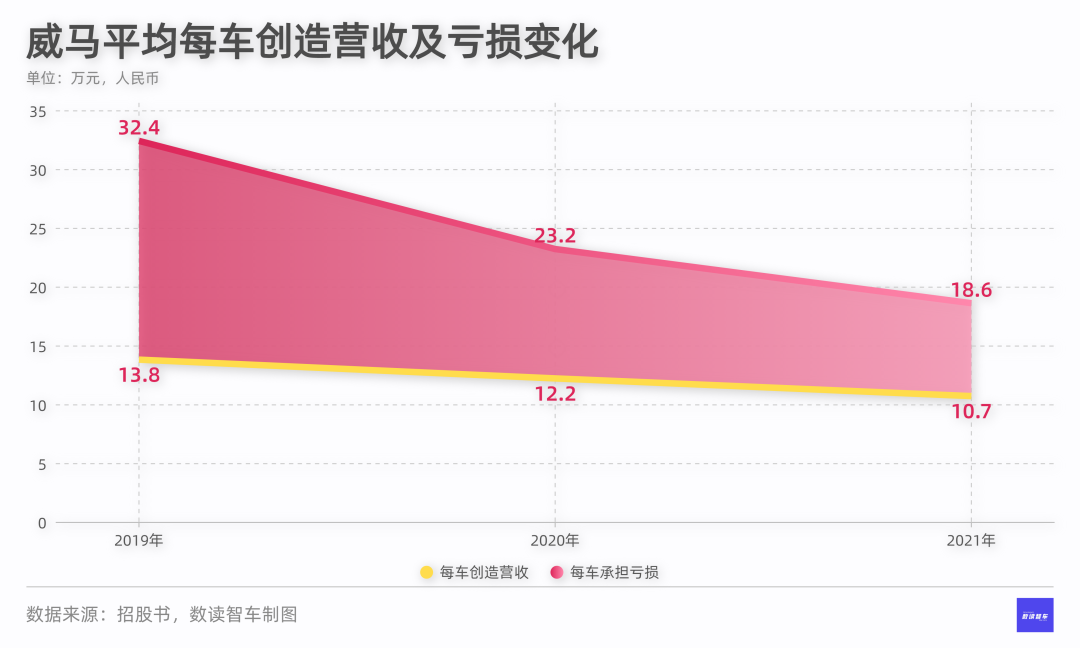

6.汽车生产成本过于刚性,研发、销售投入较高,导致威马亏损严重,平均每辆车亏损近20万,营收却只有10万左右

7.巨额亏损导致威马现金消耗极快,目前资产负债率高达202%,经营压力巨大

8.融资补血迫在眉睫,但更关键的是失速问题,是C端缺少号召力的问题

1.团队构成

威马汽车成立于2015年,主营电动汽车的设计、开发、制造、销售。

最早威马汽车叫“WM Motor”,创始人是现在的高管杜立刚,主要是做三电系统研发,直到被沈晖收购,才改名为“Weltmeister”,中文名叫“威马”,德语“世界冠军”的意思。

沈晖是汽车产业的大佬。最知名的履历是担任吉利控股集团董事兼副总裁,主导吉利收购沃尔沃,这是中国汽车工业历史上最大海外并购。在沃尔沃之前,沈晖还分别在汽车零部件公司博格华纳以及菲亚特动力担任中国区总裁。

沈晖的履历中,有几个细节:

1.在汽车行业人脉广。他任职的是外企,工作在中国,中外汽车市场都有资源。目前12轮融资,投资者中,除了百度、腾讯这样的互联网名企,还有上海国资投资平台、上汽集团、五矿资本等股东,甚至还出现了李嘉诚父子、“赌王”何鸿燊家族的身影。

2.更懂汽车生产与制造工艺。汽车零部件公司、传统车企的工作经历,沈晖对工艺水平会有更高的追求。这一点最终也体现在了威马身上。

3.丰富的并购整合经验。从MBA硕士到沃尔沃的并购与治理,沈晖的组织管理能力毋庸置疑。但同时这些工作需要务实、高效,这可能导致沈晖不如另外三家会营销、制造争议。

而最早的创始人杜立刚履历主要是财务层面(西门子成本会计兼任ERP系统项目成员、葛兰素威康总监、百利通亚洲区财务总监、飞利浦家电财务总监)。目前在威马主要负责政府关系,商业谈判、并购,融资、内控、法务等领域。

侯海靖,首席运营官,曾任职上海通用汽车,从总装厂总经理到整车部执行副总裁。后来加入吉利,担任吉利集团副总裁。

毕仕宇,首席财务官,曾担任铜板街、众安保险、斯凯网络、寺库等多家公司的CFO,操盘公司上市经验丰富。

招股书中没有看到CTO,拆分出产品策划及智能系统、车辆外观及内饰设计,分别由林仕翰和孙振担任。

纵观威马汽车的高管团队,基本配置齐全,1号位资源丰富、懂汽车,创始团队有把握内控的联创,有操盘经验丰富的CFO。团队创业经历不多,主要是务实派、技术流,不擅长营销。这是威马发展的基本基调。

2.差异化

如同自然界的生态位,新能源汽车留存到今天,必定有特别的差异化。

沈晖有传统车企的经历,看惯了车企成熟的做工,想必他是非常看不上Model 3那种做工。

沈晖说,“如果选择代工生产,我会天天睡不着觉”。

因此,他做出了个顺应祖宗的决定——自建制造体系。

威马先在温州投资建厂,同时通过收购大连黄海和中顺汽车,获取新能源汽车的生产资质。2016年11月,温州工厂奠基,2018年开始量产。目前威马在浙江和湖北有两个自有生产设施,年产能25万辆。

目前,威马宣称已建立工业4.0制造体系,两个自有生产设施配备了约200台机器人;冲压、焊接和涂装车间的主要生产线均实现100%自动化。

对比来说,理想汽车的常州工厂2019年获得生产资质;小鹏汽车的肇庆工厂2020年5月获批。威马这方面走到了前面。

在百度上搜索“XX汽车+工艺差”,威马基本看不到,蔚小理则有不少,这一点威马确实体现了差异化。

同时,基于模块化的车辆开发平台,威马在技术层面同步推进。包括电子电器架构(EEA)、支持OTA升级等

自动驾驶/高级驾驶辅助系统(AD/ADAS),威马支持L4级记忆AVP功能,但这并不是L4级驾驶,只适用于住宅、公司等固定车位场景,真正的能力只是L2级。

智能座舱,基于高通SA8155P处理器,支持语音控制、安全监控、与小米及Apple Watch 互联。

支持C2M,这也是威马自建工厂的好处,工业4.0制造体系能够支持个性化订单。

但威马的问题也非常明显。前期花大力气自建生产线的性价比够高吗?

各家初创公司能融到的钱大同小异,新能源汽车大致是产品、技术、营销、生产几个环节的比拼,新势力没有一家可以都做到最好,关键看怎么发挥长处,弥补短处。

要做到合格的工艺水平,对其他厂商很难吗?对用户来说,工艺是选车的主要考量因素吗?

把钱花错了地方,很容易变成花大价钱却没法形成有效市场区隔。

结果上看,威马也确实如此,到目前最成功的产品还是起初的EX5,后面的产品表现都很惨淡。

如今新能源车竞争的重点——自动驾驶、智能座舱、OTA等,威马都没有明显趋势。威马W6上搭载的是百度提供的AVP自主泊车技术,媒体反馈的实际体验看,在完成学习后,如果停车场环境与进行路线学习时稍有差异,比如天气变化、停车场环境车辆变化、地面干湿程度以及光照条件变化等,车辆便会终止泊入。没有核心技术,又不是紧密绑定,威马开始明显掉队。

2020年发生的频繁发生的自燃事件更麻烦,威马无奈召回1282辆汽车。当时界面新闻的报道是,威马的电池供应商除了宁德,还有力神电池、宇量电池、中兴高能、塔菲尔新能源等,除了供货充足,还能保证成本。

但显然这个取舍有问题,这一次自燃+召回套餐,对威马的打击可能是致命性的。

威马对电池问题害怕到什么程度?招股书中提到一个客服坐席服务费,威马通过购买第三方服务,给客户解答电池充电方面的问题。威马接下来每年要付100万左右。

“锁电”是另一个表现。很多投诉平台上都有车主投诉威马锁电,有的车主升级后续航里程减少了15%。

锁电可以用简单粗暴的方式防止电池过充或放空,也是很多厂商的通行做法,但威马遭到了央视点名,问题显然更严重。

电动车本来就里程焦虑,再锁电对用户体验影响极大,最终会传递到销量上。

3.产品表现

威马到目前一共发布了4款型号的车,分别是EX5(EX5-Z)、EX6、W6、E5(5 Pro),还有一款M7预计今年下半年交付。

EX是最初的车型,从W6和M7开始才确定统一的命名规则:

W代表SUV产品,M代表轿车产品。

这也并不是缺少规划,起初威马EX5就是专门为网约车设计的。直到现在,威马的前五大客户占比43.4%,其中成都明欧凯一家占比就17.2%。

给网约车企业供车模式让威马最初有稳定订单和收入,可多数新势力最初普遍不是卖不出去,而是产能跟不上,这样的选择已经很说明问题。

威马将产品价格普遍定位在15-30万之间,称其为“中国主流市场”,按理说,这个价位的销量应当会增长很快。

威马在财报中没有公布具体各车型的数据,只能看到W6的。

去年4月推出W6后,8个月总计销量是7900,W6的售价在16-19万,主流市场,新品8个月总销量都没过万。

新势力销量最低迷的蔚来,ES6一个季度的销量就过万,ES6可是比威马W6贵一倍。

今年6月,威马公布的销量是4007辆,7月是2036辆,这个数据现在连第二梯队都排不上了。

只能是说,威马汽车在被市场抛弃。

沈晖说,“新能源赛道,是一个长期的赛道。”

可现在半场落后这么多,除非对手半场开香槟,威马做出爆款,否则怎么做到头部?

4.财务状况

做出爆款谈何容易,更何况现在威马的财务问题焦头烂额。

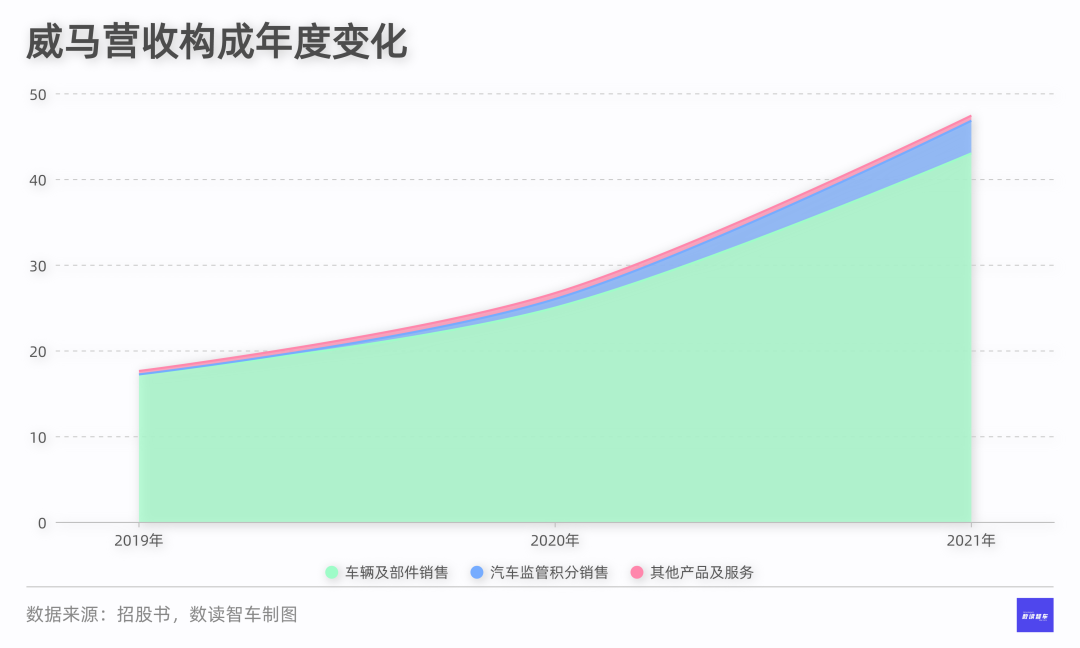

从2019年到2021年,威马汽车的营收分别为17.62亿元、26.72亿元和47.43亿元,增速都在50%以上。看过了造车新势力的数据,这样的增速只能算很普通。

但亏损却非常不普通。19-21年,威马净亏损分别为41.45亿元、50.84亿元和82.06亿元。典型的亏损规模超过营收规模。

为何?成本和各项费用开支是罪魁祸首。

以21年为例,成本66.9亿,平均一辆车创造10.7万元收入,却要付出15.2万元成本,造一辆亏一辆。

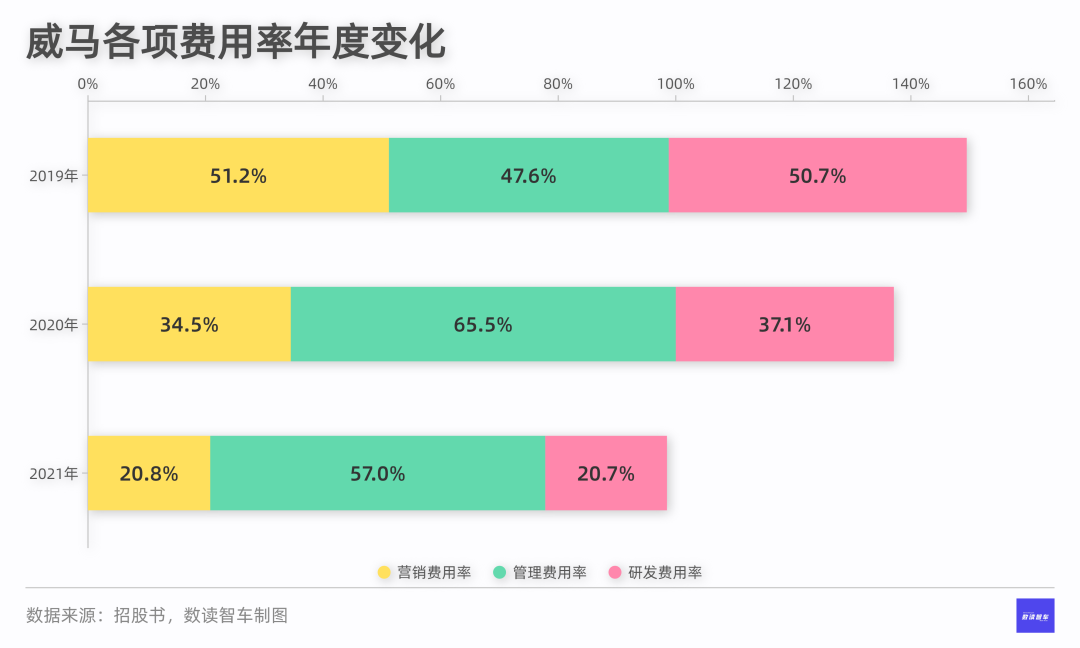

费用开支上,营销费用率20.8%、管理费用率57%、研发费用率20.7%,单是这三项费用就占了营收的98%。

看现金,2020年-2021年D轮三个系列融资近20亿美金,到2021年底剩41.6亿,今年一季度又减少了近5亿。蔚小理可是有400-500亿,根本不是一个量级。

这样的亏损,可能主要早期的选择失误,产品始终没能打动消费者。

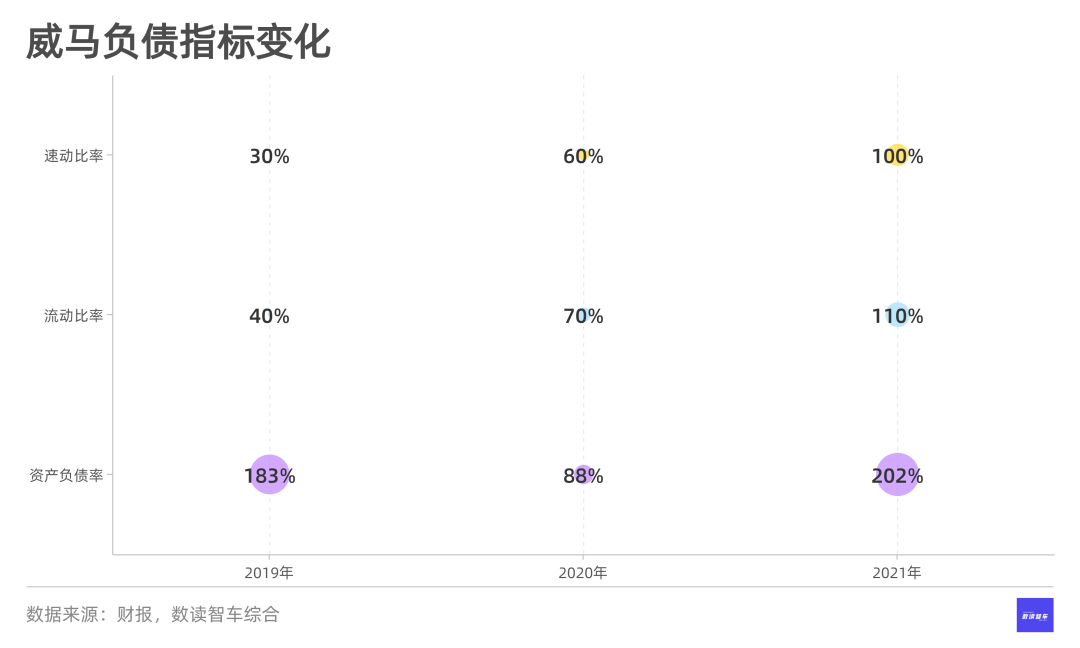

目前,相比蔚小理的理想的资金状况,威马资产负债率高达202.4%,偿债压力极大,流动比率为1.1倍,短期偿债的压力也不小。

威马还在苦苦等待港交所的消息,身旁的零跑,即将在月底上市。

回顾这么多年的发展,威马身上体现出了很多矛盾点。

过度重视工艺,却对产品没有明确的市场定位。

花大力气建生产线,却对产品力缺少打磨。

满足C2M定制,却有一半收入来自B端网约车。

拿着一手好牌,花了大钱,却没有打造出爆款产品。最终导致如今的困境。上市、产品力、营销、汽车质量一个都不能少,可每一个都让人焦头烂额。

数据报告

评论