文|表外表里 周霄 徐帆

编辑|付晓玲 曹宾玲

今年,王兴终于达成了“圆梦电商”成就。

打开美团APP可以看到,一级入口上除了外卖,蔬菜水果、超市便利、品质百货、买药,都是同城零售业务,隶属美团闪购项目。

同时,闪购在供给端的动作——比如,2021年合作的消费电子品牌较上年增加了两倍,已让老玩家感到威胁,“如果美团能跑通这个模式并推广,覆盖的市场会非常可怕。” 一位京东人士说。

似乎尤嫌不够,2022Q2电话会议上,王兴畅想美团闪购的长期目标道:即时零售的商业模式将对零售业产生巨大的变革,美团闪购的长期单位经济效益潜力与外卖相似,相信它们能够在未来发挥更大的协同效应。

其实,美团内部,王兴有个 “电商梦”的说法由来已久。过去,这个梦想在美团的数个组织迸出过火花,但大多以销声匿迹收场。

即便是声势浩大的社区团购:美团优选业务,也有了被冷落的迹象。如下图,改版后优选业务的内容展示权重大幅缩水,仅剩一个首页二级入口。

而2022Q1电话会议里,提及优选业务,和往日大力投入相比,强调的重心成了降本增效,动态调整资源配置。

也就是说,美团在电商上的动作,颇有舍社区团购、重同城零售之意。这背后有着怎样的战略博弈呢?

一、撞上来的同城零售,意味着脱困想象空间?

“美团在成立之初就是一家零售公司。”

这是2021Q3电话会议上,王兴在回答“零售+科技”战略升级时,更新的公司定位。

而拔高同城零售意义的,并非美团一家。

去年8月,阿里调整架构,淘鲜达与本地生活新零售业务从同城零售事业部中分拆,由俞永福直接负责,向线下“近商”市场发起进攻。

今年7月初,京东集团战略会上,集团CEO徐雷和零售CEO辛利军牵头,力排众议,敲定了同城购的战略方向——发力同城零售。

那么,为何会有如此风向转变呢?

数据显示,2020年有83%的消费者通过平台型电商进行即时零售消费,71%使用垂直自营模式即时零售电商,64%选择传统商超自营模式。

据艾瑞咨询、达达快送和罗戈研究,2021H1高鑫零售、永辉、天虹等头部零售商线上收入占比基本在10%以上,同比均有所提升。

也就是说,疫情影响下,一方面削弱了供给,商超迫于经营压力,积极寻求线上化转型;另一方面放大了人们的应急需求,改变了用户的消费习惯。

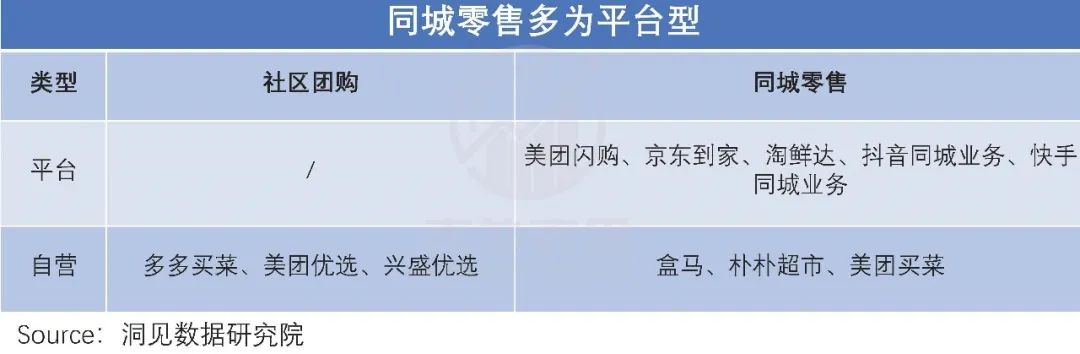

同时可以看到,入局同城零售,普遍做法是“平台型”;相比之下,之前受宠的社区团购,多是“自营模式”。

如此看来,同城零售不仅是正处于高速增长期的红利行业,在具体经营上,也相对更“轻盈”。

对这样的增量市场,巨头们很难不眼红。

要知道,2020年以来,疫情冲击、监管趋强、宏观下行等连番冲击下,中概股集体变“中丐”。(相关论述很多,此处不再展开。)

其中,美团全“中招”,问题最为突出,核心外卖业务的take-rate,2020年后下了一个台阶,2021Q3仅为0.22,经营效率明显下降。

不仅已有份额效率受影响,扩张步伐也遇阻。

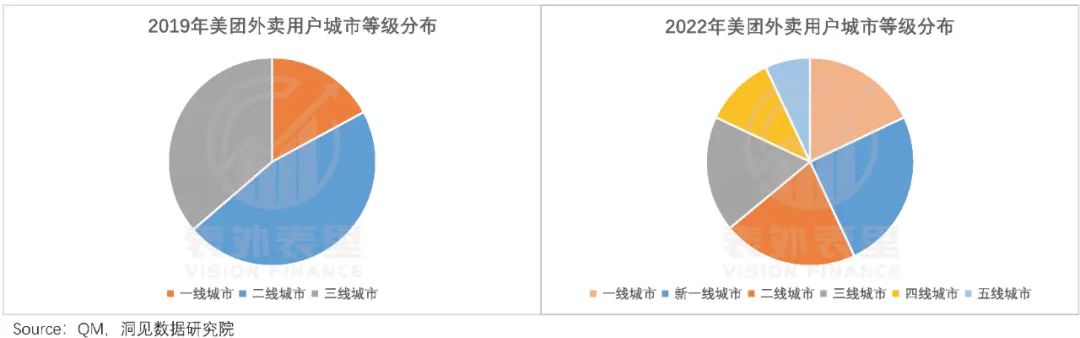

2019年美团低线城市(三四五线)用户占比36.3%,基于此,美团2019Q2电话会议提出:我们会继续提高销售效率,抓住机会渗透下沉市场的本地商家。

但三年后的2022年,低线城市的用户占比成了36%,不升反降。

也就是说,宏观下行,消费升级被按住,美团外卖业务的下沉就此被打断,增长故事一定程度陷入困局。

如此背景下,撞上来的同城零售机会,意味着脱困的新想象空间。

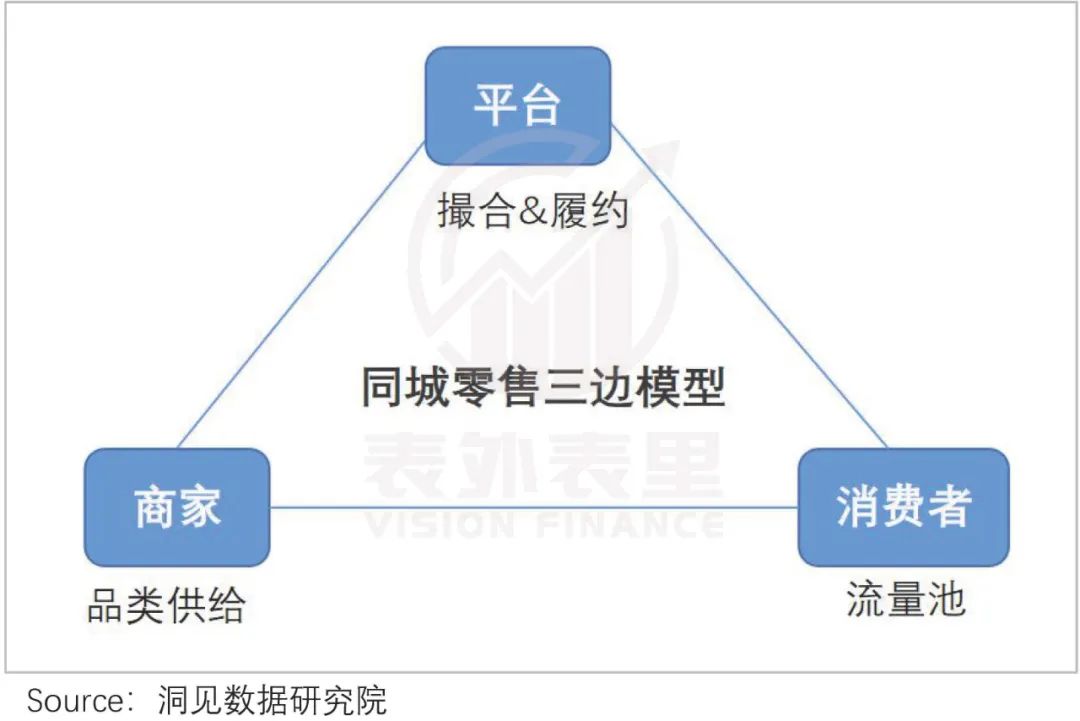

同城零售本质上解决的还是“给用户送东西”的需求,仍属于线上零售的范畴。其核心商业模式与传统电商(非自营)大差不差,无外乎商家供给、履约网络、用户流量三边网络。

众所周知,这种模式一旦三边网络轮动起来,增长是指数级的。当然,各巨头的主场业务基因不同,在同城零售赛道踩出的脚印,自然有所区别。

就目前的情况看,在用户端增长方面,京东到家发力晚,尚处于爬坡阶段。

阿里同城零售则是淘鲜达、盒马、高薪零售混合打法,主站有足够大的用户流量,但并未对同城零售业态进行充分导流。

相比之下,美团2021Q3业绩会提到:希望将大多数外卖用户都转化为闪购用户,通过交叉销售来引导用户顺延至零售场景。

官方导流下,数据显示,截至2022Q2美团闪购的年度交易用户超过2亿,约为外卖4亿年度交易用户的一半。

之所以会如此,除了平台重视程度的问题,或许还在于,美团外卖业务可能已经在消费端建立起一定的“及时达”的用户心智。闪购对用户而言,只是换一个即时购品类。

而阿里、京东的零售矩阵用户,还是“电商”心智,新习惯的培养需要时间和投入。

可以看到,阿里已经重视起外卖渠道流量,2021Q2电话会议上阿里CEO张勇表示:饿了么将成为本地服务“到家”的主要用户入口。

平台撮合履约这一块,同城零售受制于场景需求,相比传统电商以及社区团购,对配送效率非常苛刻——控制在30-60分钟送达。这极度考验入局平台的履约能力。

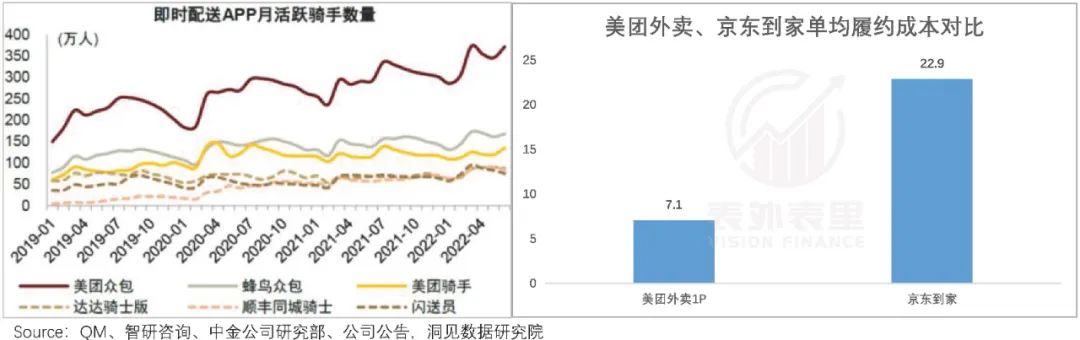

如此来看,自营配送的平台具有天然优势。京东除开原有电商的配送体系外,还承接了达达——目前在三线以下更为凸显。而美团闪购,则可以直接与外卖共用骑手资源。

截止2022年6月,美团骑手/美团众包APP有135万/371万月活骑手。巨量骑手资源,让其在配送成本方面压力更小。

至于品类供给建设上,据美团电话会议,从2022Q2开始,美团闪购已经将供给侧的重心放在闪电仓建设上。

言外之意是,商超扩充一定程度上饱和,接下来的重点是通过闪电仓“查漏补缺”——补足商超无法24小时营业以及未触达地段的空缺,提高经营密度。

相比之下,京东2022年3月成立同城业务部,由达达集团副总裁何剑辉负责。而阿里是协同饿了么、淘鲜达、盒马、大润发等多种业态。二者目前均处于商家端加速吸引入驻的阶段。

综合说来,外卖生态相比电商模式,在用户心智、品类选择、供应链形式方面,更适配同城零售的探索。

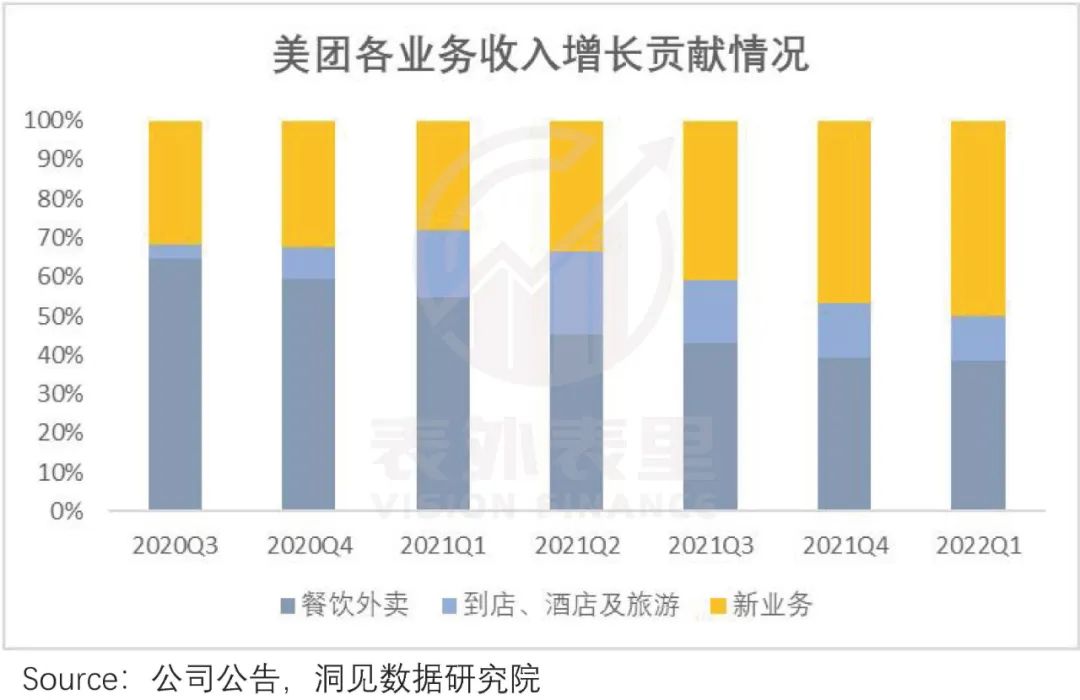

可以看到,2021Q2以来,新业务版块对美团的收入增长贡献,在持续提高。

如此也就解释了,为何美团今年以来将同城零售业务的战略高度,又拔高了一层。

事实上,美团这样的套路打法已不是第一次,在社区团购领域,其也曾大刀阔斧地挺进,然而现在却有些“只闻新人笑,不见旧人哭”之意。

二、优选业务,为何“用完即弃”?

2020Q2电话会议上,王兴踌躇满志地向市场传达对社区团购的决心和信心道:“我们还有一个美团优选,我们会从长远的角度来考虑我们的投资,我们非常有信心能够赢得这个市场。”

之后经历政策限制、亏损问题,依然初心不改,2020Q4电话会议中乐观表示:公司将继续在这方面投资,社区团购是5年,或许10年才有一次的优质机会。

然而一年之后,管理层就大变脸。

2022Q1电话会议上口风一转说道:对优选业务的整体策略而言,我们会继续增加运营效率,降低成本,并保持高质量的健康增长。

那么,为何社区团购突然从“不惜代价投入”成了“降本增效”的对象?

上文论述过,美团用户主力为一二线城市人群,随着该群体渗透率逐渐触顶,扩圈迫在眉睫。而社区团购的代名词是“到下沉市场中去挖掘流量”,切合美团所需。

用王兴(2020Q2电话会议)的话说:使用社区团购的方式来给低线城市社区供应优选的产品,在这个市场有非常广阔的机会。

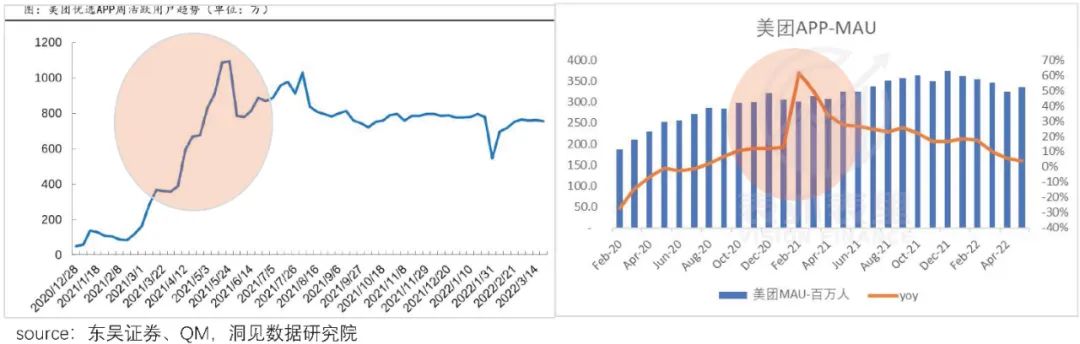

事情确如预期,下沉策略带来了可观的流量。

2021Q1电话会议提到:在第一季度,偏远地区的新增用户占比非常高,我们可以触及更广泛的用户群体。

而美团优选用户数的高速增长,拉动了美团MAU增速,从2020Q4开始再次拐头向上。截至2021年底,主站大约增加了1.5亿用户。

此外,拉新效率也很高。如下图,2020年相比2019年,美团的获客成本降低。

但2021Q3开始,团购带来的用户增长持续放缓,且未再现反转迹象。这似乎意味着,美团在优选业务上的MAU增长变得艰难起来。

基于此,管理层在电话会议里表示:“公司将不断审视美团优选业务的发展”,一副“用完即弃”的样子。

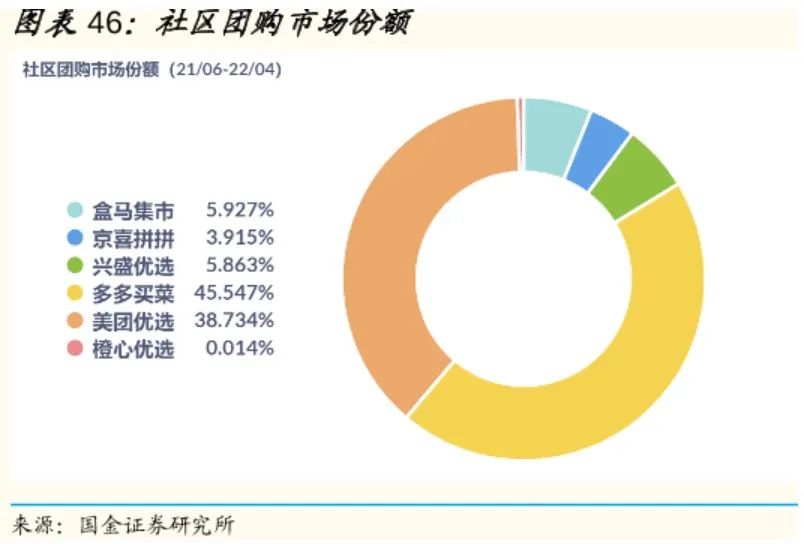

但截至2022年4月,美团优选的市场份额达到了38%,收入和利润空间都不可小觑。为何要在此时踩下急刹车呢?

这源于社区团购特殊的商业模式——持续用户端拉新和供给端投入,通过交易量增长摊平自建成本,腾挪出利润空间。比如电商里自营的京东,便是如此。

而2021Q2电话会议提到,美团优选的供给端:产品质量控制是重中之重,服务质量也一样,物流配送的规模和效率也会进一步提升,这也是未来几个季度的关键工作之一。

换句话说,美团在供给端打得是“质量牌”。

原因在于美团属于“五环内”高线应用,为契合“人设”得注重“质量”。但这样一来,意味着其要深入更多供应层面。

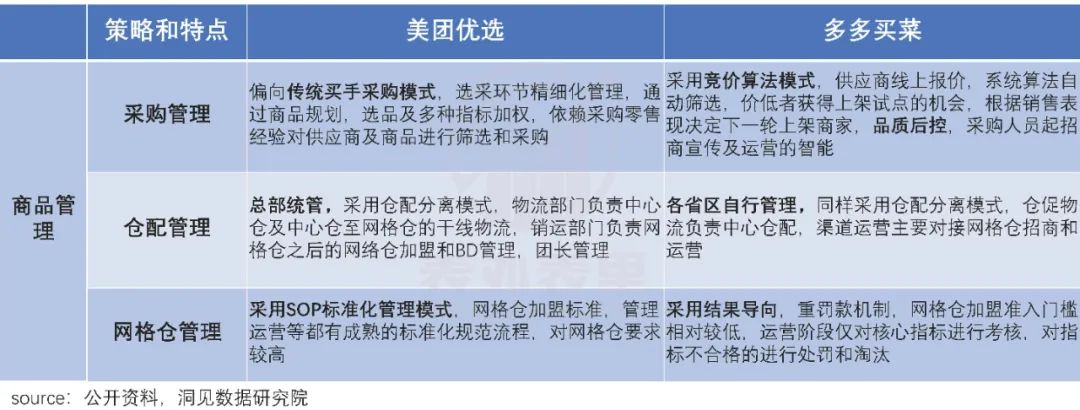

比如,其大建自营共享仓——占比超三成,控制仓储;相比之下,多多买菜仓储体系多为加盟。

同时在采购管理上,采用多指标采购筛选模式,这虽把控了商品质量,但采购价格较高。

而拼多多,由于对标用户是低线城市,相比商品质量对价格更敏感。因此在这一块的投入上,更注重“产地源头”,其“直连农业生存者”模式能减少流通环节、降低流通成本。然而在采购、仓配、网格仓管理上投入有限,资产模式较轻。

如此“重资产模式”让美团的成本端严重承压。数据显示,美团的资本性支出在2020、2021年飙高到112.23亿、90.1亿。要知道,这一指标在2019年仅为29.85亿。

这严重影响了业务的利润空间,据美团财报,美团新业务2021年经营亏损达383.94亿,其中美团优选亏损累计超200亿元。

不过该领域前置投入不可避免,上述说过更核心的矛盾是以交易量摊平成本,那么美团优选的交易量空间如何呢?

可以看到,社区团购行业整体增速在下行,2017-2021年,CAGR从81.71%降低到24.47%。而截止2022年4月,多多买菜和美团优选的市场份额,占比行业的83%。

接下来的竞争格局,不再是吃增量,而是存量抢蛋糕。

但上述说过,消费升级被按住,美团的主战场陷在高线城市。在这里其用户画像——追求时间价值,与社区团购的用户特点——对价格极度敏感,相距甚远。

这种不匹配,使得美团优选在获客上,更依赖团长和地推团队引流、维系社群,佣金负担重。

如下图,美团优选的团长导流占比是多多买菜的3倍,团长佣金率是多多买菜的近4倍。

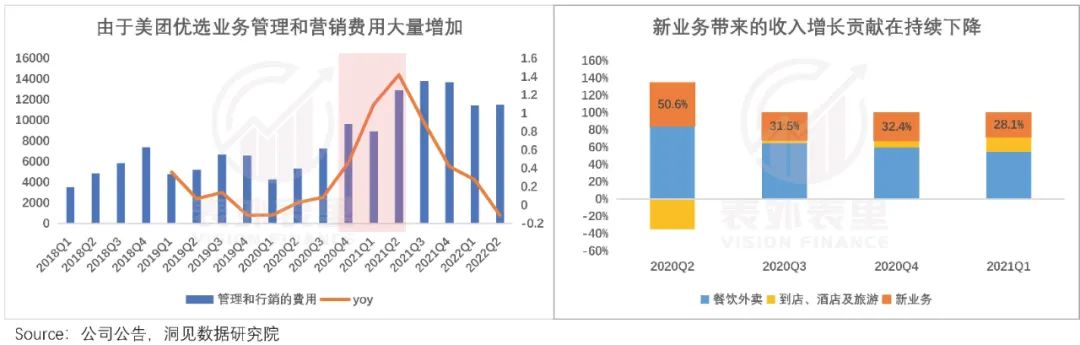

这体现在数据业务表现上,就是美团优选的营销费用和管理费用迅速增加。也就是说,继续挖掘现有市场的下沉用户增长,对美团来说,本身已经不经济了。

更何况,用户端增长的放缓,会一定程度上影响到收入增长。如下图,2020Q2-2021Q1,美团优选在内的新业务对整体收入增长的贡献程度,在逐渐下滑。

总的来说,社区团购的用户增长使命已经完成,继续持续投入下去,ROI会变得不经济。这无外乎美团会用完即弃。

小结

“富二代”闪购,在主站流量和配送体系支持下,先人一步完成商家、履约、用户的三边网络布局,加上背靠同城零售的一片蓝海,正是春风得意的时候。

相比之下,基本完成用户增长任务的优选,受制于高线用户画像和自营模式,拉新和供应成本均在高位,难以腾挪出利润空间,在社区团购江河日下之际,前景越来越渺茫。

如此,不难理解为何美团舍优选、重闪购。

数据支持 | 洞见数据研究院

评论