记者 |

编辑 | 牙韩翔

雪王统治的茶饮帝国终于公布于众。

9月22日,中国证监会官方网站信息显示,蜜雪冰城股份有限公司(以下简称“蜜雪冰城”)的A股上市申请已获受理,并正式预披露招股书,拟登陆深交所主板。

此次IPO,蜜雪冰城拟公开发行不超过4001万股人民币普通股,计划募集资金约64.96亿元。其中,约29亿元拟投向食品加工、产业园等生产建设类项目,19亿元用于补充流动资金,约11亿元将用于仓储物流配套项目,剩余约5.5亿元拟用于营销服务体系、研发中心等项目。

在蜜雪冰城还没有突破万店的2019年,这个创始于1997年的奶茶品牌从未受到过资本市场的青睐。直到2020年,蜜雪冰城成为中国市场上第一个开出超1万家门店的奶茶品牌。当年12月,万店投资率先出资,接下来美团龙珠、高瓴资本等也纷至沓来。

业界不少品牌也开始效仿蜜雪冰城的扩张与运营模式,并且对它的体量推测已久。而随着招股书披露,它终于向外界呈现出这个品牌最为真实的运营状况。

雪王赚翻了:年收入破百亿,三年利润增长5倍

就赚钱而言,蜜雪冰城赢麻。

招股书显示,2019-2021年,蜜雪冰城实现的营业收入分别约为25.66亿元、46.8亿元、103.51亿元,三年翻两番;对应实现的归属净利润分别约为4.45亿元、6.32亿元、19.1亿元,三年增长近5倍。此外,今年一季度,蜜雪冰城实现营业收入24.34亿元,对应实现的归属净利润约为3.9亿元。

此外,2019-2021年,蜜雪冰城单店销售额分别为41.33万元、44.4万元、58.72万元。

而早前登陆港股的奈雪的茶(02150.HK)2021年实现营收42.97亿元,不到蜜雪冰城同期的一半,并且经调整后净利润亏损为1.45亿元。

但本质上,蜜雪冰城做的生意就与走直营路线的喜茶、奈雪们不同。蜜雪冰城在招股书中介绍,公司收入主要来源于向加盟商销售各类制作现制饮品和现制冰淇淋所需食材、包装材料、设备设施、营运物资等产品,并提供加盟管理服务。

不过,赚钱的大头不是加盟费,而是卖原料

蜜雪冰城的加盟管理费在整体营收中一直只占据2%左右,向加盟商出售食材才是主体。

蜜雪冰城自己生产包括固体饮料,如奶茶粉、咖啡粉等;饮料浓浆,如百香果果酱、芒果饮料浓浆等;果酱,如草莓果酱、黄桃果酱等等在内的产品。

2022年1至3月,蜜雪冰城仅向加盟商销售食材就取得17.56亿元收入,贡献了72%的营收。

此外,包装材料、设备设施由公司从外部第三方采购成品后直接销售,二者的营收占比分别约为15%、5%——单是吸管,2021年蜜雪冰城就能获得3.06亿元的收入。

如今看来,就像喜茶、奈雪的供应商纷纷冲击上市一样,卖奶茶做供应链生意或许比较容易赚钱。为能有效控制成本,早在2012年蜜雪冰城就成立河南大咖食品有限公司,搭建了独立研发中心和中央工厂,2014年搭建了仓储物流中心,并实行物料免费运送的政策。这成为蜜雪冰城走向全国的开始,也是如今它规模扩张的基础。

一年拓店6643家,速度远超瑞幸

蜜雪冰城三年翻两番的营收得益于其门店的不断扩张。

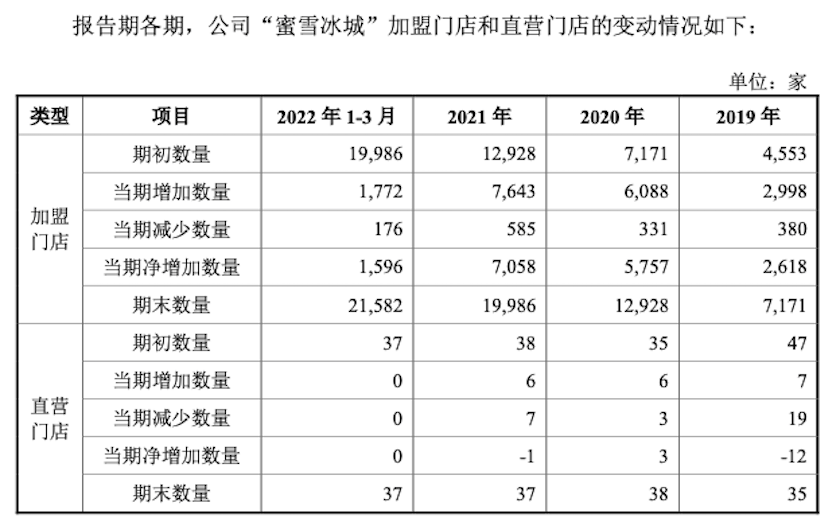

报告期各期末,公司门店总数分别为7225家、13126家、20511家及 22276家,其中仅有47家为直营。蜜雪冰城已是庞然大物——作为对比,招股书显示同样走加盟模式的古茗、书亦烧仙草门店数目前分别为6600家、6500家。

它开店的速度同样惊人。

2019年至2021年,蜜雪冰城门店年平均净增加6643家,年复合增长率为68.49%。2022年1-3月,公司门店数量净增加1765家。以急速扩张闻名的瑞幸咖啡,在2021年全年的新增门店仅1221家。

并且自2021年1月起,本是直营的瑞幸咖啡就宣布开启“新零售合作伙伴”计划,向三、四线城市开放加盟,大规模进击下沉市场。

招股书显示,主品牌蜜雪冰城报告期内分别增加了2998、6088、7643、1772家加盟店,减少了380、331、585、176家加盟店,随着其门店规模的扩大,加盟商的退出率似乎仍在合理范围内。

另一方面,超2万家的加盟门店并不好管理。

今年以来,已有多家蜜雪冰城门店因食品问题被处罚,并屡屡登上热搜榜单。今年6月,龙山县蜜雪饮品店因消费者在外卖的冰鲜柠檬水中发现虫子,被湖南省龙山县市场监督管理局(以下简称“市监局”)罚款1.2万元;今年4月,广西桂林市恭城瑶族自治县人民政府网站公布的行政处罚决定书显示,恭城县恭城镇蜜雪冰城奶茶店因多袋“焙炒咖啡粉”过期,被罚款2000元。

在招股书的特别风险因素提示中,蜜雪冰城也将食品安全风险列在第一位,其称“公司的生产经营链条长、管理环节多,可能会由于管理疏忽或不可预见因素导致产品质量问题发生。”

毛利率30%左右,是奈雪的茶、瑞幸咖啡的一半

事实上与同行对比,蜜雪冰城的毛利率非常低,今年一季度为30%左右,显著低于同行业可比公司,甚至仅为奈雪的茶、瑞幸咖啡的一半左右。而与招股书列举的同样走加盟模式的一鸣食品、巴比食品、绝味食品对比,蜜雪冰城的毛利率也较低。

招股书显示,由于奈雪的茶为直营模式,瑞幸咖啡以直营模式为主,其收入为门店对外销售饮品等产品的收入,营业成本仅含材料成本,因此其毛利率高于自己以及其他以加盟模式为主的同行业可比公司。

但蜜雪冰城赚钱越来越难了。

报告期内,公司主营业务毛利率分别为 35.95%、34.08%、31.73%和 30.89%,剔除2020年起执行新收入准则,将销售费用中的运输费用计入营业成本的影响因素后,2019年至2022年1-3月,蜜雪冰城的主营业务毛利率分别为35.95%、36.67%、33.98%和32.99%,呈下降趋势。

由于蜜雪冰城主要赚供应链的钱,原材料成本波动对其毛利率影响较大。

根据招股书,其原材料中各类糖浆、奶粉等市场价格有不同程度上涨,部分水果平均采购价受市场行情影响上行;包装材料则受限塑令影响,改用纸吸管及可降解吸管采购成本较高。

无论如何,蜜雪冰城成长为庞然巨物或许验证了下沉市场的广阔。

蜜雪冰城的公共关系负责人曾告诉界面新闻,“中国有十亿人没有坐过飞机,有大量在学校食堂吃饭的学生一顿饭花销在10元以内,这群人在各类研究中被忽略,在各类所谓‘主流’分析中也被忽略,但是,这群人也有强大的想喝上现做饮品的需求。”

现在,不断膨胀的雪王,将带着这份招股书接受资本市场的审视以及用交易进行的投票。

评论