文|公司研究室酒业组 淮上月

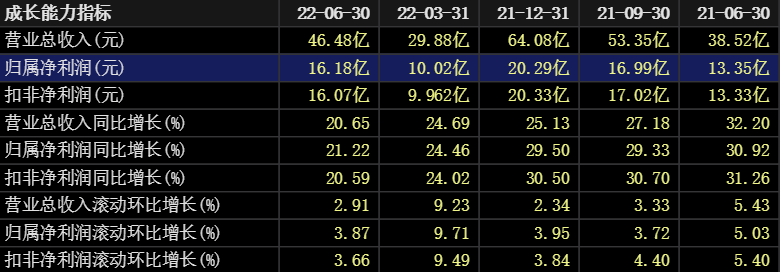

对于江苏地产名酒今世缘(603369.SH)来说,2022年中报不算靓。表面上看,上半年公司营收与净利润依旧取得20%以上的同比增长,但环比增长均低于4%。而去年同期,公司营收与净利润同比增长均超过30%,环比增长均超过5%。

仔细检视这份成绩单,公司研究室发现,今世缘上半年部分财务指标确实不是那么好看,应该引起足够的重视。特别是公司换帅后,整体营销策略与品牌布局都在局部调整,这对三季度乃至下半年营收都有较大影响。

01、上半年营收46.48亿,但合同负债较去年底大幅下降10.5亿

一季度,正是白酒元旦春节旺季,多家公司凯歌高奏;二季度是传统淡季,加上疫情影响,各家公司动销压力很大,因此,中报业绩与一季度相比,增速显然没那么亮丽了,今世缘也不例外。

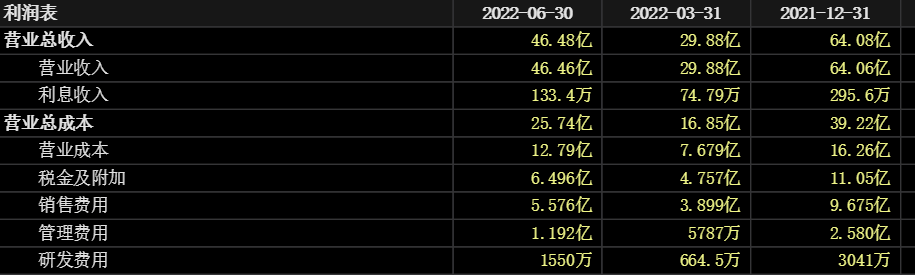

半年报显示,今世缘上半年实现营业收入46.48亿元,同比增长20.65%;净利润16.18亿元,同比增长21.22%。公司研究室注意到,一季度,公司营收同比增长24.69%,净利润同比增长24.46%。显然,二季度营收不及一季度,所以,半年报整体增速才被拉下来。

更重要的是,这46.48亿营收中,有不少源自去年底留存的合同负债(预收款)的转化。换句话说,今世缘上半年营收中,有相当一部分是在吃老本。当然,不止一家白酒上市公司这样调节当期利润。

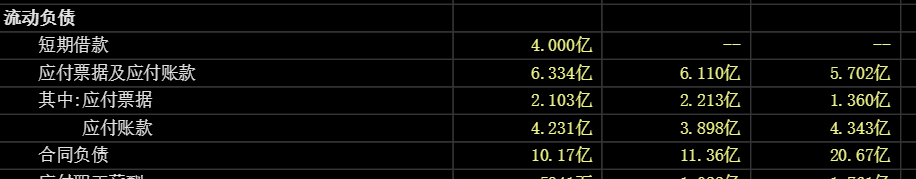

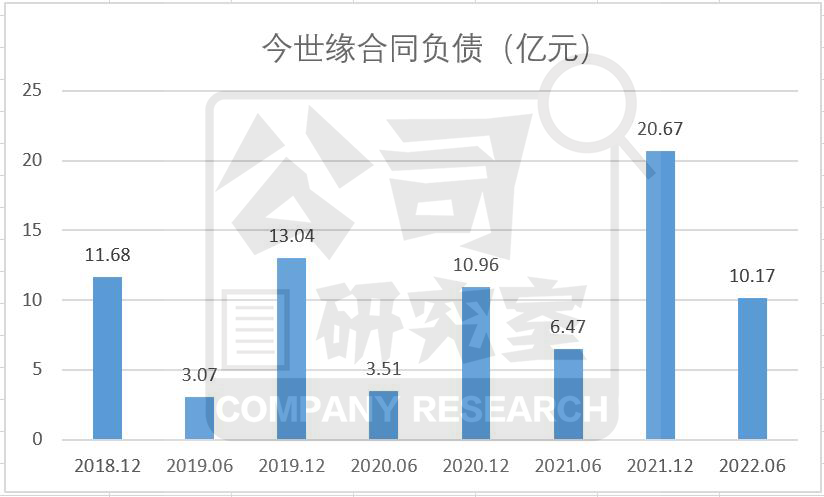

财报显示,2021年年底,今世缘的合同负债为20.67亿,一季度下降到11.36亿,6月底继续下降到10.17亿。也就是说,半年内,有10.5亿往年的预收款,转化为上半年的收入,占比22.6%。去年同期,这一数据为11.64%,2020年为32.68%。

公司研究室发现,今世缘合同负债往往在一季度减少较多,或许这是公司内部的财务惯例。总之,今世缘上半年营收中,有超过2成来自去年底的预收款转化。

上半年沪上疫情,对身处长三角地区,一向以本省为主要营收来源的今世缘造成了较大影响。为此,新官上任的顾祥悦,在6月下旬疫情有所缓解后,发动了今世缘营销“百日会战”。

据媒体调查看,今年中秋白酒整体动销似乎很不尽人意,今世缘的百日会战成绩恐怕也很难超出预期。

近日,部分机构去今世缘调研,就有投资者提问,公司中秋国庆销售情况如何?对此,今世缘方面回复表示,往年中秋和国庆可以认为是一个节点,但今年中秋节早了一点,比国庆节早了 20 天。销售情况整体符合预期,但是大环境的压力和竞争的压力一直存在。

02、特A+产品占比65.44%较去年底增加0.41%,省外营收占比未突破7%

在白酒行业转型的当下,观察一家白酒公司的营收,不仅要看总量,还要注意其不同类产品的营收占比。一般而言,高档产品占比越高越好,因为这会改善公司整体毛利率,提高公司净利润。

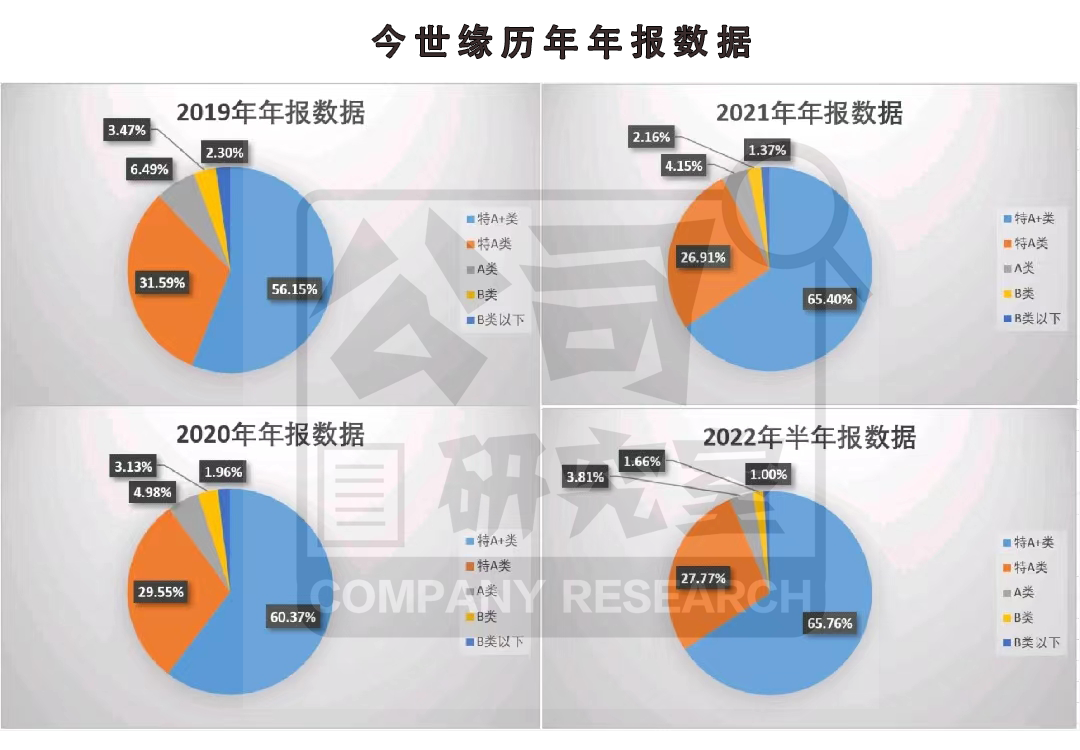

就今世缘而言,中报显示,上半年今世缘酒业特A+类、特A类、A类、B类产品分别实现营业收入30.41亿元、12.84亿元、1.76亿元、0.77亿元,同比增长分别为20.22%、26.91%、10.17%、-7.36%。

从各类产品营收占比看,今世缘特A+类产品在酒类总营收中占比高达65.44%,应该说,这个份额还是相当可观的。公司研究室注意到,这个数据近几年确实有较大变化。

2019年6月底,特A+类产品占比为54.78%,2019年底为55.77%;2020年底为59.95%;2021年年底为65.03%.2022年6月底为65.44%。显然,从年度看,2019 -2020-2021,这一占比确实有较大提高,每年提升5%左右。

不过,从每年季报中报看,这一变化就很不明显,聊胜于无。比如,今世缘今年上半年特A+类产品占比65.44%,相较于2021年年底,仅增加0.41%。2019年年报,这一数据较当年中报也仅高出0.9%。不清楚这是公司会计处理原因,还是因为别的。

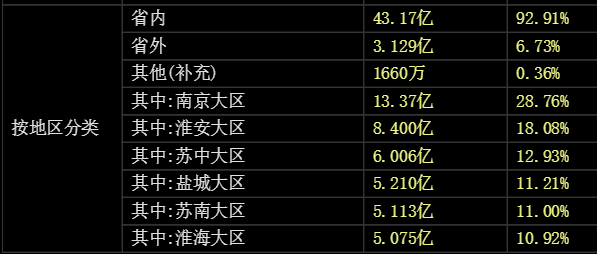

此外,公司研究室注意到,作为江苏地产名酒,自2019年6月底至今,今世缘省外营收始终未能突破7%。2021年年底,公司省外营收占比6.98%,2022年中报显示为6.73%。显然,与近年顺利出圈的山西汾酒(600809.SH)相比,在省外市场这一块,今世缘似乎还没有找到很好的突破口。这也说明公司实施全国化战略的必要性和急迫性。

对于省外布局的节奏,今世缘近日表示,省外市占率低,外界担心做不起来,但是从另外一个角度看,公司省外市场空间很大。话是不错,问题是:这么大的空间,今世缘何时能占领?照现在各家知名白酒的发展态势看,留给公司新掌门顾祥悦从容运作的时间似乎不多了。

03、销售费用增长44%营收增长20%,销售费率比去年同期高1.76%

2022年上半年,因为点状散发疫情影响,部分白酒公司在广告投放与线下促销上有所放缓,销售费用相应下降。也有少数白酒公司并没有刻意放缓营销,有的甚至变相加码。今世缘算是相对激进的公司之一。

中报显示,上半年,今世缘销售费用5.576亿,同比增长41.38%;对应的营收46.48亿,同比增长20.65%。去年同期,销售费用3.944亿,同比增长55.74%;营收38.52亿,同比增长32.20%。

显然,与多数白酒公司一样,今世缘目前依然处在营销带动营收阶段,销售费用增长,营收也同比上升。具体而言,去年中报显示,今世缘当期的销售费率为10.24%;今年上半年,销售费率为12%,比去年增加了1.76%。显然,今年上半年的营销效果不及去年同期。

从更长一些的时间周期看,2018年,今世缘销售费率为15.65%,2019年为17.5%,2020年为17.1%,2021年为15.1%。此前,公司研究室曾将国内A股18家白酒上市公司2015-2020年销售费率算术均值做过一个比较,今世缘销售费率5年均值为16.85%,排在第8位。

与同行相比,今世缘的销售费率可谓比上不足比下有余。

与贵州茅台(600519.SH)销售费率仅3.86%相比,今世缘那是远远不及;与同省的洋河股份(002304.SZ)11.53%相比,其也有些偏高;不过,与舍得酒(600702.SZ)、水井坊(600779.SZ)、酒鬼酒(000799.SZ)、古井贡(000596.SZ)等动辄23%以上的高费率相比,今世缘在营销上相对温和,不是那么激进。

近日,今世缘在接受机构调研时表示,公司利润压力不是很大,不会去压缩投入力度。但从报表来看,将来费用率有可能下降,主要是因为投放结构及一些促销方式的变化,并非压缩费用投入力度,公司的投入力度只会进一步加大,因为市场发展并不平衡,有些相对来讲还处在成长期、开发期,需要加大费用投入。

评论