文|数智界 魅影

编辑|嘉辛

去年元宇宙概念盛行以来,从国内到国外,从大公司到小公司,从成熟企业到初创企业,相关项目层出不穷,掀起了一波产业浪潮。

但是到了今年,元宇宙开始出现一定程度的降温,知名大公司进展缓慢、众多元宇宙社交项目昙花一现等等,这导致行业开始从最初的“好奇与雄心”,进入到“理智与探索”阶段:

先将眼光放在虚拟世界与现实世界融合难度较低的地带,再从易到难、自浅入深。

在众多的元宇宙项目中,XR作为通往元宇宙的核心入口之一,成了当前最现实可行的探索方向。其中,VR(虚拟现实技术)由于相比AR在技术成熟度上更高,实现难度上较小,是当前XR领域最炙手可热的细分方向。

而随着VR硬件设备在全球范围内出货量的持续走高,市场上有不少声音都认为,VR产业已经来到了一个关键拐点,VR生态在接下来将迎来爆发。

那么事实果真如此吗?

一、短期视角:硬件出货量进入上升期

一个完整的XR生态中,包括了硬件生态、软件生态、内容生态、应用生态这几大要素。

但是生态的长成必定是缓慢、渐进式的,先是单点突破,紧接着才是不断做宽、做深。

VR设备,是一个重要的突破口。

早在2019年时,Meta(当时还叫Facebook)的CEO扎克伯格曾表示,1000万用户为VR可持续、可盈利的门槛,一旦达到并跨过这个阈值,内容和生态系统就会爆炸性增长。

按照扎克伯格的这个标准来看,在全球范围,VR行业已经跨过了这个门槛。

IDC数据显示,2021年全年,全球AR/VR头显设备的出货量达到1123万台,同比增长了92.1%。其中,VR头显的出货量达到了1095万台,突破了1000万的拐点。

但聚焦到中国市场,突破这一门槛还需要一段时间,2021年,中国VR市场出货量仅为138万台。

不过接下来几年,中国硬件市场将进入规模上升阶段。在IDC的预测中,未来五年,中国VR市场的年复合增长率将达到43.8%,到2025年有望跨过千万级门槛,来到1162万台。

原因可以概括为以下几点:

第一,技术储备到位、终端产品趋于成熟、产业链趋于稳定。

当前VR终端的各项配置包括处理器芯片、显示屏、光学方案、定位模式等均出现了同质化的趋势,且各核心器件和参数的迭代方向也较为明确:

光学方案——从菲涅尔透镜到已经落地的pancake超短焦;

显示——LCD-OLED-micro LED视网膜投影;

芯片——高通XR2-高通XR3;

而产品形态的趋同,便是产品成熟度提升的一种体现,说明行业对当下产品的最优形态达成了一定共识。

第二,市场上已经出现了爆款单品。

当前市场上出货量及市场占比最高的,是Meta旗下Oculus公司的Quest系列。

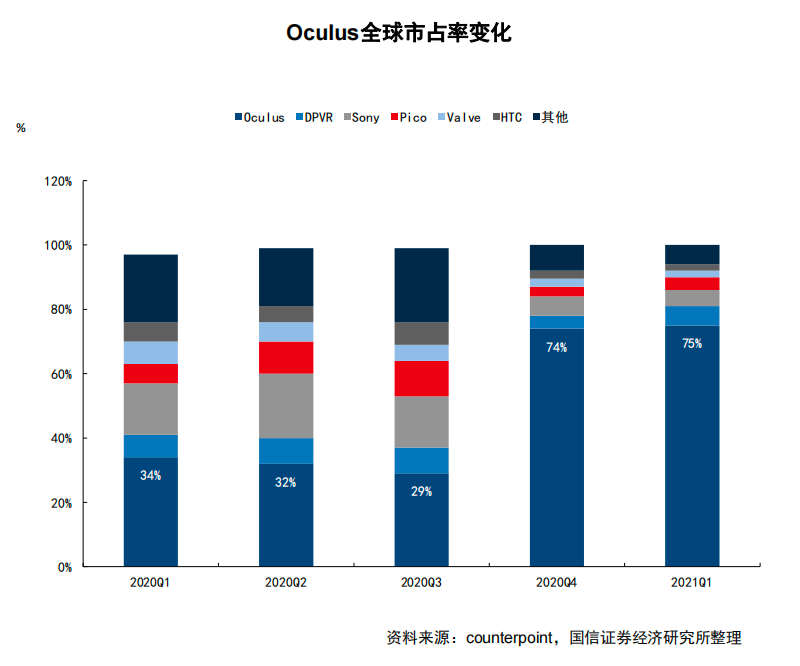

从2014年7月的Oculus Rift到2020年10月的Oculus Quest2,Oculus的市占率从2020年的不足30%提升到了今年一季度的90%。

去年一年,Quest2的出货量突破了一千万,再到今年上半年,Quest2的出货量达到了590万台。

国信证券在一份研报中指出,Quest2出货量超过1000万台,标志着VR产业奇点已至,步入消费级拐点。

第三,国内VR厂商的产品推出及迭代速度加快,重量级玩家纷纷下场。

最新的消息是,字节跳动旗下的VR品牌Pico将发布新品。

在中国市场,Pico占据着最高的市场份额,IDC数据显示,今年一季度,Pico以41%的市场份额斩获中国VR市场份额第一,再到二季度,其市占率已经突破了50%。

而不只是Pico,上半年,很多中国公司都将VR设备的研发提上了日程,比如刚刚收购魅族的吉利,比如手机品牌OPPO,已经有相关的专利申请。

还是按照1000万的门槛来看的话,在中国市场,接下来几年,会有更多的VR厂商加速新品推出,加快产品迭代的步伐,VR设备将迎来出货量的稳步上升。

二、长期视角:内容丰富度待完善、应用场景待拓宽

单纯的VR设备出货量的增长,只是VR生态中很小的一部分。

在《XR才是通往元宇宙的终极钥匙》一文中,我们曾提到过一个观点,现在XR之所以能成为元宇宙最重要的领域之一,原因无外乎以下几点:

XR是当前虚拟和现实结合最可行的路径、XR硬件是元宇宙时代的硬件入口、XR很可能成为下一代计算平台。

换言之,在完整的VR产业中,硬件设备的普及率很重要,但基于硬件的内容生态和应用生态,才是产业爆发的关键。

现在,国内外的VR/AR玩家大致分为三类:互联网厂商、专业硬件厂商、专业VR厂商。其中互联网厂商的合计市占率超过80%,全球范围看是Meta一家独大,中国市场则是字节跳动的Pico稳居前列。

国信证券在一份研报中分析,互联网厂商之所以能取得高市场份额的原因在于,他们已经具备了生态和内容优势,核心在于资金优势补贴硬件成本,能够尽早实现商业闭环。

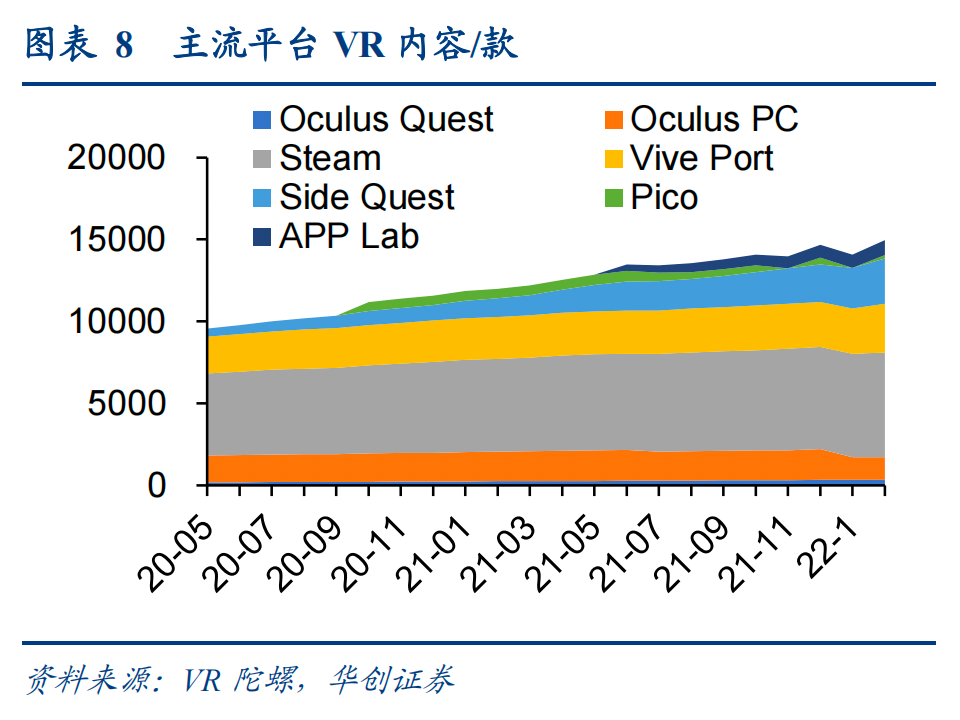

比如Oculus VR的游戏内容包括Quesr Store和App Lab两大核心平台——前者主要是做VR内容应用分发,后者是更侧重VR内容开发者生态的开源内容平台,此外,还有SideQuest平台来承接未能成功在Quest上线的游戏。

但是从全行业来看,无论是内容的丰富度还是应用场景的丰富度,都还未迎来爆发节点。

目前,C端文娱内容是VR最重要的落地方向,游戏则是最主要的消费应用场景。

从VR游戏的内容供给来看,当前,头部游戏产品开始出现但数量较少,主要有《Beat saber》、《Super Hot》等,销量均在百万份级别。

在Quest平台,2021年只出现了三款销售额突破千万美元的产品。

目前,市场上最大的VR内容分发平台是Steam,内容应用数为6574个,Quset包括三个内容平台合计为4952个应用。

做个对比,国内市占率最高的Pico,其内容应用只有191个。

内容尤其是优质内容的缺失,在某种程度上会影响VR设备的进一步普及,反过来又会影响到内容开发者的积极性。

正如华创证券所分析的那样,现在无论是VR游戏或是其他VR内容仍然存在着三大矛盾需要解决。

第一,VR的活跃用户盘还未成长到可以支撑大量大型、精品内容开发成本的级别,也就是VR生态体系自身的良性循环还没有建立起来;

第二,VR内容本身的开发工具需要进一步迈向成熟;

第三,内容本身的交互方式与设计思路需要进一步迈向成熟。

换言之,当前决定VR厂商出货的主要因素,既包括产品侧的用户体验,也包括内容的完善程度,前者决定基础大盘,而后者才是产业爆发的关键。

三、企业视角:互联网大厂会是推动VR产业的中坚力量

重点讨论两家公司:Meta和字节跳动,具体到他们旗下的Oculus和Pico。

讨论Meta的VR业务,不能只看Oculus系列设备的出货量,需要重点关注Meta公司的整个产业布局。

整体来看,现在Meta握在手里的优势有几点:现象级的VR硬件设备、优质的软件内容、有效的平台运营、友好的开发者生态。

这点我们在上文中曾提到,以Quest Store、App Lab、SideQuest这三大核心平台为主,分别覆盖到内容应用分发、内容开发、第三方应用承接。此外,Meta还通过并购进一步补充了自己的内容生态,比如其收购了Beat Games(捷克游戏工作室)、Play Giga(视频游戏初创公司)、拟收购VR健身应用开发商Within等。

在其已经具备了较为完整的内容应用生态的基础上,对外的投资、并购会进一步加固生态,长远来看,这会成为Meta得天独厚的生态优势,且与同行的差距会越拉越大。

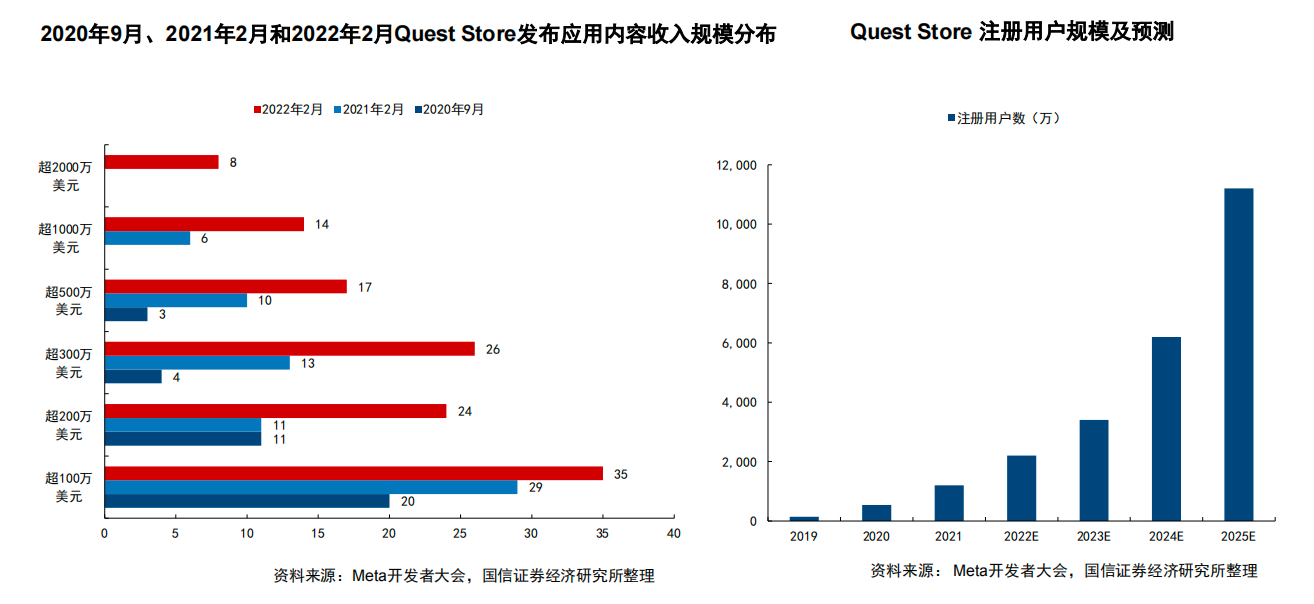

最直接的体现是,自2019年以来,Quest Store上的头部VR游戏的数量和营收都在持续增长。截至今年3月,有八款内容超过2000万美元营收、14款内容超过1000万美元营收、17款内容超过500万营收,有120+款内容超过100万美元营收。

对应到用户规模,2021年Quest平台的注册用户是1200万,2022年有望达到2200万,VR陀螺的预测中,2025年有望超过1亿。

这让Oculus Quest成了目前全球最赚钱的VR生态之一。在GDC2022大会中,Meta Quest的内容生态总监克里斯·普鲁厄特透露,截至2022年初,Quest Store的营收已经超过10亿美元,而在2020年5月,这个数字才刚刚突破1亿美元。

营收快速增长的原因,一方面是Quest2全球高销量的带动,另一方面则是其在内容生态和开发者生态的优势。

对应来看字节跳动旗下的Pico,虽然其硬件设备在中国市场有着最高的市占率,但是还没有像Meta那样,构建起可良性循环的完整生态。

VR设备的出货量与Quest远不在一个等级是一部分原因,但最核心的原因在于,Pico内容应用从数量上、内容业态的丰富度、开发者生态上,都和Quest有着较大差距。

参考国信证券的统计:

在数量上,目前Pico上的总应用数维持在200款左右,大约只有Quest 1/25;

在品类上,Pico缺乏重度游戏品类,游戏类目中益智休闲类占比最高达到42%,相比海外在质量、数量上仍然有不足;

在价格上,Pico VR90%以上内容需要付费购买,价格在9元-140元之间,明显低于Quest Store,后者的价格区间在17.99-29.99美元。

再从游戏开发层面来看,目前尚未看到Pico公开层面的内容筛选策略或规则,相比Quest和开发者共建生态,Pico在开发者生态上仍处于起步阶段。

不过必须承认的一点是,现在Pico的成长速度很快,接下来可能会更快——有一个事实很重要,今年二季度,Pico是全球市场唯一市占率提升的品牌。

我们也可以看到,今年以来,Pico在字节跳动的战略地位在不断上升。

先是西瓜视频负责人任利锋、抖音综艺负责人宋秉华、抖音娱乐总监吴作敏相继转岗至Pico,前小米VR业务负责人、虚拟形象社交应用“Vyou微你”创始人马杰思也被称加入字节跳动。

紧接着,有媒体报道称,Pico调高了原定的2022年VR销售目标,从100万台增加至约180万台。

还有一点尤为重要,Pico可能并不打算沿着Meta重度依赖游戏内容的路径走下去,而是结合其在视频内容、营销生态上的优势走出差异化。

比如借助营销、电商体系,在今日头条、抖音平台发布Pico信息流推送等,比如发起“Pico3D大片重燃计划”营销活动,上线迪士尼、环球、索尼影视、派拉蒙及狮门旗下的经典3D影片等;比如建立线下高端品牌门店,健全线下营销体系等。

对字节跳动来说,这是一条挑战和机会同样大的路径。

机会在于,在中国市场出货量突破1000万的门槛之前,它还有一定的时间吃下更大的市场份额,并且已经走在了前列;挑战在于,国内的一众大厂不会错过这个新机会,竞争会进一步加剧,而且未来最大的竞争会是生态之争,在这场持久战面前,谁会是最后的赢家,并不好说。

评论