记者|张晓云 曾令俊

9月23日,普华永道发布的《2022年半年度中国银行业回顾与展望》(下称《报告》)显示,2022年上半年,受到国内疫情冲击和国际环境深刻复杂演变等超预期因素影响,经济下行压力加大。银行业总体平稳,利润增速放缓,总资产加速增长,资产质量整体保持稳健但出现两极分化。

“随着实体经济面临的挑战增加,银行业经营环境也面临较大的复杂性和不确定性,但也存在积极发展因素。银行应主动采取措施,做好逆周期调节,增强抵御风险的韧性,持续推进改革和战略转型,助力经济企稳复苏。”普华永道中国金融业主管合伙人张立钧表示。

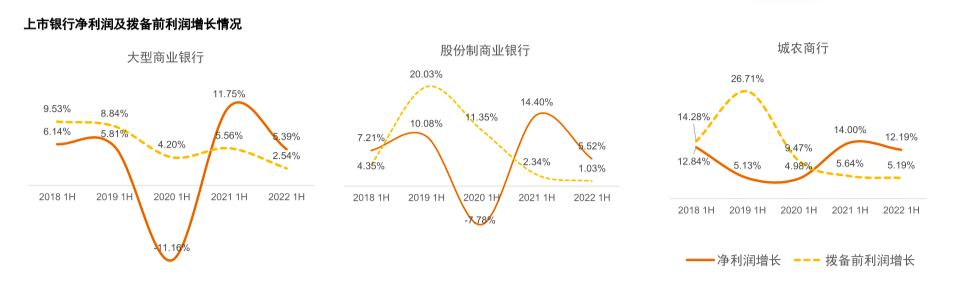

据《报告》统计,上半年,59家上市银行的整体净利润同比增长6.28%至1.09万亿元,拨备前利润同比增长2.06%,较2021年同期均略有放缓。其中,大型银行营收稳定,股份制商业银行与城农商行的利息收入增速放缓,投资收益支持利润增长。

普华永道中国内地金融业合伙人胡亮表示,上半年,上市银行的盈利指标总体呈现缓慢下行的态势。银行业总体息差的压缩使得各上市银行依靠资产规模带来的创收效率不及以往。大型商业银行与股份制商业银行在盈利能力指标上走势总体趋同,城农商行依靠比股份制商业银行更低的息差降幅及投资收益的增长,在平均总资产收益率上表现的更为稳定。

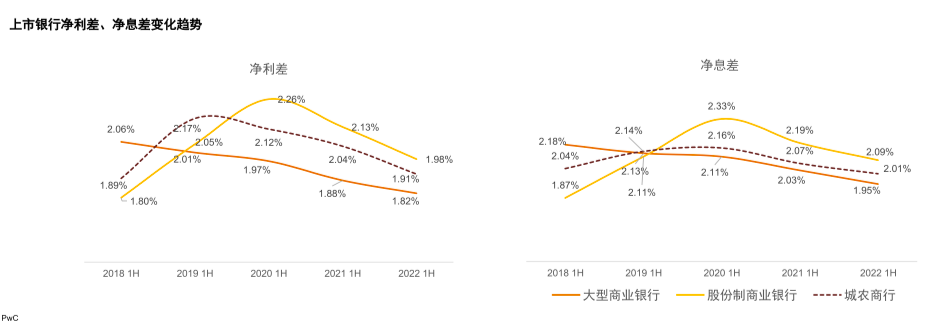

《报告》显示,上半年,上市银行的净利差、净息差普遍呈收窄趋势。个别股份制商业银行和城农商行净利差、净息差呈上行态势主要受益于结构调整,业务规模增长以及计息负债等综合成 本下降等原因。从资产端来看,上半年经济下行压力加大,各银行响应号召让利实体经济,降低企业融资成本;从负债端来看,上半年投资和消费市场持续低迷,银行业的储蓄存款结构相比同期更偏向定期存款。

《报告》指出,未来仍需关注资产质量风险暴露滞后性。

《报告》指出,未来仍需关注资产质量风险暴露滞后性。

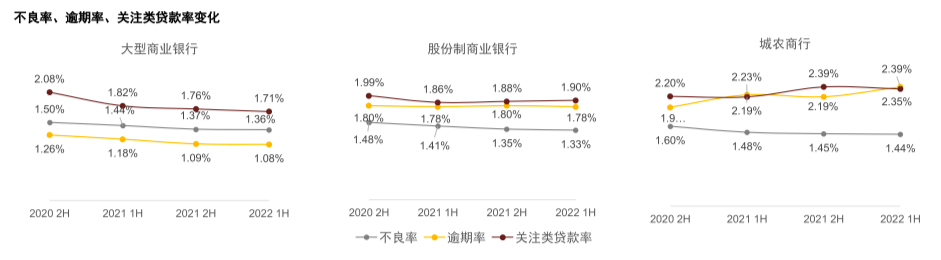

2022年6月末,59家上市银行的贷款质量指标整体保持稳健,不良率从2021年末微降0.01百分点至1.36%,关注类贷款率降0.03百分点至1.84%,逾期率微升0.01百分点至1.42%。

其中,大型商业银行不良率和逾期率2021年末基本持平;股份制商业银行不良率较上年末微降0.02个百分点至1.33%,逾期率为1.78%且高于不良率;城农商行整体不良率较上年末下降0.01个百分点,但逾期率上升0.20个百分点,新增不良压力较大。

2022年上半年,上市城农商行中逾期率分化显著,一些区域性银行逾期率上升;此外,部分房企运营及财务状况承压,流动性风险显现,在公开市场出现债务违约或负面舆情。

报告显示,截至6月末,上市银行的存款余额持续增长,增速较2021年上半年整体明显提高。其中,股份制商业银行和城农商行存款增速均明显快于负债整体增速。受新冠疫情导致经济下行压力以及资本市场波动双重影响,居民存款意愿明显增强。存款结构方面,上半年上市银行定期存款占比继续呈增长趋势。

与此同时,2022年一季度受理财产品“破净”影响,理财产品存续规模略有下降,但2022年二季度市场企稳回升,理财产品规模重回29万亿元以上。

近期,国有大行和多家股份制银行先后下调人民币存款利率,引发市场关注。

对于存款利率下行,胡亮认为,一方面,基于银行利润角度看,降低存款成本为息差的稳定提供更多空间,有利于提升盈利能力;另一方面,对企业和个人投资者而言,利率下行更激发了对银行资产管理和理财服务的更高需求。

他指出,财富管理业务准备比较充分的银行,在利率下行的情况下,能更好地稳住息差,甚至扩大息差,同时更好地发展财富管理业务,帮助投资者更好实现财富的保值增值。“在这当中孕育了很多机遇,但也对银行的风险管理方面提出更进一步的要求。”

他表示,对于存款结构还不太合理的、成本比较高的一些中小银行,在这轮利率市场化大背景下,需要特别做好流动性的管理。同时,也要符合市场的趋势,按照市场化的参考基准,按照利率行业自律标准,逐步向这个方向去努力,在盈利和业务发展之间、风险管理之间做到更好的平衡。

据悉,该报告涵盖59家A股和/或H股上市银行截至2022年6月末的半年度业绩。这59家上市银行相当于中国商业银行总资产的82.85%和净利润的89.65%。具体分别包括三大类:大型商业银行(6家)、股份制商业银行(10家)、城市商业银行及农村商业银行(43家)。

评论